- ユニットリンクは、NISAより増える可能性があると勧められた…

- 保障があり、投資初心者こそ保険のほうが良いというけど本当なのかな…

- ネット・SNSの評判は悪いし、なにを信じて良いかわからない…

- ユニットリンクは入る価値のある保険なのか、客観的情報を教えて!

ユニットリンクをネット・SNSで調べると悪い評判・口コミが多く、NISA・iDeCoより優先して入る価値があるのか疑問を感じていませんか。

「損した」「保険と投資は分けるべき」「情弱向け」などの口コミを見ると、誰でも不安に感じてしまいますよね。

実は、客観的にみてユニットリンクに入る価値がほとんどないことを、保険販売が目的の保険営業・企業サイトは教えてくれません。

そこでこの記事では、業歴14年現役FPとして2,000世帯以上の保険・資産形成など「お金の悩み」を解決してきた筆者が、ユニットリンクの客観的情報をNISAと比較しながら教えます。

最後まで読めば、この保険に入る価値があるかが分かり、あなたの大切なお金・時間をムダにしないですみます。

- ユニットリンクじゃないと解決できない悩み・問題はなく、客観的にみて入る価値が薄い!

- 保障は「かけすて」投資は「NISA」にするだけで、ユニットリンクより優れた備えができる数字的根拠

- 保険料払込免除は「保険に保険をかける行為」。この特約のために入るのはナンセンス。

- あなたの大切なお金・時間を保険でムダにしないでください

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 最低限の投資知識は必要!40万人以上が受講の無料セミナーお金の教養講座でプロから学ぼう

\マネーコーチの知識豊富なFPは保険以外の選択肢も案内!NISAサポートあり!/

\相談後、平均貯金額+2万!全国どこでもカメラオフで気軽に相談/

- ユニットリンクの世界株式はすごい?ファンドの比較、NISAで同等ファンドへ投資どっちが良い?

- 【無意味】ユニットリンクを10年後に払済前提で入るメリットがない理由

- 【ペナルティー注意】ユニットリンクを10年未満で解約すべきか徹底解説

- 騙された!?ユニットリンクの実質利回りが低い理由

- ユニットリンクに保険料払込免除がいらない具体的な理由

- 介護いらない!ユニットリンク介護プラスの客観的情報はこちら

- アクサ生命の変額保険「ライフプロデュース」の客観的情報はこちら

- 【真実】貯蓄型保険で資産形成はやめたほうがいい理由はこちら

- コレだけ?誰でもムリなく簡単に2,000万円を変額保険より早く貯める方法

- 失敗しない人が必ずやっている保険・投資を始める前の5ステップ

上記記事は新しいタブで開くので、タブ切り替えで読めます。

気になる記事をついでにクリック!

ユニットリンクのデメリット

- 【デメリット①】手数料が高く、実質利回りが下がってしまう

- 【デメリット②】個人で投資信託を買うより運用効率が悪い

- 【デメリット③】10年未満で解約・減額・払済をすると解約控除ペナルティあり

- 【デメリット④】商品構造が複雑で理解しづらい

- 【デメリット⑤】必要なときにお金を引き出せないリスクがある

【デメリット①】手数料が高く、実質利回りが下がってしまう

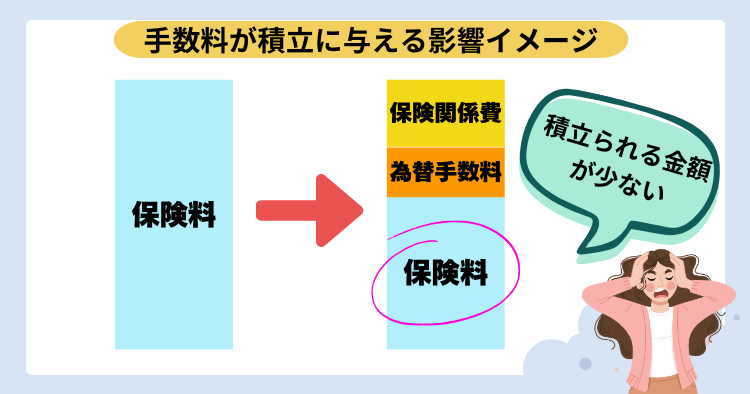

ユニットリンクは運用費用だけではなく、保険特有の手数料「保険関係費」が保険料から引かれます。

保険関係費の手数料率は一部開示されておらず、ブラックボックス状態です。

| 保険関係費の細目 | 手数料率 |

|---|---|

| ①保険契約の締結・維持および 保険料の収納に必要な費用 | 開示なく不明 |

| ②特別勘定の管理に必要な費用 ③基本保険金保障に関する費用 | 年0.75%(0.5%+0.25%)を控除 |

| ④死亡保障などに必要な費用 (危険保険料) | 開示なく不明 |

| ⑤保険料払込免除に関する費用 | 保険料 × 0.1%〜0.2%を控除 |

NISAを通して投資信託で運用するより、「保険関係費」が引かれることで実質利回りが低くなってしまいます。

<同じ年率リターンだった場合の実質利回りイメージ>

⚫︎毎月2万円(総支払額720万円)、積立期間40年、年率6%だった場合

・ユニットリンクの運用成果:3,053万円 → 実質利回り:年率5%

・NISAの運用成果:3,983万円 → 実質利回り:6%

・ユニットリンクとNISAの運用成果の差額:930万円

※ユニットリンクは一定以上の運用益があると課税され、実質利回りがさらに落ちてしまう。

ちなみに、保険関係費は実質的な掛捨て保険料と一緒です。

保険営業

保険営業ユニットリンクなら、無料で保障を持ちつつ投資ができます。

このようなセールストークは虚偽であり、保険関係費として保障料を払っているから保障が持てます。

\マネーコーチの知識豊富なFPは保険以外の選択肢も案内!NISAサポートあり!/

\相談後の平均貯金額+2万!全国どこでも気軽にカメラオフ相談/

【デメリット②】運用手数料が高い

ユニットリンクの投資先は「アクティブファンド」がメインで、運用手数料が高めです。

市場平均リターンを狙い手数料が安いインデックスファンドが人気

- インデックスファンド:市場平均リターンを狙う運用を目指す。手数料は安い。

- アクティブファンド:市場平均以上のリターンを狙う運用を目指す。手数料は高い。

※モーニングスターの調査によると、過去10年間でアクティブファンドがインデックスファンドに勝った割合(勝率)は20~30%程度しかありません。

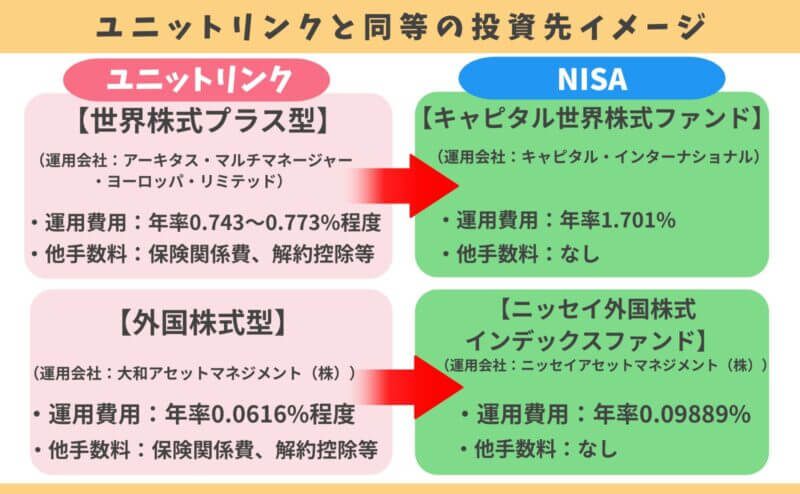

たとえば、ユニットリンクで人気の投資先「世界株式プラス型」と、他インデックスファンドの手数料率を比べると、他インデックスファンドのほうが優秀です。

| ユニットリンク | NISA | ||

|---|---|---|---|

| ファンド名 | 世界株式プラス型 | 外国株式 (日本除く) | eMAXIS slim 全世界株式 |

| 手数料 (年間) | 0.773%+保険関係費 | 0.176%+保険関係費 | 0.05775%以内 |

| 銘柄数 | 276銘柄 | 1,037銘柄 | 2,829銘柄 |

| 運用タイプ | アクティブ | インデックス | インデックス |

| 設定日 | 2018年2月 | 2010年4月 | 2018年10月 |

| 設定来利回り | 14.74% | 15.72% | 16.99% |

たとえユニットリンクで利回りが高くても、色々な手数料が引かれてしまうので、保険以外で運用するより運用成果が悪くなります。

もしあなたが投資初心者で投資先の分散効果や、手数料を抑えつつ堅実なリターンを求めるなら、NISAでインデックスファンドを軸に運用したほうが合理的です。

≫ユニットリンク「世界株式プラス型」「外国株式型プラス型」「外国株式型」の詳しい比較はこちら

【デメリット③】個人で投資信託を買うより運用効率が悪い

ユニットリンクは個人でNISAで積立するより、確実に運用効率が悪くなります。

積立金から「保険関係費」などの運用費用以外の手数料が引かれてしまい、実際に運用されている積立金が少なくなってしまうからです。

シンプルにお金を増やしたい人にとって、運用効率が悪くなってしまうのは大きなデメリットです。

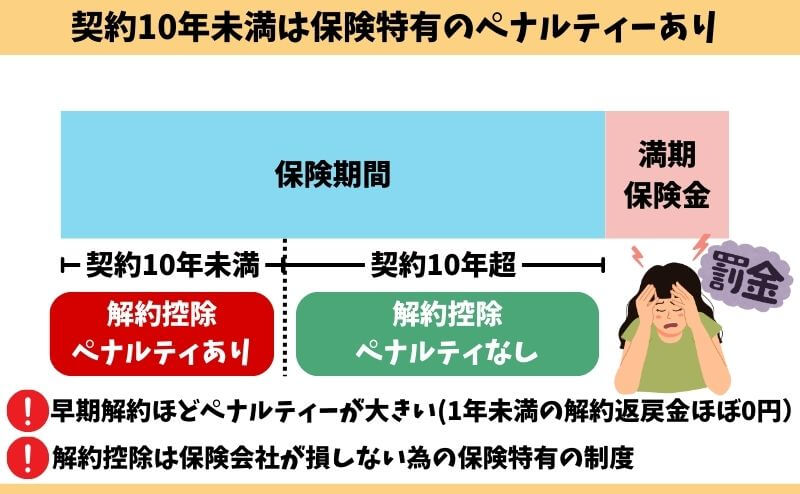

【デメリット④】10年未満で解約・減額・払済をすると解約控除ペナルティあり

契約10年未満の解約・減額・払済は『解約控除』という保険特有のペナルティーがあり、解約払戻金が少なくされます。

早期解約ほどペナルティが大きく、契約10年以上で解約控除は消滅します。NISAなど保険以外で投資すれば、解約控除ペナルティーはありません。

ちなみに、解約控除が消滅してから解約しようと考える人もいますが、たとえ損してもすぐ解約してしまったほうがいい人もいます。

もしあなたがユニットリンクを解約しようか迷っていて、後悔しない選択をしたいならこちらの記事を読んでください。

≫ペナルティあり!ユニットリンクを10年未満で解約すべきか徹底解説!

【デメリット⑤】必要なときにお金を引き出せないリスクがある

ユニットリンクでは、会社の判断で払戻金の支払いを最大6ヶ月まで延期できると約款で明記されています。

「自分のお金なのに、必要なときに引き出せない可能性がある」ということです。

たとえば、世界的な金融危機や相場の急変などが起きたとき、会社が「今払戻金を出すと資産運用に悪影響が出る」と判断すれば、引き出しが遅れる可能性があります。

しかし、このような「お金を引き出せない状況」に陥る可能性は低いと思います。

NISAなど個人で投資する場合、どんな状況であろうとも、ユニットリンクのようなお金を引き出せないリスクはありません。

ユニットリンクの評判がひどい理由

- 【ひどい①】手数料が高く、思ったより増えない

- 【ひどい②】NISAで同等の投資先を選べることを教えてくれなかった

- 【ひどい③】構造的欠陥!長く続けるほど「保障=積立金」になってしまう

- 【ひどい④】払済にする前提で入って時間とお金を無駄にした

【ひどい①】手数料が高く、思ったより増えない

運用実績が良くても「思ったより増えていない」と感じる人が多いです。

保険料から「保険関係費」が引かれるので運用効率が悪いことや、早期解約ペナルティがあることが主な原因です。

運用実績通りの運用成果にならないことを、保険営業から案内を受けていない人が多く「全然増えない」「これならNISAにすればよかった」という声に繋がっています。

【ひどい②】NISAで同等の投資先を選べることを教えてくれなかった

よくオススメされる「世界株式プラス型」「外国株式型」を選ぶなら、NISAで同等ファンドに投資できます。

NISAならユニットリンクより手数料を抑えつつ、運用益を非課税にできるので、より大きくお金を増やせる可能性が高いです。

ちなみに、私は「ユニットリンクじゃないと投資できない」「ユニットリンクのほうが運用手数料が安くて有利」など、保険営業に嘘をつかれた相談者に何度もあったことがあります。

相談者にNISAでも同等ファンドへ投資できることを伝えると、非常に驚いていました。

もしムダなく投資を始めたいなら、NISAなど保険以外の運用商品もまとめて提案できるFPに相談し直すことをオススメします。

≫ユニットリンクと同じ投資先にNISAで投資した方がいい理由はこちら

\マネーコーチの知識豊富なFPは保険以外の選択肢も案内!NISAサポートあり!/

\相談後の平均貯金額+2万!全国どこでも気軽にカメラオフ相談/

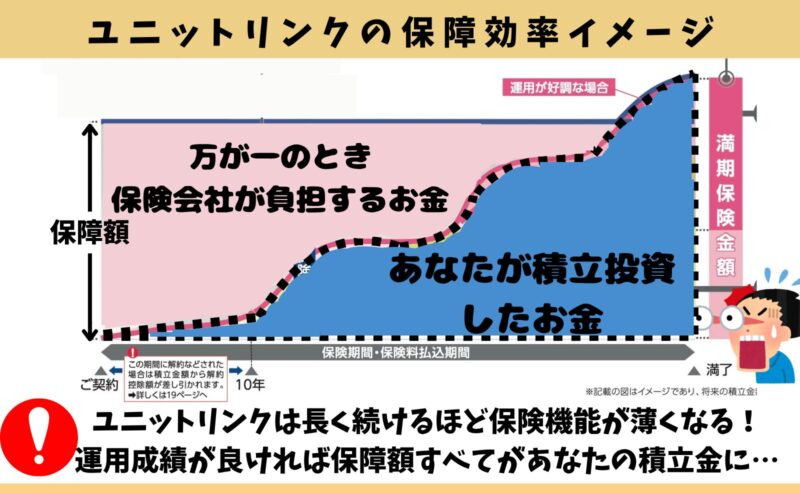

【ひどい③】長く続けるほど「保障=積立金」になってしまう

ユニットリンクは長く続けるほど、保障機能がなくなっていく構造的な欠陥があります。

時間の経過とともに、死亡保険金に占める積立金の割合が大きくなっていき、運用が好調ならいずれ「死亡保険金 = あなたの積立金」になる仕組みです。

例えば、契約してすぐ死亡すれば保険の意味がありますが、長く続けるほど死亡保険金のために保険会社が負担する金額が減っていき、いずれ「死亡保険金 = あなたの積立金」となってしまいます。

このような事実を教えてくれず、メリットしか伝えられていないなら、相談窓口を変えることをオススメします。

≫【2025年最新版】現役FP厳選!顧客利益を考えてくれるFP相談窓口ランキングはこちら

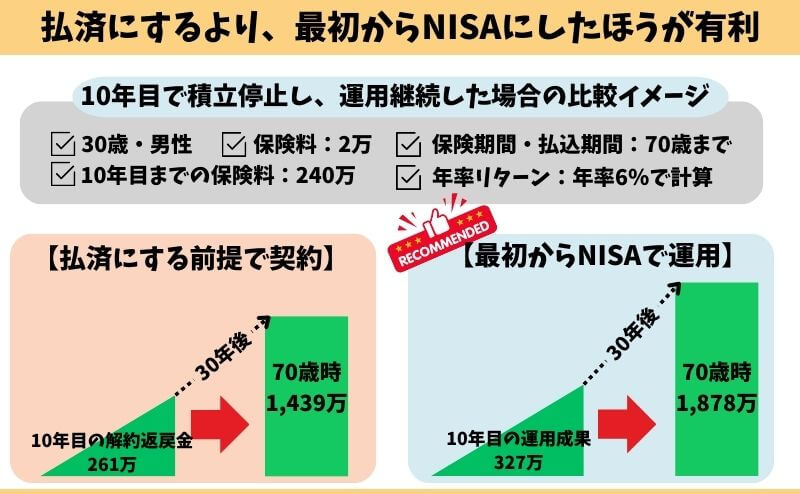

【ひどい④】払済にする前提で入って時間・お金を無駄にした

ユニットリンクに払済にする前提で入るのは無意味で、お金・時間をムダにします。

払済にする前提で入るなら、最初からNISAで運用したほうが期待リターンが高いです。

≫【詐欺?】ユニットリンクを10年後に払済にする前提で入るのは無意味な理由

払済にする前提で契約して最もメリットがあるのは、高額な販売手数料を稼げる保険営業・保険代理店です。

顧客メリットがほとんどない契約の仕方なので、お金・時間を浪費したくないならやめたほうがいいです。

\マネーコーチの知識豊富なFPは保険以外の選択肢も案内!NISAサポートあり!/

\相談後の平均貯金額+2万!全国どこでも気軽にカメラオフ相談/

メリット

- 【メリット①】保障を持ちつつ、資産運用ができる

- 【メリット②】生命保険料控除が使える

- 【メリット③】生命保険の相続税非課税枠が使える

- 【メリット④】スイッチングができる

- 【メリット⑤】強制的な積立ができる

【メリット①】保障を持ちつつ、資産運用ができる

万が一の保障と、投資信託の運用をまとめられるのがユニットリンクの特徴です。

さらに特定の病気に罹り、所定の状態になってしまったあとの保険料支払いが要らなくなり、そのまま保険を継続できる「保険料払込免除」をつけることができます。

しかし、ネット上では「保険・投資は分けたほうがいい」という声は多く、保険は「かけすて」、投資はNISAと分けて備えることを推奨する投資系インフルエンサーもいます。

この記事では、保険・投資を分けた場合とユニットリンクを客観的に数字で解説しており、どっちが合理的なのかを誰でも判断できるようになってますので、ぜひ最後まで読んでください。

【メリット②】生命保険料控除が使える

年間保険料に応じた生命保険料控除が受けられ、所得税を最大4万、住民税を最大2.8万を控除できます。

保険料を払うことで所得税・住民税の節税効果があるのは嬉しいことです。

しかし、大きな節税効果があるとはお世辞にも言えず、控除目的で保険に入る意味はほとんどありません。

ポイント

ポイント既に生命保険料控除を満額使ってるなら、意味がないので注意!

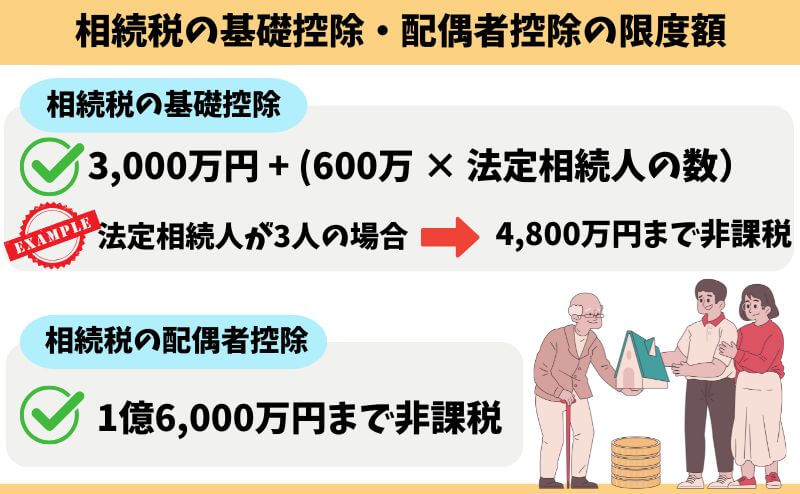

【メリット③】生命保険の相続税非課税枠が使える

死亡保険金は、「生命保険の相続税非課税枠」が使えるので、相続税対策に有効です。

(例)500万円 × 3人(妻・子2人)= 1,500万円

この場合1,500万が「生命保険の相続税非課税枠」となり、基礎控除などに加えて使えます。

しかし、相続税には「基礎控除」と「配偶者控除」があります。

基礎控除などで相続財産が納まるなら、わざわざ保険で相続税対策をする必要はありません。

≫【暴露】本当に必要な保険1選!ムダな保険に入りたくない人はこちら

【メリット④】スイッチングができる

最初に選んだ運用先が合わなくなっても、解約せずに運用しているお金の置き場所を変更(スイッチング)できます。

<スイッチングの活用例>

・契約時:リスクが高い株式メインで運用

・満期まで残り数年:株式で運用していた積立金を、ローリスク・ローリターンな債券に全額 or 一部移し替え

→得られる効果:株式だけよりボラティリティ(積立金の変動幅)を抑える効果を期待できる。

ただし、スイッチング先の中身や手数料は事前確認が必須ですし、「自由に変えられる=何でも有利」という訳ではありません。

【メリット⑤】強制的な積立ができる

ユニットリンクは保険料が自動的に引き落とされることで、強制的な積立をすることができます。

「貯金が苦手」「お金があると使ってしまう」など、意思が弱い人には有効な機能です。

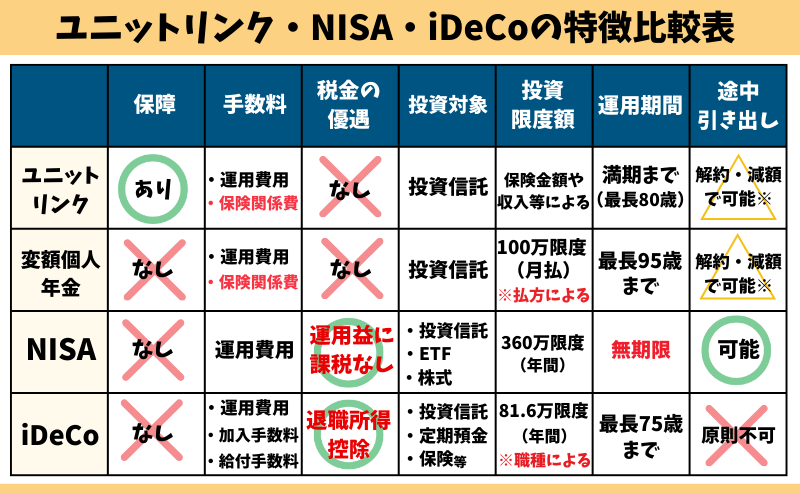

ユニットリンクと変額個人年金・NISA・iDeCoの特徴比較!

ユニットリンクはNISA・iDeCoを比べて、保障があること以外のメリットがありません。

保障がいらない人や、運用方法にこだわりがない人なら、運用益への課税が抑えられ、自分のペースで長く運用できるユニットリンク以外のほうが合理的なことは明白です。

変額保険で保険関係費をいくら払うことになるのか気になる人は、この記事内で具体的にシュミレーションしてますので、最後まで読んでください。

\マネーコーチ厳選のFP担当!保険・NISA・iDeCoをまとめて相談!/

\無理な営業なく初心者でも安心!カメラオフで全国どこでも相談可能!/

ユニットリンク・NISAの比較シュミレーション

- シュミレーション①:NISAと運用成果を比較!930万もの差がでた!

- シュミレーション②:年率6%を想定!NISAなら25年で死亡保障と同額が貯められる!

- シュミレーション③:かけすて保険&NISAと比較!ユニットリンクより圧倒的に有利!

- 【結論】保障・運用どちらをとっても、ユニットリンクに入る価値がない

- 【解説動画】収入保障保険&NISAでユニットリンクより優れた備えに!

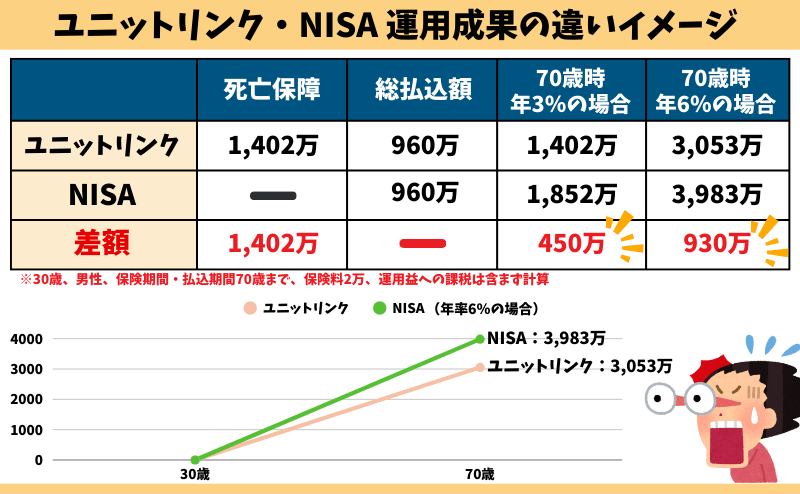

シュミレーション①:NISAと運用成果を比較!930万もの差がでた!

同じお金・時間をユニットリンクとNISAに費やし、同じ年率リターンだった場合、ユニットリンクのほうが大幅に運用成果が低くなりました。

なぜなら、保険料から保険関係費等の手数料が引かれ、運用に回っている積立金が少なく、運用効率が悪いからです。

- 対象者:30歳(男性)

- 保険料:20,000円

- 保険期間・払込期間:70歳まで

| 死亡保障 | 総払込額 | 70歳時 年3%の場合 | 70歳時 年6%の場合 | |

|---|---|---|---|---|

| ユニットリンク | 1,402万 | 960万 | 1,402万 | 3,053万 |

| NISA | 960万 | 1,852万 | 3,983万 | |

| 差額 | 1,402万 | 450万 | 930万 |

上の表が見ずらいとき用の画像はこちら

運用成果の差額である450万(年率3%)、930万(年率6%)が保険関係費です。

- 450万(年率3%) → 9,375円を掛捨て(342万 ÷ 35年 ÷ 12ヶ月)

- 930万(年率6%) → 19,375円を掛捨て(671万 ÷ 35年 ÷ 12ヶ月)

変額保険は運用成果が良いと保険関係費も高くなります。

運用成果が良いと解約返戻金が死亡保障より多くなり、死亡したらどちらか多い方を保障として払わなければいけないので保障料が高くなるからです。

ポイント

ポイントNISAなら差額を非課税で受け取れます。

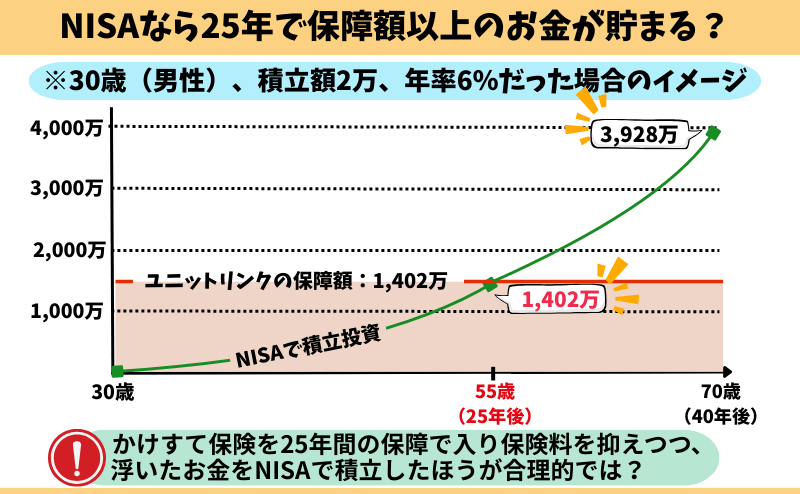

シュミレーション②:年率6%を想定!NISAなら25年で死亡保障と同額が貯められる!

保険営業から案内されることが多い年率6%を想定するなら、NISAで積立したほうが良いです。

もしあなたが「25年以内に死亡する」と考えるなら、ユニットリンクなど死亡保障に備える価値はあります。

しかし、25年以内の死亡リスクに備えるなら、保険料が抑えつつ保障が手厚い「かけすて保険」のほうが考え方として合理的です。

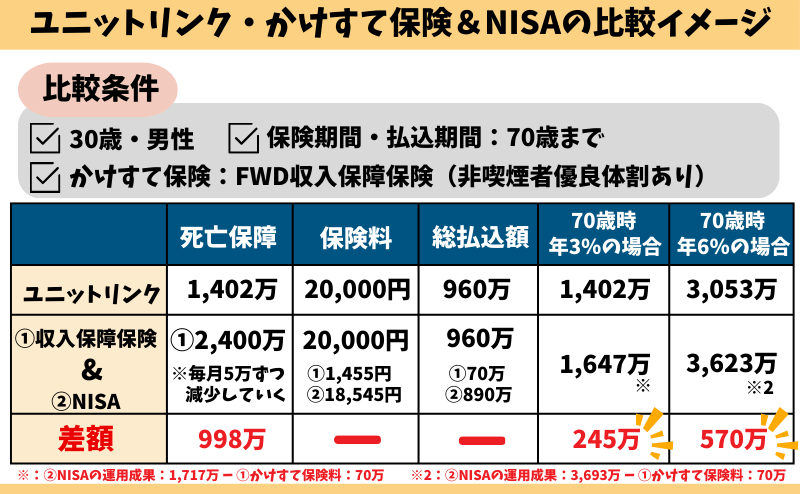

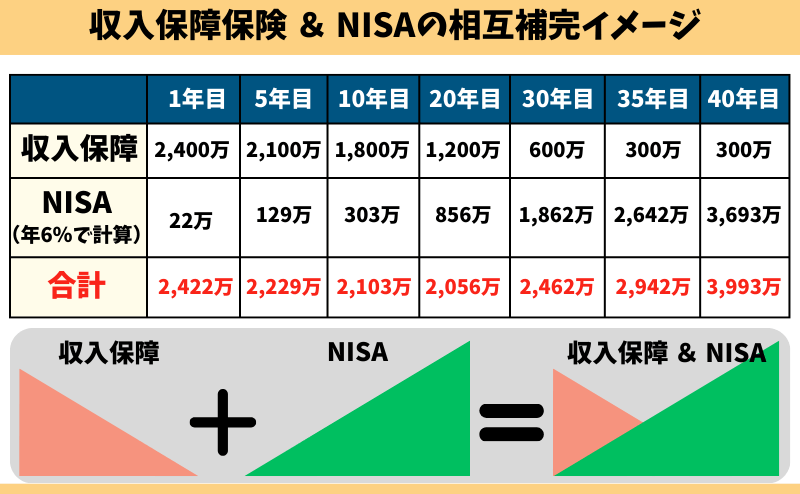

シュミレーション③:かけすて保険&NISAと比較!ユニットリンクより圧倒的に有利!

保障は「かけすて保険」、投資は「NISA」に分けるだけで、ユニットリンクより保障が手厚く、高い運用成果を期待できます。

毎月の予算、費やす時間、年率リターンを同等条件で比べると、かけすて保険のほうが、ユニットリンクの『保険関係費(手数料)』より実質的な負担が少ないです。

- 対象者:30歳(男性)

- 保険料(毎月の予算):20,000円

- 保険期間・払込期間:70歳まで

| 死亡保障 | 保険料 | 総払込額 | 70歳時 年3%の場合 | 70歳時 年6%の場合 | |

|---|---|---|---|---|---|

| ユニットリンク | 1,402万 | 20,000円 | 960万 | 1,402万 | 3,053万 |

| ①収入保障保険 ②NISA | ①2,400万 (毎月5万ずつ減少していく) | 20,000円 ①1,455円 ②18,545円 | 960万 ①70万 ②890万 | 1,647万※ | 3,623万※2 |

| 差額 | 1,402万 | 245万 | 570万 |

※2 ②NISAの運用成果:3,693万 ー ①かけすて保険料:70万で計算

NISAは楽天証券HP つみたてかんたんシュミレーションにて試算し出典

上の表が見ずらいとき用の画像はこちら

懸念点としてよく上がるのが、収入保障保険の保障額が年々減少していくことです。

しかし、NISAは反対に積立金が増えていき、収入保障の保障額が減少していくことを相互に補完し合えるので、大きなデメリットはありません。

収入保障とNISAに分けるだけで、ユニットリンクより保障が手厚く、期待リターンが高いなら、客観的にみてユニットリンクに入る理由がありません。

【結論】保障・運用どちらをとっても、ユニットリンクに入る価値がない

具体的な数字でユニットリンクと類似商品を比較すると、あえてユニットリンクに入る価値がないことがわかります。

- 保障面:かけすて保険 & NISAのほうが手厚い

- 運用面:かけすて保険 & NISAのほうが、かけすて保険料込で計算しても期待リターンが高い

- NISAは運用益がすべて非課税!

- ユニットリンクは、一定以上の運用益があると課税される(確定申告をしなければならない)

- 万が一のことがあっても、なくても万全の備えができる

もしあなたが「万が一のことがあっても、なくても万全な備えをしたい」と思うなら、保険と投資を分けるだけで、ユニットリンクより確実に経済合理性の高い備えができます。

マネーコーチの知識豊富なFPに相談すれば、顧客利益を第一に考えた提案をしてくれるのでオススメです。

\マネーコーチの知識豊富なFPは保険以外の選択肢も案内!NISAサポートあり!/

\相談後の平均貯金額+2万!全国どこでも気軽にカメラオフ相談/

【解説動画】収入保障保険&NISAでユニットリンクより優れた備えに!

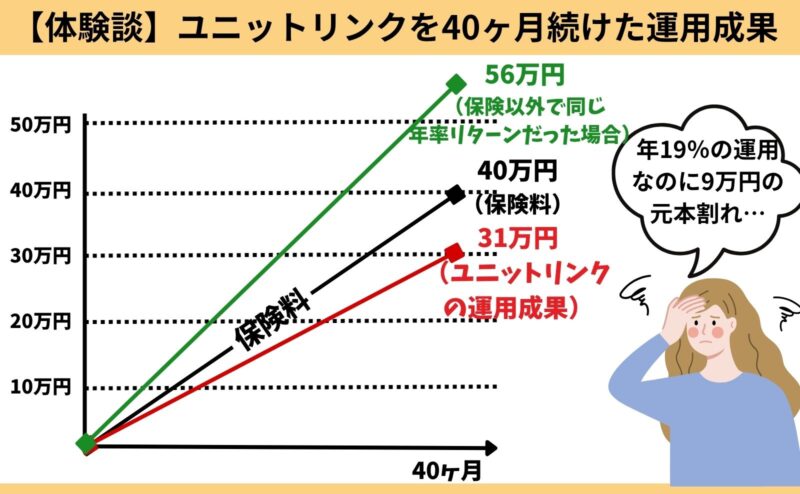

【体験談】ユニットリンクに入ってよかった?40ヶ月ほったらかした結果

筆者の親しい友人が付き合いで入っているユニットリンクの運用成果を教えてもらい、許可を得て当ブログで公表させてもらうことにしました。

- 加入時間:40ヶ月

- 保険料:10,000円

- 累計保険料:40万

- 解約返戻金:31万(2024年4月末日)

- 投資先:世界株式40%、外国株式40%、積極バランス20%

2024年4月時点の外国株式相場、為替相場は過去最高水準に良い状況であり、利回りは年19.58%でした。

しかし高い利回りにも関わらず、現時点の解約返戻金は31万円と元本割れという衝撃の結果で、友人は少し落ち込んでいました。

もし年19.58%の利回りなら、積立した40万は56万(+16万の利益)になっていないといけません。

しかし、ユニットリンクの評価額は31万にしかなっておらず、25万も手数料(保険関係費)で払っていることになります。

今回、ユニットリンクの加入や、解約で迷っている人への参考になればと情報提供してくれた友人に感謝です。

≫やめたほうがいい!貯蓄型保険は資産形成の遠回りになる理由はこちら

≫変額保険はやめたほうがいい理由はこちら

\マネーコーチの知識豊富なFPは保険以外の選択肢も案内!NISAサポートあり!/

\相談後の平均貯金額+2万!全国どこでも気軽にカメラオフ相談/

ユニットリンク介護に入る価値はかなり低い

介護リスク、保険会社に払う費用、給付条件を客観的にみて介護保障をつける必要はありません。

介護リスクが急激に高まるのは85歳以上なので、それまでにお金・時間をNISAに使えばユニットリンク介護の保障以上のお金を貯めることができます。

ユニットリンクに介護保障が必要かは別記事で解説してます。

≫介護リスクが高いときに満期!?ユニットリンク介護プラスの評判・デメリットを解説

ユニットリンクが向いている人・向いていない人

ユニットリンクが向いている人

- 色々考えたり、手続きするのが面倒

- 手軽に投資を始めたい

- 自分で投資を始める自信がない

- NISAとiDeCoを家族で限度額まで使い切っている

自分で投資できず結局銀行貯金しかしないなら、NISA・iDeCoほどではないですがユニットリンクに入った方が長期的にみて積立金が増える可能性が高いので検討するのはありです。

ただし、変額保険に入るなら『変額個人年金』を必ず比較してください。

もし変額個人年金の提案を受けていなければ、別の相談窓口でセカンドオピニオンがオススメです。

≫【2025年最新版】現役FPオススメ!無理な営業がないFP相談窓口ランキングはこちら

ユニットリンクが向いていない人

- 個人で投資を始められる人

- 運用目的で保障がいらない人

- 投資するなら無駄な手数料を払いたくない人

- 合理的に投資したい人

- 資産形成の遠回りをしたくない人

このように考えているなら、ユニットリンクに入るのはやめたほうがいいです。

積立金から保険関係費(手数料)が引かれるので、実際に投資されてる金額が少なくなり運用効率が悪いからです。

投資をしたいと考えてユニットリンクを検討しているなら、入るのはやめて運用益への課税を抑えらえるNISAやiDeCoなどで優先的に投資した方が将来お金でこまる可能性が低くなります。

もし保障が必要だとしてもユニットリンクに入らずに、保障が必要な期間だけ掛捨て保険で備えた方が手厚くなり家族を守れます。

\マネーコーチの知識豊富なFPは保険以外の選択肢も案内!NISAサポートあり!/

\相談後の平均貯金額+2万!全国どこでも気軽にカメラオフ相談/

解約してNISAに切り替えたい

もしユニットリンクに入っているけど、NISAに切り替えたいなら今すぐ解約もありです。

ユニットリンクに入ったままでいるより、お金が増える可能性が高いからです。

一時的に大きく損しても解約後に長く積立できれば、NISAなら運用益非課税だし損失以上に積立金が増える可能性もあります。

将来のために必要な損切りもあるので、解約するなら良い勉強代として割り切りましょう。

≫解約のタイミングはいつがベスト?ユニットリンクの解約についてはこちら

現役FPぶっちゃけ

- 【ぶっちゃけ①】ユニットリンクより良い備え方はある

- 【ぶっちゃけ②】後悔しないようセカンドオピニオンは必要不可欠

- 【ぶっちゃけ③】日本生命がユニットリンクを勧めてくるので注意

【ぶっちゃけ①】ユニットリンクより良い備え方がある

ドル建て保険・円建保険と比べれば期待リターンの高い保険なのは事実です。

でも、【保険】は掛捨て、【投資】はNISAで備えればユニットリンクより手厚くなり万が一のことがあってもなくてもお金に困らなくなるのも事実です。

もしあなたが投資に興味があるなら『保険以外の投資』はどんなものがあるのか、どの投資が自分に合うのか調べてからユニットリンクに入るかどうか決めた方があとで後悔せずに済むでしょう。

≫【2025年最新版】現役FPオススメ!偏りない知識を得られる無料マネーセミナー3選はこちら

≫お金に困らない備えをしたいなら必見!保険屋ほど保険以外で備えている事実についてはこちら

\累計47万人以上が受講した大人気無料セミナー!受講者9割が初心者/

\完全中立なお金のプロが基礎から教える!投資選びで失敗しない!/

公式サイト:https://www.f-academy.jp

【ぶっちゃけ②】後悔しないようセカンドオピニオンは必要不可欠

ユニットリンクの類似商品であるNISA・iDeCoと具体的な比較をせずにユニットリンクに入ると後悔します。

もし変額保険に入るなら、『変額個人年金』はNISAに最も近い変額保険なので絶対に比較しましょう。

比較する時は、必ず見積書で具体的な数字と実質利回りで比較してもらって下さい!

「NISA・iDeCoと数字比較してもらってない…」

NISAなど保険以外の金融商品もまとめてFPに相談して、変額個人年金・NISA・iDeCoを含めたセカンドオピニオンを受けた方がいいです。

ユニットリンクは長期継続する保険です。入る前に手間を惜しまなければ、あとで後悔しないで済みます!

≫【2025年最新版】現役FPオススメ!無理な営業がないFP相談窓口ランキングはこちら

【ぶっちゃけ③】日本生命がユニットリンクを勧めてくるので注意

2025年4月から日本生命の営業が、アクサ生命のユニットリンクの販売できるようになり、今まで以上にこの保険を提案されるケースが増える可能性が高いです。

ユニットリンクは手数料が高く、保障ならかけすて保険、資産形成ならNISAの方が断然有利な場合がほとんど。付き合いのある営業だからとすべての話を鵜呑みにしないよう注意してください。

ユニットリンクの評判が悪い?ネットのリアルな口コミ

- ユニットリンクの悪い口コミ(14件)

- ユニットリンクの良い口コミ(7件)

- ユニットリンクへの疑問の声(9件)

ユニットリンクの悪い口コミ(14件)

X(旧Twitter)の悪い評判・口コミを見ると、「手数料が高い」「販売者側が儲かる保険」「NISAのほうがいい」「保障はかけすて保険のほうがいい」という声が多いです。

ユニットリンクの手数料

— シンママFIRE (@Sinmama_fIRE) October 6, 2025

毎月3万の契約が取れれば

初年度年間261,360円貰える。

すごい商売があるもんだ pic.twitter.com/d8RSq7ic9C

アクサ生命 ユニットリンクの運用状況を晒します👀パート2

— haru運用アカ (@teamdjharu25801) January 16, 2025

2021年から10000円/月 積立

支払済保険料 460,000円

運用成績 510,738円

解約控除 49,708円⚠️

解約返戻金 461,030円⚠️

死亡保障(介護補償) 3,655,000円

手数料高すぎて契約から3年経って増えてません pic.twitter.com/aGlRYWMpnO

日本生命はアクサ生命の「ユニット・リンク保険」を4月から販売。https://t.co/6CQz7tCh3H

— あけよる@FIREまでのリアル (@yuruiki2024) February 14, 2025

変額保険やユニットリンク(ゴミットリンク)の加入は自由ですが、手数料がどれだけ持っていかれるかは知っておいて損はないと思います。

参照先https://t.co/Ba6YTiYFMw

生命保険の最適解↓ pic.twitter.com/9iuxlASDZa

アクサのユニットリンクの解約完了

— ゆう (@Hawks_yuu_f20) September 23, 2025

投資ならNISAのが増えるし、今後のマイカーローンの負担軽減の為に解約返戻金を頭金にぶち込みます

ココナラでFP電話相談しました📞

— 麻美(あさみ) (@fpmama3) February 4, 2024

アクサのユニットリンク(変額保険)に入るか迷っている50代の方で、変額はおすすめしないとお話しました🌸

貯蓄を保険でしようとすると、死亡保障がついてる分だけ手数料が高くて利回りが下がるので、自分で資産運用した方が効率よきです🙇♀️

アクサのユニットリンクほんまやられた感しかない

— 6/26BLT🌹洋次郎@wimper (@YN05410) August 11, 2025

投資の事をなにも知らない時、経営者さんは法人でユニットリンク入れば節税やらメリットがあると言われ、夫婦で月5万円入りました。

— 小さな株 (@ADOhSCdrv389898) September 26, 2025

辞めたいけど少なくとも10年経たないと元本割れ…

JMIAでその損失忘れる位取り戻したい😭

今考えるとあれ💩じゃん。

死亡保険なんて自分じゃ使えないし。

数年前に加入したアクサ生命のユニットリンク。

— しきまる@30代 (@shiki_maru32) August 17, 2025

投資積立+死亡保証ついてるから良さそう、とFPに勧められて入ってしまった。

今なら「掛け捨て保険+投資信託積立」の方が資産形成には正解だったとわかる(反省)

だが子供小さいうちは死亡保証も安心だよなとも思う(慰めて)(実は子持ち)

支出をなんとかしないととようやく支出について割合みたいなのを出して整理を始めたが、3年ほど前に入った生命保険とアクサ生命さんのユニットリンク…、希死念慮で3年以内に死ぬつもりだったとしか思えない…。今生きてる私が困ってるんだがどうしてくれるんだ…。

— surai (@0Archipelago0) August 23, 2025

アクサ生命のユニリットリンクを解約しました🙂

— ヤマちゃん (@14YAMA_CHAN58) June 6, 2024

理由としては

①家計を見直したところ、保険が過剰だった

②同じ保証内容なら掛け捨て保険で十分

③投資として考えても、ユニットリンクは投資効率が悪い

結論は

掛け捨て保険+NISA

が良いということですね。

どこかで情報をまとめてみます。

ほけんの窓口に学資保険の相談行ったらアクサ生命のユニットリンクとやらを勧められたんだけど、調べたら入らない方がいい、手数料が高すぎる、保険と投資は別で考えろとの書き込み多数。FPさんはアクサ生命からこの商品売るように言われてるのかな。情弱を見透かされていいカモにされるところだった。

— saki(4y🦕2y0m🦖) (@sk74_saki) November 19, 2023

アクサ生命解約で約30万も持ってかれるのか😞ユニットリンクほんまに長期しかおすすめできないな、

— 6/26BLT🌹洋次郎@wimper (@YN05410) August 11, 2025

ユニットリンクの高額手数料に愕然とした!

— いがらし社長@FPサバイバー (@fp_manetore) December 12, 2020

アクサ生命の方が「キャピタル世界株式ファンド」に投資している変額保険ユニットリンクをお勧めします!

というけど、それだったら保険ではなく投信買ったほうがいいと思いますよ。

↓ここで買えます↓ pic.twitter.com/EXgRVcm2qM

アクサ生命のユニットリンク、これまで82万円投下してて、これ😢友達紹介のFPさんだったから、特にセカンドオピニオン聞かず契約しちゃったけど後悔しかない。いつプラスになるの?それともずっとならないの?😢 pic.twitter.com/kq1GBEJd95

— だなお (@naoko_hnd) November 1, 2020

この口コミが全てではありませんが、ユニットリンクは手数料が高く、保険販売者が儲かる保険なのは事実です。

この記事内でも解説してますが、NISA・かけすて保険に分けるだけで、誰でも簡単にユニットリンクより優れた備えができるのでオススメです。

ユニットリンクの良い口コミ(7件)

ユニットリンクの良い口コミの多くは、「利回りが高い」「世界株式・外国株式の運用が好調」「増えた」という声が多いです。

アクサ生命のユニットリンク保険

— とも (@tomomomokabu) November 9, 2024

長い間、FPに騙されたー!と思いながら(笑)も減額せずコツコツ毎月積立💸

FPさんが選んでくれて、組入割合は外国株式プラス型100% 📈

FPさんの利益とか手数料とか取られまくりなんだろうけど、増え方がすごくて…。

あの時契約してよかったと思っています😇 https://t.co/ukKSBzIEsT pic.twitter.com/d4bGEZ0UdM

アクサ生命のユニットリンク

— haru運用アカ (@teamdjharu25801) August 17, 2025

2015年9月契約してちょうど10経って、ようやっと解約控除がなくなった😮💨

それでも、死亡保証があるから子供が成人するまでは継続しようかな

既払い込み保険料600,000円 pic.twitter.com/sHCSWiv007

アクサのユニットリンク

— まぶー@MC21 フラメンコギター (@Toma_Que_Toma) January 8, 2024

いいぞー

子供が生まれた年から始めたけど解約返戻金払っても全然増えてる。

7年間。

NISAで全額ぶっこんだほうがっていうのもわかるが。。#ユニットリンク pic.twitter.com/M1PDJAwIfo

アクサ生命のユニットリンク保険を確認。

— ディム🐰野生の支持者 (@DimNoraSup) August 22, 2025

利率6%でシミュレーションしてもらって「ほー、こりゃお得っすね!」みたいなノリで乗り換えたんだけど、確認したら利率12%で推移してた……注視する必要はあるとはいえ、これは勝ち筋入ったのでは……?

ずっと言ってる

— mochi (@1bb_ampm) January 20, 2025

だから国は信用できないって

nisaもいつひっくり返されちゃうかわかんないから、うちはアクサの変額保険ユニットリンクも夫婦でやってる

保険商品に対して色々な意見もあるけど、こなきだのidecoみたく改悪がやすやすとされない安心感があるし普通に利回りもいい pic.twitter.com/BSLz676xbK

個人で私が掛けてます

— ドクターbru (@doctor_bru) September 27, 2025

アクサ生命ユニットリンクは

7億円 私が死んだら

娘に入ります、受取人 固有の財産

スムーズな申請可能でして、

我がグループ全体の相続税がかかった時のために10ヶ月以内に

すぐに不動産を売却しなくて良くなるのを意図して、目的として入ってます。

かつ 貯蓄型…

ユニットリンクがやっぱり何もしてないけど1月で5万も返戻金が伸びとる。

— 💰カネチヨ (@tools_fa) September 15, 2025

現金少なくなったら取り崩して株に回そうと思ってるんだけど、伸びてると思うと踏ん切りがつかない。

てか、外国株式、新興国株式、積極運用て…。当時わけもわからず選んだ割には、ずいぶん強気な配分よ… https://t.co/ufop9EITQh pic.twitter.com/fFO6FaHqa7

選んだ投資先の運用が好調で、お金が増えているのはいいことです。

しかし、ユニットリンクの「運用実績」として表示される利回りは、実際の利回りより低くなるので、「運用実績=実質利回り」と捉えないよう注意してください。

<保険料:2万円、払込期間40年、運用実績6%だったときの利回りイメージ>

・累計保険料:960万 → 40年後の評価額:3,053万

・実質利回り:5%

※運用期間が短いほど「運用実績」と「実質利回り」は乖離する

≫もっと詳しくは【別記事】ユニットリンクの実質利回りは低い!見積書に騙されないではこちら

たとえ運用実績の利回り通りじゃなくても、長く続ければお金を増やせる可能性があることが分かります。

ユニットリンクへの疑問の声(9件)

「やたら勧められた」「入っているけど評判が悪くて不安」「NISAでもいいけど投資先の選び方がわからない」など、疑問の声が多くありました。

年一回の、楽しみ!

— かぶログ|AIを活用して株式投資 (@kabulog_AI) September 22, 2025

アクサ生命のユニットリンクの

加入状況一覧とレポート!

いつになったら、払い戻し金が

積立金を上回るのか、、笑 https://t.co/HeyjzmflnK pic.twitter.com/0aOAkPDY2c

FP、やたらアクサのユニットリンク勧めてくるね

— やんP (@yanyanyan_taro) June 30, 2023

アクサ生命のユニットリンク

— まぶー@MC21 フラメンコギター (@Toma_Que_Toma) July 9, 2025

不安な人も多いと思うけど。

約9年3,330,000入れて下の金額。

今の正解ではないかもだけど、結果として当時の決断は間違えてなかった…かな?

100%外国株式プラス型です。#アクサ生命#ユニットリンク

NISA+生命保険のほうがいいかもね、株やるようになった今は。 pic.twitter.com/Xs8IXLSYCE

定期的に考えること…アクサ生命のユニットリンクをどうするか🤔

— おかん (@okandesunen) December 20, 2024

悪名高い変額保険なんやけど今のところ50万プラス出てて、しかも万が一の時には3000万支払われる契約…

解約したらまた今の年齢から入り直す?もう保険要らん?

いつまで生きるか教えて…

知り合いの保険会社さんから「アクサ生命 ユニットリンクいいですよ!」と勧められた。

— 茶々。 (@coha_119) July 23, 2024

手数料も結構かかるし、NISAしてたらええやん、と思うけど、何かいいことあるんだろうか。

忙しくて途中で止まっているライフプランや保険の見直し、急がないといけないな…

アクサのユニットリンク、どうなんだろう

— ほしお🍎 (@shiochu_wan) September 24, 2025

情弱??

アクティブファンドでめちゃめちゃ成績いいらしい

アクサ生命のユニットリンク入ってて、自分的には納得して入ってるんだけど、ネット上での評判すごい悪くて不安になる

— えむ☺︎3y🦖 (@baby1224828) February 11, 2025

長い目で見れば全然アリだと思うんだけど、、

なんでそんなにダメなんだ??

今までアクサのユニットリンクしかしてなくて、来年から教育資金目的で新NISA始めようと旦那と始めてたんだけど、娘1人500万ずつを元金に18年間運用しようと思ったら、どうすることが最適なのかな🧐

— みゅ☺︎4y👧🏻+1y👧🏻 (@miyu_miyu_0507) December 21, 2023

私名義は妹用、旦那名義を姉用で楽天とSBIでやってみようかと思ってるけど…どうなんかな…

アクサのユニットリンクの説明受けて調べたけどクチコミまあまあボロくそだったから積立NISAにしたいけど信託先どうすればいいかわかんね

— バリー (@bary_321) February 17, 2023

ユニットリンクに入ったとしても、「このままでいいのか」という不安を抱えるのはストレスになるので、しっかり理解してから入ったほうがいいです。

ちなみに、NISAを始めたいけど投資先の選び方がわからないなら、ユニットリンクと同等の投資先をNISAで選ぶことができます。

保険以外で投資するなら、「S&P500インデックスファンド」や「全世界株式インデックスファンド」など、優良な投資先を選ぶこともできるので、わからなければ知識豊富なFP担当!マネーコーチで相談して教えてもらいましょう。

≫どれがいい?ユニットリンクと同等の投資先にNISAで投資する方法はこちら

\マネーコーチの知識豊富なFPは保険以外の選択肢も案内!NISAサポートあり!/

\相談後、平均貯金額+2万!全国どこでもカメラオフで気軽に相談/

デメリットを理解した上でユニットリンクに加入したい

- 保険営業の説明だけでは理解しきれなかった

- ユニットリンクの提案を受けたけど、難しくてよくわからなかった

- お金が増えると良い話すぎて不信感を感じて自分で調べようと思った

このブログを読んでいる人は、このように感じている人が多いと思います。

変額保険は非常に複雑な保険で、メリット・デメリットや自分に適不適かしっかり理解した上で入らないと、あとで後悔する可能性が高いです。

読者の方には、そうなって欲しくありません。

- 担当の保険営業の案内に疑問をもった

- 変額個人年金の案内がなく、変額有期保険の説明しか受けていない

- NISA・iDeCoと詳しく比較してから決めたい

- 保険に固執せず幅広い金融商品の中から最適な積立方法を知りたい

このように思うなら、知識豊富なFP担当!マネーコーチで無料相談がオススメです。

マネーコーチは厳しい審査基準をクリアした、保険・保険以外の金融商品も詳しい知識豊富なFPにスマホやタブレットで全国どこでもオンライン相談ができます。

特定の金融機関に属さない資産形成に精通したFPに無料相談できるので、最適な資産形成はなにか、変額保険・NISA・iDeCoなど保険以外の金融商品と詳しく比較しながら、あなたに最適なマネープランが見つかります。

金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

スマホやタブレットから全国どこでもオンライン相談ができて、押し売りは一切なしとホームページで公言しており、ノーリスクで相談できるので安心です。

家計相談サービス【マネーコーチ】まずは気軽に無料相談してみましょう。

\マネーコーチの知識豊富なFPは保険以外の選択肢も案内!NISAサポートあり!/

\相談後の平均貯金額+2万!全国どこでも気軽にカメラオフ相談/

保険と投資を分けたい人へのおすすめ

投資と保険は分けたいと思っても実際のところ、

- 『投資というだけで難しそう…』

- 『何から始めたらいいのかわからない…』

- 『投資はやりたいけど出来るだけ損したくないな…』

このように思われる方も多いと思います。

私も以前は同じように考え、中々行動に移れずただ銀行貯金するだけでした。しかし単純に貯金してもお金はふえません。

低金利時代で収入も上がりにくい今の時代こそ、『投資をすること』はあなたの10年、20年後の未来を大きく変えます。

- 早いうちから無駄なく将来に備えたい

- 自分に合った投資方法や資産配分を知りたい

- 投資するなら損するリスクを少しでも減らしたい

- 家計負担を抑えたい

- 将来のお金の不安を解消したい

もしあなたがこの様に思ったなら、日本ファイナンシャルアカデミーが主催する金融初心者向けのマネーセミナーお金の教養講座に無料参加がオススメです。

なぜなら、日本ファイナンシャルアカデミーは設立20年超の老舗マネースクールであり、『金融商品販売目的』の他セミナーとは違い、金融商品販売は一切していません。

実際の受講者さんで貯金が苦手だった人も、ここでお金と投資の基礎を勉強して家計の無駄をなくすことに成功し、貯金0円の状態から2年以内に100万円以上の資産形成に成功した人も多くいます。

お金の教養講座は金融商品販売をされることもなく完全無料で参加できてリスクゼロです。

まずは気軽に受講してみましょう。

もしあなたがこれからお金や投資の知識を身につけ、投資を始めて行けば今抱えているお金の心配から解放された生活を送れることでしょう。

ぜひこの機会にお金の勉強の第一歩としてをお金の教養講座で自分の知りたい無料勉強会を受講してみましょう。

\累計47万人以上が受講した大人気無料セミナー!参加者9割が初心者!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

よくある質問

まとめ

ユニットリンクは評判ほどひどい保険ではありませんが、この保険じゃないと解決できない問題はないです。

NISA・iDeCoを限度額まで投資済みで、どうしても相続対策をしなければならないなら、ユニットリンクは向いています。

しかし、それ以外ならあえてこの保険に入る価値がないのも事実です。

特に大きなこだわりがないなら投資はNISA、保障はかけすて保険で検討したほうが、経済合理性の高いムダがない備えができます。

時間・お金は有限です。

あとで後悔したくないけど、誰かに相談して決めたいなら、保険・投資の悩みは知識豊富なFP担当!マネーコーチで相談してすべてのお金の悩みを解決しましょう。

\マネーコーチの知識豊富なFPは保険以外の選択肢も案内!NISAサポートあり!/

\相談後の平均貯金額+2万!全国どこでも気軽にカメラオフ相談/