- 変額保険に入ろうか悩んでいるけど、評判が悪すぎて不安…

- きっと保険営業は、自分に不利なことは言わないだろうし…

- 初心者でもわかるように、変額保険はやめたほうがいいのか、客観的に事実を教えて!!

「NISAやiDeCoに保障が付いた保険です」と変額保険を勧められて色々調べてみたものの、サイトによって評価が違いすぎて、何を信じれば良いのか悩んでしまう人は多いです。

保険販売を目的としている保険営業や法人サイトから、変額保険について中立的な情報を得ることはできません。

実は客観的に変額保険の情報を整理すると、入るべき理由がなくなります。

読者の皆さんには、二度と戻らない貴重な時間と、頑張って稼いだ大切なお金を保険でムダにして欲しくありません。

そこでこの記事では、業歴13年現役FPとして2,000世帯以上の保険・資産形成相談を解決してきた筆者が、他では絶対に教えてくれない変額保険をやめたほうがいい客観的真実をぶっちゃけます。

最後まで読めば、変額保険に入るべきか、続けるべきかがわかり、時間とお金を浪費しないですみます。

- 変額保険じゃないと解決できない悩みはなく、入る理由がない

- 保険は万が一の保障のために入るもので、資産形成や投資をするためのものではない

- 保障はかけすて、資産形成・投資はNISAにするだけで、変額保険以上の備えができる

- 保険で資産形成は、頑張って稼いだあなたのお金と一度しかない人生の貴重な時間が無駄になる

- 保険・投資の悩みは知識豊富なFP担当!マネーコーチがオススメ!

- 最近の円高、株安で焦っているなら投資知識が不足してます。

- 投資するなら最低限の知識は必須!40万人以上が受講した無料セミナーお金の教養講座でプロから学ぼう

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

変額保険はやめたほうがいいと言われている理由

- 【理由①】保障がいらないなら、保険に入る意味がない

- 【理由②】内容が複雑でわかりにくい

- 【理由③】元本割れ!変額保険で損した

【理由①】保障がいらないなら、保険に入る意味がない

保障がいらないなら、そもそも保険に入る意味がありません。

変額保険を投資目的で考えるなら、保険関係費(手数料)がないNISAなど、保険以外で投資すべきです。

- 保険なので保障がついてしまう

- 投資するのに保険会社を挟むので手数料が高くなる

- NISA・iDeCoなど保険以外の投資より期待リターンが低い

変額保険は万が一に備える「保険」なので、投資したいなら保険以外のほうが、確実にお金は増えます。

実は金融知識があるFPほど、保険での資産形成・資産運用を勧めません。

もし保険以外の投資方法の提案を受けていないなら、金融知識豊富な優秀FPが担当してくれるマネーコーチでセカンドオピニオン含めた相談がオススメです。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

【理由②】内容が複雑でわかりにくい

変額保険は仕組みが複雑で、わかりにくい保険です。

一般的な保険と違い、解約控除・運用リスク・為替リスクなどのデメリットを、契約者がすべて自己責任で背負わなければいけません。

自分の大切なお金を理解できないものになんとなく払うのは、もったいないのでやめましょう。

ポイント

ポイント変額保険のしっかり理解して入っている人は少数で、

ほとんどが「勧められたから」入っている。

【理由③】元本割れ!変額保険で損した

SNS上では「変額保険で損した」「高い勉強代だった」というリアルな口コミが多いです。

保険とか投資とかよく分からん時に保険会社から勧められるがままマーケットリンクっていう変額保険入ってました。

— たんたん (@WU8plpvbovLfObB) September 14, 2023

そっから色々調べて、どう考えても手数料高すぎだったので半年後解約。15万くらい損したけど、調べるきっかけになりました。半年で気づけてよかった。

投資と保険は一緒にしては行けない

保険解約を進めてますが、死亡保障目的で4年近く前に入ったゴミットリンク解約返戻金が41万払って26万…。ほんっと無知って損します…。15万損したと思わず、今気づけて良かったと思おう。その分投資に回せばその方が得。10年は解約したら違約金発生なんてぼったくりもいいとこ😮💨

— くるみ*タロットカードリーダー (@kurumin888) December 23, 2023

#ユニットリンク

昨年、契約から5年で払い済みにしたアクサ生命のユニットリンク。解約控除約15万円掛かって、損したけれど、まだ傷は浅かったのかもしれない。#アクサ生命 #ユニットリンク #外貨建保険

— MiMi@FP2級合格しました! (@iamakitten) February 16, 2021

まずは固定費見直し。

— アロ@フリーWebデザイナー (@yakisobalo) May 21, 2021

●ウオーターサーバー解約済。

月々¥−3,495

●自分の保険見直して解約済。

医療保険 月々¥−12,000

変額保険 月々¥−18,000

※変額保険解約で¥90,000損した!

でもこの位の金額で済んだからラッキー!!

無知は鴨られる。。

— ガッツ@サラリーマンのお金/仕事/転職 (@ippan_danseiA) February 5, 2023

・貯蓄型保険で、29万円元本の24万円損した話しみる?😂

その頃は、大学4年の3月で新社会人になる手前。

日本株、米国株どっちが良いの?って感じでしたし、本気で無知でした。

この失敗のおかげで勉強するようになったしいいか!#貯蓄型保険#ユニットリンク#アクサ生命 pic.twitter.com/vTWOUf1Wt6

iDeCoとか小規模企業共済は節税力抜群で素晴らしい制度なんだけど、

— やましょ@最速婚活ガイド (@yamasyoblog) February 12, 2022

いかんせん資金が何十年も縛られるのがどうしても嫌なんですよね、、

10年契約の貯蓄保険を2年後に解約して60万損した経験から資金を縛られるリスクを学びました🙆♂️#資金拘束#投資初心者#ユニットリンク

ソニー生命の変額保険、解約しました💪🏻

— ひまり@地方でレンタルスペース運営中 (@himarin2315) February 26, 2021

年払いにしていてもうすぐ来年度分の支払いなので、それまでにどうにかしようと思ってたけど今日電話したのであとは書類が届いたら書いて返送するだけ!!

はぁ〜損切り額大きいな🥲

高いたかい勉強料だ🥲#保険解約

はじめまして。突然すみませんがアドバイス頂けたら幸いです。ソニー生命の変額終身保険で毎月3万5千円かけております。(10年払込済)2015年末から4年半で約186万払い込んでおり、今解約すると124万程度しか戻らず、大幅に損です。。これから積み立てNISA等で運用していくか解約かで迷っております。

— ふう太 (@Fuu_Taaa) June 24, 2020

FF外失礼します。

— ねこにぼし (@hiroyuijuri) May 24, 2021

正しく私もソニー生命の変額保険を解約して、自分で投資信託をつみたて始めました!

保険手数料かなり引かれてるし、恐らくインデックスであれば運用実績自体はあまり変わらないと踏んで決断しました!解約返戻金は損してますが、解約してよかったと信じたいです🤔

共通しているのは「無知はこわい」ということです。

変額保険に入るなら最低限の知識として投資信託やNISAとの違いを把握していないと、あとで後悔することになります。

≫無知から卒業!初心者向け無料マネーセミナーでお金の勉強のキッカケ作りをしたい人はこちら

変額保険特有のデメリット

- 【デメリット①】契約10年以内は解約控除がある

- 【デメリット②】保険関係費(手数料)が高い

- 【デメリット③】保険料が固定費となり経済状況の変化に弱い

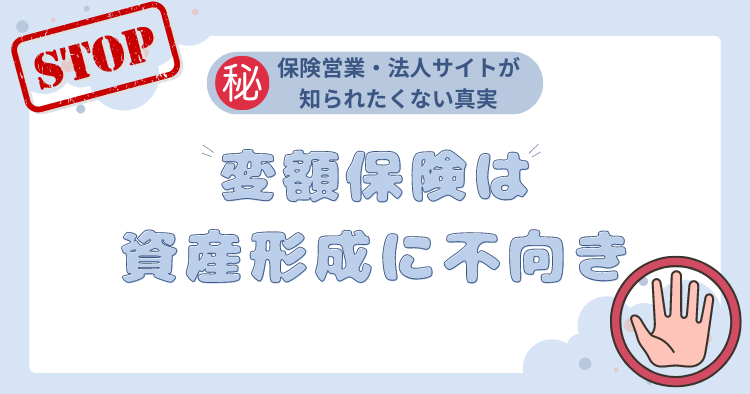

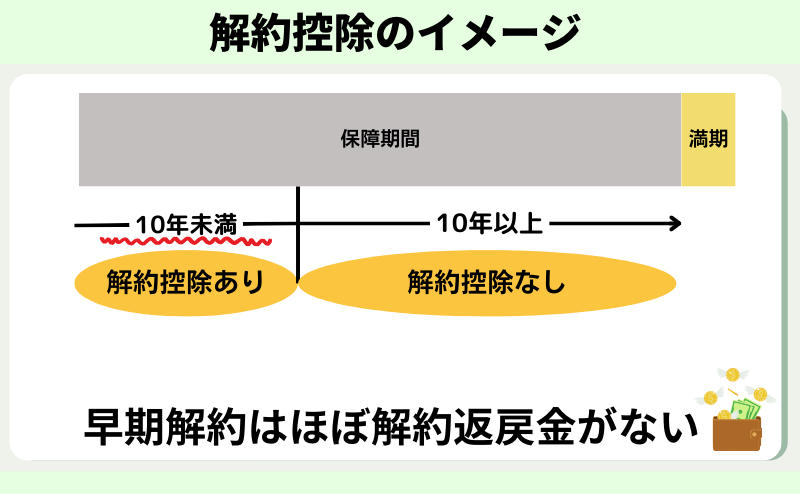

【デメリット①】契約10年以内は解約控除がある

契約10年以内の解約・減額は『解約控除』というペナルティがあり、解約払戻金が少なくされます。

解約控除がある期間は運用成果がよくても元本割れを起こしているケースが多いです。

早期解約ほどペナルティが大きく、契約10年以上で解約控除は消滅します。

解約控除は保険特有のデメリット!

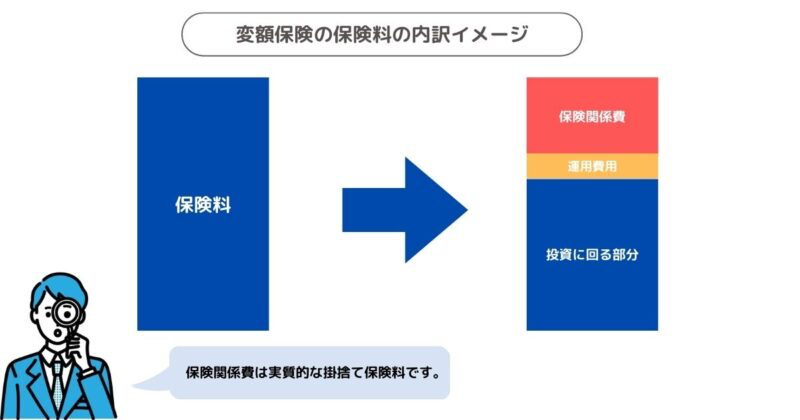

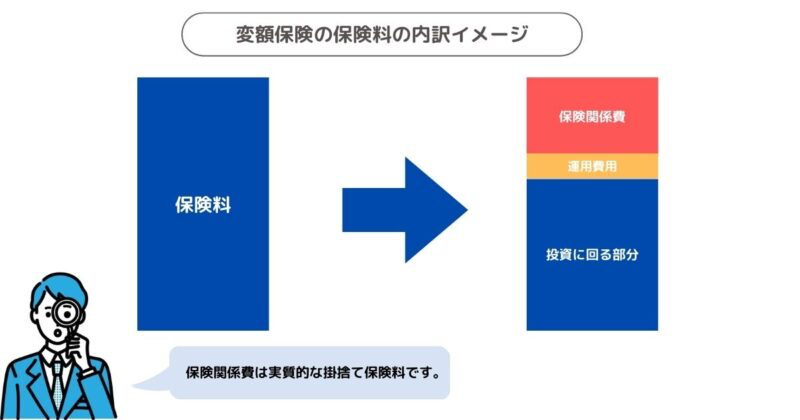

【デメリット②】保険関係費(手数料)が高い

「保険関係費(手数料)が高いから、変額保険はやめておけ」と言う口コミは多いです。

変額保険は保険会社を通して投資するので、NISAなど他の投資商品にない「保険関係費(手数料)」が保険料から保険関係費が引かれ、実際の積立金が少なくなります。

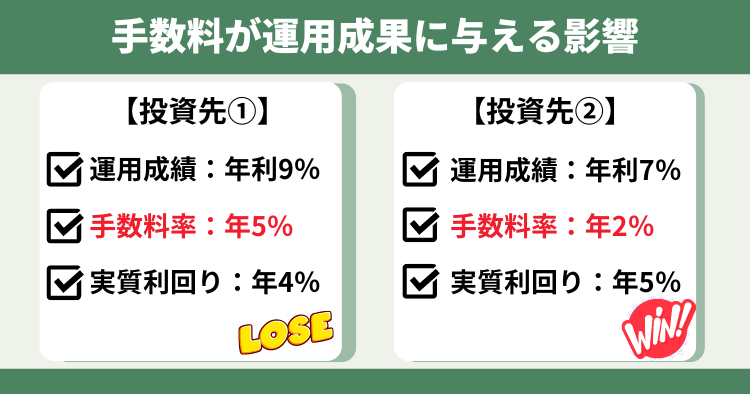

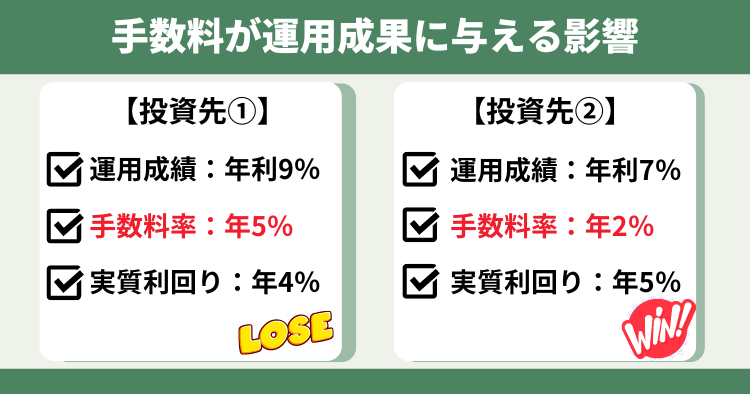

手数料が運用成果に与える影響は大きく、運用成績が良くても手数料が高ければ元本割れすることもあります。

同等の運用方針の投資先があるなら、手数料は安い方がいいです。

ちなみに変額保険の手数料率を開示していない保険会社がほとんどです。

| 保険関係費の細目 | 手数料率 |

|---|---|

| ①保険契約の締結・維持および保険料の収納に必要な費用 | 開示されていないので不明 |

| ②特別勘定の管理に必要な費用 ③基本保険金保障に関する費用 | 積立金額に対して年率0.75%(0.5%+0.25%)を控除 |

| ④死亡保障などに必要な費用(危険保険料) | 開示されていないので不明 |

| ⑤保険料払込免除に関する費用 | 保険料に対して0.1%〜0.2%を控除 |

変額保険を通さずに投資信託へ投資すれば、「保険関係費」がなく運用効率よくなり、元本割れリスクを抑えられます。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

【デメリット③】保険料が固定費になり経済状況の変化に弱い

保険料の支払いが厳しくなり途中解約する人が多いから、変額保険はやめておけと言われます。

保険料は「固定費」なので転職、結婚、離婚、病気など、どんな経済状況の変化があっても必ず払わなければいけないからです。

- 転職

- 病気やケガ

- 結婚

- 出産

- 親の介護

- 価値観の変化

- 働けなくなってしまった

保険料を何十年も払い続けるのは簡単なようで難しいです。

積立額の増減・中断・再開を自由にコントロールできた方が精神的な安心感があります。

トラブルや苦情が多い!国民生活センターからの注意喚起

国民生活センターから変額保険を扱う代理店に「消費者へのわかりやすい、誤解を生まない情報提供」をするよう注意喚起がされました。

- リスクについて詳しい説明がなかった

- 契約者の意向と異なる契約だった

- 認知能力が低い高齢者に理解させないまま入らせていた

このようなトラブルが多発しているからです。

「わからないことがわからない」状態で、勧められるがまま契約するとあとで後悔するのでやめましょう。

理解できないものにお金を使うのはもったいないです。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

変額保険の手数料は高い?手数料を比較!

変額保険の手数料は高く運用効率が悪いのは事実です。

手数料率が開示されていない「保険関係費」が原因で、同じ年率リターンだった場合のNISAと比較すると手数料の高さがわかります。

- 年齢 : 30歳

- 性別 : 男性

- 月額保険料 : 2万円

- 保険期間・払込期間:70歳まで

※ユニットリンクの運用益への課税は考慮してません※

| 死亡保障 | 払込累計 | 70歳時 年3%の場合 (返戻率) | 70歳時 年6%の場合 (返戻率) | |

|---|---|---|---|---|

| ユニットリンク | 1,402万 | 960万 | 1,402万 (146%) | 3,053万 (318%) |

| NISA | ー | 960万 | 1,852万 (193%) | 3,983万 (415%) |

| 差額 | 1,402万 | ー | −450万円 | −930万円 |

差額が保険会社に払う手数料で年率3%で450万、年率6%で930万と非常に高いです。

ムダな手数料を払いたくないなら、変額保険に限らず「貯蓄型保険」に入るのはやめたほうがいいです。

≫【初心者向け】貯蓄型保険をやめたほうがいい理由と投資方法の選び方を解説!

変額保険に入るメリット

- 【メリット①】運用成果が良ければ積立金が増える

- 【メリット②】保障がある

- 【メリット③】生命保険料控除が使える

- 【メリット④】信託報酬が安いことがある

【メリット①】運用成果が良ければ積立金が増える

運用成果が良ければ、他の保険より増える可能性があります。

しかし、将来の運用成果はどうなるかわからず、元本割れしてもすべて自己責任です。

【メリット②】保障がある

契約してすぐ死亡しても、しっかり保障されます。

しかし、保障を備えるのは変額保険以外でもできるので、変額保険特有の強みではありません。

【メリット③】生命保険料控除が使える

保険料が生命保険料控除の対象になり所得税は最大4万円、住民税は最大2.8万円を控除できます。

ちなみに控除額が還付される訳ではないので勘違いしないようにしておきましょう。

保険料控除はあくまでおまけのようなもの!

効果は決して高くなく、控除目的で保険に入る価値はない。

【メリット④】運用費用が安い

同じような投資先でも、変額保険のほうが投資先の運用費用が安いことがあります。

機関投資家は多額の資金を運用するのでファンドの運用規模が大きくなり、1人当たりの運用コストが低くできるからです。

| ユニットリンク | 投資信託 | |

|---|---|---|

| ファンド名 | 外国株式型 | ニッセイ外国株式 インデックスファンド |

| 投資先 | 日本を除く主要先進国の企業 | 日本を除く主要先進国の企業 |

| 手数料 (年間) | 0.0616%+保険関係費 | 0.093% |

| 銘柄数 | 1,254銘柄 | 1,254銘柄 |

| 運用タイプ | インデックス | インデックス |

しかし、変額保険は運用費用とは別に「保険関係費」が掛かるので、運用費用がどれだけ安くても、総合的にみれば保険以外のほうが手数料を抑えて運用効率よく投資できるのは間違いありません。

運用手数料だけの比較に意味はない。

手数料合計で比較しないと良し悪しを判断できない。

【後悔ゼロに】変額保険で知っておくべきこと

- 実質利回りが低い

- 客観的にみて投資ならNISAの方が合理的

- 保障が必要なら収入保障保険で解決できる

- 変額保険なら「変額個人年金SOVANI」が人気

- 金融リテラシーは上げられる!思考放棄はダメ!

実質利回りが低い

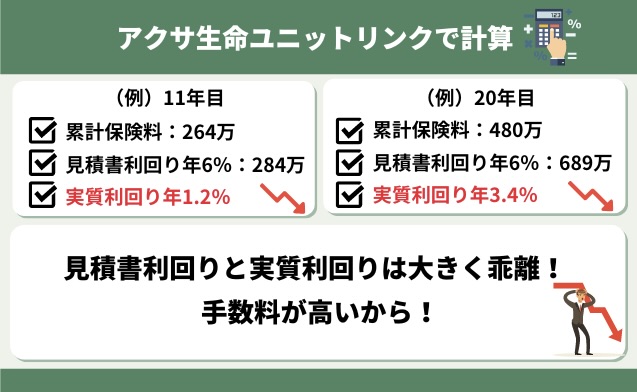

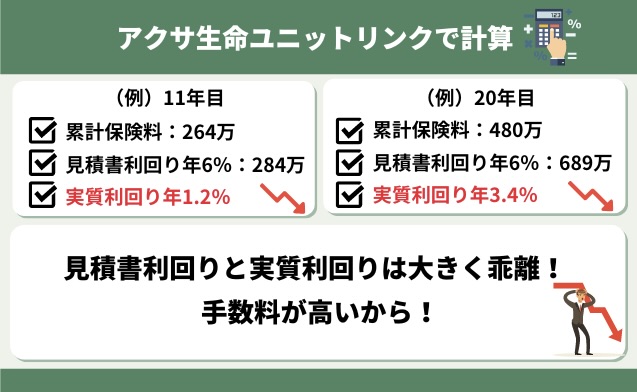

運用レポートの運用成績が良くても実質利回りは低くなります。

運用レポートの数字は手数料を引いていないからです。

保険営業から運用レポートや見積書利回りが良いと勧められても、実質利回りは違います。

最も重要なのは「実質利回り」が高いことです。

客観的にみて投資ならNISAの方が合理的

投資目的で変額保険とNISAを比較すると、客観的にみてNISAがオススメです。

同じお金・時間をNISAに使った方が、変額保険以上に増える可能性が高いからです。

- 変額保険:アクサ生命 ユニットリンク

- 年齢 : 30歳

- 性別 : 男性

- 月額保険料 : 20,000円

- 保険期間・払込期間:70歳まで

※ユニットリンクは課税を考慮してません※

| 死亡保障 | 累計額 | 70歳時 年率3%の場合 (返戻率) | 70歳時 年率6%の場合 (返戻率) | |

|---|---|---|---|---|

| ユニットリンク | 1,402万 | 960万 | 1,402万 (146%) | 3,053万 (318%) |

| NISA | ー | 960万 | 1,852万 (192%) | 3,983万 (414%) |

| 差額 | 1,402万 | ー | 450万 | 930万 |

変額保険は運用益によって確定申告や住民税の申告をして課税されます。

でもNISAは運用益非課税で確定申告も住民税の申告もいりません。

比較をするとNISAの方が無駄がなく合理的なので、変額保険を解約してNISAへ切り替える人も多くいます。

保障が必要なら収入保障保険で解決できる

「保障が必要だから」は変額保険に入る理由になりません。

保障は収入保障保険で考えれば、保険料を抑えつつ変額保険より大きな保障が持てます。

収入保障保険の保険料は変額保険の保険関係費より安くなるケースが多いです。

それならNISAと収入保障保険で考えれば、変額保険に入る必要がなくなります。

変額保険なら「変額個人年金SOVANI」が人気

変額保険ならソニー生命の変額個人年金SOVANIが保険関係者に人気です。

変額保険の中で一番増える可能性が高いのが変額個人年金で、NISAに近い仕組みがSOVANIだからです。

もし変額保険を考えているなら変額個人年金SOVANIも提案してくれる中立性の高い相談窓口がおすすめです。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

金融リテラシーは上げられる!思考放棄はダメ

金融教育が義務化され、これからの高校生は全く金融教育を受けていない大人より、知識があるかもしれません。

でも勉強しなければ誰でも知識がないのは当たり前です。

「自分はダメ」「お金のことは苦手だ」と諦めるより、少しでも時間があればお金・投資の勉強をしてみて下さい。

金融リテラシーが上がり、将来のお金の悩み・不安を大きく解消できるからです。

大人のほうが、少し勉強すれば日々の生活に勉強内容を反映できるので、知識が身に付くスピードが早いです。

「自分は頭が悪いからダメだ…」「勉強が苦手…」などネガティブ思考の思考停止は自分と家族のために卒業しましょう。

\完全中立なお金のプロが教えるお金知識の初歩!参加者の9割が投資初心者!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

限定的?変額保険が向いている人

- 保険以外で投資を考えない人

- 投資先を自分で選べない人

保険以外で投資を考えない人

「保険以外で今後絶対に投資しない」と考えるなら、変額保険に入ったほうがいいです。

NISAなど他商品ほどではないけど、保険の中では積立金が増える可能性が高いからです。

20年以上続ける前提ならドル建て保険より増えるでしょう。

投資先で迷って変額保険にする人も多いが、それなら同じ投資先に変額保険を通さずに投資すれば良いだけで簡単。

投資先を自分で選べない人

投資先を自分で選べない人も、変額保険なら投資先の選択肢が少ないので簡単に選べます。

しかし、それだけで変額保険を選ぶのは、けっこう勿体無いです。

なぜなら、NISA口座開設はもちろん、投資開始〜売却までサポートしてくれる無料FP相談窓口を利用すれば、ノーリスクで変額保険より良い投資を始めることができるからです。

有利な投資をしたいなら、NISAサポートがあるFP相談をまとめたので利用しましょう。

≫貯蓄型保険より顧客利益を優先した資産形成方法を教えてくれるFP相談窓口はこちら

同じ時間・お金・リスクを負うなら、期待リターンが高く、続けやすいNISAの方が良いという声は多い!

おすすめしない!変額保険はやめたほうがいい人

- 保障がいらない

- 投資リスクを許容できない

- 仕組みやリスクを理解できず全て保険営業任せになってしまう

- 短期間での解約を考えている

- これから投資の勉強をしたいと思っている

- NISA・iDeCoを自分で始められる

- NISA・iDeCoをやっているが満額投資していない

このような人は変額保険に入るのはやめたほうがいいです。

変額保険が全ての問題の解決策ではありません。

無駄な保険料を払いたくないなら保険と投資は分けて考えましょう。

変額保険で投資するならNISAとiDeCoを満額投資してからで十分です。

自分や家族の未来のためなので、「難しいから」と思考放棄せず無駄のない選択をしてください。

サポートが必要なら保険、NISAも横断的に案内してくれるFPに無料相談がおすすめです。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

無駄なく資産形成をしたい人が取るべき行動

- 『投資というだけで難しそう…』

- 『何から始めたらいいのかわからない…』

- 『投資はやりたいけど出来るだけ損したくないな…』

このように思われる方も多いと思います。

私も以前は同じように考え、中々行動に移れずただ銀行貯金するだけでした。

ですが単純に貯金してもお金はふえません。

低金利時代で収入も上がりにくい今の時代こそ、『投資をすること』はあなたの10年、20年後の未来を大きく変えます。

- 投資に興味はあるけど何から手をつけて良いかわからない

- 早いうちから無駄なく将来に備えたい

- どんな投資方法があるか教えて欲しいし、何に注意すべきか知りたい

- 投資するなら損するリスクを少しでも減らしたい

- 家計負担を抑えたい

- 将来のお金の不安を解消したい

もしあなたがこの様に思ったなら、日本ファイナンシャルアカデミーが主催する金融初心者向けのマネーセミナーお金の教養講座に無料参加がオススメです。

なぜなら、日本ファイナンシャルアカデミーは設立20年超の老舗マネースクールであり、『金融商品販売目的』の他セミナーとは違い、金融商品販売は一切していません。

実際の受講者さんで貯金が苦手だった人も、ここでお金と投資の基礎を勉強して家計の無駄をなくすことに成功し、貯金0円の状態から2年以内に100万円以上の資産形成に成功した人も多くいます。

お金の教養講座は金融商品販売をされることもなく完全無料で参加できてリスクゼロです。

まずは気軽に受講してみましょう。

もしあなたがこれからお金や投資の知識を身につけ、投資を始めて行けば今抱えているお金の心配から解放された生活を送れることでしょう。

ぜひこの機会にお金の勉強の第一歩としてをお金の教養講座で自分の知りたい無料勉強会を受講してみましょう。

\累計47万人以上が受講した大人気無料セミナー!参加者9割が初心者!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

最適なマネープランを見つけたい人へ

- 保険営業は変額有期保険以外のことを詳しく教えてくれなかった

- 保険と投資を分けた方が合理的なんて教えてくれなかった

- 変額保険が良い話に聞こえすぎて、デメリットや罠がないかと不安に感じていた

このブログを読んでいる人は、このように感じている人が多いと思います。

変額保険は非常に複雑な保険で、メリット・デメリットや自分に適不適かしっかり理解した上で入らないと、あとで後悔する可能性が高いです。

読者の方には、そうなって欲しくありませんし、資産形成で無駄な遠回りはしてほしくありません。

- 担当の保険営業の案内に疑問をもった

- 変額個人年金の案内がなく、変額有期保険の説明しか受けていない

- NISA・iDeCoと詳しく比較してから決めたい

- 保険に固執せず幅広い金融商品の中から最適な積立方法を知りたい

このように思うなら、

特定の金融機関に属さない資産形成に精通したFPに無料相談できるので、最適な資産形成はなにか、変額保険・NISA・iDeCoなど保険以外の金融商品と詳しく比較しながら、あなたに最適なマネープランが見つかります。

金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

スマホやタブレットから全国どこでもオンライン相談ができて、押し売りは一切なしとホームページで公言しており、ノーリスクで相談できるので安心です。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

まとめ

- 客観的にみて、変額保険じゃないと解決できない問題はありません。

- 無駄な保険料を払いたくないなら、保険と投資は分けましょう。

- 保障が必要ないならNISAがおすすめです。

- もし変額保険に入るなら変額個人年金を必ず比較して下さい。

- 保険・投資の悩みは

- 投資信託以外の投資も知っておくと視野が広がる!お金の教養講座で知識を身につけよう!

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/