- 「利率が高いから他より有利」とドルスマートSを勧められたけど…

- ネット上の評判が悪く、加入を後悔したという書き込み多いのが気になる…

- ドルスマートSに入って問題ないか、誰か客観的な事実を教えて!!

「最低3%の利率保証です!」「他ではこんな高利回りはありません」と、メットライフのドル建て終身保険『ドルスマートS』を勧められるケースは多いです。

確かに『円建て保険』や『銀行の普通預金』と比較すると、最低利率3%は魅力的に感じてしまいますよね。

でも実はドルスマートSが『リスクに対して実質利回りが低すぎる』ことを、保険販売目的の保険営業・企業サイトは教えてくれません。

最近では、円安の影響で保険料が高くなり家計を圧迫し、解約して損する人が急増しています。

そこでこの記事では、業歴14年現役FPとして2,000世帯以上の保険・資産形成の悩みを解決してきた筆者が、ドルスマートSは入る価値がある保険なのか、客観的事実を教えます。

最後まで読めば、この保険に入るべきか、ドルスマートSより合理的な備え方がわかり、あなたの大切なお金と時間をムダに保険で浪費せずにすみます。

- 保障・資産形成の両面でドルスマートSに入るべき理由がなく、やめたほうがいい

- 強調される『積立利率3%以上』と『実質利回り』は違う

- 資産形成として考えると、保険会社に高い手数料を引かれるので『実質利回り』はかなり低い

- 保険料が毎月変動し、円安だと続けられなくなり途中解約する人も多い

- 保険は「かけすて」、資産形成は「NISAなど保険以外」にするだけで、ドルスマートSより優れた備えになる

- 金融知識が豊富なFPなら、保険で資産形成(貯金・投資)は勧めない

- あなたの大切な時間と時間を、保険でムダに浪費しないでください

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 投資初心者でも安心!お金のプロから学べるおすすめ無料セミナー3選はこちら

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均+2万の実績/

ドルスマートSで後悔する理由

- 【後悔①】保険料が大きく上がって苦しい

- 【後悔②】途中解約で大損

- 【後悔③】『積立利率=実質利回り』と勘違い

- 【後悔④】リスクの割に増えない

- 【後悔⑤】ドルスマートで貯金しなければよかった

【後悔①】保険料が大きく上がって苦しい

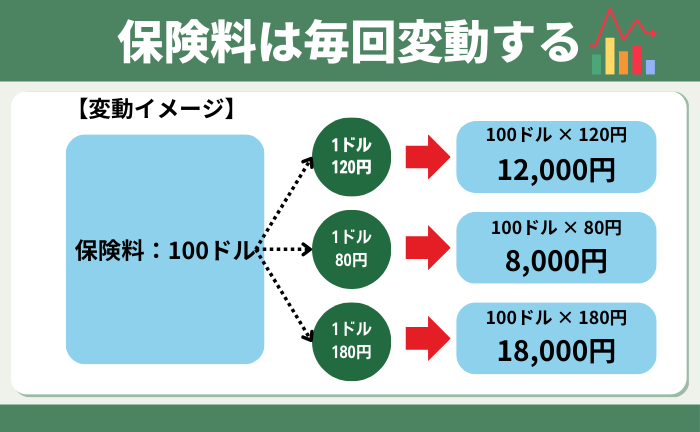

ドルスマートSの保険料は為替の影響をうけて毎月変動する仕組みです。

最近では、想像以上の『円安』で保険料が上がり家計を圧迫、続けられないからどうにかならないかという問い合わせが増えています。

4年以上前に契約した人(1ドル/110円)は、ここまで円安(2024年11月は1ドル/150円以上)になると思ってなかったのではないでしょうか。

「こんなに保険料が上がると思ってなかった」

このように、ドルスマートSで後悔する人が多いです。

ポイント

ポイントドルスマートSは、原則途中での保険料変更はできない

【後悔②】途中解約で大損

ドルスマートSを途中解約して大損、入ったことを後悔する人は多いです。

契約期間中に、様々な経済状況の変化によりドルスマートSを続けられなくなるケースは珍しくありません。

- 転職・退職

- 結婚・離婚

- 子供の誕生で支出が増加、保険料の支払いが厳しい

- 円安で支払いが厳しい etc…

特に『低解約返戻金特則』をつけていると、途中解約は大損してしまいます。

さらに解約時が『円高』なら、返戻率はもっと低くなってしまうことを理解しておきましょう。

ポイント

ポイント保険料を下げて保険を続けるには『減額』しかないが、

払込期間中での減額は同じく損します。

【後悔③】『積立利率=実質利回り』と勘違い

強調される『積立利率』と『実質利回り』は違うことを知らず、最低3%以上で積立金が増えていくと勘違いしてしまう人は多いです。

大切なのは手数料などを引いたあとの『実質利回り』です!

- 積立利率:保険会社が契約者の積立金を運用する際に適用する利率

- 実質利回り:手数料などの諸費用を引いたあとの利回り

保険会社は『保障料』『保険会社の運営費用』『販売者への販売手数料の支払い』など、様々な『手数料』を保険料から引いている。

ドルスマートSのような投資性商品で重要なのは、実際にあなたに返ってくる『実質利回り』です。

ここからは、具体的に実質利回りが何%なのか、保険会社への手数料はいくらなのかを検証していきます。

実質利回りは異常に低い!

計算すると、1%以上も実質利回りは低くなります。

保険料から保険関係費(手数料)が引かれて、積立されている金額が少ないのが主な原因です。

- 年齢 : 30歳

- 性別 : 男性

- 払込期間:15年

- 保険料:227.80ドル

- 低解約返戻金特則付き

※一時所得税は計算に含みません※

| 積立利率 | 累計保険料 | 15年後の 解約返戻金 (返戻率) | 実質利回り | 35年後の 解約返戻金 (返戻率) | 実質利回り |

|---|---|---|---|---|---|

| 年3% | 41,004ドル | 38,461ドル (93%) | 年ー4.2% | 63,374ドル (154%) | 年2.2% |

| 年3.5% | 40,221ドル (98%) | 年ー0.12% | 74,209ドル (180%) | 年3.01% | |

| 年4% | 42,067ドル (102.5%) | 年0.17% | 86,804ドル (211%) | 年3.82% |

たとえば、15年かけて実質利回りは年1%にも満たないほど低いです。

さらに積立金が一定以上増えていたら、一時所得税などが課税され、利回りはもっと低くなります。

これだけ実質利回りが低いなら、長い時間をかけて保険で積立するのはもったいないです。

ポイント

ポイント実質利回りは全てドルベースでの試算結果です。

円安なら実質利回りは良くなり、円高ならもっと悪くなります。

手数料が不透明!計算すると高すぎる!

保険料から引かれる手数料(保険関係費)は、顧客に開示されておらずブラックボックスです。

| 項目 | 手数料率 |

|---|---|

| ①保険契約の締結・維持 にかかる費用 | 開示なし |

| ②死亡・高度障害保障 などの費用 | 開示なし |

| ③資産運用のための運営費率、 積立金を最低保証するための保証費率、 その他費用 | 開示なし |

手数料率は将来の運用成果に直結する重要な情報なのに、開示されていないのはかなり不親切です。

もし積立利率が本当に年3%なら、15年で積立した『41,004ドル』が『51,704ドル』になっていないといけないのに、ドルスマートSは『38,461ドル』になってしまいます。

消えた差額の『13,243ドル』が、保険会社に払うことになる保険関係費(手数料)の目安となり、ものすごく高いことがわかります。

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均+2万の実績/

【後悔④】リスクの割に積立金が増えない

ドルスマートSの利率が高いと勧められることが多いですが、それは『円建て保険』と比較したらの話です。

- 円建て終身保険の積立利率:年0.6〜年0.8%

- ドル建て終身保険の積立利率:年2.5%〜

表面上の積立利率だけ比較すれば、ほとんどの人が『ドル建て終身保険』が良いと思うはずです。

しかし、20年未満で積立金を使うためにドルスマートSに入るなら、リスクの割に積立金は増えません。

| 15年後の 返戻率 | 20年後の 返戻率 | 30年後の 返戻率 | |

|---|---|---|---|

| 円建て終身保険 ※1 | 105% | 110% | 119% |

| ドルスマートS (年3%) | 93% | 113% | 154% |

特に学資保険の代わりでドルスマートSを考えているなら、円建て終身保険との返戻率の差はほとんどないのに、リスクだけ高くなってしまいます。

ポイント

ポイント表面上の利率だけ比較しても、保険によって保険関係費(手数料)が違うから具体的に数字をみて比較しないと良し悪しがわからない。

【後悔⑤】積立目的で入らなければよかった

ドルスマートSを『教育費』や『老後』など、将来のための積立目的で勧められるケースは多いです。

しかし、保険はそもそも『なってしまったら経済的に生活ができなくて困る、生活が破綻してしまうリスク』を避けるためにかけるもので、『積立目的』で入るものではありません。

- 積立目的で考えている人

- 保障がいらない人(独身者、子なし夫婦など)

- 遺族年金などの公的保障、配偶者の収入、所有資産で万が一があっても経済的に困らない人

『餅は餅屋』という言葉のように、積立目的なら保険ではなくNISAやiDeCoなど『積立に適した金融商品』で考えたほうがムダがなく合理的です。

≫【真実】貯蓄型保険が資産形成はやめたほうがいい理由はこちら

特に20年以上の運用期間で考えられるなら、ドルスマートSで積立するより、税制優遇制度であるNISA・iDeCoなどの方が、圧倒的に積立金が増える可能性が高いのは、誰も否定できない事実です。

ポイント

ポイント顧客利益第一の、金融知識あるFPなら貯蓄型保険を勧めない。

資産形成の遠回りになるだけ。

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均+2万の実績/

デメリット

- 【デメリット①】保険料が毎月変動する

- 【デメリット②】元本保証なし

- 【デメリット③】契約10年未満は解約控除ペナルティーがある

- 【デメリット④】保険料から引かれる手数料が不透明

- 【デメリット⑤】クレジットカード払いはJCBカードしか使えない

【デメリット①】保険料が毎月変動する

保険料は為替の影響をうけて毎月変動し、円安だと保険料が高く、円高だと保険料が安くなります。

為替の動きは誰にも予測することができず、想定以上の円安になると保険料の支払いが厳しくなり、家計を圧迫してしまうリスクがあるので注意しましょう。

ポイント

ポイント毎月の保険料が変動するのを嫌う人は多い。

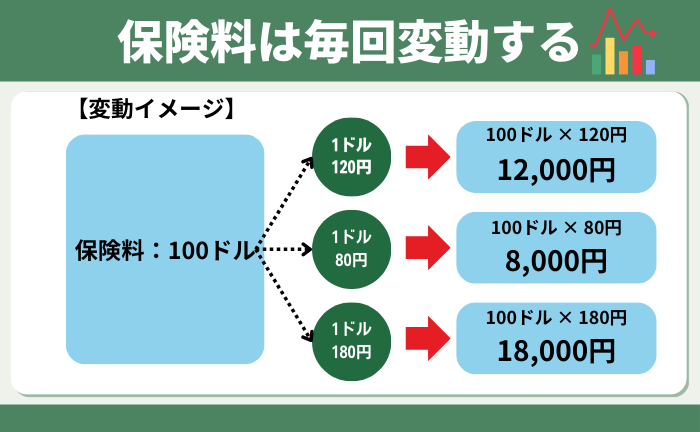

【よくある勘違い】この保険でドルコスト平均法は使えない!

保険料の変動をデメリットに感じさせないために、ドルコスト平均法の話をされるケースが多いようですが、ドルスマートSではドルコスト平均法は使えません。

「ドルコスト平均法」は『一定の金額』を定期的に投資する投資手法で、毎月一定量のドルを購入するドルスマートSの考え方とは違うからです。

毎月の保険料をドル支払いするなら、ドルコスト平均法が使える考え方になりますが、ほとんどの人が日本円で保険料を払います。

日本円で保険料を払う以上、ドルコスト平均法は作用しません。

保険営業

保険営業為替で保険料の変動があっても、

ドルコスト平均法で平均化できるので安心です。

このような案内は嘘なので注意しましょう。

ポイント

ポイント毎月保険料をドル支払いすれば、ドルコスト平均法を使える。

【デメリット②】元本保証なし

死亡保険金・解約返戻金に元本保証はありません。

お金を受けとる時の為替次第で、元本割れを起こす可能性があります。

『為替リスクを許容できない人』や、『リスクを理解できない人』は入るのをやめたほうがいいです。

ポイント

ポイント元本割れしても、すべて自己責任!

【デメリット③】契約10年未満は解約控除ペナルティーがある

契約10年未満での解約・減額・払済は『解約控除』という保険特有のペナルティーがあり、解約返戻金が少なくされてしまいます。

契約1年未満で解約した場合、解約控除の影響もあり解約返戻金はあってもごく僅かか、全くない可能性もあります。

ポイント

ポイント解約控除は保険以外で積立すればありません。

【デメリット④】保険料から引かれる手数料が不透明

ドルスマートSは『保険関係費』と『為替手数料』などの手数料が、保険料から引かれます。

特に『保険関係費』の具体的な手数料率は開示されておらず、契約者に不誠実です。

為替手数料も往復1円かかるなど、決して手数料は安くありません。

①保険関係費

| 項目 | 手数料率 |

|---|---|

| ①保険契約の締結・維持 にかかる費用 | 開示なし |

| ②死亡・高度障害保障 などの費用 | 開示なし |

| ③資産運用のための運営費率、 積立金を最低保証するための保証費率、 その他費用 | 開示なし |

②為替手数料

| 項目 | 手数料率 |

|---|---|

| 円入金時のレート | TTM+50銭 |

| 円支払時のレート | TTM−50銭 |

「保険と貯金は分けるべき」と一般的に言われる原因は、これら手数料が高く、資産形成として考えるとお金が貯まるスピードが遅くなってしまうからです。

お金をゆっくり貯めたい人はいないと思うので、現役FPからみてドルスマートSでの積立はオススメできません。

ポイント

ポイント手数料率の開示がないのは大きなデメリット!

【デメリット⑤】クレジットカード払いはJCBカードしか使えない

ドルスマートSで使えるクレジットカードは『JCBカード』のみです。

さらに為替手数料が『JCBカードの為替手数料』に準ずるようになり、手数料率がわからなくなるので、わかりやすい『口座引落とし』を勧められるケースが多いです。

しかし、長く支払いを続けならカードのポイントはそこそこ貯まっていきます。

あなたがいつも使っているカードが使えない可能性があることを知っておきましょう。

メリット

- 【メリット①】外貨資産を持てる

- 【メリット②】積立利率が高ければ死亡保険金・解約返戻金の増加が見込める

- 【メリット③】円建て保険より死亡保障が手厚くなる可能性が高い

- 【メリット④】保険料払込免除の範囲が広い

- 【メリット⑤】三大疾病・介護保障をつけられる

【メリット①】外貨資産を持てる

保険料は外貨で積み立てられるので、日本円しか持っていない人なら通貨分散効果が得られます。

円安の時にはドルの価値が、円高の時には円の価値がそれぞれ高まり、資産のバランスがよくなります。

ポイント

ポイント外貨資産を持つ方法はドル建て保険以外にもたくさんあり、ドルスマートS特有のメリットではない。

【メリット②】積立利率が高ければ死亡保険金・解約返戻金の増加が見込める

ドルスマートSの運用先である債券相場がよく、積立利率が高ければ死亡保険金・解約返戻金が増加することがあります。

しかし、債権投資はローリスク・ローリターンな投資法で、平均リターンが年3%ほどと考えると、大きく積立利率が上振れすることは考えにくいです。

ポイント

ポイント積立利率が良いときに入っても、その利率はずっと続くことはない。

【メリット③】円建て保険より死亡保障が手厚くなる可能性が高い

同等条件で比較すると、円建て保険より死亡保障を大きく備えられます。

積立利率が高いほうが、同じ保険料だとしても死亡保障が大きくなるからです。

- 年齢 : 30歳

- 性別 : 男性

- 払込期間:15年

- 為替レート:150円で計算

- 保険料:227.80ドル × 150円 = 34,170円

- 保障:10万ドル

- 低解約返戻金特則付き

※一時所得税は計算に含みません※

| 保険料 | 死亡保障 | |

|---|---|---|

| 円建て終身保険 ※1 | 33,867円 | 900万 |

| ドルスマートS | 34,170円 (227.80ドル × 150円) | 1,500万 (10万ドル × 150円) |

為替によって死亡保障が変動するとしても、1ドル/90円より円高にならなければドルスマートSのほうが、同等保険料で保障額が大きくなります。

ポイント

ポイント過去一番の円高(75円)だと、ドルスマートSは円建て終身保険より保障が低くなる。

【メリット④】保険料払込免除の範囲が広い

ドルスマートSの保険料払込免除特約は、三大疾病だけではなく介護まで対象です。

所定の条件に該当した以降の保険料払込が免除できます。

- 悪性新生物:初めて悪性新生物と診断確定されたとき(上皮内新生物対象外)

- 心疾患:所定の手術、または継続20日以上入院されたとき

- 脳血管疾患:所定の手術、または継続20日以上入院されたとき

- 介護:要介護2以上に認定、または所定の介護状態が180日継続されたとき

しかし、三大疾病・介護のリスクは高齢になってから上がるので、若年層ほど保険料払込免除はいらないと考える人も多いです。

≫介護保障がいらない理由を「ユニットリンク介護プラス」で具体的に解説

≫三大疾病保険料払込免除がいらない理由を「ユニットリンク」で具体的に解説

一般的に、三大疾病・介護リスクが低いうちに、できるだけ効率よくお金を貯められれば保険料払込免除をつける必要はありません。

【メリット⑤】三大疾病・介護保障をつけられる

『三大疾病・介護給付特約』をつければ、保険金を受け取れる範囲を広げられます。

しかし、保険料免除の考えと一緒で若年層ほどいらない保障です。

【比較検証】保険と投資は分けるべき!ドルスマートSに入る理由がない!

- 【検証①】「ドルスマートS」VS「NISA」

- 【検証②】「ドルスマートS」VS「NISA+かけすて保険」どっちが合理的か

【検証①】「ドルスマートS」VS「NISA」

NISAを通して資産形成したほうが、ドルスマートSより期待リターンが高いのは誰も否定できない客観的事実です。

比較すると、資産形成としてドルスマートSに入るメリットがありません。

- 年齢 : 30歳

- 性別 : 男性

- 払込期間:15年

- 保険料:227.80ドル × 150円 = 34,170円

- 為替:150円で固定して計算

- 低解約返戻金特則付き

※一時所得税は計算に含みません※

| 累計保険料 | 15年後の 解約返戻金 (返戻率) | 35年後の 解約返戻金 (返戻率) | |

|---|---|---|---|

| ドルスマートS | 615万※ | 576万 (93%) | 950万 (154%) |

| NISA ※2 | 615万 | 913万 (148%) | 2,422万 (393%) |

| 差額 | ー | 337万 | 1,472万 |

NISAは「米国株式S&P500インデックスファンド」や「全世界株式インデックスファンド」などの優良投資信託で運用すれば、年率5%はかなり再現性のある数値です。

- 米国株式S&P500インデックスファンド:年率15.6%

- 全世界株式インデックスファンド:年率11.9%

※2024年11月時点の情報

長い目でみて、ドルスマートSより無駄なく資産形成ができます。

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均+2万の実績/

【検証②】「ドルスマートS」VS「NISA+かけすて保険」どっちが合理的か

NISA+かけすて保険のほうが、万が一のときには『保障+死亡時のNISA評価額』が受け取れるので手厚くなり、運用面ではかけすて保険料を考慮しても、ドルスマートSを上回ります。

- かけすて保険:オリックス生命 ブリッジ

- 年齢 : 30歳

- 性別 : 男性

- 払込期間:15年

- 保険料:227.80ドル × 150円 = 34,170円

- 為替:150円で固定して計算

- 低解約返戻金特則付き

※一時所得税は計算に含みません※

| 死亡保障 | 保険料 | 累計保険料 | 15年後の 解約返戻金 | |

|---|---|---|---|---|

| ドルスマートS | 1,500万 | 34,170円 | 615万※ | 576万 |

| ①かけすて保険②NISA ※2 | 1,500万 | 34,170円 ①1,862円 ②32,308円 | 615万 ①34万 ②581万 | 863万 ①0円 ②863万 |

| 差額 | ー | ー | ー | 287万 |

このように具体的に比較をすると、ドルスマートSに選ぶ人はいません。

『NISA+かけすて保険』のほうが経済合理性が高いのは、客観的事実です。

ポイント

ポイント安いかけすて保険より、ドルスマートSのほうが儲かるので営利目的の保険営業・企業サイトはこの事実を具体的に教えてくれない。

【後悔】加入中のドル建て保険・NISAの運用成果を比較!NISAが圧倒的に良い!

筆者がFP業界に入りたての頃に契約したドル建て保険(低解約返戻金型)と、後ではじめたNISAを比べると資産形成にどっちが最適かは明白です。

| 加入年数 | 支払額 | 現時点の評価額 (返戻率) | |

|---|---|---|---|

| ドル建て保険 | 11年8ヶ月 | 78万 | 71万 (91%) |

| NISA | 3年7ヶ月 | 187万 | 260万 (139%) |

NISAの方が圧倒的に優秀な運用成果を収めており、同じ時間・金額を最初からNISAなど保険以外で積立していたらと後悔しています。

NISAは主に「米国株式S&P500インデックスファンド」に投資しており、円安の恩恵もあり良い運用成果になっているのは否めませんが、それはドル建て保険も一緒です。

ちなみにドル建て保険は「低解約返戻金型」なので、今現在の返戻率が低いのは仕方ないですが、払込満了まで続けても返戻率は110%しかありません。

ポイント

ポイントドル建て保険は貯金・投資など資産形成に向いていない。

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均+2万の実績/

円安のときにドルスマートSに入るべきか

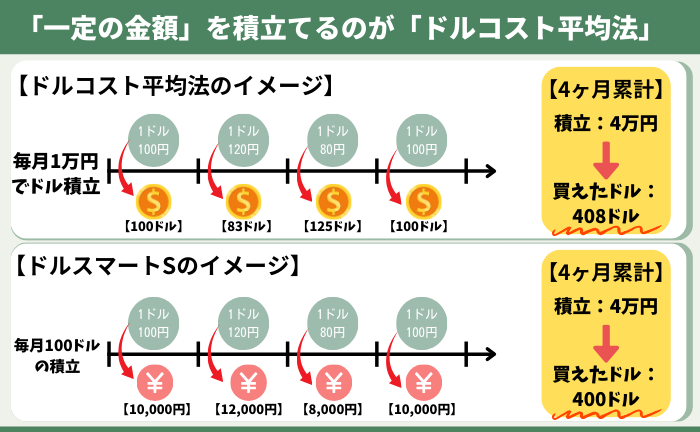

過去15年間のドル円の動きを見ると、2024年11月時点では150円以上であり歴史的な円安です。

- このグラフで最も円高・円安はいつ?いくらか?

ドルスマートSの保険料は、為替の影響をダイレクトに受けるので円安だと保険料が高くなります。

たとえ今現在の積立利率が高くても、死亡時・解約時にお金を受取る時が円高なら、元本割れする可能性もあり、今入るのはあまりオススメできません。

ポイント

ポイント為替はいつどう動くか誰にも読めない。

たとえ損しても全て自己責任。

ネット上の評判・口コミ

良い評判・口コミ

口コミ

口コミメットライフ生命のドルスマート(三大疾病付き)に加入しました。ドルスマートは、為替リスクや手数料が高いなど言われておりますが個人的には良い商品だと思います。 #X(旧Twitter)より

口コミ

口コミ賛否があるのはわかっているけど、資産形成目的でドルスマートSに一括入金している。理由は①ドル資産になる②10年以上置いておけば確実に増える安全資産になる③インデックス投資が長期間全く成長しなかった時のリスク回避。

③はあり得ないと信じてるけど、これが自分スタイルだと思っている。 #X(旧Twitter)より

悪い評判・口コミ

口コミ

口コミ昨晩、保険のドルスマートを解約するか否か悩んでおりました。普通のタイプで契約してれば円換算ではプラス水準だったけど、低解約返戻金で契約しているので80%程。ドルでこの水準までいくのにあと10年掛かりそうなので、解約と見直しが良さそうな気がするが…

#X(旧Twitter)より

口コミ

口コミ児童手当をメットライフのドル建で運用してるんだけど(年払い)ドルが高すぎて児童手当だけでは払えないので払い済みにして、新NISAで運用しようと思う!!(親口座) #X(旧Twitter)より

口コミ

口コミ【メットライフ生命】USドル建終身保険ドルスマートS

積立利率 最低保証 年2.5%!?

注意書き見てみると(文字小さい)

要約

■積立金から諸費用引きます

■だから実際の利回りは違います

■でも諸費用は記載できません(教えたくない)

結論

積立金から謎の手数料引かれる商品。買っちゃダメ。

#X(旧Twitter)より

ポイント

ポイントネット上の評判・口コミ通り、実質利回りは予定利率2.5%より低い。

保険と投資は分けた方が合理的なのは事実です。

【現役FPぶっちゃけ】ドルスマートSで知っておくべき事実!

- 【ぶっちゃけ①】解約して一時払いドル建て保険に見直すのはやめたほうがいい

- 【ぶっちゃけ②】学資保険の代わりに入るのはオススメできない

- 【ぶっちゃけ③】死亡保険金・解約返戻金のドル受取りは手数料が掛かる

- 【ぶっちゃけ④】客観的にみて入るメリットがない

【ぶっちゃけ①】一時払いドル建て保険に見直すのはやめたほうがいい

解約して、一時払いドル建て保険に見直しを勧められるケースが急増しています。

- 一時払いドル建て保険の積立利率が高い

- 長期的にみればドルスマートSより期待リターンが高い

- ドルスマートS以上の保障を得られる

- 保険料支払いは一回だけで気持ちが楽

しかし、資産形成に保険が向いていないように、『資産運用』も同じく保険は不向きなのでやめたほうがいいです。

保険はそもそも『なってしまったら経済的に困窮し、生活破綻してしまうリスク』に対して備えるもので、資産形成・資産運用するために入るものではありません。

実は『最低限のかけすて保険』が最もムダなく、合理的な備えになります。

ポイント

ポイント「かけすては勿体無い」は罠。

貯蓄型保険に大切なお金と時間を浪費するほうが勿体無い!

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均+2万の実績/

【ぶっちゃけ②】学資保険の代わりに入るのはオススメできない

ドルスマートSの返戻率は低く、ドル換算で18年間かけて5%〜10%ほどしか増えません。

少し円高になっただけで元本割れを起こすレベルの返戻率なら、やめたほうがいいです。

≫ドル建て保険を学資保険として入らないほうがいい具体的な理由はこちら

また、ドル建て保険だけじゃなく変額保険を学資保険として勧められるケースも多いですが、こちらも同じくやめたほうがいいです。

≫変額保険を学資保険として入らないほうがいい具体的な理由はこちら

≫【マル秘】保険営業が知られたくない、保険で資産形成はやめたほうがいい理由

ポイント

ポイント貯蓄型保険で保険料から引かれる手数料は、かけすて保険以上!

資産形成の遠回りになるだけで、やめたほうがいい。

【ぶっちゃけ③】死亡保険金・解約返戻金のドル受取りは手数料が掛かる

お金を受け取るときが円高なら、ドル受け取りして円安になったら両替しましょうと案内を受けるケースは多いです。

しかし、ドル受け取りするには外貨口座を準備しなければならず、さらに金融機関によって『リフティングチャージ(手数料)』が掛かってしまいます。

| 金融機関 | 手数料 |

|---|---|

| 三井住友銀行 | 送金額の1/20%(0.05%) (最低2,500円) |

| 三菱UFJ銀行 | |

| りそな銀行 | |

| 楽天銀行 | 3,000円(固定額) |

ドル受け取りなら、手数料も掛からずノーリスクと案内する保険営業もいるようですが、これは間違いなので注意しましょう。

ポイント

ポイントドル受け取りするなら手数料が安い金融機関で外貨口座を準備しよう。

【ぶっちゃけ④】客観的にみて入るメリットがない

『保険』と『資産形成』は分けたほうが、ユーザーメリットが高いです。

保険料を抑えつつ保障が手厚くなり、資産形成は高い保険関係費(手数料)を払わずに済むので、貯蓄効率が高くなります。

実は顧客利益を第一に考え、保険以外の金融知識も豊富なFPなら、貯蓄型保険を優先的に勧めることはしません。

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均+2万の実績/

デメリットを理解した上でドルスマートSに加入したい

- 保険営業の説明だけでは理解しきれなかった

- ドル建て保険の提案を受けたけど、難しくてよくわからなかった

- 保障もあってお金が増えるなんて良い話すぎて不信感を感じて自分で調べようと思った

このブログを読んでいる人は、このように感じている人が多いと思います。

ドル建て保険は複雑な仕組みなので、メリット・デメリットや自分に適不適かしっかり理解した上で入らないと、あとで後悔する可能性が高いです。

読者の方には、そうなって欲しくありません。

- 担当の保険営業の案内に疑問をもった

- ドル建て保険の説明しか受けていない

- NISA・iDeCoと詳しく比較してから決めたい

- 保険に固執せず幅広い金融商品の中から最適な積立方法を知りたい

このように思うなら、知識豊富なFP担当!マネーコーチで無料相談がオススメです。

マネーコーチは厳しい審査基準をクリアした、保険・保険以外の金融商品も詳しい知識豊富なFPにスマホやタブレットで全国どこでもオンライン相談ができます。

特定の金融機関に属さない資産形成に精通したFPに無料相談できるので、最適な資産形成はなにか、変額保険・NISA・iDeCoなど保険以外の金融商品と詳しく比較しながら、あなたに最適なマネープランが見つかります。

金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

スマホやタブレットから全国どこでもオンライン相談ができて、押し売りは一切なしとホームページで公言しており、ノーリスクで相談できるので安心です。

家計相談サービス【マネーコーチ】まずは気軽に無料相談してみましょう。

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均+2万の実績/公式サイト:https://m-coach.jp

保険と投資を分けたい人へのおすすめ

投資と保険は分けたいと思っても実際のところ、

- 『投資というだけで難しそう…』

- 『何から始めたらいいのかわからない…』

- 『投資はやりたいけど出来るだけ損したくないな…』

このように思われる方も多いと思います。

私も以前は同じように考え、中々行動に移れずただ銀行貯金するだけでした。

ですが単純に貯金してもお金はふえません。

低金利時代で収入も上がりにくい今の時代こそ、『投資をすること』はあなたの10年、20年後の未来を大きく変えます。

- 投資に興味はあるけど何から手をつけて良いかわからない

- 早いうちから無駄なく将来に備えたい

- どんな投資方法があるか教えて欲しいし、何に注意すべきか知りたい

- 投資するなら損するリスクを少しでも減らしたい

- 家計負担を抑えたい

- 将来のお金の不安を解消したい

もしあなたがこの様に思ったなら、日本ファイナンシャルアカデミーが主催する金融初心者向けのマネーセミナーお金の教養講座に無料参加がオススメです。

なぜなら、日本ファイナンシャルアカデミーは設立20年超の老舗マネースクールであり、『金融商品販売目的』の他セミナーとは違い、金融商品販売は一切していません。

実際の受講者さんで貯金が苦手だった人も、ここでお金と投資の基礎を勉強して家計の無駄をなくすことに成功し、貯金0円の状態から2年以内に100万円以上の資産形成に成功した人も多くいます。

お金の教養講座は金融商品販売をされることもなく完全無料で参加できてリスクゼロです。

まずは気軽に受講してみましょう。

もしあなたがこれからお金や投資の知識を身につけ、投資を始めて行けば今抱えているお金の心配から解放された生活を送れることでしょう。

ぜひこの機会にお金の勉強の第一歩としてをお金の教養講座で自分の知りたい無料勉強会を受講してみましょう。

\47万人以上が受講!老舗マネースクールの大人気講座で投資の基本を学べる/

\投資知識なしでも安心!参加者9割が投資初心者!/

公式サイト:https://www.f-academy.jp

まとめ

- 保障・資産形成の両面でドルスマートSに入るべき理由がなく、やめたほうがいい

- 強調される『積立利率3%以上』と『実質利回り』は違う

- 資産形成として考えると、保険会社に高い手数料を引かれるので『実質利回り』はかなり低い

- 保険料が毎月変動し、円安だと続けられなくなり途中解約する人も多い

- 保険は「かけすて」、資産形成は「NISAなど保険以外」にするだけで、ドルスマートSより優れた備えになる

- 金融知識が豊富なFPなら、保険で資産形成(貯金・投資)は勧めない

- あなたの大切な時間と時間を、保険でムダに浪費しないでください

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 保険営業のカモにされたくない!

- 投資初心者でも安心!お金のプロから学べるおすすめ無料セミナー3選はこちら

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均+2万の実績/