- お金を眠らせておくのは勿体無いと、ビーウィズユープラス2勧められた…

- お金が増えるのは魅力的。でも円安だし資産運用として合理的かわからない…

- 自分で判断できないから、誰か中立的な意見を教えて!

「利率が高い今入るべき!貯金しているだけは勿体無い!」とビーウィズユープラス2を勧められる機会が多いです。

でもネット検索すると「後悔した」「やめたほうがいい」「情弱向け」など口コミ・評判が悪いです。

実は私もビーウィズユープラスに入っていますが、保険以外で資産運用すれば良かったと後悔しています。

この記事では大手保険代理店で13年間FPとして従事し2,000世帯以上の保険・運用相談を受けてきた筆者が、保険営業や他サイトでは教えないビーウィズユープラス2のデメリットを教えます。

この記事を読めば運用目的でビーウィズユープラス2に入るべきなのかがわかります。

結論は資産運用ならビーウィズユープラス2じゃなくてNISAの方がいいです。

それだけで運用益非課税になるので有利な資産運用ができます。

- 保障・運用のどちらもビーウィズユープラス2に入る理由がない

- 同じお金・時間をかけるならNISAで米国債券投資か株式投資した方が期待リターンが高い

- 相続税対策なら他社の方が保障が手厚い

- 保険・資産運用の悩みはリクルートが厳選した知識豊富なFPに相談がオススメ。

- 投資するなら最低限の知識は必須!40万人以上が受講した無料セミナーお金の教養講座でプロから学ぼう

\ 業歴13年現役FPが勧めるFPの質が高い相談窓口!お金の悩みを全て解決!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

ビーウィズユープラス2で後悔する理由

- 【後悔①】「保険関係費(手数料)」が想像以上に高かった

- 【後悔②】リスクを理解していない

- 【後悔③】実質利回りが低いことを知らなかった

- 【後悔④】20年続けるならNISAで株式運用した方が増える可能性が高い

- 【後悔⑤】同じ米国債券で運用するなら個人でやれば良かった

- 【後悔⑥】NISAのような『定率取崩し』と『定額取崩し』が苦手!資産寿命が短い

【後悔①】「保険関係費(手数料)」が高く運用に向いてない

保険料から「保険関係費(手数料)」が引かれてしまうので、運用目的なら運用効率が非常に悪いです。

「契約時手数料」だけで最大10.7%も保険会社に払うことになり、運用原資が大きく目減りしてしまいます。

| 種類 | 契約時手数料 | 契約時手数料の目安 (保険料1,000万円) |

|---|---|---|

| 告知ありプラン | 保険料の8.2%〜10.7% | 82万円〜107万円 |

| 告知なしプラン | 保険料の5.9%〜6.4% | 59万円〜64万円 |

| 変額プラン | 保険料の8.2%〜10.7% | 82万円〜107万円 |

保険関係費について詳しい説明をされていないなら、別の相談窓口でセカンドオピニオンをオススメします。

\業歴13年FPがオススメする相談窓口! 運用で悩んでいる時間が勿体無い!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

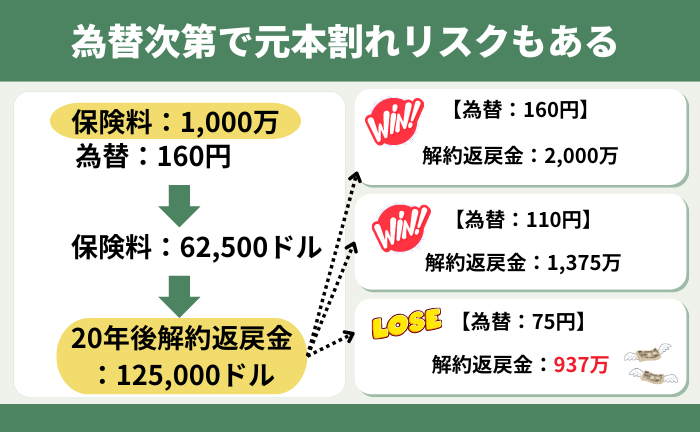

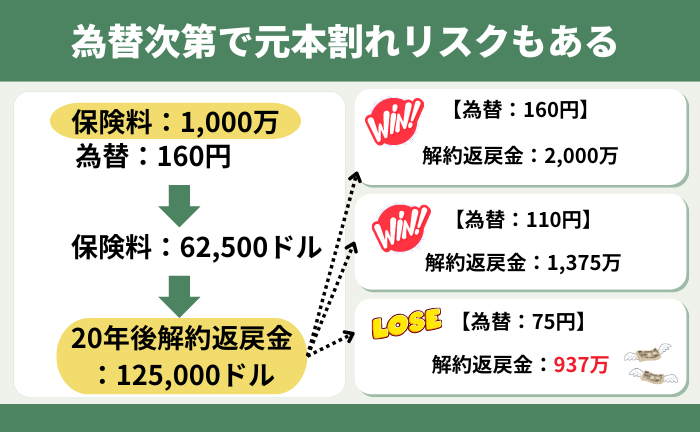

【後悔②】リスクを理解していない

リスクを理解しないで入ると「そんな話聞いてない!」とあとで後悔する可能性が高くなります。

- 為替リスク

- 市場価格調整リスク

- 元本割れリスク

保険営業

保険営業絶対増えます。

元本割れはしません。

このように言い切る保険屋もいますが、運用成果の保証はなく元本割れしても全て自己責任です。

元本割れリスクを許容できないなら入るのをやめましょう。

【後悔③】実質利回りが低いことを知らなかった

ビーウィズユープラス2は積立利率より実質利回りが低くなります。

積立金から保険関係費が引かれてしまうからです。

- プラン: 健康告知あり

- 年齢 : 60歳

- 性別 : 男性

- 一時払い保険料 : 1,000万円(72,374ドル)

- 為替レート : 138.17円(全期間固定で計算)

- 基準利率 : 4.99%(2023年5月1日〜5月15日の適用利率)

※一時所得税は計算に含みません※

| 経過年数 | 基準利率−1% | 基準利率 | 基準利率+1% | |||

|---|---|---|---|---|---|---|

| 年3.99% (返戻率) | 実質利回り | 年4.99% (返戻率) | 実質利回り | 年5.99%(返戻率) | 実質利回り | |

| 10年目 | 1,460万(146%) | 3.85% | 1,326万(133%) | 2.86% | 1,206万(120%) | 1.89% |

| 15年目 | 1,688万(169%) | 3.55% | 1,609万(161%) | 3.22% | 1,534万(153%) | 2.89% |

| 20年目 ※市場価格調整なし※ | ー | 1,957万(196%) | 3.41% | ー | ||

ビーウィズユープラス2を解約した時に運用益が50万円以上出ていると確定申告が必要になり一時所得税が掛かります。

課税されることを考慮すると、実質利回りはさらに低くなってしまいます。

「積立利率」と「実質利回り」は違います。

大事なのは手数料などを引いた後の「実質利回り」です。

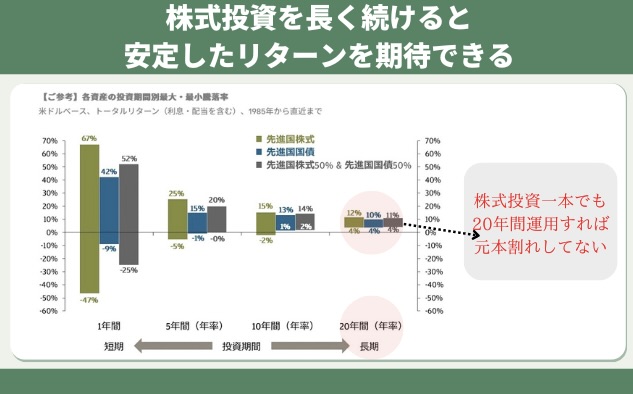

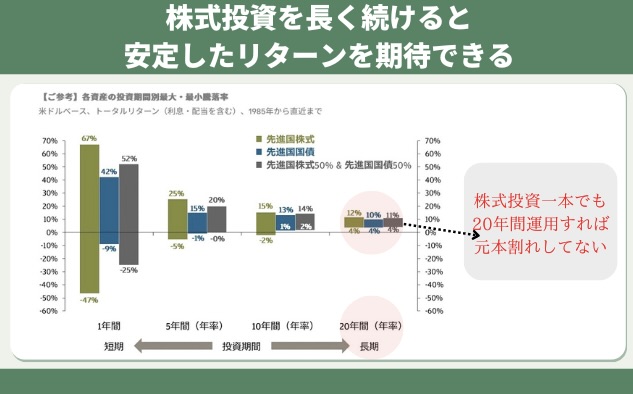

【後悔④】20年続けるならNISAで株式運用した方が増える可能性が高い

市場価格調整がない20年後を目標にビーウィズユープラス2に入るなら、NISAで株式投資しておけば良かったと後悔する人は多いです。

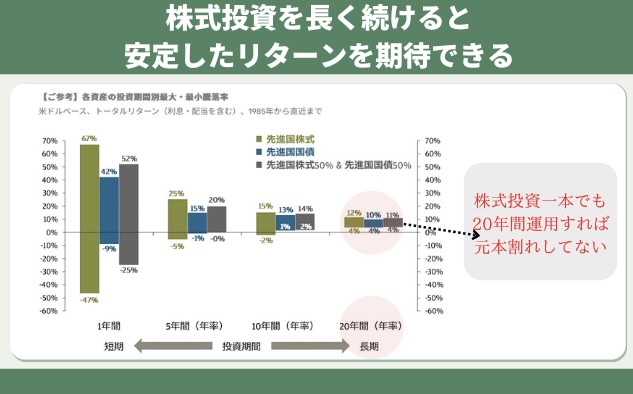

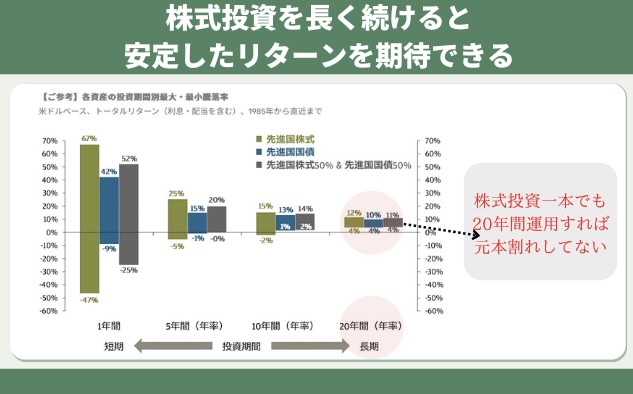

株式投資の方が変動リスクが高いですが、過去の実績から20年以上継続すれば元本割れがなく、ビーウィズユープラス2と同じ債券運用より増える可能性が高いからです。

例えばNISAで運用益非課税の恩恵を受けながら「米国株式S&P500インデックスファンド」で20年間運用した場合と、ビーウィズユープラス2を比ベると2,500万円も運用成果に差がでる可能性があります。

米国株式S&P500インデックスファンドとは?

米国の優良企業500社の株式にまとめて投資できる最も知名度が高い投資先の一つです。

「米国株式S&P500インデックスファンド」一つに投資するだけで500社以上に分散投資でき、米ドルを持つことになるので通貨分散効果も得られます。

過去20年間の平均利回りが7.5%、直近10年間の平均利回り14.7%と安定して好成績を抑めています。

- 【NISAでS&P500インデックスファンドで運用】

- 【ビーウィズユープラス2で運用】

同じ時間を掛けて2,500万円も多く増える可能性があるなら、ビーウィズユープラス2を選ばないです。

ただしS&P500インデックスファンドの平均利回りはあくまで過去の実績であり、将来を約束するものではありません。

でもNISAで株式運用した方が、運用益非課税になり期待リターンが高くなるのは事実です。

ビーウィズユープラス2を20年間続ける前提なら、あなたの貴重な時間とお金がもったいないです。

\40万人以上が受講した投資初心者向けの大人気無料セミナー!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

【後悔⑤】同じ米国債券で運用するなら個人でやれば良かった

ビーウィズユープラス2のような米国債券の運用は個人でも簡単にできます。

証券会社で「米国債券で何年間運用したいか」を基準に米国債券を探せば良いだけです。

個人で債券投資した方が手数料が低いので、実質利回りが良くなります。

また2024年4月からNISAで20年の米国債券に非課税投資できるようになりました。

こちらも比較した方が良いです。

\ 業歴13年現役FPが勧めるFPの質が高い相談窓口!お金の悩みを全て解決!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

【後悔⑥】NISAのような『定率取崩し』と『定額取崩し』が苦手!資産寿命が短い。

ビーウィズユープラス2は資産寿命を延ばす「定率取崩し」や「定額取崩し」がしにくいです。

利率変更のとき以外で途中解約すると市場価格調整を常に気にする必要があるからです。

- 【定率取崩し】:定期的に資産残高の○%を取崩して使い、残りは運用継続させておく

- 【定額取崩し】:定期的に資産残高から定額○円を取崩して使い、残りは運用継続させておく

運用したお金の引き出し方だけで、資産寿命は短くも長くもなります。

例えば3,000万円の運用資産を全額引出して使った場合、一部取崩して使った場合だと、前者の方が早く資産が減っていきます。

- ①運用資産を全額引き出し、毎月10万円使った場合

- ②運用資産のうち毎月10万円を取り崩し、残りは運用を継続した場合(年率5%計算)

運用資産を全額すぐ使わなければいけない状況を除けば、一部資産を取り崩しながらお金を使う人が多いです。

運用資産のお金の引き出し方だけで、人生が変わるといっても過言ではありません。

【NEW】NISAで米国債券(20年)に100円から非課税投資できる

ビーウィズユープラス2と同じ20年間、NISAで米国債券に非課税投資できるようになりました。

大和証券が「iFree HOLD 米国国債(T-Zero2044)」を販売開始したからです。

| ビーウィズユープラス2 | iFree HOLD 米国国債 | |

|---|---|---|

| 投資対象 | 米国国債(20年) | 米国国債(20年) |

| 最低投資額 | 300万円〜 | 100円〜 |

| 運用益への課税 | 一時所得税 | 非課税 |

| 契約時手数料 | 保険料の8.2%〜10.7% (告知ありプラン) | なし |

| 手数料 | 保険関係費:手数料率不明 為替手数料:50銭 | 運用費用:年0.1705% |

| 売買手数料 | なし | 不明 |

また20年以内で途中解約を考えているなら、市場価格調整率が高めに設定されているビーウィズユープラス2よりiFree HOLD 米国国債の方が利益を出しやすいです。

高利率な米国債券に投資したいけど資金的な余裕がない…

そんな人でも100円から投資できるのでビーウィズユープラス2よりハードルがかなり低く始めやすいです。

もし米国債券で運用益非課税にしたいなら、iFree HOLD 米国国債をNISAで投資する選択肢も持っておきましょう。

\ 業歴13年現役FPが勧めるFPの質が高い相談窓口!お金の悩みを全て解決!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

ビーウィズユープラス2のデメリット

- 【デメリット①】手数料(保険関係費・為替手数料)が高い

- 【デメリット②】為替リスクがあり元本保証はない

- 【デメリット③】途中解約は市場価格調整が入る

- 【デメリット④】変額プランは銘柄・割合を決められない

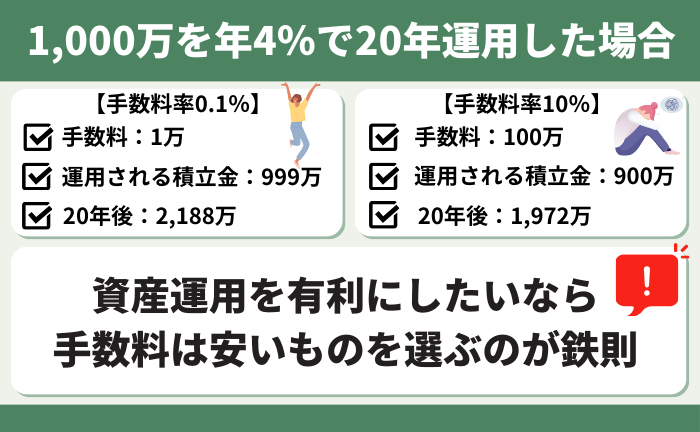

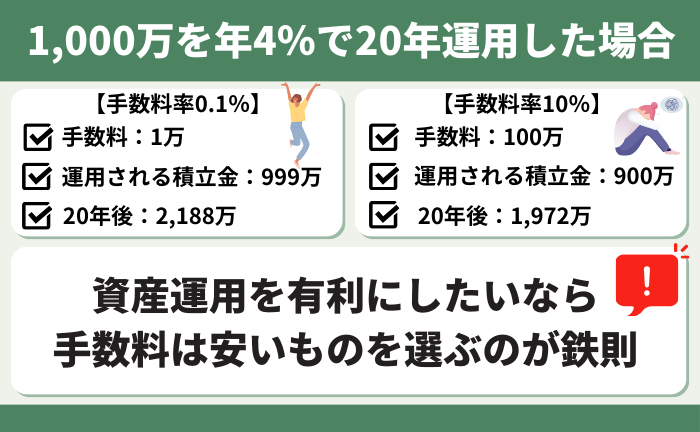

【デメリット①】手数料(保険関係費・為替手数料)が高い

手数料として『保険関係費』と『為替手数料』が掛かります。

手数料率が運用成果に与える影響は大きいのに、ビーウィズユープラス2の手数料率は大部分が開示されておらずブラックボックスとなています。

- <保険関係費>

-

【保険関係費の項目】 時期・控除方法 保険契約の締結にかかる費用

(契約時費用)最大保険料の10.7%

プランによる死亡・高度障害保障や

保険契約の維持の費用手数料率不明 (告知なしプランのみ)

保険金額を円建で最低保証

する費用手数料率不明 (告知なしプランのみ)

保険契約の締結にかかる費用手数料率不明 資産運用のための費用 手数料率不明 - <為替手数料>

-

【為替手数料】 手数料率 保険料を円入金する場合の為替手数料 TTM+50銭 保険料を外貨入金する場合の手数料 (払込通貨のTTM-25銭)

÷

(運用通貨のTTM+25銭)死亡保険金・解約返戻金を

円受取りする場合の為替手数料TTM-50銭 費用およびリスクについてより出典

例えば1,000万を手数料0.1%と10%掛かる投資先にそれぞれ投資した場合、運用原資と20年後の運用成果は変わります。

手数料率がわからないのは運用する上で致命的なデメリットです。

【デメリット②】為替リスクがあり元本保証はない

ビーウィズユープラス2は死亡保険金・解約返戻金ともに元本保証はありません。

為替や市場価格調整などさまざまな影響を受けるリスク性商品だからです。

積立利率が良い時に入れば歴史的な円高にならない限り元本割れしにくいのは事実です。

でも投資に絶対はないし為替はどうなるかわかりません。

リスクを許容できないなら入るのをやめましょう。

【デメリット③】途中解約は市場価格調整が入る

利率変更時に解約しない限り、途中解約すると市場価格調整が常に入ります。

「積立利率」と「解約時の市場金利」の差によって解約返戻金を調整する制度です。

- 積立利率より「市場価格調整レート」の方が高い → 解約返戻金が減少

- 積立利率より「市場価格調整レート」の方が低い → 解約返戻金が増加

市場金利がどちらに転んでも保険会社は損しない仕組みになっています。

【デメリット④】変額プランは銘柄・割合を決められない

変額プランは高いリターンを狙いたい人が選びますが、変額部分の投資銘柄と割合は自分で決められません。

| 投資銘柄 | VLグローバルバランスファンド |

|---|---|

| 変額部分の割合 | 年齢・性別による |

若年層ほどリスクを取れるので変額部分の割合が高くなります。

また、男性より女性の方が長生きで運用期間を長く見込める分リスクを取れるので、変額部分の割合が高いです。

- 30歳 変額部分:77%

- 40歳 変額部分:72%

- 50歳 変額部分:65%

- 60歳 変額部分:57%

- 70歳 変額部分:44%

- 30歳 変額部分:79%

- 40歳 変額部分:75%

- 50歳 変額部分:69%

- 60歳 変額部分:63%

- 70歳 変額部分:52%

でも投資信託で運用するなら自分で『eMAXIS Slim米国株式(S&P500)』のような優良投資信託で運用した方が期待リターンが高いですし、NISAなら運用益非課税なので有利です。

ビーウィズユープラス2のメリット

- 【メリット①】円建て保険や平準払い外貨建て保険と比べて利率が高い

- 【メリット②】資産分散効果がある

- 【メリット③】健康状態の審査が緩く入りやすい

- 【メリット④】相続税対策に有効

- 【メリット⑤】解約控除がない

【メリット①】円建て保険や平準払い外貨建て保険と比べて利率が高い

ビーウィズユープラス2は円建て保険や月々保険料を払うドル建て保険より保障が手厚く、返戻率も高いので人気があります。

為替リスクを加味しても保険料に対して大きな保障が持てるのはメリットです。

【メリット②】資産分散効果がある

ビーウィズユープラス2に入るということはドル資産を持つことと同じです。

日本円しか保有していない人にとっては、この保険に入るだけで米ドルへの資産分散効果があります。

投資信託でも外国株式に投資するなら、外国企業が属する国の通貨を持つことになり、より資産分散効果が高いです。

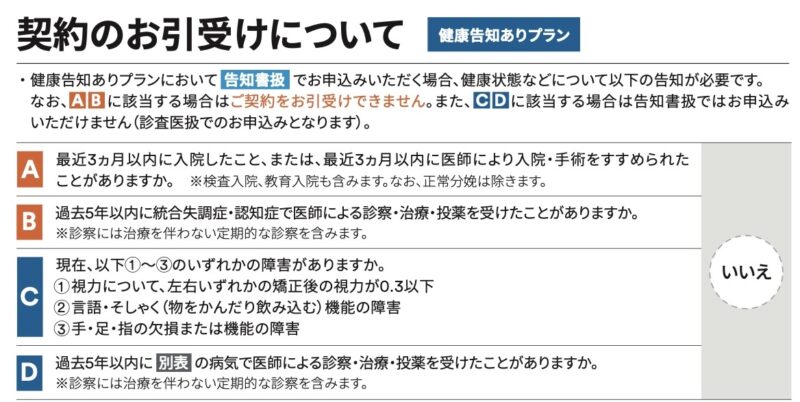

【メリット③】健康状態の審査が緩く入りやすい

『健康告知ありタイプ』は簡易告知となっており、審査が緩く入りやすいです。

告知に該当しても入れる可能性はあるので、入りたいなら調べてもらいましょう。

もし告知ありタイプに入れなくても『健康告知なしタイプ』は告知がなく入れます。

【メリット④】相続税対策に有効

死亡保険金は生命保険の相続税非課税枠が使えるので、相続税対策に有効です。

(例)500万円 × 3人(妻・子2人)= 1,500万円が生命保険の相続税非課税。

生命保険の相続税非課税枠は基礎控除に加えて使えます。

合わせれば相続税の非課税枠を拡大できるので、相続税対策に有効です。

【メリット⑤】解約控除がない

ビーウィズユープラス2に解約控除はないので、いつ解約しても解約控除の心配をせずに済みます。

でも市場価格調整はあるので気をつけましょう。

今の利率は高い!?ビーウィズユープラス2(告知ありタイプ)で過去の利率を検証!

販売開始から2024年2月までの健康告知ありタイプの平均利率は3.04%でした。

過去最高利率は2023年4月の5.24%、最新2024年2月の利率は4.85%と平均利率からみて高い状況です。

利率が高い時に入れば、途中解約しても市場価格調整により解約返戻金の増加を期待できますが、過去の為替平均が110円と考えると、そこまで大きなリターンは期待しない方が良いでしょう。

また、運用益には一時所得税が課税されるので、実質利回りは低くなってしまいます。

| 最低利率 | 最高利率 | 平均利率 | |

|---|---|---|---|

| 全期間平均 | 3.18% | 4.18% | 3.04% |

| 2024年 | 4.58% | 4.85% | 4.71% |

| 2023年 | 3.54% | 5.24% | 4.77% |

| 2022年 | 2.84% | 4.37% | 3.67% |

| 2021年 | 2.62% | 3.27% | 2.99% |

| 2020年 | 2.40% | 3.38% | 2.68% |

| 2019年 | 3.09% | 4.48% | 3.80% |

| 2018年 | 3.68% | 4.76% | 4.29% |

| 2017年 | 3.41% | 3.75% | 3.56% |

| 2016年 (8月〜12月) | 2.50% | 3.60% | 2.88% |

20年後の実質利回りは為替でどれくらい影響を受けるのか検証

- プラン : 健康告知あり

- 年齢 : 60歳

- 性別 : 男性

- 一時払い保険料 : 1,000万円(72,374ドル)

- 為替レート : 138.17円

- 基準利率 : 4.99%(2023年5月1日〜5月15日の適用利率)

- 20年後の運用成果:141,670ドル(195.7%)

※一時所得税は計算に含みません※

| 為替レート | 円換算額(返戻率) | 実質利回り |

|---|---|---|

| 70.58円 (損益分岐点) | 1,000万円(100%) | 年0% |

| 75円 (過去最大の円高) | 1,062万円(106%) | 年0.30% |

| 85円 | 1,204万円(120%) | 年0.93% |

| 90円 | 1,275万円(128%) | 年1.22% |

| 100円 | 1,416万円(142%) | 年1.75% |

| 【目安】110円 (過去平均) | 1,558万円(156%) | 年2.24% |

| 120円 | 1,700万円(170%) | 年2.68% |

| 130円 | 1,841万円(184%) | 年3.09% |

| 138.17円 (契約時の為替) | 1,957万円(196%) | 年3.41% |

| 140円 | 1,983万円(198%) | 年3.48% |

| 150円 | 2,125万円(213%) | 年3,84% |

過去27年間(1997年〜2024年)で為替は75円〜158円と2倍以上も変動しています。

20年後の為替がどうなっているか誰にも予測できませんが、平均レート110円でも、過去最大の円高75円で考えても20年掛ければ元本割れしません。

全ては解約時の相場次第で決まります。

また解約返戻金に課税されることを考慮すると実質利回りはさらに低くなってしまいます。

\ 業歴13年現役FPが勧めるFPの質が高い相談窓口!お金の悩みを全て解決!/

\実質利回りが良い運用方法も教えてくれる!/

公式サイト:https://hokench.com

【体験談】57ヶ月継続中!実質利回りと解約返戻金をチェック!

筆者は2018年12月にビーウィズユープラスに入り57ヶ月(4年9ヶ月)が経過しました。

- 契約時保険料:450万円

- 解約返戻金:517万円(2023年9月時点)

- 実質利回り:年3%

※課税は考慮していません※

増えているので現時点では満足です。

でも、もし同じ期間『米国株式(S&P500)インデックスファンド』で運用していたらどうだったでしょう。

で運用していた場合

- 契約時保険料:450万円

- 運用成果:1,027万円(2023年9月時点)

- 実質利回り:年19%

※課税は考慮していません(NISAなら非課税)※

筆者は現時点で増えているから入ったことに後悔はしてません。

でも、運用として考えればどっちが最適なのかは明白ですね。

あなたの人生は一度きり、失った時間は戻りません。

同じ時間・お金を費やすなら保険以外の運用方法は必ず比較した方がいいです。

【体験談最新版】結果には満足だが…筆者が入っているビーウィズユープラスの運用成果を別記事で詳しく解説

【現役FPぶっちゃけ】後悔しない為に!保険屋が教えたくない事実!

- 【ぶっちゃけ①】株式投資の方が最終的に増える可能性が高い

- 【ぶっちゃけ②】20年後に解約予定なら新NISAを使うべき

- 【ぶっちゃけ③】運用目的なら「健康告知なしプラン」の方が利率が高いケースが多い

- 【ぶっちゃけ④】実質利回りの比較をしないと判断できない

【ぶっちゃけ①】株式投資の方が増える可能性が高い

10年以上の運用期間で考えられるなら、eMAXIS Slim米国株式(S&P500)などの株式投資信託で運用した方が増える可能性が高いです。

さらにビーウィズユープラス2のように契約しただけで8%もの手数料を引かれてしまい最初から大きく資産が目減りすることもありませんし、NISAを使えば運用益は非課税です。

運用目的で考えているなら、視野を広げて保険以外の選択肢も持ちましょう。

【ぶっちゃけ②】20年後に解約予定ならNISAで株式投資した方がいい

20年以内で解約しないならNISAで同じ期間・お金を株式運用した方が期待リターンが高く、運用益非課税なのでメリットが大きいです。

株式運用一本でも20年運用すれば過去の実績で元本割れがないからです。

2024年に新しくなった新NISAは年間360万円まで、生涯の投資限度額は最大1,800万円まで、夫婦で考えれば最大3,600万円までなら運用益への課税を気にする事なく投資ができます。

NISAほど税制優遇があって使い勝手が良い制度はなく、使わないのはもったいないので優先的に使いましょう!

別記事で新NISAについて解説してますので、詳しく知りたい人は読んでください。

\ 運用は早く始めるほど有利で悩んでいる時間が勿体無い!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

【ぶっちゃけ③】運用目的なら「健康告知なしプラン」の方が利率が高いケースが多い

保険屋は販売手数料が高い「告知ありプラン」を勧めてくるケースが多いです。

でも、運用目的なら「健康告知なしプラン」の方が「健康告知ありプラン」より基準利率が高いケースが多く、契約時手数料も抑えることができるので必ず比較しましょう。

- 告知ありプラン:基準利率5.01%(2024年5月1日〜5月31日)

- 告知なしプラン:基準利率5.24%(2024年5月1日〜5月15日)

告知なしプランは保険屋の販売手数料がかなり低くなるので色々な理由をつけて勧めてきません。

【ぶっちゃけ④】実質利回りを比較しないと判断できない

保険関係費(手数料)は保険会社ごとに異なるので、積立利率がどれだけ高くても引かれる手数料が高ければ実質利回りは悪くなります。

実質利回りで比較すると、積立利率が低い保険会社の方が保険関係費が安く実質利回りが良かったというケースは珍しくありません。

積立利率の単純な数字比較だけでは、判断しきれないので実質利回りで比較をしてもらいましょう。

ビーウィズユープラス2の評判・口コミ

メットライフのビーウィズユープラスII(一時金500万円)と、FWD収入保障(4,241円で15万円/月の保障)について比較検討してみた。

— kikorist@住友林業の3階建て (@kikorist2020) December 24, 2023

結論、FWDのほうがよさげ。以下比較結果。

資産運用って難しすぎていくら夫に説明されても全くピンと来ない😇😇おまかせモード😇😇

— まこ (@Mky4116) 2023年10月21日

銀行の人にビーウィズユープラスとかいう外貨建て保険とやらを勧められてるらしいけど、パンフレット読むのも頭が拒否している😇😇😇わからないわからないわからなーい😇😇😇

【ビーウィズユープラス2】3つの特徴

- 【特徴①】ビーウィズユープラスは3種類

- 【特徴②】入るタイミングによって基準利率が違う

- 【特徴③】定期的に積立利率は変わる

【特徴①】ビーウィズユープラスは3種類

ビーウィズユープラスは3種類のプランがあり、告知ありプランを提案される機会が多いです。

それぞれ特徴があるので、自分に合ったものを選びましょう。

| 特徴 | |

|---|---|

| 告知ありプラン | 死亡保険金が一番大きく持てる |

| 告知なしプラン | 健康状態の審査なく入れる |

| 変額プラン | 保険料の一部が投資信託で運用 |

変額プランを選ぶならNISAで投資信託運用した方が良いです。

【特徴②】入るタイミングによって積立利率が違う

入るタイミングによって、新規加入者の積立利率を変えています。

| 【新規加入者向け】 基準利率の変更時期 | |

|---|---|

| 告知ありプラン | 毎月1日 |

| 告知なしプラン | 毎月1日、16日 |

| 変額プラン | 毎月1日 |

その時の積立利率で入るには、振込み含めた申込手続きを期日内に完了させる必要があります。

最新の基準利率はメットライフHPで確認できます。

【特徴③】定期的に積立利率は変わる

契約時の積立利率は定期的に変わりますが、最低保証利率である2%を下回ることはありません。

また、積立利率の変更時以外で解約すると必ず「市場価格調整」が入るので注意しましょう。

『ビーウィズユープラス2』と『サニーガーデンEX』の違いを比較!

保障目的で入るならビーウィズユープラス2の方がサニーガーデンより効果的です。

でも、運用目的で10年後に解約予定で入るならサニーガーデンの方が積立金が増える可能性が高く、市場価格調整なしで解約できます。

- 年齢 : 60歳

- 性別 : 男性

- 一時払い保険料 : 200万円(14,892ドル)

- 為替レート : 134.30円

※税金は計算に含みません※

| ビーウィズユープラス2 告知ありプラン | サニーガーデンEX 積立金増加コース | |

|---|---|---|

| ドル換算一時払い保険料 | 14,892ドル (200万円÷134.30円) | 14,892ドル (200万円÷134.30円) |

| 死亡保険金 | 35,690ドル | 21,272ドル |

| 基準利率 (2023年4月16日〜4月30日) | 5.24% | 3.63% |

| 最低保障利率 | 2% | 0.01% |

| 利率改定時期 | 【初回】 20年後 【継続】 15年毎 | 10年毎 |

| 解約控除 | なし | あり |

住友生命と第一フロンティア生命との保障を比較検証!

保障削減期間を気にしなければ、住友生命と第一フロンティアの方が保障が手厚く、保険料に対しての保障効率が高いです。

保障目的で考えているなら、即決せず他社比較して決めたほうがより良い備えができます。

- 年齢 : 60歳

- 性別 : 男性

- 一時払い保険料 : 1,000万円(66,010ドル)

- 為替レート : 151.49円

※税金は計算に含みません※

| ビーウィズユープラス2 健康告知ありプラン | 住友生命 Jロードグローバル3 | 第一フロンティア プレミアプレゼント3 | |

|---|---|---|---|

| 死亡保障 | 145,894ドル | 165,542ドル | 164,911ドル |

| 保障削減期間 | なし | あり (契約2年以内) | あり (契約10ヶ月以内) |

| 基準利率 (2024年4月1日〜4月15日) | 4.71% | 5% | 4.62% |

| 解約控除 | なし | あり (契約10年以内) | あり (契約10年以内) |

\業歴13年FPがオススメする相談窓口! 運用で悩んでいる時間が勿体無い!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

ビーウィズユープラスはやめたほうが良い人

長い目で見れば、投資信託で株式投資した方がリスクは上がっても資産を増やせる可能性が高いです。

特に若年層の人や20年超の長期運用ができる人ならリスクを取れるので、ビーウィズユープラス2より株式投資メインで考える方が合理的ですし、将来お金に困らなくなります。

株式投資はNISAを使えば利益に課税されずに、将来の資産形成を最大限有利にしていくことができます。

まだNISAを始めていないなら優先的に活用しましょう。

投資するなら最低限知識がないとカモられる

投資や資産運用をするなら、最低限の知識は必要不可欠です。

知識がないと、その投資・運用が妥当なのか、自分のリスク許容度を超えていないか判断できないからです。

自分のお金は自分で育て、守るしかありません。

もし、ビーウィズユープラス2の提案をされても即決せず立ち止まれたなら、この機会をチャンスに無料セミナーなどを活用してお金のプロに投資基礎から教えてもらって知識武装しましょう。

金融知識に自信がないなら、老舗マネースクール「日本ファイナンシャルアカデミー」の一番人気セミナーお金の教養講座の受講がオススメです。

\老舗マネースクールのお金のプロが教える金融知識のはじめの一歩!投資初心者に優しい内容!/

【検討しているなら必見】知っておくべき注意点

- 【注意点①】保険料の払い過ぎに要注意!無理ない設定で入るべき!

- 【注意点②】死亡保障がいらないなら、入る必要がない

- 【注意点③】課税されることも考えておく

- 【注意点④】手数料が非常に高い

- 【注意点⑤】加入時期の分散は非効率的

- 【注意点⑥】お金を増やしたいなら実質利回りが高い運用商品がいい

【注意点①】保険料の払い過ぎに要注意!無理ない設定で入るべき!

ビーウィズユープラス2に入るなら、相続税非課税枠を限度とした方がいいです。

(例)500万円 × 3人(妻・子2人)= 1,500万円が生命保険の相続税非課税限枠となる。

もし既に生命保険に入っているなら、その保障も含めて考えなければいけません。

保障を大きく持ちすぎる必要はないし、ビーウィズユープラス2の保険料は必要最低限に抑えて保険以外で運用してお金を増やした方が、生きている時の生活が充実します。

自分に万が一のことがあった後に大きくお金を残すより、元気なうちに自分や家族のためにお金を使ってあげましょう。

一般的に退職後の保障を大きくする必要はないです。

保険料は抑えて、旅行や家族との時間のために使いましょう。

\業歴13年FPがオススメする相談窓口! お金の悩みを全て解決/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

【注意点②】死亡保障がいらないなら、入る必要がない

ビーウィズユープラス2は生命保険であり、死亡保障を備えるための保険です。

保障がいらないなら、そもそも保険に入る必要がありません。

利率が高く手軽に資産運用できる点が良いのは事実ですが、ネット上の口コミ通り運用なら保険以外でやった方が合理的です。

「どんな運用方法が他にあるのかわからない」

「金融知識に自信がないし、どうすればいいかわからない」

老舗マネースクールで一番人気の無料セミナーお金の教養講座でお金のプロに投資の基礎を教えてもらいましょう。

\累計47万人以上が受講した大人気無料セミナー!お金の基礎を学んで将来への不安を解消!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

【注意点③】課税されることも考えておく

受取る死亡保険金や解約返戻金によって課税されます。

特に贈与税は注意が必要で、家族間でも契約者以外の口座から保険料を払うと契約者への贈与扱いとなり、贈与税の申告が必要になります。

贈与税は110万円以下なら申告不要ですが、ビーウィズユープラス2の最低保険料は300万円以上です。

契約者以外の口座から引き出して払うと、必然的に贈与税の申告対象になってしまいます。

| 死亡保険金 | ・相続税 ・贈与税 |

|---|---|

| 解約返戻金 | ・一時所得税 ・贈与税 |

贈与税の申告は将来お金を受け取った時に必要になります。

【注意点④】手数料が非常に高い

契約しただけで8%近い手数料が保険料から引かれてしまうので、運用したい人にとって大きなデメリットです。

保険料1,000万円なら80万円もの手数料が引かれ、これは実質的な掛捨て保険料となってしまいます。

そもそも保険で運用しなればならない理由はあるのか、保障がいるのかどうかしっかり整理してから入るのでも遅くはないです。

【注意点⑤】加入時期の分散するくらいなら別の投資をしよう

- 加入時期を分けてリスクを分散したい

- 一回で大きな保険料を払うのは不安だから、時期をずらして入りたい

このように考える人もいますが、加入時期を分けても結局同じ保険に入るなら別の運用をしてリスク分散した方がいいです。

また、保障目的でも加入時期を分けずに必要な保障額になるように契約した方がわかりやすく管理が楽です。

もし加入時期を分散させるなら、残ったお金は違う運用に回して資産バランスも良くしましょう。

保険以外の運用ならNISAも検討してみましょう。

【注意点⑥】お金を増やしたいなら実質利回りが高い運用商品がいい

積立利率が高い保険ではなく、実質利回りが高い保険や運用商品を選びましょう。

たとえ積立利率が高くても、保険料から保険関係費(手数料)が引かれたら実質利回りは大きく落ちるからです。

保険関係費(手数料)は保険商品ごとに違うので、積立利率が高く保険関係費(手数料)が低い方が期待リターンが高くなります。

デメリットを理解した上でビーウィズユープラス2に入りたい

- 保険営業の説明だけでは理解しきれなかった

- ビーウィズユープラス2の提案を受けたけど、難しくてよくわからなかった

- お金が増えると良い話すぎて不信感を感じて自分で調べようと思った

このブログを読んでいる人は、このように感じている人が多いと思います。

ビーウィスユープラス2は市場価格調整や為替リスクなど複雑な仕組みがあり、メリット・デメリットや自分に適不適かしっかり理解した上で入らないと、あとで後悔する可能性が高いです。

読者の方には、そうなって欲しくありません。

- 担当の保険営業の案内に疑問をもった

- ビーウィズユープラス2以外の一時払いドル建て保険の提案を受けていない

- NISAや個人向け米国債・社債などと詳しく比較してから決めたい

このように思うならリクルート運営の保険チャンネルで資産運用に特化したFPにセカンドオピニオンを受けることをオススメします。

無料FP相談サービス保険チャンネルはリクルートの厳しい審査基準をクリアし、相談内容にマッチしたFPにスマホやタブレットで全国どこでもオンライン相談ができます。

相談は何度でも無料、押し売りは一切なしとホームページで公言しているので安心です。

FPはお金の専門家なので、保険はもちろん、金融、税制、不動産、住宅ローン、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

流行りのNISA・iDeCoなど保険以外の相談も可能で、仕組みから教えてもらえます。

リクルート運営の保険チャンネルは無料でライフプランシュミレーションも実施しており、そもそも保険が最適なのか根本的な部分から悩みを解決してくれるのでオススメです。

無料相談はノーリスクで、お金の悩みは早く解決するほど有利なのでまずは気軽に相談しましょう。

\業歴13年FPがオススメする相談窓口! 運用で悩んでいる時間が勿体無い!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

保険以外で資産運用をしたい人へのおすすめ

保険以外で資産運用をしたいと思っても実際のところ、

- 『投資というだけで難しそう…』

- 『何から始めたらいいのかわからない…』

- 『投資はやりたいけど出来るだけ損したくないな…』

- 『自分の金融知識に自信がない…』

このように思われる方も多いと思います。

私も以前は同じように考え、中々行動に移れずただ銀行貯金するだけでした。

ですが銀行にお金を置いておくだけではふえません。

低金利時代で収入も上がりにくい、物価高騰もしている今の時代こそ、『投資をすること』はあなたの10年、20年後の未来を大きく変えます。

- 無駄なく将来に備えたい

- 自分に合った投資方法や資産配分を知りたい

- 投資するなら損するリスクを少しでも減らしたい

- 家計負担を抑えたい

- 将来のお金の不安を解消したい

もしあなたがこの様に思ったなら、日本ファイナンシャルアカデミーが主催する金融初心者向けのマネーセミナーお金の教養講座に無料参加がオススメです。

なぜなら日本ファイナンシャルアカデミーは設立20年超の老舗マネースクールで、『金融商品販売目的』の他セミナーとは違い、金融商品販売は一切せず完全中立な立場でお金が貯まりやすい家計管理術や投資基礎までプロから無料で学べます。

実際に金融知識が全くない状態で参加した受講者さんも、ここでお金の基礎を勉強して

色々な投資方法を基礎から教えてくれるから視野が広がり、自分にあった資産運用が見つかった。

将来の漠然としていたお金の不安が解消された

無駄な保険料を払わないための選び方を学べた。

おかげで、保険料という人生における大きな支出を抑えられた。

など、保険になんとなく入る前に無料セミナーに参加して良かったという声を多く頂いています。

お金の教養講座は金融商品販売をされることもなく完全無料で参加できてリスクゼロです。

まずは気軽に受講してみましょう。

金融知識は将来自分に100%返ってきます。

もしあなたがこれからお金や投資の知識を身につけ、投資を始めて行けば今抱えているお金の心配から解放された生活を送れることでしょう。

ぜひこの機会にお金の勉強の第一歩としてをお金の教養講座で自分の知りたい無料勉強会を受講してみましょう。

\老舗マネースクールのお金のプロが教える金融知識のはじめの一歩!投資初心者に優しい内容!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

まとめ

- 相続税対策以外で入るならあり。運用目的ならオススメできない。

- 相続税対策として入るなら適正範囲内で入りましょう。

- 資産運用目的なら、手数料が高く運用効率が悪いのでオススメできません。

- リクルートが厳選した資産運用に特化したFPに相談してお金の悩みを解決できるのでオススメです。

- 金融知識をつけたい、自分で判断できるようになりたい…

- それならお金の教養講座で人生に欠かせない金融知識を身につけよう!

\業歴13年FPがオススメする相談窓口! 運用で悩んでいる時間が勿体無い!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com