- 資産運用として第一フロンティア生命のプレミアプレゼント3を勧められた…

- 利率が高いときに入れば、損しにくいっていうけど本当にデメリットはないのかな…

- ネット検索すると、ドル建て保険はやめたほうがいいって評判悪いし…

- 自分で判断できないから、誰かプレミアプレゼント3について客観的な意見を教えて!

「利率が高い今がオススメ!」「喜ばれるので皆さんに必ず提案してます」と、プレミアプレゼント3を提案されるケースが多いです。

でもネット検索すると「後悔した」「やめたほうがいい」「情弱向け」など悪い評判が多く、「オススメ」と謳う企業サイトと評価が違いすぎて、何が本当なのか悩んでしまいます。

実は私も一時払いドル建て保険に入っていますが、今では保険以外で資産運用すれば良かったと後悔しています。

このブログの読者には保険で損や後悔をしてほしくありません。

そこでこの記事では、業歴14年現役FPとして2,000世帯以上の保険・運用相談を解決してきた筆者が、他では教えてくれないプレミアプレゼント3の客観的真実を教えます。

最後まで読めば、この保険に入るべきかがわかり、お金と時間を無駄にしないですみます。

- 資産運用としてプレミアプレゼント3に入るメリットはなく、逆にお金がもったいない

- 最新『プレミアプレゼント4』でも結論は一緒(変更点の解説記事はこちら)

- 同じお金・時間をかけるならNISAで同じような米国債投資、株式投資したほうが確実にお金は増える

- あなたの大切な時間と労力を掛けて稼いだ大切なお金を、保険で無駄にしないで下さい

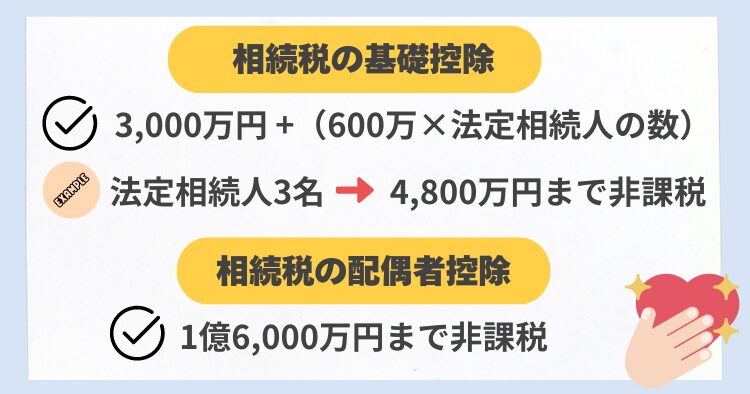

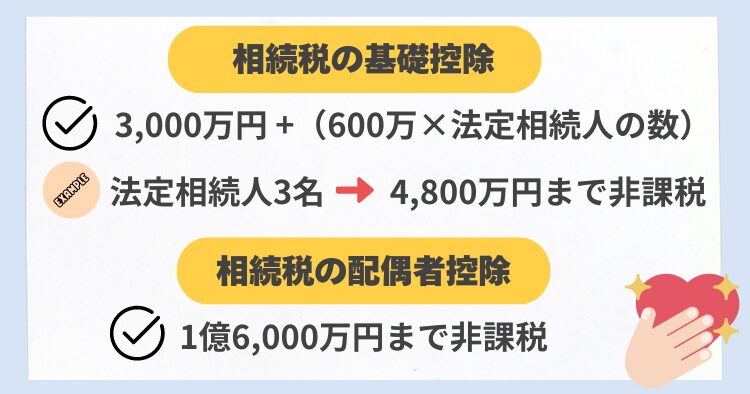

- 相続税対策としてなら悪くないが、相続税の基礎控除などもあるので確認してから考えたほうがいい

- 保険以外の金融知識豊富なFPなら、保険は資産運用に向いてないので勧めない

- 保険・資産運用の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 投資するなら最低限の知識は必須!40万人以上が受講した無料セミナーお金の教養講座でプロから学ぼう

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

プレミアプレゼント3のデメリット

- 【デメリット①】手数料が高い

- 【デメリット②】元本保証なし

- 【デメリット③】途中解約は市場価格調整が掛かる

- 【デメリット④】契約10年以内は解約控除がある

- 【デメリット⑤】契約10ヶ月以内は保障が抑制される

- 【デメリット⑥】NISAのような『定率取崩し』と『定額取崩し』がしずらい

【デメリット①】保険関係費が高い

プレミアプレゼント3は保障料・保険会社の運営費用などのために『保険関係費』と、『為替手数料』が保険料から引かれます。

『保険関係費』の具体的な手数料率は開示されておらず、ブラックボックス状態ではありますが、この手数料が高いと評判です。

| 項目 | 手数料率 |

|---|---|

| 保険契約の締結にかかる費用 (契約時費用) | 手数料率開示なし |

| 死亡・高度障害保障や 保険契約の維持の費用 | 手数料率開示なし |

手数料率は運用成果に直結する大切な情報です。

例えば、積立利率5%でも、手数料率4.5%だったら入る価値はあるでしょうか。

もし、この保険を資産運用として検討しているなら、保険以外で運用するより運用効率が悪いのでやめたほうがいいです。

≫他では教えてくれない!保険で資産運用はやめたほうがいい理由こちら

目安の保険関係費を計算

- プラン:死亡保障プラン

- 年齢:60歳

- 性別:男性

- 通貨:米ドル

- 保険料:500万 → 35,994米ドル(為替レート:138.91円の場合)

- 死亡保障:84,135米ドル

- 積立利率:4.28% ※2023.5.16〜2023.5.31適用利率※

※一時所得税は計算に含みません※

例えば、積立利率4.28%と、保険以外で資産運用して通常の利回り4.28%だった場合で、30年後の運用成果を比較すると、

となり、差額は30年で668万円です。

実際は積立利率と利回りは違うので、正確な比較はできませんが、『保険関係費の手数料イメージ』として考えてください。

知らないうちに30年で保険会社に払う手数料は意外と高い。

保険会社として売りたい保険。

≫保険営業や企業サイトは教えてくれない!保険以外のほうが手堅くお金が増える理由はこちら

【デメリット②】元本保証はなし

米ドル・豪ドルは為替リスクがあるので、死亡時・解約時の為替相場によって受とれる金額は変動します。

もし円高の時に死亡・解約すると、下回り元本割れする可能性もあります。

数年前まで、160円以上の円安になることを誰も予想できなかったように、将来の為替は誰にも予測できません。

過去27年間の変動幅は75円〜158円と2倍以上変動しています。

過去15年間で為替は75円〜160円と2倍以上変動してます。

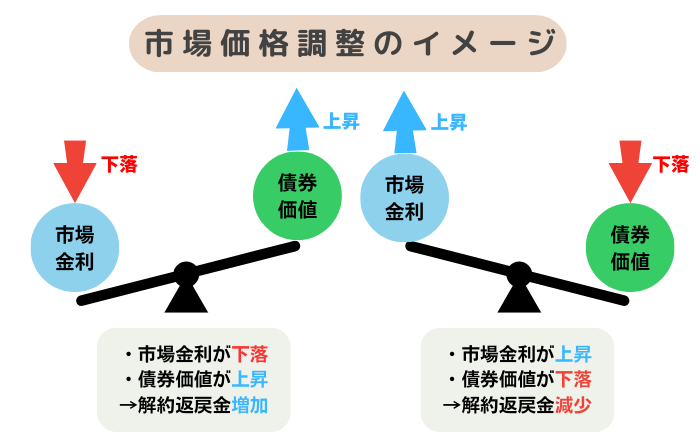

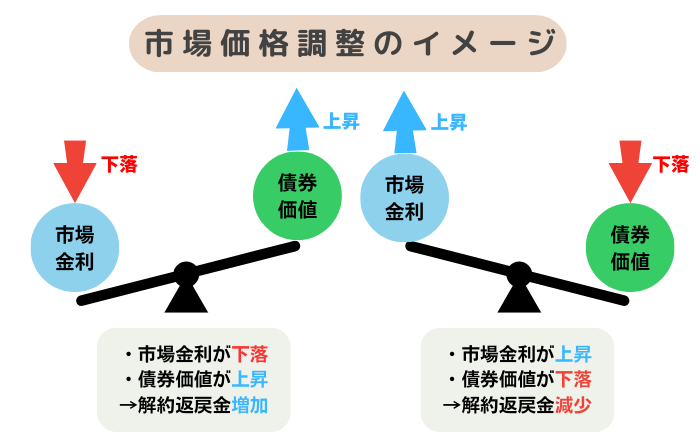

【デメリット③】途中解約は市場価格調整が掛かる

積立利率の変更時以外で解約・減額すると、その時の市場金利で解約返戻金が増減する「市場価格調整」が掛かります。

例えば、途中解約時の「市場価格調整適用レート」と、契約時の利率の差が±1%あった場合を見てみましょう。

| 経過年数 | 【基準利率−1%】 年3.28% (実質利回り) | 【契約時の基準利率】 年4.28% (実質利回り) | 【基準利率+1%】 年5.28% (実質利回り) |

|---|---|---|---|

| 1年 (61歳) | 40,891ドル (年13.6%) | 34,629ドル (年−3.8%) | 29,328ドル (年−18.6%) |

| 10年 (70歳) | 51,941ドル (年3.7%) | 46,532ドル (年2.6%) | 41,727ドル (年1.4%) |

| 15年 (75歳) | 59,020ドル (年3.3%) | 54,341ドル (年2.8%) | 50,072ドル (年2.2%) |

| 20年 (80歳) | 65,912ドル (年3.1%) | 62,340ドル (年2.8%) | 58,993ドル (年2.5%) |

| 30年 (90歳) | 82,387ドル (年2.8%) | ||

市場価格調整はわかりにくい仕組みですが、プレミアプレゼント3に入るなら損得に直結する部分なので、しっかり理解しておきましょう。

たとえ損しても全て自己責任!

【デメリット④】契約10年以内は解約控除がある

契約10年以内で解約・減額すると『解約控除』というペナルティがあります。

加入年数に応じた『解約控除率』が、解約返戻金から控除されるので、解約返戻金が少なくなってしまいます。

早期解約ほど解約控除率は高く、契約10年以上すれば解約控除は消滅する仕組みです。

【デメリット⑤】契約10ヶ月以内は保障が抑制される

契約10ヶ月以内の死亡保障は一切ありません。

(例)死亡保障プランで契約10ヶ月以内の死亡した場合

- 保険料500万 → 35,994ドル(為替レート:138.91円の場合)

- 「契約10ヶ月以内」:死亡保障35,994ドル

- 「契約10ヶ月以上」:死亡保障75,000ドル

※【保険金円保証特約】を付加すれば、契約10ヶ月以内で死亡しても為替の影響を受けず、一時払い保険料500万円の返還が保証できます。

保障抑制期間はプランによって異なり、「認知症・介護プランの告知なしプラン」で入ると契約3年以内は保障がありません。

【デメリット⑥】NISAのような『定率取崩し』と『定額取崩し』がしずらい

資産運用したお金を使うとき(出口戦略)は超重要で、お金の使い方によって資産寿命が短くも長くもなります。

- 【定率取崩し】:定期的に資産残高の○%を取崩して使い、残りは運用継続

- 【定額取崩し】:定期的に資産残高から定額○円を取崩して使い、残りは運用継続

例えば、3,000万円の運用資産があり毎月10万円を取り崩すとします。

- ①運用資産を全額引き出し、毎月10万円使った場合の資産寿命

- ②運用資産のうち毎月10万円を取り崩し、残りは資産運用を継続した場合の資産寿命(年率5%計算)

一般的に、運用資産を全額一気に受取ってすぐ使わなければならないケースは少なく、『定率取崩し』か『定額取崩し』をして、資産寿命を延ばしながらお金を使う人が多いです。

資産残高を一定の比率・金額で少しずつ取り崩していくので、取り崩していない部分は運用継続されます。

そのため、複利効果を最大限活かしながら運用してきたお金を使うことが出来ます。

プレミアプレゼント3は、

- 解約返戻金を希望額ピッタリ引出しできない

- 利率更新時期の解約以外は「市場価格調整」が掛かる

- 減額に限界がある

以上の理由から、NISAなど保険以外の金融商品と比べて『定率取崩し』・『定額引出し』がし難く、資産寿命が短くなってしまいます。

資産運用したお金の使い方次第であなたの人生は大きく変わります。

メリット

- 【メリット①】通貨分散効果がある

- 【メリット②】認知症・介護プランがある

- 【メリット③】健康状態が悪くても入れる

- 【メリット④】相続税対策になる

【メリット①】通貨分散効果がある

米ドル・豪ドルを選べば、ドル資産を持つことと同じです。

日本円しか持っておらず投資を全くしていない人にとって、通貨分散効果があります。

2024年時点では通貨の信用度、利率が高い「米ドル」が人気

【メリット②】認知症・介護プランがある

認知症・介護プランで、介護状態に備えることができます。

しかし、保険金を受とれるのは『死亡時』『認知症・介護』のいずれか一回のみで、認知症・介護保障を受けるには【所定の状態】を満たさないといけません。

| 支払い事由 | |

|---|---|

| 認知症 | 器質性認知症と診断且つ、「意識障害のない状態」において見当識障害がある状態 |

| 介護 | 公的介護保険制度における「要介護1以上」との認定 |

認知症の「見当識障害」とは『時間(季節や朝・昼・夜)や場所、人物がわからない状態』を指し、かなり重い状態と言えます。

要介護1以上に認定される方がハードルが低く思えますが、

- 40歳未満は介護認定が受けられない

- 40歳〜64歳は特定疾病を原因とする介護認定しか受けられない

ので、誰でも気軽に介護認定を受けられる訳ではありません。

※40歳〜64歳は以下の特定疾病での介護認定しか受けられません※

- がん

- 関節リウマチ

- 筋萎縮性側索硬化症

- 後縦靱帯骨化症

- 骨折を伴う骨粗鬆症

- 初老期における認知症

- 進行性核上性麻痺、大脳皮質基底核変性症及びパーキンソン病※

【パーキンソン病関連疾患】 - 脊髄小脳変性症

- 脊柱管狭窄症

- 早老症

- 多系統萎縮症

- 糖尿病性神経障害、糖尿病性腎症及び糖尿病性網膜症

- 脳血管疾患

- 閉塞性動脈硬化症

- 慢性閉塞性肺疾患

- 両側の膝関節又は股関節に著しい変形を伴う変形性関節症

例えば、64歳未満で多い『交通事故での介護状態』になっても、介護保障は一切使うことができません。

働けない時が心配な人もいますが、そのためにプレミアプレゼント3の介護保障に入るメリットは、給付条件からみてほぼないです。

40歳〜64歳は病気が原因での介護状態が心配なのかを整理しよう。

【メリット③】健康状態が悪くても入れる

職業告知しかなく、契約時の健康状態は一切問われません。

がんになってしまった人でも、糖尿病の人でも検討できる保険です。

今まで健康状態を理由に保険を諦めていた人にとって、入ることができる保険があることはメリットでしょう。

【メリット④】相続税対策になる

相続税非課税枠が基礎控除に加えて使えるので、相続税対策にも有効です。

(例)500万円 × 3人(妻・子2人)= 1,500万円

が生命保険の相続税非課税限枠となり、基礎控除などに加えて使える。

しかし、基礎控除などで資産が納まるなら、無理にプレミアプレゼント3で相続税対策をする必要はありません。

プレミアプレゼント3の評判・口コミ

資産運用なら保険じゃなくても良いという口コミや利率が高いから良いという口コミなど様々でした。

銀行で説明を聞いてもイマイチ良し悪しがわからなかったです。

保障が必要なら掛捨てで良いなと思うので、プレミアプレゼントじゃなくていい。

時間をかけて資産運用するなら全世界株式の方が増えるでしょうし、プレミアプレゼント3のメリットがよくわかりません。

保障が必要なら保険に入るメリットは低く、口コミの通り同じ期間NISAなどで株式投資した方が増える可能性が高いです。

保険は万一に備えるものであり、資産運用や貯金として考えるのは無駄が多く合理的ではないので要注意。

実質利回りを検証!積立利率より1.5%も低い!

30年後の実質利回りはドルベースで年2.8%と、積立利率4.28%より1.5%弱も低くなります。

なぜなら、保険関係費(手数料)が保険料から引かれており、運用効率が悪くなっているからです。

実際の実質利回りは解約時の為替によって決まるので、もっと良くなることも悪くなることもがあり、どうなるかわかりません。

- プラン:死亡保障プラン

- 年齢:60歳

- 性別:男性

- 通貨:米ドル

- 一時払い保険料:500万円 → 35,994米ドル(為替レート:138.91円の場合)

- 積立利率:4.28% ※2023.5.16〜2023.5.31適用利率※

※一時所得税は計算に含みません※

| 経過年数 | 【基準利率−1%】 年3.28% (実質利回り) | 【契約時の基準利率】 年4.28% (実質利回り) | 【基準利率+1%】 年5.28% (実質利回り) |

|---|---|---|---|

| 1年 (61歳) | 40,891ドル (年13.6%) | 34,629ドル (年−3.8%) | 29,328ドル (年−18.6%) |

| 10年 (70歳) | 51,941ドル (年3.7%) | 46,532ドル (年2.6%) | 41,727ドル (年1.4%) |

| 15年 (75歳) | 59,020ドル (年3.3%) | 54,341ドル (年2.8%) | 50,072ドル (年2.2%) |

| 20年 (80歳) | 65,912ドル (年3.1%) | 62,340ドル (年2.8%) | 58,993ドル (年2.5%) |

| 30年 (90歳) | 82,387ドル (年2.8%) | ||

もし為替が契約時と同じなら、500万円が30年後に1,144万円になる計算です。

でも、無駄な手数料を払うことなく年4.28%で30年も運用できたら500万円は1,758万円になっており、プレミアプレゼント3で運用するより614万円も多くなります。

これは614万円も保険会社に掛捨て保険料を払っているのと同じです。それに実質利回り年2.8%は課税されることを考慮したらもっと低くなります。

実質利回りが低い理由

契約するだけで「保険関係費(手数料)」が保険料から引かれてしまい、運用効率が悪くなり実質利回りも悪くなります。

さらに運用益には一時所得税が課税されてしまうので、実質利回りはもっと落ちてしまいます。

運用目的でプレミアプレゼント3を考えているなら、NISAで運用した方が無駄な手数料が掛からないので運用効率・期待リターンも保険より高く、運用益も非課税になるのでお得です。

もし、NISAなど保険以外の運用を知って視野を広げたいなら、無料FP相談でセカンドオピニオンを受ければ最適な運用方法を見つけられます。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

【検証】30年後の実質利回りは為替でどれくらい影響されるのか

1997年〜2024年の27年間で為替は75円〜158円と2倍以上も変動しています。

30年後の為替がどうなっているか誰にもわからないけれど、平均レート110円で考えても過去一番の円高75円で考えても元本割れは起こしません。

しかし運用として考えていたなら、実質利回りは為替によって大きく下がる可能性があります。

さらにプレミアプレゼント3は「一時所得税」を考慮すると、実質利回りはもっと低くなってしまいます。

- プラン:死亡保障プラン

- 年齢:60歳

- 性別:男性

- 通貨:米ドル

- 一時払い保険料:500万円 → 35,994米ドル(為替レート:138.91円の場合)

- 積立利率:4.28% ※2023.5.16〜2023.5.31適用利率※

- 30年後の運用成果:82,387ドル

※一時所得税は計算に含みません※

| 為替レート | 円換算額 (返戻率) | 実質利回り |

|---|---|---|

| 60.68円 (損益分岐点) | 500万円 (100%) | 年0% |

| 75円 (過去一番の円高) | 617万円 (124%) | 年0.70% |

| 85円 | 700万円 (140%) | 年1.12% |

| 90円 | 741万円 (148%) | 年1.31% |

| 100円 | 823万円 (165%) | 年1.67% |

| 【目安】110円 (平均レート) | 906万円 (181%) | 年2.01% |

| 120円 | 988万円 (198%) | 年2.29% |

| 130円 | 1,071万円 (214%) | 年2.57% |

| 138.91円 (契約時レート) | 1,144万円 (229%) | 年2.79% |

| 140円 | 1,153万円 (231%) | 年2.82% |

| 150円 | 1,235万円 (247%) | 年3,05% |

無難に平均レートで考えると実質利回りは年2%ほど。

課税されたら実質利回りは2%以下。

NISAで大人気『eMAXIS Slim 米国株式 S&P500』で同じ期間運用した方が増える可能性が高い

米国を代表する指数であるS&P500指数は、過去20年間の平均利回りが7.5%、直近10年間の平均利回り14.7%と資産運用に適しており、全投資家に大人気な投資先です。

eMAXIS Slim米国株式(S&P500)はアメリカの主要500銘柄の株価指数に連動する投資信託であり、アメリカ株式市場の動向を反映する。

S&P500指数の過去平均利回りは7.5%(2023年10月時点の直近30年間の平均利回り9.8%)で、同様のリターンを期待できます。

手数料が安く、投資しやすいファンドで楽天証券やSBI証券の積立設定件数で一番人気。

NISAで非課税投資もできます。

もし、500万円をeMAXIS Slim米国株式(S&P500)に投資して、利回り7.5%で30年間運用した場合、

- 【S&P500で運用した場合】

- 【プレミアプレゼント3で運用した場合】

これだけ運用成果に差が出る可能性があります。

30年間で3,500万円も多く増えていたら、あなたの人生はより豊かになりお金に困らない人生に近づけるでしょう。

ただし、あくまでS&P500の平均利回り7.5%というのは過去の実績で、将来を約束するものではありません。

でも、プレミアプレゼント3より、NISAでeMAXIS Slim米国株式(S&P500)のような優良投資信託にNISAを通して運用した方が、運用益非課税になり期待リターンが高いのは事実で将来のお金の不安の解消に適しています。

市場価格調整が掛からないよう30年の運用で考えているなら、プレミアプレゼント3に入るのは時間が勿体ないです。

保険屋以外の金融リテラシーが高い人や優良FPが「保険と投資は分けた方がいい」と言う理由はこの客観的事実を知っているからです。

あなたの人生の30年もの時間は、他に変えることができない貴重なものです。

もしこのような案内を受けていないとしたら、知識豊富なFPにセカンドオピニオンを受けるのがオススメです。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

抑えるべき5つの特徴

- 【特徴①】プレミアプレゼント3は介護保障あり・なしの2種類ある

- 【特徴②】通貨は3種類から選択

- 【特徴③】入るタイミングで積立利率が変わる

- 【特徴④】加入後は定期的に利率変更される

- 【特徴⑤】保険料に対しての保障効率が高い

【特徴①】プレミアプレゼント3は介護保障あり・なしの2種類ある

プレミアプレゼント3には2種類のプランがあり、介護保障ありを選ぶと保険料から引かれる積立利率が低くなります。

| 死亡保障プラン | 死亡時のみ保障 |

|---|---|

| 認知症・介護プラン | 死亡時・認知症・介護状態 いずれかを保障 |

- 死亡保障プラン:4.8%

- 認知症・介護プラン:4.2%

介護リスクが急激に高まるのは90歳以上からなので、60歳未満なら介護保障ありを選ぶ必要はありません。

介護保障ありを選んでも、死亡・介護のいずれか一回しか保険金を受け取れません。

【特徴②】通貨は3種類から選択

運用通貨は3種類あり、それぞれ積立利率は違います。

- 日本円

- 米ドル

- 豪ドル

2024年5月現在では積立利率が最も高い「米ドル」を選ぶ人が多いです。

【特徴③】入るタイミングで積立利率が変わる

新規加入者向けの積立利率を毎月1日と16日に変更しており、入ったタイミングによって積立利率が変わります。

- 2024年5月1日〜15日に契約:4.8%

- 2022年8月1日〜15日に契約:3.76%

希望の積立利率で入るには、申込手続きを利率が変わる前に完了させないといけませんので時間に余裕を持って行動しましょう。

【特徴④】通貨・契約年齢によって積立利率の保証期間が異なる

死亡保障プランを参考に、通貨・契約年齢によっての積立利率保証期間が異なります。

積立利率保証期間が長いのは良いことですが、途中解約した場合の市場価格調整リスクも長くなってしまいます。

| 通貨 | 契約年齢 | 積立利率保証期間 |

|---|---|---|

| 米ドル | 20歳〜80歳 | 30年 |

| 米ドル | 81歳〜90歳 | 10年 |

| 豪ドル | 20歳〜85歳 | 20年 |

| 豪ドル | 86歳〜90歳 | 10年 |

| 日本円 | 20歳〜75歳 | 30年 |

| 日本円 | 76歳〜90歳 | 15年 |

積立利率保証期間が長いのは良いが、保証期間中の解約は市場価格調整が入るので要注意!

【特徴⑤】保険料に対しての保障効率が高い

若年層ほど、保障効率が高くなり保険料に対して大きな死亡保障を備えることができます。

- プラン:死亡保障プラン

- 性別:男性

- 通貨:米ドル

- 一時払い保険料:500万円 → 35,994ドル(為替レート:138.91円の場合)

- 積立利率:4.28% ※2023.5.16〜2023.5.31適用利率※

| 年齢 | 保険料 | 死亡保障 | レバレッジ効果 |

|---|---|---|---|

| 30歳 | 35,994ドル (500万円) | 125,767ドル (1,747万円) | 3.49倍 |

| 50歳 | 102,744ドル (1,427万円) | 2.85倍 | |

| 60歳 | 84,135ドル (1,168万円) | 2.33倍 |

でも保障効率が高いのは良いことですが、「この保障が一生涯必要なのか?」と言われるとほとんどの人がいらないと答えます。

それなら、子供の手が離れるまでなど最低限保障がないと困る期間だけ掛捨て保険に入って、運用はNISAなど別で考えた方が総合的にみて保障も運用成果も良くなりお金の不安を解消できるでしょう。

保障がいくらいつまで必要なのかを家族構成・資産状況・就業状況・公的保障などを含めて考えれば、あなたにとって最適なマネープランが出来上がります。

もしこのような案内をされていないなら、知識豊富なFPに相談がオススメです。

ライフプランシュミレーションで【お金を見える化】してくれるので、いくら・どんな方法で資産運用すべきか、保障を持つべきかを見える化できます。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

プレミアプレゼント3はやめたほうがいい人

- 保障がいらない人

- 既に貯蓄型保険に入っている人

- NISAに興味がある人

- 30年後に解約予定で考えていた人

- 20年以上の運用期間をとれる人

- 60歳未満の若年層

このような人はNISAメインに運用した方が期待リターンが高く、無駄な手数料を引かれることがないので元本割れリスクも低いです。

老後・教育費や将来のために少しでも増えていて欲しいと、運用目的で考えている人は多いですが、お金を増やしたいなら保険でやる必要がありません。

特に若年層や20年超の運用で考えられる人なら、プレミアプレゼント3に掛ける時間とお金をNISAなどの保険以外の運用商品に費やした方が、資産は増加します。

NISAを通して運用すれば運用益は全額非課税なので、使わないと勿体無い制度なので優先的に利用しましょう。

保険・保険以外の運用についても視野を広げて考えたいなら、

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

投資するなら最低限の知識がないと搾取され損します!

投資や資産運用をするなら、最低限の知識は必要不可欠です。

知識がないと、その投資・運用が妥当なのか、自分のリスク許容度を超えていないか判断できないからです。

自分のお金は自分で育て、自分で守るしかありません。

もし、プレミアプレゼント3の提案をされても即決せず立ち止まれたなら、この機会をチャンスに投資や資産運用について学びましょう。

何から勉強すればいいかわからないなら、無料セミナーを活用してお金のプロに投資基礎を教えてもらうのが手っ取り早くてオススメです。

\老舗マネースクールのお金のプロが教える金融知識のはじめの一歩!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

【FPの意見】保険以外で運用した方が資産形成として合理的

20年以上の運用期間で考えられるなら、NISAなど保険以外で運用した方が資産運用として合理的です。

もし保障が必要なら、必要最低限の期間だけ掛捨て保険に入りましょう。

相続税対策としてプレミアプレゼント3に入るなら検討余地はありますが、妥当な保障額で入るようにしましょう。

もし筆者の家族や友人が、この保険に入るのを迷っていたら

勧めることはありません。

入るなら絶対に知っておくべき6つの注意点

- 【注意点①】保険料の払い過ぎに要注意!無理ない設定で入るべき!

- 【注意点②】死亡保障がいらないなら、入る必要がない

- 【注意点③】課税されることも考えておく

- 【注意点④】手数料が非常に高い

- 【注意点⑤】加入時期の分散は非効率的

- 【注意点⑥】お金を増やしたいなら実質利回りが高い運用商品がいい

【注意点①】保険料の払い過ぎに要注意!無理ない設定で入るべき!

プレミアプレゼント3に入るなら、相続税非課税枠を限度とした方がいいです。

(例)500万円 × 3人(妻・子2人)= 1,500万円が生命保険の相続税非課税限枠となる。

もし既に生命保険に入っているなら、その保障も含めて考えなければいけません。

保障を大きく持ちすぎる必要はないし、プレミアプレゼント3の保険料は必要最低限に抑えて保険以外で運用してお金を増やした方が、生きている時の生活が充実します。

自分に万が一のことがあった後に大きくお金を残すより、元気なうちに自分や家族のためにお金を使ってあげましょう。

一般的に退職後の保障を大きくする必要はないです。

保険料は抑えて、旅行や家族との時間のために使いましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

【注意点②】死亡保障がいらないなら、入る必要がない

プレミアプレゼント3は生命保険であり、死亡保障を備えるための保険です。

保障がいらないなら、そもそも保険に入る必要がありません。

利率が高く手軽に資産運用できる点が良いのは事実ですが、ネット上の口コミ通り運用なら保険以外でやった方が合理的です。

「どんな運用方法が他にあるのかわからない」

「金融知識に自信がないし、どうすればいいかわからない」

老舗マネースクールで一番人気の無料セミナーお金の教養講座でお金のプロに投資の基礎を教えてもらいましょう。

【注意点③】課税されることも考えておく

受取る死亡保険金や解約返戻金によって課税されます。

特に贈与税は注意が必要で、家族間でも契約者以外の口座から保険料を払うと契約者への贈与扱いとなり、贈与税の申告が必要になります。

贈与税は110万円以下なら申告不要ですが、プレミアプレゼント3の最低保険料は100万円以上です。

契約者以外の口座から引き出して払うと、保険料が110万円以上なら贈与税の申告対象になってしまいます。

| 死亡保険金 | ・相続税 ・贈与税 |

|---|---|

| 解約返戻金 | ・一時所得税 ・贈与税 |

贈与税の申告は将来お金を受け取った時に必要になります。

【注意点④】手数料が非常に高い

プレミアプレゼント3は客観的にみて手数料が高い保険です。

保険料から高い手数料を引かれてしまい、運用効率が悪くなります。

資産運用をしたいなら視野を広げて保険以外も検討しましょう。

【注意点⑤】加入時期の分散するくらいなら別の投資をしよう

- 加入時期を分けてリスクを分散したい

- 一回で大きな保険料を払うのは不安だから、時期をずらして入りたい

このように考える人もいますが、加入時期を分けても結局同じ保険に入るなら別の運用をしてリスク分散した方がいいです。

また、保障目的でも加入時期を分けずに必要な保障額になるように契約した方がわかりやすく管理が楽です。

もし加入時期を分散させるなら、残ったお金は違う運用に回して資産バランスも良くしましょう。

保険以外の運用ならNISAも検討してみましょう。

【注意点⑥】お金を増やしたいなら実質利回りが高い運用商品がいい

積立利率が高い保険ではなく、実質利回りが高い保険や運用商品を選びましょう。

たとえ積立利率が高くても、保険料から保険関係費(手数料)が引かれたら実質利回りは大きく落ちるからです。

保険関係費(手数料)は保険商品ごとに違うので、積立利率が高く保険関係費(手数料)が低い方が期待リターンが高くなります。

デメリットを理解した上でプレミアプレゼント3に入りたい

- 保険営業の説明だけでは理解しきれなかった

- プレミアプレゼント3の提案を受けたけど、難しくてよくわからなかった

- お金が増えると良い話すぎて不信感を感じて自分で調べようと思った

このブログを読んでいる人は、このように感じている人が多いと思います。

プレミアプレゼント3は市場価格調整や為替リスクなど複雑な仕組みがあり、メリット・デメリットや自分に適不適かしっかり理解した上で入らないと、あとで後悔する可能性が高いです。

読者の方には、そうなって欲しくありません。

- 担当の保険営業の案内に疑問をもった

- プレミアプレゼント3以外の一時払いドル建て保険の提案を受けていない

- NISAや個人向け米国債・社債などと詳しく比較してから決めたい

このように思うなら、

特定の金融機関に属さない資産形成に精通したFPに無料相談できるので、最適な資産形成はなにか、変額保険・NISA・iDeCoなど保険以外の金融商品と詳しく比較しながら、あなたに最適なマネープランが見つかります。

金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

スマホやタブレットから全国どこでもオンライン相談ができて、押し売りは一切なしとホームページで公言しており、ノーリスクで相談できるので安心です。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

NISAなど保険以外で投資をしたい人へ

保険以外で投資した方が良いと分かっていても実際のところ、

- 『投資というだけで難しそう…』

- 『何から始めたらいいのかわからない…』

- 『投資はやりたいけど出来るだけ損したくないな…』

このように思われる方も多いと思います。

私も以前は同じように考え、中々行動に移れずただ銀行貯金するだけでした。

ですが単純に貯金してもお金はふえません。

低金利時代で収入も上がりにくい今の時代こそ、『投資をすること』はあなたの10年、20年後の未来を大きく変えます。

- 早いうちから無駄なく将来に備えたい

- 自分に合った投資方法や資産配分を知りたい

- 投資するなら損するリスクを少しでも減らしたい

- 保障はいらないから、ムダなく資産運用したい

- 将来のお金の不安を解消したい

もしあなたがこの様に思ったなら、日本ファイナンシャルアカデミーが主催する金融初心者向けのマネーセミナーお金の教養講座に無料参加がオススメです。

なぜなら日本ファイナンシャルアカデミーは設立20年超の老舗マネースクールで、『金融商品販売目的』の他セミナーとは違い、金融商品販売は一切しません。

実際に金融知識が全くない状態で参加した受講者さんも、ここでお金の基礎を勉強して

色々な投資方法を基礎から教えてくれるから視野が広がり、自分にあった資産運用が見つかった。

将来の漠然としていたお金の不安が解消された

無駄な保険料を払わないための選び方を学べた。

おかげで、保険料という人生における大きな支出を抑えられた。

など、保険になんとなく入る前に無料セミナーに参加して良かったという声を多く頂いています。

お金の教養講座は金融商品販売をされることもなく完全無料で参加できてリスクゼロです。

まずは気軽に受講してみましょう。

もしあなたがこれからお金や投資の知識を身につけ、投資を始めて行けば今抱えているお金の心配から解放された生活を送れることでしょう。

ぜひこの機会にお金の勉強の第一歩としてをお金の教養講座で自分の知りたい無料勉強会を受講してみましょう。

\老舗マネースクールの完全中立なお金のプロが教えてくれる!参加者9割が初心者!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

まとめ

- 相続税対策として適正範囲内で入るなら良い保険です

- 運用目的なら、手数料が高く運用効率が悪いのでオススメできません。

- 実質利回りも低い、途中解約は市場価格調整が入るなどリスクも多い。

- もし入るなら、投資信託やNISAなど他の金融商品と比較してから決めよう。

- 保険・資産運用の悩みは

- 金融知識をつけたい、自分で判断できるようになりたい…

- それなら延べ47万人が受講したお金の教養講座で知識を身につけよう!

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

上記は新しいタブで開くので、戻らず読めます!

気になるものはクリック!