- 銀行はほぼ無金利。預けっぱなしは勿体無いとプレミアレシーブ2を勧められた…

- 損しにくいっていうけど、本当にデメリットはないのかな…

- ネットやSNS検索すると、ドル建て保険はやめたほうがいいなど評判悪いし…

- 資産運用としてプレミアレシーブ2はありなのか、誰か客観的な意見を教えて!

「貯金をこの保険に移せば毎年配当金が貰えて旅行や趣味に使えますよ!」と銀行や保険代理店で第一フロンティア生命のプレミアレシーブ2を勧められるケースが多いです。

でも、ドル建て保険は金融庁から【特別注意喚起】が出されるほど苦情・トラブルが多い保険なので、なんとなく良さそうというだけで入ってしまうのは危険です。

このブログまで辿り着いた読者さんには、保険で後悔をして欲しくありません。

そこでこの記事では、業歴14年現役FPとして2,000世帯以上の保険・資産運用など「お金の悩み」を解決してきた筆者が、保険営業が教えてくれないプレミアレシーブ2のデメリットや実質利回りを、客観的数値をもとに完全中立にぶっちゃけ解説します。

最後まで読めば、この保険に入るべきかどうかが判り、あなたの大切なお金・時間をムダにしないで済みます。

- 運用目的ならそもそも保険に入る意味がない!やめたほうがいい

- 保険は万が一に備えるもの。資産運用は保険以外で考えたほうが確実にムダがなく合理的!

- 『保険関係費(手数料)』のせいで積立利率より実質利回りは低くなる

- 資産運用は保険以外で考えたほうが間違いなく合理的でムダがない

- 保険・資産運用の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 投資に最低限の知識は必要!40万人以上が受講「お金の教養講座」でプロから学ぼう

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

上記記事は新しいタブで開くので、気になるものはクリック!

戻らずタブ切り替えで読めます。

デメリット

- 【デメリット①】契約時費用(手数料)が高い!資産運用として不利

- 【デメリット②】為替リスク・市場価格調整リスクがあり元本保証はない

- 【デメリット③】死亡保険金は払込保険料相当額

- 【デメリット④】保険会社が倒産したら契約内容が変わる可能性がある

【デメリット①】契約時費用(手数料)が高い!資産運用として不利

契約年齢に応じた『契約時費用(手数料)』が一時払い保険料から差し引かれてしまい、運用される金額が好くなるので資産運用として不利です。

契約時費用はお世辞にも安いとは言えず、ここから保険代理店への販売手数料の支払いなどに充てられます。

| 契約時年齢 | 契約時費用(手数料) | 保険料1,000万円の場合 保険会社に払う手数料 |

|---|---|---|

| 55歳以下 | 5.20% | 52万円 |

| 60歳 | 4.90% | 49万円 |

| 65歳 | 4.60% | 46万円 |

| 70歳 | 4.30% | 43万円 |

| 75歳 | 3.80% | 38万円 |

| 80歳 | 2.65% | 26.5万円 |

| 85歳 | 1.50% | 15万円 |

資産運用において手数料は安い方が運用に回る金額が多くなるので有利です。

【デメリット②】為替リスク・市場価格調整リスクがあり元本保証はない

プレミアレシーブ2は為替リスクと市場価格調整リスクがあり元本割れを起こす可能性があります。

- 『為替リスク』の具体例

-

解約返戻金を日本円でいくら受け取れるかは為替次第であり、元本割れを起こす可能性があります。

検証条件- プラン:基本プラン

- 通貨:米ドル

- 保険料 :500万円 → 33,154米ドル(為替150.81円で計算)

- 積立利率:4.36%(2024年3月1日〜15日の適用利率)

- 定期支払金:1,465米ドル

・定期支払金1,465米ドル × 受取回数10回 = 14,650米ドル

・保険料33,154米ドル + 定期支払金累計14,650米ドル = 10年間の運用成果47,804米ドル

→ 10年後に解約する場合の定期支払金を含めた損益分岐点は104.5円となります。104.5円以上の円高になると10年もの時間を費やしたにも関わらず、定期支払金を含めても元本割れを起こしてしまう可能性があります。

あくまで目安の計算だが、将来の為替動向は誰にも読めない。

解約時に大きく円高に触れていると元本割れを起こすリスクがあります。

定期支払金で振り込まれる金額も為替の影響を受けるので、正確に計算するには日本円での累計受取額を確認して計算しよう。 - 『市場価格調整』リスク

-

10年毎の積立利率の見直し時に解約しない限り、市場価格調整が掛かります。

解約時の市場金利によって、解約返戻金が増減します。

市場価格調整とは?契約時の積立利率と、解約時の市場金利を比較し解約返戻金を調整する制度です。

解約時の債券価格が契約時の積立利率より高い → 解約返戻金が減少する

解約時の債券価格が契約時の積立利率より低い → 解約返戻金が増加する

積立利率の見直し時(10年毎)に解約すれば、市場価格調整は掛からない!

【デメリット③】死亡保障として持つには意味のない保険

プレミアレシーブ2は資産運用に特化した商品であり、死亡保障に備えるための保険ではありません。

資産運用に特化していて死亡保障として入る意味がない保険なら、そもそも最初から資産運用を保険以外でした方が合理的です。

資産運用に特化しているならプレミアレシーブ2ではなく、NISAを含めた保険以外で運用しよう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

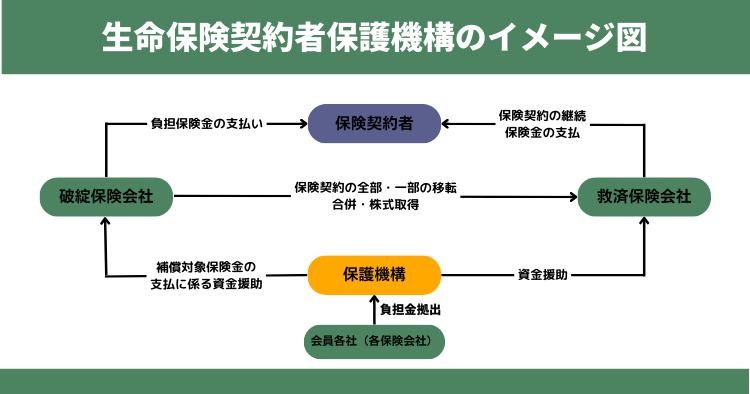

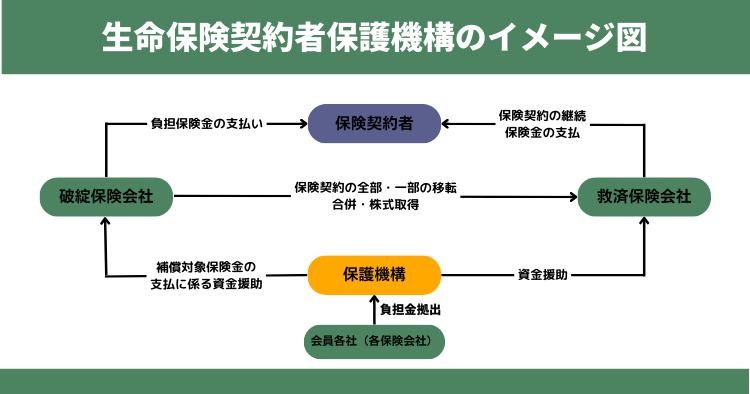

【デメリット④】保険会社が倒産したら契約内容が変わる可能性がある

もし第一フロンティア生命が倒産したら、契約は存続できても契約内容が大きく変わる可能性があります。

2024年12月時点では生命保険契約者保護機構HP上で、予定利率3%以上を『高利率契約』と位置付けています。

ちなみに証券会社で米国債に投資すれば、証券会社が倒産しても運用資産に影響がでません。

なぜなら運用資産を分別管理(証券会社の資産と顧客の運用資産を分けて管理)しており、証券会社が倒産しても運用資産に影響がでない仕組みになっているからです。

証券会社が倒産したら、違う証券会社が運用資産の管理を引き継ぐ。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

メリット

- 【メリット①】受取時の通貨選択ができる

- 【メリット②】利率見直し時に運用通貨の変更ができる

- 【メリット③】健康告知がいらないので誰でも入れる

【メリット①】定期支払金を通貨選択ができる

定期支払金を運用通貨のまま受取りか、日本円で受取りを選べるのは他社には出来ない強みです。

でも、運用通貨のまま定期支払金を受取るなら外貨口座を準備する必要があり、金融機関によってリフティングチャージ(手数料)が取られるので要注意です。

【メリット②】利率見直し時に運用通貨の変更ができる

10年毎の利率見直し時に運用通貨の変更ができます。

プレミアレシーブ2とよく比較されるメットライフ生命のサニーガーデンEXでは運用通貨の変更ができません。

運用通貨の変更ができるのは良いが、豪ドルを選ぶ人は少ない。

【メリット③】健康告知がいらないので誰でも入れる

保障といえるものがないので、健康状態に不安がある人でも入れます。

しかし、この保険は資産運用目的で入るものです。保障がいらないなら、入るメリットがありません。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

今の積立利率は高いのか?過去の積立利率と平均と比較検証!

| 最低利率 | 最高利率 | 平均 | |

|---|---|---|---|

| 2023年 (1月〜7月15日) | 3.43% | 4.03% | 3.68% (1月〜7月15日) |

| 2022年 | 1.27% | 4.44% | 3.07% |

| 2021年 | 0.73% | 1.35% | 1.09% |

| 2020年 | 0.73% | 1.69% | 1.04% |

| 2019年 | 1.70% | 3.11% | 2.19% |

| 2018年 | 2.43% | 3.42% | 2.71% |

| 2017年 | 1.85% | 2.37% | 2.06% |

| 2016年 | 1.26% | 2.11% | 1.60% |

| 2015年 | 1.33% | 2.10% | 1.82% |

| 2014年 | 1.66% | 2.71% | 2.13% |

| 2013年 | 1.55% | 2.75% | 2.10% |

| 2012年 (5月〜12月) | 1.14% | 1.78% | 1.46% |

| 全期間平均 | 1.59% | 2.65% | 2.07% |

過去12年の平均積立利率は2.07%!

つまり10年後に積立利率が更新されると、2.07%ほどになる可能性があります。

検証!10年後に解約した場合の実質利回りは低い?

- 【Step①】10年間の運用成果を計算

- 【Step②】運用成果47,804米ドルをベースに実質利回りを計算

- 【結論】10年後の為替次第で全てが決まるが平均レートで考えると実質利回りは低い!

- プラン:基本プラン

- 通貨:米ドル

- 保険料 :500万円 → 33,154米ドル(為替150.81円で計算)

- 積立利率:4.36%(2024年3月1日〜15日の適用利率)

- 定期支払金:1,465米ドル

- 10年間の運用成果(解約返戻金+定期支払金累計)

| 為替レート | 円換算額 (返戻率) | 実質利回り |

|---|---|---|

| 75円 (過去一番の円高) | 358万円 (71%) | 年−3.28% |

| 85円 | 406万円 (81%) | 年−2.06% |

| 90円 | 430万円 (86%) | 年−1.49% |

| 100円 | 478万円 (95%) | 年−0.44% |

| 104.5円 (損益分岐点) | 500万円 (100%) | 年0% |

| 【目安】110円 (平均レート) | 525万円 (105%) | 年0.48% |

| 120円 | 573万円 (114%) | 年1.37% |

| 130円 | 621万円 (124%) | 年2.19% |

| 140円 | 669万円 (133%) | 年2.95% |

| 150円 | 717万円 (143%) | 年3.67% |

※解約時の一時所得税、定期支払金の雑所得税は計算に含みませんので、実質利回りはもっと低い可能性があります※

定期支払金を含めて考えても、運用成果の良し悪しはすべて解約時の為替次第で決まります。

平均為替レートで考えると、10年もの時間を費やして実質利回り年0.48%と低いリターンになる可能性や、直近15年(2010年〜2025年)で為替が75円〜160円と2倍以上動いていることを考えると、元本割れを起こす可能性も否定できません。

10年後の為替相場が思わしくなければ無理に解約せず、また10年間改定後の利率で続けるという選択肢もありですが、そうなると20年以上の時間をプレミアレシーブ2の為に使うことになります。

その考えなら、あえてプレミアレシーブ2ではなくNISAなど他の金融商品で同じ時間・金額を運用した方が良い運用成果になる可能性が高いのです。

保険・資産運用の悩みは

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

長期運用できるなら「大人気銘柄S&P500」にNISAで同じ期間運用した方が増える可能性が高かった

米国を代表する指数であるS&P500指数は、過去20年間の平均利回りが7.5%、直近10年間の平均利回り14.7%と資産増加を期待できる投資先です。

eMAXIS Slim米国株式(S&P500)はアメリカの主要500銘柄の株価指数に連動する投資信託であり、アメリカ株式市場の動向を反映する。

S&P500指数の過去平均利回りは7.5%(2023年10月時点の直近30年間の平均利回り9.8%)で、同様のリターンを期待できます。

手数料が安く、投資しやすいファンドで、楽天証券やSBI証券の積立設定件数で一番人気。

NISAで非課税投資もできます。

もし、500万円をeMAXIS Slim米国株式(S&P500)に投資して、利回り7.5%で20年間運用した場合、

- 【S&P500で資産運用した場合】

- 【プレミアレシーブ2で資産運用した場合】

これだけ運用成果に差が出る可能性があります。

あくまで平均利回り7.5%というのは過去の実績で、将来を約束するものではありませんが、プレミアレシーブ2で運用するより、株式投資をした方が最終的なパフォーマンスが高くなるので、10年以上の長期投資をするなら株式投資の方が魅力的です。

米国株への投資はプレミアレシーブ2と同様、米ドル資産を持つことになります。購入は日本円でも米ドルに両替されて米国株を購入してくれる。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

重要な出口戦略!NISAのような『定率取崩し』と『定額取崩し』がしずらい

投資においてお金を使うときの出口戦略は超重要です。

運用資産を全額一気に受取ってすぐ使わないといけないケースは少なく、それなら『定率取崩し』か『定額取崩し』をすることで、資産寿命を延ばすことが出来ます。

- 【定率取崩し】:定期的に資産残高の○%を取崩して使い、残りは運用継続させておく

- 【定額取崩し】:定期的に資産残高から定額○円を取崩して使い、残りは運用継続させておく

資産残高を一定の比率や金額で少しずつ取り崩していくので、取り崩しきれていない部分は運用継続しておくので複利効果を最大限活かつつ貯めたお金を使うことが出来ます。

プレミアレシーブ2は、

- 解約返戻金を希望額ピッタリ引出しできない

- 利率更新時期で解約しないと常に市場価格調整が掛かる

- 減額に限界がある

以上の理由から、NISAなど保険以外の金融商品と比べて『定率取崩し』・『定額引出し』がし難く、資産寿命が短くなります。

資産運用したお金の使い方次第であなたの人生は大きく変わります。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

プレミアレシーブ2と他社の特徴比較

同種の保険、メットライフ「サニーガーデンEX」やジブラルタ「積立利率更改型一時払い終身保険」と比べると、プレミアレシーブ2は他社より最低保険料が低く始めやすいです。

| 【ポイント】 | 第一フロンティア生命 プレミアレシーブ2 | メットライフ生命 サニーガーデンEX | ジブラルタ生命 積立利率更改型一時払終身保険 |

|---|---|---|---|

| 契約年齢 | 0歳〜90歳 | 0歳〜80歳 | 0歳〜90歳 |

| 運用通貨 | 米ドル・豪ドル・日本円 | 米ドル・豪ドル | 米ドル・豪ドル |

| 積立利率適用期間 | 10年 | 10年 | 米ドル:20年 (年齢により異なる) 豪ドル:10年 (年齢により異なる) |

| 新規契約用の積立利率 | 毎月1日・16日に変更 | 毎月1日・16日に変更 | 毎月1日・16日に変更 |

| 契約タイプ | ・基本プラン ・指数プラン | ・定期引出しプラン ・目標設定付定期支払プラン | ・基本プラン(定期引出し無) ・定期引出しプラン |

| 最低保険料 | 100万円 | 200万円 | 基本タイプ:200万円 定期引出タイプ:500万円 |

| 健康告知 | なし | なし | なし |

≫実体験で後悔!メットライフ「サニーガーデンEX」について詳しくはこちら

≫ジブラルタ「積立利率更改型一時払い終身保険」について詳しくはこちら

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

ネット上の評判・口コミ

普通に証券口座開設して、米国国債買ってあげたらいいかな。

左が米国国債金利(米国債3ヶ月:4.84%、6ヶ月:5.11%、12ヶ月:5%、2年:4.86%、5年:4.25%、10年:3.95%、30年:3.88%)、右がプレミアレシーブの金利(2023年3月1日〜15日の米ドル積立利率:3.96%)

#X(旧Twitter)より

第一回の定期支払金が振り込まれました!!めっちゃうれしい!

#X(旧Twitter)より

お疲れ様です。プレミアレシーブ。まさに先日「元本割れしません」と言った担当者が指導をくらったそうです。支部から偉い人が来て調べられたそうです。私も勧められてます。私は「元本割れしても年に一回の一時金でトータルで損はしないと言われました。」円安の時期はちょっと手が出せないかなあ

#X(旧Twitter)より

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

プレミアレシーブ2がおすすめな人

- どうしてもドル建て保険で運用したい人

- 個人で投資する自信がない人

- 面倒が嫌い!気軽に運用したい人

このような人なら、プレミアレシーブ2を検討するのはありでしょう。

しかし、少しだけ頑張れば誰でも個人で投資はできるし、保険以外で運用したほうが積立金が増える可能性が高いです。

NISA開設〜売却まで無料サポートしてくれるFP相談窓口なら、面倒が嫌いな人や、個人で投資を始める自信がない人でもムダなく資産運用を始められます。

無理な営業も一切なく、オンラインで全国どこでも相談できるので気軽に相談しましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

やめたほうがいい人

長い目で見れば、株式に投資した方が結果的に資産増加する可能性が高いので、若年層の人や20年超の長期運用ができる人等なら、プレミアレシーブ2での債権投資より株式投資メインで考える方が合理的です。

株式投資はNISAを使えば利益に課税されることなく、将来の資産形成を最大限有利にしていくことが出来るので、使っていないなら積極的に活用しましょう。

プレミアレシーブ2は定期支払金があるから、定期支払金がない運用商品よりも資産増加スピードが遅い。

資産増加を目的としている人にとっては効率が悪いです。

投資や資産運用をするなら、最低限の知識は必要不可欠です。

知識がないと、その投資・運用が妥当なのか、自分のリスク許容度を超えていないか判断できないからです。

自分のお金は自分で育て、守るしかありません。

もし、プレミアレシーブ2の提案をされても即決せず立ち止まれたなら、この機会をチャンスに無料セミナーなどを活用してお金のプロに投資基礎から教えてもらい知識武装しましょう。

金融知識に自信がないなら、老舗マネースクール「日本ファイナンシャルアカデミー」の一番人気セミナーお金の教養講座の受講がオススメです。

\老舗マネースクールの完全中立なお金のプロが教えてくれる!参加者9割が初心者!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

プレミアレシーブ2の注意点

- 【注意点①】元本が増えていく仕組みではない

- 【注意点②】長期運用できるなら、株式投資の方が最終的に増える可能性が高い

- 【注意点③】定期支払金は確定申告・住民税の申告が必要になることもある

- 【注意点④】手数料が非常に高い

- 【注意点⑤】加入時期の分散は非効率的

- 【注意点⑥】基準利率と実質利回りは違う!基準利率の数字だけで決めるのは危険!

【注意点①】元本が増えていく仕組みではない

プレミアレシーブ2は定期収入目的で入る保険であり、元本自体を増やす仕組みではありませんので資産増加を目的とする人には不向きです。

もし定期支払金・投資元本増加の両方を狙いたいなら、海外ETFなど保険以外で資産運用すればその願いは叶います。

自身の投資知識に不安があるなら、老舗マネースクール「日本ファイナンシャルアカデミー」の一番人気セミナーお金の教養講座で、完全中立なお金のプロに投資の基礎を教えてもらいましょう。

\老舗マネースクールの完全中立なお金のプロが教えてくれる!参加者9割が初心者!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

【注意点②】長期運用できるなら、株式投資の方が最終的に増える可能性が高い

10年以上の運用期間ができるなら、NISAなど保険以外で株式投資をした方が、長期的にみてプレミアレシーブ2より増える可能性が高いです。

特に若年層ほど時間があるので長期運用できる人が多いです。

本当にプレミアレシーブ2じゃないといけない理由があるのか、保険以外の金融商品としっかり比較してから入るかどうか判断して下さい。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

【注意点③】定期支払金は確定申告・住民税の申告が必要になることもある

毎年の定期支払日の翌営業日に、第一フロンティア生命より「支払い明細」が届きます。

定期支払金は『雑所得』の対象となるので、届いた「支払い明細」を元に確定申告や住民税の申告が必要になる可能性があります。

一定金額以内の定期支払金であれば所得税は課税されませんが、その場合でも住民税は掛かる可能性があるので、定期支払金を受け取ったら申告が必要か必ず確認しましょう。

確定申告については税務署、住民税の申告については区役所などに確認しよう!

【注意点④】手数料が非常に高い

プレミアレシーブ2は総合的に見て手数料が高い保険で、資産運用として考えるとデメリットが大きいです。

その点を理解した上で入りましょう。

資産運用において手数料を抑えて投資できた方が良いという事は誰でもわかります。

【注意点⑤】加入時期の分散は非効率的

- 加入時期を分けてリスクを分散したい

- 一回で大きな保険料を払うのは不安だから、時期をずらして入りたい

資産運用目的なら、加入時期を分けても結局同じ保険に入るなら分けて入るメリットはありません。

大きな資金で運用した方が増え方も大きくなりますし、加入時期を分けて入ることによって契約を分けた分の保険関係費(手数料)を差し引かれるからです。

もし加入時期を分散させるくらいなら、残ったお金は違う投資に回した方が資産バランスも良くなります。

10年以上先に使うお金ならNISAで資産運用がオススメ!

NISAの投資枠は優先的に埋めていこう!

【注意点⑥】基準利率と実質利回りは違う!基準利率の数字だけで決めるのは危険!

基準利率が高いからという理由で決めるのは危険です。

何故なら、保険商品ごとに「保険関係費(手数料)」が異なり、差し引かれる手数料が違います。

その結果、基準利率が低い方が基準利率が高いものより返戻率が良くなるケースがあるからです。

手数料込みで考えた場合、基準利率と実質利回りは違うので、見積書等の数値を見ながら必ず比較してください!

保険で資産運用した場合の実質利回りは「保険関係費(手数料)」のせいで基準利率と大きく乖離するケースが多い!

デメリットを理解した上でプレミアレシーブに入りたい

- 保険営業の説明だけでは理解しきれなかった

- プレミアレシーブの提案を受けたけど、難しくてよくわからなかった

- お金が増えると良い話すぎて不信感を感じて自分で調べようと思った

このブログを読んでいる人は、このように感じている人が多いと思います。

プレミアレシーブ2は市場価格調整や為替リスクなど複雑な仕組みがあり、メリット・デメリットや自分に適不適かしっかり理解した上で入らないと、あとで後悔する可能性が高いです。

読者の方には、そうなって欲しくありません。

- 担当の保険営業の案内に疑問をもった

- プレミアレシーブ2以外の提案を受けていない

- NISAや個人向け米国債・社債などと詳しく比較してから決めたい

このように思うなら、

特定の金融機関に属さない資産形成に精通したFPに無料相談できるので、最適な資産形成はなにか、変額保険・NISA・iDeCoなど保険以外の金融商品と詳しく比較しながら、あなたに最適なマネープランが見つかります。

金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

スマホやタブレットから全国どこでもオンライン相談ができて、押し売りは一切なしとホームページで公言しており、ノーリスクで相談できるので安心です。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

資産運用の知識に不安がある人へ

保険以外で資産運用をしたいと思っても実際のところ、

- 『投資というだけで難しそう…』

- 『何から始めたらいいのかわからない…』

- 『投資はやりたいけど出来るだけ損したくないな…』

- 『自分の金融知識に自信がない…』

このように思われる方も多いと思います。

私も以前は同じように考え、中々行動に移れずただ銀行貯金するだけでした。

ですが銀行にお金を置いておくだけではふえません。

低金利時代で収入も上がりにくい、物価高騰もしている今の時代こそ、『投資をすること』はあなたの10年、20年後の未来を大きく変えます。

- 無駄なく将来に備えたい

- 自分に合った投資方法や資産配分を知りたい

- 投資するなら損するリスクを少しでも減らしたい

- 家計負担を抑えたい

- 将来のお金の不安を解消したい

もしあなたがこの様に思ったなら、日本ファイナンシャルアカデミーが主催する金融初心者向けのマネーセミナーお金の教養講座に無料参加がオススメです。

なぜなら日本ファイナンシャルアカデミーは設立20年超の老舗マネースクールで、『金融商品販売目的』の他セミナーとは違い、金融商品販売は一切しません。

実際に金融知識が全くない状態で参加した受講者さんも、ここでお金の基礎を勉強して

色々な投資方法を基礎から教えてくれるから視野が広がり、自分にあった資産運用が見つかった。

将来の漠然としていたお金の不安が解消された

無駄な保険料を払わないための選び方を学べた。

おかげで、保険料という人生における大きな支出を抑えられた。

など、保険になんとなく入る前に無料セミナーに参加して良かったという声を多く頂いています。

お金の教養講座は金融商品販売をされることもなく完全無料で参加できてリスクゼロです。

まずは気軽に受講してみましょう。

もしあなたがこれからお金や投資の知識を身につけ、投資を始めて行けば今抱えているお金の心配から解放された生活を送れることでしょう。

ぜひこの機会にお金の勉強の第一歩としてをお金の教養講座で自分の知りたい無料勉強会を受講してみましょう。

\老舗マネースクールの完全中立なお金のプロが教えてくれる!参加者9割が初心者!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

まとめ

- 運用目的ならプレミアレシーブ2はオススメ出来ない!貴重な時間が勿体無い!

- 資産運用目的なら、手数料が高く運用効率が悪いのでオススメできません。

- NISAで株式投資を同じ期間・金額ですれば最終的にプレミアレシーブ2より増える可能性が高い。

- 保険・資産運用の悩みは

- 金融知識をつけたい、自分で判断できるようになりたい…

- それならお金の教養講座で人生に役立つ最低限の金融知識を身につけよう!

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

上記記事は新しいタブで開くので、気になるものはクリック!

戻らずタブ切り替えで読めます。