- ユニットリンクのファンドなら、利回りが年率10%以上で運用されているというし…

- 見積書の6%を大きく上回っているなら、安心感もあるしもっと増える可能性があるのかな…

- でも、保障もあって利回りが高いならNISAやiDeCoより良いはずだし、そんな美味しい話を全部信じて良いのかな…

『ユニットリンクに加入して利回り6%だった場合は○万円になっています!』

でも、ユニットリンク見積書の利回りより大事な「実質利回り」はかなり低く、これは保険営業が相談者に知られたくない事実です。

では、ユニットリンクの実質利回りは何%くらいなのでしょうか。

そこでこの記事では、業歴14年現役FPとして2,000世帯以上の保険・資産運用など「お金の悩み」を解決してきた筆者が、ユニットリンクの実質利回りについて客観的真実を教えます。

最後まで読めば、実質利回りは何%なのか、見積書の利回り6%になる為には、実質何%で運用出来てないといけないかなど、保険営業が教えてくれない事実を知ることが出来ます。

- 見積書の利回りより実質利回りはかなり低い!

- 「実質利回り」は運用レポートや見積書の数字(利回り)を大きく下回る!

- 何故なら手数料(保険関係費)が高く、手数料が運用益を削っているから。

- あなたの人生は一度きり!失った貴重な時間は二度と戻らないのでムダは避けよう。

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 投資するなら最低限の知識は必須!40万人以上が受講したお金の教養講座でプロから学ぼう

\NISAサポートあり!知識豊富なFPは保険以外の運用方法も教えてくれる/

\カメラオフ相談OK!相談後の貯金額平均+2万の実績!/

ユニットリンクの実質利回りを5年毎に検証!

見積書の数字をもとに利回りを計算すると、実質利回りは見積書利回りを大きく下回るという結果でした。

契約年数が短いほど、実質利回りと見積書利回りの数値が大きく乖離してしまいます。

保険料から「保険関係費」などの手数料が引かれており、投資されている積立金が少ないからです。

- 対象者 : 30歳(男性)

- 保険料 : 20,000円

- 保険期間・払込期間:70歳まで

※年率6%リターンで固定し計算(運用益への課税は含みません)

| 経過年数 (年齢) | 払込総額 | 年率6%の場合 解約返戻金 | 年率6%の場合 返戻率 | 実質利回り |

|---|---|---|---|---|

| 11年目 (41歳) | 264万 | 283万 | 107.3% | 1.2% |

| 15年目 (45歳) | 360万 | 438万 | 121.7% | 2.5% |

| 18年目 (48歳) | 432万 | 580万 | 134.3% | 3.1% |

| 20年目 (50歳) | 480万 | 689万 | 143.6% | 3.4% |

| 25年目 (55歳) | 600万 | 1,025万 | 170.8% | 4% |

| 30年目 (60歳) | 720万 | 1,480万 | 205.6% | 4.3% |

| 35年目 (65歳) | 840万 | 2,093万 | 249.2% | 4.6% |

| 40年目 (70歳) | 960万 | 2,914万 | 303.6% | 4.8% |

実質利回りが低くなる理由は、保険料から「保険関係費」などの手数料が引かれており、実際投資されている積立金が少ないからです。

保険営業からすると、この事実は保険販売に不利に働くので知られたくない情報ですが、相談者としては必ず知っておきたい情報です。

顧客利益を優先してくれるFPなら、客観的な判断ができるようにこのような情報も包み隠さず教えてくれます。

\NISAサポートあり!知識豊富なFPは保険以外の運用方法も案内!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均+2万円の実績!/

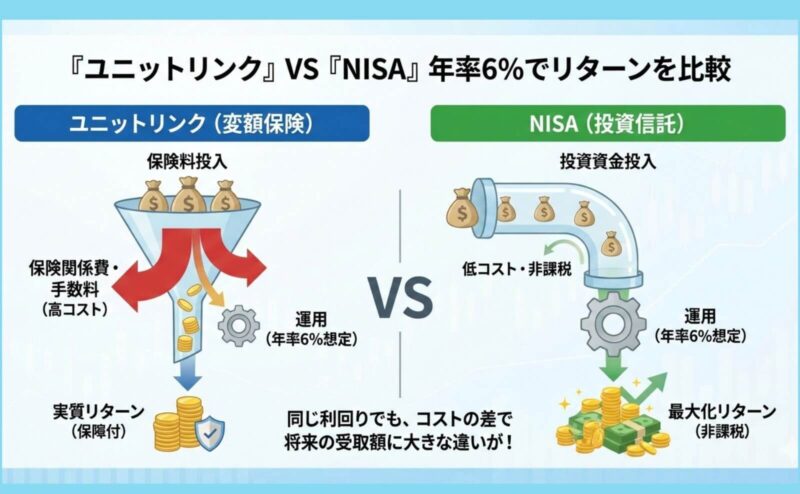

『ユニットリンク』VS『NISA』年率6%でリターンを比較

- 対象者 : 30歳(男性)

- 保険料 : 20,000円

- 保険期間・払込期間:70歳まで

※年率6%リターンで固定し計算(運用益への課税は含みません)

| 経過年数 (年齢) | 払込累計 | 年率6%の場合 | |

|---|---|---|---|

| ユニットリンク 解約返戻金 (返戻率) | NISA (返戻率) | ||

| 11年目 (41歳) | 264万 | 283万 (107%) | 372万 (140%) |

| 15年目 (45歳) | 360万 | 438万 (121%) | 581万 (161%) |

| 18年目 (48歳) | 432万 | 580万 (134%) | 774万 (179%) |

| 20年目 (50歳) | 480万 | 689万 (143%) | 924万 (192%) |

| 25年目 (55歳) | 600万 | 1,025万 (170%) | 1,385万 (230%) |

| 30年目 (60歳) | 720万 | 1,480万 (205%) | 2,009万 (279%) |

| 35年目 (65歳) | 840万 | 2,093万 (249%) | 2,849万 (339%) |

| 40年目 (70歳) | 960万 | 2,914万 (303%) | 3,982万 (414%) |

全期間で【NISA】が圧勝、40年で1,068万円もの差額が出ました。

この差額の原因は、保険特有の手数料「保険関係費」です。

1,068万円を老後に使えるか使えないは、人生に大きな影響を与える金額です。

\NISAサポートあり!知識豊富なFPは保険以外の運用方法も教えてくれる/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

差額はどこへ消えた?原因は『保険関係費』です!

ユニットリンクを通して投資すると、個人で投資すれば掛からない『保険関係費(手数料)』が掛かります。

NISAと同じ利回り5.5%だったときの差額が、保険会社が顧客に手数料率を一切開示していない『保険関係費』として保険会社に支払った手数料です。

| 保険関係費の細目 | 手数料率 |

|---|---|

| ①保険契約の締結・維持および 保険料の収納に必要な費用 | 開示されておらず不明 |

| ②特別勘定の管理に必要な費用 ③基本保険金保障に関する費用 | 積立金額に対して 年率0.75%(0.5%+0.25%)を控除 |

| ④死亡保障などに必要な費用 (危険保険料) | 開示されておらず不明 |

| ⑤保険料払込免除に関する費用 | 保険料に対して毎月0.1%〜0.2%を控除 |

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

実質利回り6%になるには最低8.72%以上の利回りが必要!

- 【世界株式プラス型の運用関係費】年率0.77300%

- 【保険関係費の項目②・③】年率0.75%

- 【保険関係費の項目⑤】年率1.2%〜2.4%(0.1%〜0.2% × 12ヶ月)

→【❶+❷+❸合計】年率2.72〜3.92%

▪️利回り6% + 【❶+❷+❸合計】年率2.72〜3.92% = 必要利回り8.72〜9.92%

本当はここにさらに…

▪️【保険関係費の項目①・③】も掛かります。

保険関係費の項目①・③の手数料率が開示されていませんので、具体的に必要な年率はわかりませんが、開示されているものだけでも最低で年率8.72%以上の運用である必要があります。

ユニットリンクの運用レポートを参考すると、現時点で利回り6%の再現性が高いファンドは【世界株式プラス型】【外国株式プラス型】【外国株式型】の3つだけです。

以下、運用手数料の参考表です。

見積書の利回り6%再現のために必要となる最低利回りは、ファンドによって手数料が違うので異なります。

| ファンド | 費用 |

|---|---|

| 安定成長バランス | 年率0.48290%程度 |

| 積極運用バランス | 年率0.52555%程度 |

| 日本株式型 | 年率0.13200%程度 |

| 日本株式プラス型 | 年率0.82600%程度 |

| 外国株式型 (2022年9月NEW) | 年率0.0616%程度 |

| 外国株式プラス型 | 年率0.49500%程度 |

| 世界株式プラス型 | 年率0.77300%程度 |

| 新興国株式型 | 年率0.55000%程度 |

| 外国債券型 (2022年9月NEW) | 年率0.07150%程度 |

| 世界債券プラス型 | 年率0.57200%程度 |

| オーストラリア債券型 | 年率0.34100%程度 |

| 金融市場型 | 年率0.03575%程度 |

なぜ保険担当者は実質利回りの話をしてくれないのか?

保険営業は「保険販売」が仕事です。

- 保険販売に不利になる情報を与えたくない

- 保険営業の金融知識が足りない

- 本気で変額保険のほうがNISAより増えると思っている(実際あり得ない)

これらが原因で実質利回りなど、客観的な情報を教えてくれない可能性が高いです。

実際、金融知識豊富なFPは保険で資産形成・資産運用がお金を増やす遠回りになってしまうので、優先的に勧めることはありません。

\NISAサポートあり!知識豊富なFPは保険以外の運用方法も教えてくれる/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

NISAで利回り6%になるには、最低6.11%以上の利回りが必要

- 銘柄;eMAXIS Slim 全世界株式(オールカントリー) の場合

- 売買手数料;無料

- 運用手数料;0.1144%

- 2022年7月時点 過去5年間の年間利回り8.26%

→利回り6% + 運用手数料0.1144% = 必要利回り6.1144%

NISAで投資できるファンドは手数料が安いものを金融庁が厳選しています。

保険関係費(手数料)が掛からず投資できるだけで、これだけ大きな差が出ます。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

手数料が低いものを選んだ方がお得

手数料は将来の運用成果に大きな影響を与えます。

- 利回り9%のファンド

- 利回り5%のファンド

この2つで投資するとしたら、どちらが良い運用結果になりそうでしょうか?

正解は②です。

利回りが高くても、手数料が高ければせっかくの利益が相殺されてしまいます。

利回りと手数料はセットで考える必要があり、同様の運用方針なら手数料が安いほうが確実にいいです。

運用目的ならユニットリンクに入った時点で損する!

ユニットリンクは全体的に見て手数料(運用関係費・保険関係費)が高いです。

運用目的ならNISAやiDeCoなど保険以外で投資した方が、良い運用結果になる可能性が高いです。

保障があるからユニットリンクを考えているという人も大勢いると思いますが、保障が必要なら収入保障保険など掛捨て生命保険に入って、貯蓄や運用はNISA・iDeCoを活用すれば、総合的に見てユニットリンクよりお得です。

\NISAサポートあり!知識豊富なFPは保険以外の運用方法も教えてくれる/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

勉強しないで投資は損するリスクを高める

投資するなら最低限の勉強はしよう。

最低限の知識があれば、ユニットリンクの実質利回りの低さ、手数料の高さに違和感を感じるはずです。

将来お金で困らない為に投資を始めるなら、ユニットリンクに入った時点で損します。

保険営業に勧められるがまま入っても、投資は全て自己責任です。

投資で損したくないなら、最低限の知識は必要です。

どう勉強したらいいかわからない人は、マネースクールの無料セミナーでプロから投資方法や基礎を教えてもらうことをおすすめします。

\累計47万人以上が受講した大人気無料セミナー!参加者9割が初心者!/

\参加者の9割が投資初心者!無理な勧誘なく安心!/

公式サイト:https://www.f-academy.jp

デメリットを理解した上でユニットリンクに加入したい

- 保険営業の説明だけでは理解しきれなかった

- ユニットリンクの提案を受けたけど、難しくてよくわからなかった

- お金が増えると良い話すぎて不信感を感じて自分で調べようと思った

このブログを読んでいる人は、このように感じている人が多いと思います。

変額保険は非常に複雑な保険で、メリット・デメリットや自分に適不適かしっかり理解した上で入らないと、あとで後悔する可能性が高いです。

読者の方には、そうなって欲しくありません。

- 担当の保険営業の案内に疑問をもった

- 変額個人年金の案内がなく、変額有期保険の説明しか受けていない

- NISA・iDeCoと詳しく比較してから決めたい

- 保険に固執せず幅広い金融商品の中から最適な積立方法を知りたい

このように思うなら、知識豊富なFP担当!マネーコーチで無料相談がオススメです。

マネーコーチは厳しい審査基準をクリアした、保険・保険以外の金融商品も詳しい知識豊富なFPにスマホやタブレットで全国どこでもオンライン相談ができます。

特定の金融機関に属さない資産形成に精通したFPに無料相談できるので、最適な資産形成はなにか、変額保険・NISA・iDeCoなど保険以外の金融商品と詳しく比較しながら、あなたに最適なマネープランが見つかります。

金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

スマホやタブレットから全国どこでもオンライン相談ができて、押し売りは一切なしとホームページで公言しており、ノーリスクで相談できるので安心です。

家計相談サービス【マネーコーチ】まずは気軽に無料相談してみましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

NISAを始めたい人へ

- NISAで将来に備えたいけど、どこで始めれば良いかわからない…

- チャレンジしようと思うけど自分で全部出来るかな…

金融機関は無数にあるので、このような悩みを持つ人も多いです。

実際に多くの方が、ネームバリューからの安心感だけで大手銀行や大手証券会社で始めますが、

「大手なのに銘柄数が9つしかなかった」

「最低積立額が100円ではなく10,000円からだった」

「他の投資商品を案内されて煩わしかった」

「アプリが使いずらい」

というケースも珍しくありません。

それなら、NISA口座で大人気のSBI証券、楽天証券などネット型証券会社がオススメです。

ただし、ネット型証券会社はNISA口座解説から積立設定まで自分でやらなければならず、最後まで出来ずに挫折して結局NISAを始められないという人もいます。

もし、自分で始めるのが不安・自信がないならNISA開始〜売却までサポートしてくれるFP相談窓口で相談しましょう。

NISA口座開設しても投資開始するまでのやり方がわからず挫折してしまう人も多いです。

でもNISAサポートがあるFP相談窓口を利用すれば安心してNISAを始められます。

≫【2025年最新版】現役FP厳選!無理な営業がないFP相談窓口ランキングはこちら

\NISAサポートあり!知識豊富なFPは保険以外の運用方法も教えてくれる/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

ユニットリンクではなく、自分で投資を始めたい人へ

ユニットリンク以外で投資を始めたいと思っても、

- 『投資というだけで難しそう…』

- 『何から始めたらいいのかわからない…』

- 『投資はやりたいけど出来るだけ損したくないな…』

このように思われる方も多いと思います。

私も以前は同じように考え、中々行動に移れずただ銀行貯金するだけでした。

ですが単純に貯金してもお金はふえません。

低金利時代で収入も上がりにくい今の時代こそ、『投資をすること』はあなたの10年、20年後の未来を大きく変えます。

- 投資に興味はあるけど何から手をつけて良いかわからない

- 早いうちから無駄なく将来に備えたい

- どんな投資方法があるか教えて欲しいし、何に注意すべきか知りたい

- 投資するなら損するリスクを少しでも減らしたい

- 家計負担を抑えたい

- 将来のお金の不安を解消したい

もしあなたがこの様に思ったなら、日本ファイナンシャルアカデミーが主催する金融初心者向けのマネーセミナーお金の教養講座に無料参加がオススメです。

なぜなら、日本ファイナンシャルアカデミーは設立20年超の老舗マネースクールであり、『金融商品販売目的』の他セミナーとは違い、金融商品販売は一切していません。

実際の受講者さんで貯金が苦手だった人も、ここでお金と投資の基礎を勉強して家計の無駄をなくすことに成功し、貯金0円の状態から2年以内に100万円以上の資産形成に成功した人も多くいます。

お金の教養講座は金融商品販売をされることもなく完全無料で参加できてリスクゼロです。

まずは気軽に受講してみましょう。

もしあなたがこれからお金や投資の知識を身につけ、投資を始めて行けば今抱えているお金の心配から解放された生活を送れることでしょう。

ぜひこの機会にお金の勉強の第一歩としてをお金の教養講座で自分の知りたい無料勉強会を受講してみましょう。

\累計47万人以上が受講した大人気無料セミナー!参加者9割が初心者!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

まとめ

- 実質利回りが低いのが嫌ならNISAで投資しよう

- ユニットリンクの実質利回りは見積書と比べてかなり低い

- 将来お金の不安を解消したいなら、保険で投資はおすすめ出来ない

- 保険営業から実質利回りの話をされていないなら…

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 投資信託以外の投資も知っておくと視野が広がる!お金の教養講座で知識を身につけよう!

\NISAサポートあり!知識豊富なFPは保険以外の運用方法も教えてくれる/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/