- 円安で保険料が上がって家計を圧迫して苦しい…

- ドル建て保険を解約しようと思うけど、いつ解約すべきかわからない

- 解約の仕方もわからないから、誰か教えて!

円安の影響で保険料が大きく上がってしまい生活が苦しい人や、NISA・iDeCoを始めるから無駄な保険料を削りたいと、ジブラルタのドル建て保険の解約申し出が増加しています。

いざ解約しようと保険営業や保険代理店に解約申し出しても、「代案を提案させて欲しい」「辞めるのは勿体無いからもう一度考えてほしい」「直接会って話しましょう」など、解約を制止しようとしてくる場合もあります。

でも、解約するなら解約を迷っている時間がもったいないです。

そこでこの記事では、業歴14年現役FPとして2,000世帯以上の保険・資産形成など「お金の悩み」を解決してきた筆者が、ジブラルタのドル建て終身保険(低解約返戻金型)をメインに、具体的にいつ解約すべきなのかを解説します。

最後まで読めば、解約のタイミングで迷わなくなります。

- 損してでも解約はあり!円安の今が解約チャンス!

- 早期解約で大損するとしても、NISA・iDeCoに切り替えて積立投資をしたほうがいい!

- もし、払込期間満了まで残り3年未満なら最後まで継続もあり。

- 解約した後も保障が必要なら、先にかけすて保険に入れてからドル建て保険の解約しよう。

- それだけで保障の空白期間なく見直しができます。

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

解約のタイミングは?いつ解約すべき?

- 加入年数が短いなら迷わず解約しよう

- 払込期間満了まで残り3年以内なら継続がオススメ

加入年数が短いなら迷わず解約しよう

ドル建て終身保険(低解約返戻金型)は途中解約時の解約返戻金が払込保険料の70%に抑制されており

早期解約ほど大損しますが、解約後にNISA・iDeCoで投資するなら損してでも解約すべきです。

NISA・iDeCoで20年、30年と長期投資すれば、運用益でジブラルタのドル建て終身保険での損失を取り戻せる確率が高いからです。

でも、NISA・iDeCoは口座開設する金融機関によって投資対象銘柄に大きな差があったり、いざ投資を始めても暴落時の対処法など、損しない為には正しい金融機関・投資銘柄選びと最低限の知識は必要です。

どう選んだらいいかわからないなら、知識豊富なFPにセカンドオピニオンを含めて相談すれば悩みを解決できるのでオススメ。

NISA・iDeCoや他の投資方法についての知識も深めたいなら、お金の教養講座でマネースクールの完全中立なお金のプロから投資基礎を教えてもらいましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

払込期間満了まで残り3年未満なら継続がオススメ

払込期間満了まで残り3年未満なら、最後まで継続がオススメです。

たとえ今が円安で保険料が上がっているとしても、過去円高の時期もあったことを考えると払込満了まで継続した方がほぼ確実にお得だからです。

また、現時点で15年以上保険料を払っていて払込期間満了まで残り5年未満の人も、過去大きく円高に振れた時期があったことを考慮すると継続がオススメです。

ポイント

ポイント解約後に保険以外で投資を絶対にしないと決めている、払込期間満了まで3年未満の人は特に解約するメリットがないので継続しましょう。

ジブラルタ生命のドル建て終身保険で多い解約理由

- 【解約理由①】円安で保険料が上がって苦しい

- 【解約理由②】貯金目的ならNISA・iDeCoで積立投資したい

- 【解約理由③】保障がいらなかった

【解約理由①】円安で保険料が上がって苦しい

契約時に想定していたよりも円安になってしまい保険料が上がり家計を圧迫、生活が苦しいという声が多いです。

- 毎月の保険料が『100ドル』だった時の為替による保険料変動の一例

■為替レート:1ドル80円の場合 → 8,000円

:1ドル100円の場合 → 10,000円

:1ドル120円の場合 → 12,000円

:1ドル140円の場合 → 14,000円※為替は常に変動しており一定ではない。引落し度に保険料は変わるので、合計いくら日本円で払ったか把握しておく必要がある※

ポイント

ポイント保険はあくまで「保険」であり、生活を圧迫して何かを犠牲にしてまで続ける必要はない。

【解約理由②】貯金目的ならNISA・iDeCoで積立投資したい

ドル建て保険は保険料から「保険関係費(手数料)」が差し引かれてしまい、実際に積立される金額が少ないので貯金効率が悪いです。

- ドル建て保険の積立金イメージ

【保険料】 − 【保険関係費(手数料)】− 【為替手数料】 = 【実際積立られる金額】

※保険関係費(手数料)はいくら掛かるか開示されておらず不透明です※

現役FPから客観的にみて「貯金目的」で「10年以上積立できる人」なら、NISA・iDeCoで積立投資した方が株価変動リスクはあっても最終的にはドル建て保険より増える可能性が高く、運用益へが非課税とお得な制度なのでオススメです。

投資対象に米国企業が入っていたり、運用通貨に米ドルが入っていればドル建て保険と同じ「米ドル資産を持つこと」をNISA・iDeCoでも出来ます。

「保険関係費(手数料)」がないので積立金の多くが投資に回せます。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

【解約理由③】死亡保障がいらなかった

- 独身の人

- 実家暮らしの人

- ある程度貯金がある人

- 共働きで子供がいない人

このような人なら死亡保障がいらないと言う人が多く、ドル建て保険に入るメリットはありません。

保険営業

保険営業「ドル建て終身保険の死亡保障はあくまでおまけです」

保険営業

保険営業「保障があって悪いことはないでしょう」

このように保険営業から勧められるケースがあったとしても、保障がいらない人にとって本来払う必要のない保険関係費(手数料)を払うことになってしまうので、はっきり言って勿体無いです。

それなら「死亡保障がつくドル建て保険」ではなく、NISA・iDeCoを軸に考えるか、「死亡保障がないドル建て保険」であるドル建て個人年金や変額個人年金を比較提案してもらうべきです。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

損しても良いから解約したいなら円安の今がチャンス!

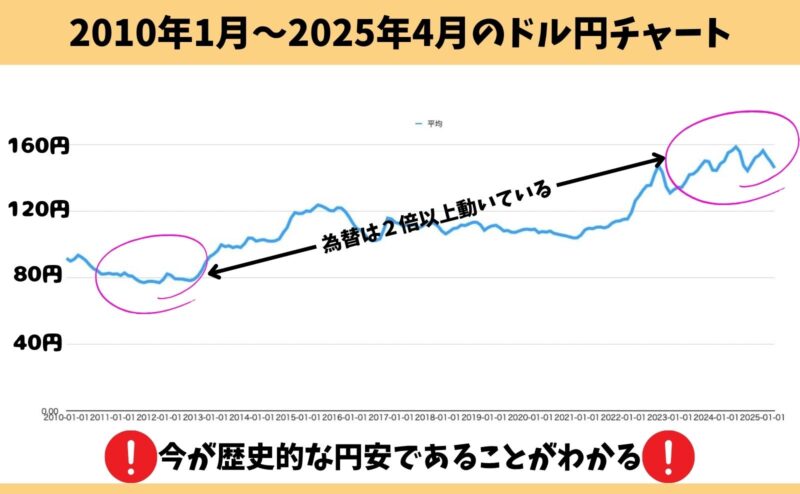

過去15年間の為替チャート(ドル円)を見ると、2025年6月時点の為替は約140円以上なので、過去15年を振り返ってみても歴史的な円安であることがわかります。

このグラフでの最も円高・最も円安はいつ?いくらか?

最も円高:75.32円(2011年10月)

最も円安:150.15円(2022年10月)

2011年10月から2025年までの14年間で、為替は最大約2倍も動いていることがわかります。

ドル建て終身保険を解約したいと考えているなら、たとえ損するとしても円安の今なら通常より多くの解約返戻金が戻ってくるので、少しでも損失を抑えることができるチャンスです。

円安で保険料が高くなっているが、解約返戻金も通常時より大きく返金されるので解約チャンスでもあります。

迷っているなら、円安時に解約しましょう。

解約返戻金がいくら返ってくるのか調べる方法

- マイページで調べる

- ジブラルタのカスタマーセンターに連絡して調べてもらう

- 担当営業、代理店に連絡して調べてもらう

マイページで調べる

マイページなら解約返戻金だけでなく、円換算での払込保険料累計額も調べることが出来ます。

保険種類により平日所定の時間内なら試算可能です。

ジブラルタのカスタマーセンターに連絡して調べてもらう

電話で確認したいならカスタマーセンターに連絡すれば確認してもらえます。

ただし、証券番号確認をされるので証券を準備し契約者本人から連絡をしましょう。

ポイント

ポイント電話代が気になる人は上記公式HPからチャット問い合わせもできます。

担当営業、代理店に連絡して調べてもらう

ジブラルタのドル建て保険を契約した担当営業か代理店に連絡して調べてもらうこともできます。

でも、即答できず折り返しの連絡になる可能性もあるので、手間を省きたい人はマイページかカスタマーセンターで確認した方が早いでしょう。

ポイント

ポイント担当営業、代理店に連絡しても解約返戻金の確認ができるのは平日のみ。

それならマイページでの確認が手っ取り早いです。

解約した後はどうすべき?2つのプラン!

- 【プラン①】死亡保障が必要ない!貯金は継続したい人

- 【プラン②】死亡保障が必要な人

【プラン①】死亡保障は必要ない!投資は継続したい人

ジブラルタのドル建て保険を解約したあと、何かしらで貯金をしていくならNISAがオススメです。。

既に始めている人なら、ドル建て保険解約で浮いた保険料をNISAの増額に充てましょう。

2024年1月からの新NISAなら月30万円まで投資できるので、まずはこの投資枠を優先的に埋めることをお勧めします。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

【プラン②】死亡保障が必要な人

子供が小さいなど、ドル建て保険を解約後も死亡保障が必要なら、掛捨て保険に入って備えてください。

掛捨て生命保険なら『収入保障保険』がオススメです。

喫煙状況や健康状態によって割引もあるので知識豊富なFPに比較相談して有利な保険会社を探しましょう!

ドル建て保険に加入している時と比べて保険料は大きく抑えらえるので、浮いたお金の使い道がなければNISA・iDeCoなどで積立投資をしましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

正しい解約手順

- 【死亡保障がいらない人向け】解約手順

- 【死亡保障が必要な人向け】解約手順

【死亡保障がいらない人向け】解約手順

死亡保障が必要ないなら、早めに解約申し出しましょう。

解約完了すると解約払戻金があれば指定口座に振り込まれます。

ちなみに、保険会社に解約書類到着し解約処理日の為替レートで正確な解約返戻金が確定します。

【死亡保障が必要な人向け】正しい解約手順

解約申し出はカスタマーセンター、代理店に連絡

小さい子供がいるなど解約後でも死亡保障が必要なら、新しい死亡保険に入れてから解約しましょう。

新しい保険に入ってから解約することで保障の切れ目なく見直しができます。

死亡保険に入るなら掛捨て保険の中で最も保険料が抑えられる収入保障保険がオススメです。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

【現役FPの意見】円安の今、解約は全然あり!生活を犠牲するのは本末転倒!

保険料が家計を圧迫しているなら、生活を犠牲にしてまで続ける価値のある保険はありません。

- 保険のために生きている

- 保険に入っておけばなんでも解決できるから解約する訳には行かない

- 食費や生きがいを犠牲にしても保険だけは続けたい

このような考えを持つ人はきっといないでしょう。

保険はあくまで保険!生活を犠牲にしてまで入る価値のある保険はありません。

もし生活が苦しく解約しようか迷っているなら、円安の時に一旦解約してしまうのは全然アリです。

無駄ない保険に見直したい人へ

- このままドル建て保険に入っておくべきか自分で判断できない…

- ドル建て保険を解約するから掛け捨て生命保険の相談をしたい…

- 掛け捨て保険に入るなら、資産状況やライフプランから無駄なく加入したい…

保険に入るなら、無駄なく入りたいと誰もが思います。

保険は非常に複雑でわかりにくく作られており、メリット・デメリットや自分に適不適かしっかり理解した上で入らないと、あとで後悔する可能性が高いです。

読者の方には、そうなって欲しくありません。

- ドル建て保険を解約するからNISAやiDeCoについて知りたい

- ドル建て保険を解約しても死亡保障は必要だから、無駄なく見直したい

- 掛け捨て保険なら、出来る限り保険料を抑えたい

このように思うなら、知識豊富なFP担当!マネーコーチで無料相談がオススメです。

マネーコーチは厳しい審査基準をクリアした、保険・保険以外の金融商品も詳しい知識豊富なFPにスマホやタブレットで全国どこでもオンライン相談ができます。

特定の金融機関に属さない資産形成に精通したFPに無料相談できるので、最適な資産形成はなにか、変額保険・NISA・iDeCoなど保険以外の金融商品と詳しく比較しながら、あなたに最適なマネープランが見つかります。

金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

スマホやタブレットから全国どこでもオンライン相談ができて、押し売りは一切なしとホームページで公言しており、ノーリスクで相談できるので安心です。

家計相談サービス【マネーコーチ】まずは気軽に無料相談してみましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

ドル建て保険を解約し、これから自分で貯金・投資をする人へ

保険ではなくNISAやiDeCoなど自分で貯金・投資をしようと思っても、

- 『投資というだけで難しそう…』

- 『何から始めたらいいのかわからない…』

- 『投資はやりたいけど出来るだけ損したくないな…』

このように思われる方も多いと思います。

私も以前は同じように考え、中々行動に移れずただ銀行貯金するだけでした。

ですが単純に貯金してもお金はふえません。

低金利時代で収入も上がりにくい今の時代こそ、『投資をすること』はあなたの10年、20年後の未来を大きく変えます。

- 投資に興味はあるけど何から手をつけて良いかわからない

- 早いうちから無駄なく将来に備えたい

- どんな投資方法があるか教えて欲しいし、何に注意すべきか知りたい

- 投資するなら損するリスクを少しでも減らしたい

- 家計負担を抑えたい

- 将来のお金の不安を解消したい

もしあなたがこの様に思ったなら、日本ファイナンシャルアカデミーが主催する金融初心者向けのマネーセミナーお金の教養講座に無料参加がオススメです。

なぜなら日本ファイナンシャルアカデミーは設立20年超の老舗マネースクールで、『金融商品販売目的』の他セミナーとは違い、金融商品販売は一切しません。

実際に金融知識が全くない状態で参加した受講者さんも、ここでお金の基礎を勉強して

色々な投資方法を基礎から教えてくれるから視野が広がり、自分にあった資産運用が見つかった。

将来の漠然としていたお金の不安が解消された

無駄な保険料を払わないための選び方を学べた。

おかげで、保険料という人生における大きな支出を抑えられた。

など、保険になんとなく入る前に無料セミナーに参加して良かったという声を多く頂いています。

お金の教養講座は金融商品販売をされることもなく完全無料で参加できてリスクゼロです。

まずは気軽に受講してみましょう。

もしあなたがこれからお金や投資の知識を身につけ、投資を始めて行けば今抱えているお金の心配から解放された生活を送れることでしょう。

ぜひこの機会にお金の勉強の第一歩としてをお金の教養講座で自分の知りたい無料勉強会を受講してみましょう。

\老舗マネースクールの完全中立なお金のプロが教えてくれる!参加者9割が初心者!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

まとめ

- 死亡保険はいらない、貯金目的ならドル建て終身保険に入っているメリットがない

- 契約して間もないなら大損してでも解約し、NISA・iDeCoを始めよう

- あと数年で払込満了を迎えるなら最後まで継続がオススメ

- もし死亡保険がドル建て保険の解約後も必要なら、新しい保険に入ってから解約すべきです

- 納得できないものにお金を払うことほど、無駄なことはありません。

- 自分の時間を使って、労力かけて稼いだ大事なお金は大事に使いましょう。

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 投資信託以外の投資も知っておくと視野が広がる!お金の教養講座で知識を身につけよう!

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/