- ライフインベストを解約したいけど、できれば損したくない…

- 気持ち的に今すぐやめたいけど、タイミングがわからない…

- 10年未満だと解約控除(ペナルティ)があるっていうし、10年経つまで待った方がいいのかな…

- ライフインベストを今すぐ解約すべきか、誰か教えて!

ライフインベストを解約してNISAやiDeCoに切り替えたいけど、解約のタイミングで迷ってしまう人が多いです。

いざ解約しようと保険営業に申し出ても、「代案を提案させて欲しい」「辞めるのは勿体無い!もう一度考えてほしい」「直接会って話しましょう」など、解約を抑止してくることは珍しくありません。

実はいずれ解約するなら、解約を迷っている時間がもったいないし、機会損失になるだけです。

そこでこの記事では、業歴14年現役FPとして2,000世帯以上の保険・資産形成の悩みを解決してきた筆者が、ライフインベストの解約で迷っている人向けに、具体的にいつ解約すべきなのかを教えます。

最後まで読めば、いつ解約すべきかわかり、時間とお金をムダにしないですみます。

- NISAなど保険以外の投資法に切り替えるなら、大損してでも今すぐ解約した方がいい

- 早く切り替えて長く投資すれば、ライフインベストより確実にお金が増えます!

- 解約で迷っている時間にも市場は動いており、NISAで投資できないなら機会損失になりもったいない!

- 解約控除がなくなる10年経過するまで待つメリットはありません!

- 解約後でも保障が必要なら、かけすて保険で備えれば問題解決

- ただし、近い将来積立金を使わなければいけない予定があるなら、解約せずにしておきましょう。

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

上記記事は新しいタブで開くので、気になるものはクリック!

戻らずタブ切り替えで読めます。

ライフインベストを解約すべきタイミング

- 今すぐ解約したほうが良い人

- 解約しないほうが良い人

今すぐ解約したほうが良い人

- 変額保険以外の投資・保険に見直しを考えている人

- NISAやiDeCoに切り替える予定の人

- 加入して間もない人

- 元本割れしていない人

- 保障がいらない人

このような人は今すぐ解約したほうが良いです。

たとえ損したとしてもライフインベストを続ける理由がなく、NISAなど他の投資に切り替えたほうが積立金が増える可能性が高くなるからです。

損失は勉強代と割り切って前を向きましょう。

もし解約したあとも保障が必要で、新しく保険を考えなければいけない人や、NISAなどについて対面で詳しく教えて欲しいならFP相談の利用がおすすめです。

ポイント

ポイント顧客利益を考えてくれる、知識豊富なFPは変額保険での資産形成を優先的に勧めません。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

解約しないほうが良い人

- ずっと前から変額保険に入っており、近々退職を迎える人

- 保障が必要だけど健康状態が原因で他の保険に入れず、変額保険以外の保障がない人

- 数年以内にお金を使う予定の人

このような人は変額保険を解約しないほうが良いです。

解約して新たな投資に切り替えるとしてもリスク許容度が低めでオススメできないからです。

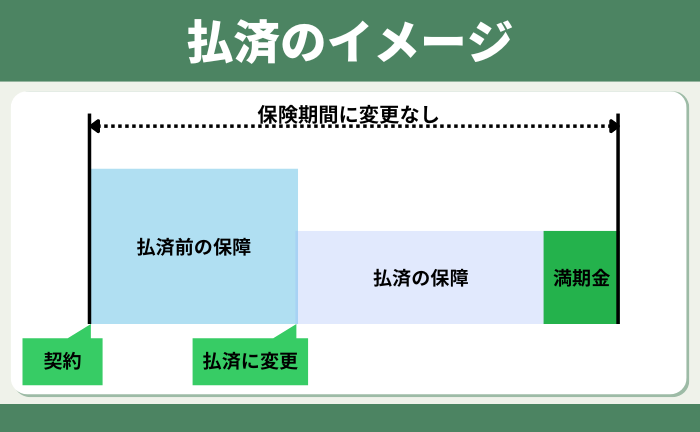

でも保険料が負担で解約したいなら、払済に変更して保険料負担なく保障を続ける方法もあります。

解約しないほうが良いけど、保険料が負担な人は払済へ変更できるか保険会社に確認しましょう。

≫ライフインベストを払済前提で入ったなら要注意!無意味な理由はこちら

ライフインベストで多い解約理由

- 【解約理由①】保険以外で投資した方が良いことがわかった

- 【解約理由②】保険は掛捨てが一番合理的

- 【解約理由③】死亡保険はいらない

【解約理由①】保険以外で投資した方が良いことがわかった

ライフインベストを解約して、NISA・iDeCoなど保険以外で投資に切り替える人が多いです。

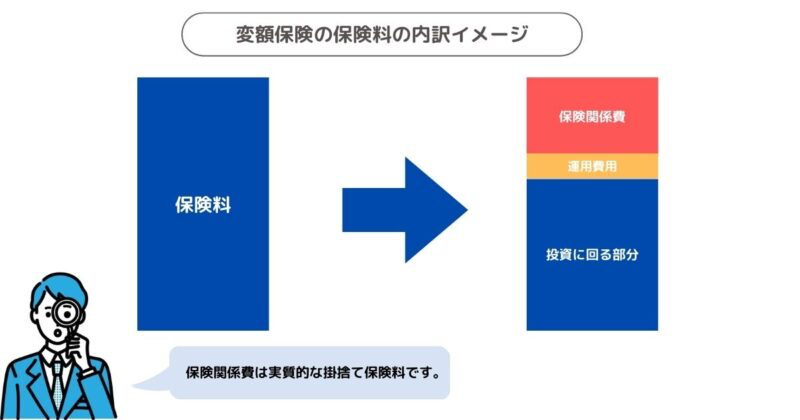

ライフインベストは保険料から保険関係費(手数料)が引かれ、投資される積立金が少なく運用効率が悪いからです。

もしNISAなら運用費用しか引かれず、手数料率0.1%など安いファンドも多いので、積立金10,000円なら10円しか手数料が掛からず投資できます。

長く投資するとしたら、どっちが良いかは明白です。

≫NISA・変額保険の違いを比較!併用するメリットがない理由も解説

≫課税考慮しても投資信託のほうがいい!?変額保険・投資信託の違い・比較はこちら

【解約理由②】保険は掛捨てが一番合理的

ライフインベストは無料で保障が持てる訳ではなく、保険関係費(手数料)として実質的な掛けすて保険料を払うことで保障が持てています。

それなら最初から『かけすて保険』に割り切って入った方が、ライフインベストで払う保険関係費よりも掛けすて保険料を抑えられることを、保険営業は教えてくれません。

- 年齢 : 30歳

- 性別 : 男性

- 月額保険料 : 20,000円

- 保険期間・払込期間:70歳まで

※ライフインベストは課税を考慮してません※

| 死亡保障 | 累計額 | 70歳時 年率3%の場合 (返戻率) | 70歳時 年率6%の場合 (返戻率) | |

|---|---|---|---|---|

| ライフインベスト | 1,303万円 | 960万円 | 1,303万 (136%) | 2,823万 (294%) |

| NISA | なし | 960万円 | 1,852万 (193%) | 3,982万 (415%) |

| 差額 | ー | ー | 549万 | 1,159万 |

70歳まで1,303万の保障なら、掛けすて保険で1,000円〜3,000円ほど入れるので、多くみて40年間で144万の掛けすてですみます。

保険は掛捨てに見直して保険料を抑えつつ、投資はNISAを始めたい。

ライフインベストの運用益に課税されるなら、NISAの非課税投資は魅力的だし使いたい。

それなら保険は掛捨てで十分かな。

このような解約理由は非常に多く、実際に経済合理性が高い考え方なので筆者としてもオススメです。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

【解約理由③】保障がいらない

保障がいらないなら、ライフインベストに入る意味がありません。

保険料から保障料が引かれるので、運用効率が悪くなるだけだからです。

- 独身

- 子なし夫婦

- 子の手が離れた夫婦

- 定年退職した人

しかし、持ち家なのか実家なのか、ローンの組み方、資産状況など具体的な状況によって必ずしも保障がいらないとは言えません。

保障がいらないなら、ライフインベストに入り続けても時間とお金が無駄にするだけなので解約する人は多いです。

≫【FP暴露】本当に必要な保険1選!無駄な保険に入りたくない人はこちら

10年後に解約するメリットは特にない

10年後に解約するメリットは解約控除がなくなるだけです。

実は解約控除がなくなるまであと少しという人でも、早くNISAに切り替えるために損してでも解約する人は多いです。

せっかく10年続けたし解約は勿体無い気がする…

保険料は払いたくないけど、ライフインベストは払済にして継続しても良いかな…

このように、解約しようか迷っているなら払済への変更という手段もあります。

しかし、払済にするメリットは薄いので筆者としてはオススメしません。

払済にするくらいなら、解約して解約返戻金をNISAなど保険以外の投資に使ってあげたほうが確実にいいです。

≫【初心者必見】貯蓄型保険で資産形成がやめたほうがいい具体的理由!資産形成方法の選び方はこちら

ライフインベストを解約すると損してしまう理由

- 【損する理由①】解約控除がある

- 【損する理由②】手数料が大きくかかるのが損する原因に…

- 【損する理由③】早期解約は大損する

【損する理由①】解約控除がある

契約10年以内の解約・減額は『解約控除』というペナルティがあり、本来の解約払戻金から所定の解約控除率が控除されてしまうので損しやすいです。

解約控除率は加入年数に応じて決まり、一般的には以下の通りです。

| 経過年数 | 解約控除率 |

|---|---|

| 1年目 | 10% |

| 2年目 | 9% |

| 3年目 | 8% |

| 4年目 | 7% |

| 5年目 | 6% |

| 6年目 | 5% |

| 7年目 | 4% |

| 8年目 | 3% |

| 9年目 | 2% |

| 10年目 | 1% |

| 11年目〜 | なし |

早期解約ほど損してしまうのは、解約控除率が高いのも1つの要因です。

10年以内で使うお金を積立るなら、ライフインベストは使わない方が良いことがわかります。

【損する理由②】手数料が大きくかかるのが損する原因に…

ライフインベストは保険料から引かれる「保険関係費(手数料)」が高いのが、損する原因です。

保険料から手数料を大きく引かれてしまい、投資にまわる積立金が少なく運用効率が悪くなるからです。

保険営業や保険代理店への販売手数料、保険会社運営に必要な事業費、死亡保険料などは全て『保険関係費』として引かれており、実質的な掛けすて保険料となっています。

NISAならどうしてもお金が必要になって積立金を引き出すとしても、増えている可能性が十分あるし、相場が悪い時でもライフインベストほど損することはありません。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

【損する理由③】早期解約は大損する

早期解約すると解約払戻金はあってもごく僅かで、大損してしまいます。

1年未満の解約だと、解約返戻金はほぼないと思っておきましょう。

- 保険関係費が引かれており投資に回っている積立金が少ない

- 解約控除率が高い

NISAは保険関係費なく運用ができるので、投資される積立金がライフインベストより圧倒的に多く運用効率がいいです。

投資・運用商品として客観的にみると、ライフインベストはNISAなど保険以外の投資より、損するリスクが高いのは事実です。

ちなみに筆者はNISAを5年継続しており、2024年6月時点で積立金は1.5倍に増えておりライフインベストでの同期間の成績を大きく上回っています。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

解約返戻金がいくらなのかを調べる方法

- 【方法①】WEBサービスで確認

- 【方法②】電話で確認

【方法①】WEBサービス(マイページ)で確認

WEBサービス(マイページ)に登録すると、現時点の運用結果を携帯やPCでいつでもどこでも確認できます。

登録時には証券番号が必要なので、手元に準備してから登録しましょう。

【方法②】電話で確認

メットライフ生命のカスタマーセンターか、契約手続きした保険代理店へ電話で確認もできます。

ネット操作が苦手でWEBサービスでの確認ができない人や、電話で直接教えてほしい人向けです。

ポイント

ポイント運用成果 = 解約払戻金です。解約前に必ず確認しておこう!

解約した後はどうすべき?2つのプラン!

- 【プラン①】保障は必要ない!投資は継続したい人

- 【プラン②】保障が必要な人

【プラン①】保障は必要ない!投資は継続したい人

ライフインベストを解約して新たな投資をするなら、NISAを始めましょう。

≫変額保険・NISAの比較、どっちが良いかのぶっちゃけ記事はこちら

NISAの投資限度額(年360万、生涯1,800万)を使いきれる人は少ないですが、もし使い切ってしまったら次は掛金全額控除できるiDeCoなど、別の投資方法を選びましょう。

【プラン②】保障が必要な人

子供が小さく、ライフインベストを解約したあとも保障が必要なら、かけすて保険に入れば問題ありません。

かけすて保険なら割安な保険料で大きな保障が持てる『収入保障保険』を選ぶ人が多く、ライフインベストより保険料を圧倒的に節約できます。

(例)収入保障保険で30年保障を持った場合の保険料イメージ

・保障総額3,600万円:保険料2,000円

≫【2025年最新版】現役FPおすすめ!保険料が安い収入保障保険ランキングはこちら

節約できたお金の使い道は自由ですが、使う当てがなければ未来のために貯金やNISAで積立投資をしましょう。

【FPの意見】モヤモヤしているなら一旦解約!外国株に投資しているなら円安は解約チャンス!

ライフインベストを継続・解約で迷っていて決断できず、モヤモヤ状態が続くなら一旦解約するのはありです。

もし、ライフインベストで外国株式へ投資しているなら、解約返戻金は為替の影響を受けて平時より多く返ってきますので解約のチャンスです。

一旦解約してまたライフインベストに入り直すメリットはないので、解約後の投資はNISAを軸に考えることをオススメします。

積立投資において元本割れをリスクを下げる最大の武器である時間を浪費するのはもったいないので、ライフインベストはすぐ解約しましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

解約手順

- 【保障がいらない人向け】解約手順

- 【解約後も保障が必要な人向け】解約手順

【保障がいらない人向け】解約手順

保険会社カスタマーセンター、契約した保険代理店に解約の申し出をしてください。

届いた書類を記入し、なるべく早く返送してください。

解約処理が終わり次第、解約返戻金が振り込まれます。

解約完了すると解約払戻金は指定口座に振り込まれます。

【解約後も保障が必要な人向け】解約手順

新しい保険に入れたことを確認するまで解約は絶対にしない。

保険会社カスタマーセンター、契約した保険代理店に解約の申し出をしてください。

届いた書類を記入し、なるべく早く返送してください。

解約処理が終わり次第、解約返戻金が振り込まれます。

小さい子供がいる家庭など、ライフインベストを解約したあとも死亡保障が必要なら、新たな保険に入ってから解約しないと保障の空白期間ができてしまいます。

かけすて保険なら、大きな保障を保険料やすく持てる『収入保障保険』がオススメです。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

無駄のない保険に見直したい人へ

- このままライフインベストに入っておくべきか自分で判断できない…

- ライフインベストを解約するから、かけすて保険の相談をしたい…

- かけすて保険に入るなら、資産状況やライフプランから無駄なく加入したい…

保険に入るなら、無駄なく入りたいと誰もが思います。

保険は非常に複雑でわかりにくく作られており、メリット・デメリットや自分に適不適かしっかり理解した上で入らないと、あとで後悔する可能性が高いです。

読者の方には、そうなって欲しくありません。

- ライフインベストを解約するから、NISAやiDeCoについて知りたい

- ライフインベストを解約しても死亡保障は必要だから、無駄なく見直したい

- かけすて保険なら、出来る限り保険料を抑えたい

このように思うなら、知識豊富なFP担当!マネーコーチで無料相談がオススメです。

マネーコーチは厳しい審査基準をクリアした、保険・保険以外の金融商品も詳しい知識豊富なFPにスマホやタブレットで全国どこでもオンライン相談ができます。

特定の金融機関に属さない資産形成に精通したFPに無料相談できるので、最適な資産形成はなにか、変額保険・NISA・iDeCoなど保険以外の金融商品と詳しく比較しながら、あなたに最適なマネープランが見つかります。

金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

スマホやタブレットから全国どこでもオンライン相談ができて、押し売りは一切なしとホームページで公言しており、ノーリスクで相談できるので安心です。

家計相談サービス【マネーコーチ】まずは気軽に無料相談してみましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

ライフインベストを解約し、これから自分で投資をする人へ

保険ではなくNISAやiDeCoなど自分で投資をしようと思っても、

『投資というだけで難しそう…』

『何から始めたらいいのかわからない…』

『投資はやりたいけど出来るだけ損したくないな…』

このように思われる方も多いです。

私も以前は同じように考え、中々行動に移れずただ銀行貯金するだけでした。

ですが単純に貯金してもお金はふえません。

低金利時代で収入も上がりにくい今の時代だからこそ、『投資をすること』はあなたの10年、20年後の未来を大きく変えます。

- 投資に興味はあるけど何から手をつけて良いかわからない

- 早いうちから無駄なく将来に備えたい

- どんな投資方法があるか教えて欲しいし、何に注意すべきか知りたい

- 投資するなら損するリスクを少しでも減らしたい

- 家計負担を抑えたい

- 将来のお金の不安を解消したい

もしあなたがこの様に思ったなら、日本ファイナンシャルアカデミーが主催する金融初心者向けのマネーセミナーお金の教養講座に無料参加がオススメです。

なぜなら、日本ファイナンシャルアカデミーは設立20年超の老舗マネースクールで、『金融商品販売目的』の他セミナーと違って金融商品販売は一切しません。

実際の受講者さんで貯金が苦手だった人も、ここでお金と投資の基礎を勉強して家計の無駄をなくすことに成功し、貯金0円の状態から2年以内に100万円以上の資産形成に成功した人も多くいます。

お金の教養講座は金融商品販売をされることもなく完全無料で参加できてリスクゼロです。

まずは気軽に受講してみましょう。

もしあなたがこれからお金や投資の知識を身につけ、投資を始めて行けば今抱えているお金の心配から解放された生活を送れることでしょう。

ぜひこの機会にお金の勉強の第一歩としてをお金の教養講座で自分の知りたい無料勉強会を受講してみましょう。

\累計47万人以上が受講した大人気無料セミナー!参加者9割が投資初心者!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

まとめ

- 損してでも解約はあり!加入して間もないなら迷わずにすぐ解約しよう!

- 納得できないものにお金を払うことほど、無駄なことはありません。

- 自分の時間を使って、汗水流して稼いだ大事なお金は大切に使ってください。

- 保障がいらない、投資・運用だけしたいならライフインベストに入っているメリットがないので、解約がオススメ!

- 入って間もないなら、大損してでも解約はあり!未来を見据えてNISAに切り替えた方がお得!

- もうすぐ契約10年経つなら解約控除がなくなるので、それから解約するのもあり

- 死亡保障がライフインベスト解約後も必要なら、保障の空白期間がないように新たな掛け捨て保険に入ってから解約しましょう。

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 【現役FPおすすめ】偏りない知識を学べる無料マネーセミナーおすすめ3選!をチェック!

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

上記記事は新しいタブで開くので、気になるものはクリック!

戻らずタブ切り替えで読めます。