- 「かけすてはもったいない」とライフインベストプラスを勧められた…

- 三大疾病、死亡に備えつつ資産形成ができて、投資に興味があったしすごく良いと思ったけど…

- 色々調べると評判悪いし、保険と投資は分けるべきっていうけど本当かな…

- 何を信じたら良いのかわからないから、この保険について客観的な意見を教えて!

「絶対にムダにならない保険です!」と、ライフインベストプラスを勧められるケースが多いです。

三大疾病、死亡時に備えられ、何もなければNISAのような資産形成もできると言われたら、魅力的に聞こえてしまいますよね。

実はライフインベストプラスを客観的に分析すれば、保障効率・運用効率が悪く、典型的な「販売者側が儲かる保険」であることを、保険販売が目的の保険営業・企業サイトは教えてくれません。

私は業歴14年現役FPとして、2,000世帯以上の保険・資産形成などの「お金の悩み」を解決してきましたが、ライフインベストプラスで「後悔した」「契約前に戻りたい」「高い勉強代だった」という声をたくさん聞いてきました。

そこでこの記事では、保険営業や他サイトでは絶対に教えてくれない、ライフインベストプラスの客観的事実を教えます。

最後まで読めば、この保険に入る価値があるかがわかり、お金と時間をムダにしないですみます。

- 保障・投資の両面でライフインベストプラスに入るのはお金と時間をムダにする

- 保障は「かけすて」、投資「NISA」にするだけで、誰でも簡単にこの保険より優れた備えができる

- あなたの時間・お金を保険でムダにしないでください。

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 投資するなら最低限の知識は必須!40万人以上が受講した無料セミナーお金の教養講座でプロから学ぼう

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OK!相談後の貯金額平均+2万の実績!/

ライフインベストプラスの評判がひどい理由

- 【ひどい①】保険関係費(手数料)が高い

- 【ひどい②】同じ投資先にNISAで投資したほうが運用効率が良い

- 【ひどい③】構造的欠陥!長く続けるほど保障機能がなくなっていく

- 【ひどい④】10年未満で解約・減額・払済にすると解約控除ペナルティー

- 【ひどい⑤】必要なときにお金を引き出せないリスクがある

【ひどい①】保険関係費(手数料)が高い

運用費用と別に、保険料から保険特有の手数料『保険関係費』が引かれます。

この保険関係費の具体的な手数料率は一部開示されておらず、ブラックボックスとなっており、「手数料が高い」「ぼったくり」などの評判の原因になっています。

| 保険関係費の細目 | 手数料率 |

|---|---|

| ①保険契約の締結・維持および 保険料の収納に必要な費用 | 開示なし!手数料率不明 |

| ②特別勘定の管理に必要な費用 ③基本保険金保障に関する費用 | 積立金額に対して年率0.45%(0.37%+0.08%)を控除 |

| ④死亡保障などに必要な費用(危険保険料) | 開示なし!手数料率不明 |

| ⑤保険料払込免除に関する費用 | 保険料に対して0.1%〜0.2%を控除 |

保険営業

保険営業ライフインベストプラスなら、無料で保障を持ちつつ投資できます。

このようなセールストークは虚偽であり、保険関係費として保障料を払っているから保障が持てます。

\マネーコーチの知識豊富なFPは保険以外の選択肢も案内!NISAサポートあり!/

\相談後の平均貯金額+2万!全国どこでも気軽にカメラオフ相談/

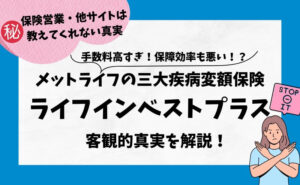

【ひどい②】同じ投資先にNISAで投資したほうが運用効率が良い

ライフインベストプラスの投資先によっては、NISAを通して投資することも可能です。

よくオススメされる「世界株式型アクティブ」「全世界株式型」などの外国株式への投資なら、NISAで投資したほうが保険関係費を払わずにすみ、運用益を非課税にできるので、期待リターンを高くできます。

保険営業によって「ライフインベストプラスじゃないと投資できない」と勧められることがあります。

しかし、その言葉を信じてライフインベストプラスを契約し、NISAで投資した方が効率が良かったことをあとで知り、後悔するケースは珍しくありません。

国内で買える投資信託は2,000種類以上あるので、探せば同等のファンドがある可能性が高いことを教えてもらっていないなら、保険以外の運用商品をまとめて相談できるFPに相談しなおすことをオススメします。

≫やばい?ライフインベスト「ベイリーギフォードの世界株式型」を徹底解説!

\マネーコーチの知識豊富なFPは保険以外の選択肢も案内!NISAサポートあり!/

\相談後の平均貯金額+2万!全国どこでも気軽にカメラオフ相談/

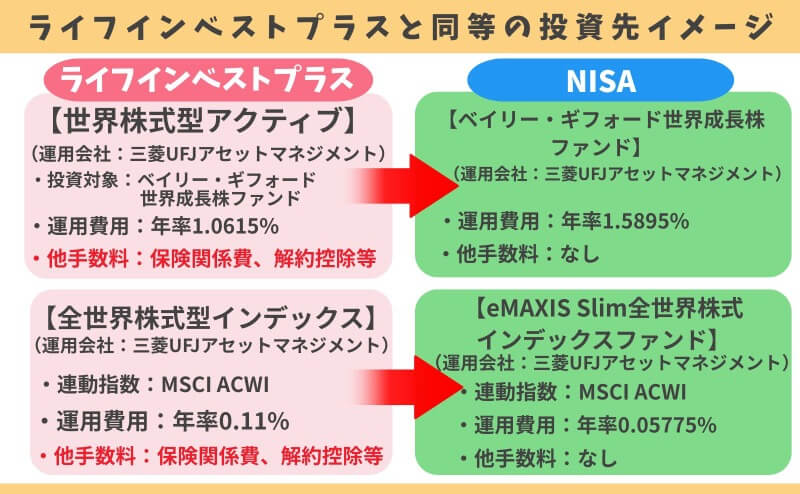

【ひどい③】構造的欠陥!長く続けるほど保障機能がなくなっていく

ライフインベストプラスは長く続けるほど、保障機能がなくなっていく構造的な欠陥があります。

万が一のときに払われる死亡保険金に占める、積立金の割合が大きくなっていくからです。

例えば、契約してすぐ死亡すれば保険の意味がありますが、長く続けるほど死亡保険金のために保険会社が負担する金額が減っていき、いずれ「死亡保険金 = あなたの積立金」となってしまいます。

このような事実を教えてくれず、メリットしか伝えられていないなら、相談窓口を変えることをオススメします。

≫【2025年最新版】現役FP厳選!顧客利益を考えてくれるFP相談窓口ランキングはこちら

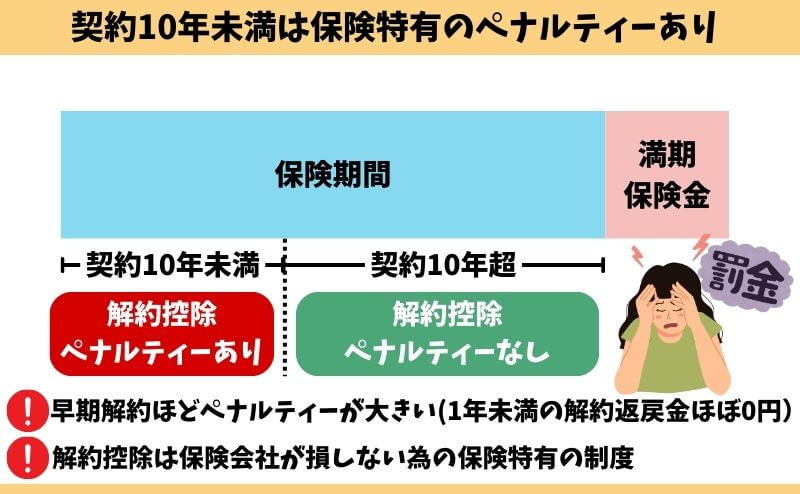

【ひどい④】10年未満で解約・減額・払済にすると解約控除ペナルティー

契約10年未満の解約・減額・払済は『解約控除』という保険特有のペナルティーがあり、解約払戻金が少なくされます。

早期解約ほどペナルティーが大きく、契約10年以上で解約控除は消滅します。NISAなど保険以外で投資すれば、解約控除ペナルティーはありません。

【ひどい⑤】必要なときにお金を引き出せないリスクがある

ライフインベストプラスでは、会社の判断で払戻金の支払いを最大6ヶ月まで延期できると約款で明記されています。

「自分のお金なのに、必要なときに引き出せない可能性がある」ということです。

たとえば、世界的な金融危機や相場の急変などが起きたとき、会社が「今払戻金を出すと資産運用に悪影響が出る」と判断すれば、引き出しが遅れる可能性があります。

しかし、このような「お金を引き出せない状況」に陥る可能性は低いと思います。

NISAなど個人で投資する場合、どんな状況であろうとも、ライフインベストプラスのようなお金を引き出せないリスクはありません。

ライフインベストプラスの口コミ・評判

口コミ

口コミ9月から発売されたメットライフ生命保険。三大疾病保障の変額保険「ライフインベストプラス」保険会社お決まりの言葉「貯蓄と保障同時に出来ます…😢

貯蓄と保険は必ず分けて考えましょう。

#X(Twitterより)

口コミ

口コミライフインベストプラスに加入しました!3大疾病になっても給付金が受けとれるし、ならへんかったら、運用が期待できるし、加入出来て満足です。

#X(Twitterより)

ポイント

ポイント客観的に見ると口コミ通り、実質的に保険関係費として高い掛捨て保険料を払うことになるので貯蓄と保険は分けた方が良いのは事実です。

ライフインベストプラス・ライフインベストを比較!

もし三大疾病にならずに満期を迎えると、ライフインベストプラスの方が死亡保障だけのライフインベストより多くの掛捨て保険料を払うことになるという結果でした。

- 年齢 : 30歳

- 性別 : 男性

- 月額保険料 : 20,000円

- 保険期間・払込期間:70歳まで

| 保障 | 保険金額 | 保険料総額 | 70歳時 年率3% (返戻率) | 70歳時 年率6% (返戻率) | |

|---|---|---|---|---|---|

| ライフインベスト | 死亡 | 1,303万 | 960万 | 1,303万(136%) | 2,823万(294%) |

| ライフインベストプラス | 死亡 三大疾病 (いずれか1回限度) | 1,036万 | 960万 | 1,036万(108%) | 2,547万(265%) |

| 差額 | ー | 267万 | ー | 267万 | 276万 |

三大疾病保険料として月額5,750円(276万円 ÷ 40年 ÷ 12ヶ月)を掛捨て保険料として払っていることになります。

30代の三大疾病・死亡時のリスクとして考えると保険料が高いです。

≫後悔!ライフインベストの評判・デメリットを徹底解説

≫意味なし!運用重視の変額保険「ライフインベストアドバンス」の評判・デメリットを徹底解説

≫【新登場】ライフインベストネクストの評判・デメリットを徹底解説

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均+2万の実績!/公式サイト:https://m-coach.jp

三大疾病保障は「かけすて保険」のほうがお得!保険料を比較検証!

保障は「かけすて保険」で備えた方が、ライフインベストプラスで何もなかった時に払う「保険関係費(手数料)」より圧倒的に安いです。

- 年齢 : 30歳

- 性別 : 男性

- 三大疾病保険(はなさく生命):保障期間・払込期間は終身

- 死亡保険(FWD生命):保障期間・払込期間は70歳まで

| 商品名 | 保障 | 保険金額 | 月額保険料 | 保険料累計 | |

|---|---|---|---|---|---|

| 三大疾病 (はなさく生命) | はなさく一時金 | 三大疾病 | 50万 | 1,455円 | 69.8万 |

| 死亡保険 (FWD生命) | 収入保障保険 | 死亡保障 | 月額5万 (加入時保障額2,400万) ※保障は逓減※ | 1.355円 | 65万 |

| 合計 | ー | ー | ー | 2,810円 | 134.8万 |

※比較表の数字はあくまでイメージ。正確な数字は相談窓口でご相談ください。

【ライフインベストプラスのかけすて保険料:5,750円】と比べると、かけすて保険で入ったほうが圧倒的に安く、家計に優しいです。

高額療養費で治療費の限度額があるので、三大疾病の保障が50万円もあれば十分です。

三大疾病の保障額を高くする必要がない理由

- 【理由①】日本には「高額療養費制度」があり治療費の上限額がある

- 【理由②】治療費以上を心配するとキリがない

- 【理由③】究極の保険は貯金!三大疾病リスクが低い時に貯金すべきだから

【理由①】日本には「高額療養費制度」があり三大疾病も治療費の上限がある

高額療養費制度とは、医療機関や薬局の窓口で支払った額(※)が、ひと月(月の初め から終わりまで)で上限額を超えた場合に、その超えた金額を支給する制度です。

ひと月の治療費上限額は年齢・収入によって異なりますが、この制度により三大疾病でも治療費の上限がある程度あることを考えると、数百万円、数千万円の三大疾病保障はいらない。

- 69歳以下の収入別「高額療養費一覧」と一例

- スクロールできます

適用区分 ひと月の上限額 多数該当

(過去12ヶ月以内で3回高額療養費の適用があった場合)年収約1,160万円〜 80,100円+(医療費−267,000円)×1% 140,100円 年収約770万円〜1,160万円 167,400円+(医療費−558,000円)×1% 93,000円 年収約370万円〜770万円 80,100円+(医療費−267,000円)×1% 44,400円 〜年収約370万円 57,600円 44,400円 住民税非課税者 35,400円 24,600円 厚生労働省:高額療養費制度を利用される皆さまへ(平成30年8月診療分から)より出典 - (例)年収370万円〜770万円の適用区分でシュミレーション

・ひと月の医療費100万円の場合(毎月100万円の医療費が掛かった場合の年間医療費目安) ・ひと月の医療費300万円の場合(毎月300万円の医療費が掛かった場合の年間医療費目安)

ひと月10万円くらいあれば、三大疾病の医療費も問題ないことがわかります。

また、治療が長期化し高額療養費の多件数該当になると実負担額はより少なくなります。

- 70歳以上の収入別「高額療養費一覧」と一例

- スクロールできます

適用区分 ひと月の上限額 多数該当

(過去12ヶ月以内で3回高額療養費の適用があった場合)年収約1,160万円〜 252.600円+(医療費−842,000円)×1% 140,100円 年収約770万円〜1,160万円 167,400円+(医療費−558,000円)×1% 93,000円 年収約370万円〜770万円 80,100円+(医療費−267,000円)×1% 44,400円 年収156万円〜年収370万円 57,600円 44,400円 Ⅱ住民税非課税世帯 24,600円 24,600円 Ⅰ住民税非課税世帯

(年金収入80万円以下など)15,000円 15,000円 厚生労働省:高額療養費制度を利用される皆さまへ(平成30年8月診療分から)より出典 - (例)年収156万円〜370万円の適用区分でシュミレーション

・ひと月の医療費100万円の場合(毎月100万円の医療費が掛かった場合の年間医療費目安) ・ひと月の医療費300万円の場合(毎月300万円の医療費が掛かった場合の年間医療費目安)

ひと月6万円くらいあれば、三大疾病の医療費も問題ないことがわかります。

70歳以上は年金生活者が多く現役世代より収入が落ちるが、その分医療費の実負担額も落ちますので過度な保障は必要ありません。

【理由②】治療費以上を心配するとキリがない

三大疾病保険は主に「治療費」のための保険です。

でも、保障額を大きく設定すれば治療費だけでなく「収入減への補填」や「三大疾病罹患後の介護費用や住宅バリアフリー化費用」などに保険金を充てることができるかもしれませんが、その分保険料が高くなります。

心配すればキリがなくなり、保険料がどんどん高くなって『合理性のない高い保険』になってしまうので、三大疾病の保障が高く設定する必要はありません。

客観的にみて三大疾病保険は高い保障を設定して高い保険料を払う必要はないです。

どんな状況でも、貯金があれば医療費への対応は可能です。

特に病気や死亡リスクが低い若年層は、NISAなど保険以外で資産形成に軸をおいた方が将来困らなくなります。

【理由③】究極の保険は貯金!三大疾病リスクが低い時に貯金すべきだから

そもそも三大疾病に罹ろうと、ちょっとした病気をしようと貯金で治療費を補えるなら三大疾病保険に入る意味はない。

保険は『特定の状態に該当した場合の経済的援助』であり、貯金がしっかりあれば『どんな状態に陥ろうと頼れる究極の保険』になります。

それまでの現役世代のうちにできる限り保険料の無駄を省き、NISAやiDeCoを軸に将来に備えていけば、どんな時も頼れる損しない『究極の保険』になります。

でも、リスクが低いとはいえ三大疾病や死亡時が心配だという人もいるでしょう。

それなら働いている間だけ定期保険(死亡・医療)で備えれば保険料も安く、保障が手厚くできます。

少しでも浮いた保険料は、将来のために貯めましょう。

「ライフインベストプラス」と「NISA」運用目的ならどっちがお得か検証!

何もなかったことを考えるとNISAとの運用成果に圧倒的差が出ます。

掛捨て保険に入ってNISAで投資した方が経済合理性が高いことが判ります。

- 年率3%だった場合

- 年率6%だった場合

さらに、ライフインベストプラスは解約返戻金・満期保険金に一時所得税が掛かってしまうがNISAは運用益全額非課税、iDeCoなら退職所得控除が使えて運用益への課税を大幅に縮小させることが出来ます。

投資をするならNISAやiDeCoを活用した方が断然お得です!

- 年齢 : 30歳

- 性別 : 男性

- 月額保険料 : 20,000円

- 保険期間・払込期間:70歳まで

| 商品名 | 保険金額 | 保険料総額 | 70歳時 年率3%の場合 (返戻率) | 70歳時 年率6%の場合 (返戻率) |

|---|---|---|---|---|

| ライフインベストプラス | 1,036万 | 960万 | 1,036万 (108%) | 2,547万 (265%) |

| NISA | なし | 960万 | 1,852万 (193%) | 3,982万 (409%) |

| 差額 | 1,036万 | ー | 816万 | 1,435万 |

NISAとライフインベストの差額は年率3%で816万、年率6%で1,435万と非常に大きいです。

これだけ差額あるなら掛捨て保険に入った方が安いし、お釣りも来るでしょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

「ライフインベストプラス」「NISA」「iDeCo」の特徴まとめて比較!

2024年1月にNISAが『新NISA』にリニューアルしました。

非課税運用期間の恒久化、投資可能期間の恒久化、年間投資枠の超拡大、NISA・つみたてNISAの併用可能に…など、今よりもお得な使わないと勿体無い制度になりました。

| 死亡保障 | 手数料 | 税金 | 取扱商品 | 非課税投資枠 | 運用期間 | 途中引出し | |

|---|---|---|---|---|---|---|---|

| ライフインベストプラス | あり | 運用費用 保険関係費 | 相続税 一時所得 贈与税 | 投資信託 | なし | 満期まで (最長80歳まで) | 解約すれば可能 (10年以内は解約控除あり) |

| iDeCo | なし | 新規加入手数料 運用費用 給付手数料 | 退職所得控除 | 投資信託 定期預金 保険 | 年14.4万~81.6万限度 | 最長75歳まで | 原則不可 |

| NISA | なし | 運用費用 | 運用益非課税 | 投資信託 ETF 株式 | 年360万限度 | 無期限 | 可能 |

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

【現役FPぶっちゃけ】保険営業が教えてくれない事実

- 【ぶっちゃけ①】運用目的ならNISAやiDeCo等で投資した方が確実に良い

- 【ぶっちゃけ②】保険と投資は分けた方が合理的なのでオススメ

- 【ぶっちゃけ③】運用関係費が安くても保険関係費が高い!NISAの方が高いリターンが期待できる!

【ぶっちゃけ①】運用目的ならNISAやiDeCo等で投資した方が確実に良い

ライフインベストプラスは三大疾病保障がある分、保障料として実質的な掛捨て保険料(保険関係費)を払うことになり、運用効率が非常に悪いです。

NISAやiDeCo等を利用したり、個人で投資信託をした方が保険関係費が掛からずに投資できますので、運用目的ならライフインベストプラスに加入すべきではありません。

【ぶっちゃけ②】保険と投資は分けた方が合理的なのでオススメ

三大疾病や死亡時が心配なら、割安なかけすて保険で備えるだけで、ライフインベストプラスより保障が手厚くなります。

投資はNISAなど保険以外で考えれば、ライフインベストプラスより良い運用結果になる可能性が高く、元本割れリスクも抑えられます。

保険営業がメインの仕事ではないFPや金融リテラシーが高い人なら、誰でも保険と投資は分けるべきと言うでしょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

【ぶっちゃけ③】運用関係費が安くても保険関係費が高い!NISAの方が高いリターンが期待できる!

2023年8月から新たな投資先として、三菱UFJ国際投信が運用する大人気のファンド「eMAXIS Slim全世界株式(オールカントリー)」と「eMAXIS Slim米国株式(S&P500)」が選べるようになりました。

運用関係費も同じファンドで投資するなら、ライフインベストプラスの方が安いと勧められるでしょう。

| ファンド | 運用会社 | 運用費用 | 運用費用の差 | |

|---|---|---|---|---|

| ライフインベスト | NISA | |||

| 世界株式型 (インデックス) | 三菱UFJ国際投信株式会社 | 年率0.1100% | 年率0.1133% | 年率0.0033% |

| 米国株式型 (インデックス) | 三菱UFJ国際投信株式会社 | 年率0.0935% | 年率0.09372% | 年率0.0037% |

見た目だけならライフインベストプラスの方が運用費用は安いです。

でもライフインベストプラスには『保険関係費』があり、総合的な手数料率でみると絶対的にNISAより手数料が高くなります。

長く続けるならNISAで同じファンドに投資した方が、手数料が低いので運用効率がよくなり、高いリターンを期待できるます。

ポイント

ポイントNISAは運用益に課税されないが、ライフインベストプラスは運用益に課税されてしまいます!

ライフインベストプラスがおすすめな人

- どうしてもライフインベストプラスに入りたい人

- 三大疾病保障付きの変額保険にどうしても入りたい人

- NISA・iDeCoに満額投資済みの人(資産がある裏返しで、保障がいらない人が多い)

- 個人で投資する自信がない人

- 面倒が嫌い!気軽に運用したい人

このような人なら、ライフインベストプラスを検討するのはありでしょう。

しかし、少しだけ頑張れば誰でも個人で投資はできるし、保険以外で運用したほうが積立金が増える可能性が高いです。

NISA開設〜売却まで無料サポートしてくれるFP相談窓口なら、面倒が嫌いな人や、個人で投資を始める自信がない人でもムダなく資産運用を始められます。

保険に入る・入らない関わらず「ムダのない最適な備え」をしたいなら、無理な営業が一切なく、オンラインで全国どこでも相談できるFP相談窓口で気軽に相談しましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\相談後、平均貯金額+2万!カメラオフで全国どこでも気軽に相談/

ライフインベストシリーズの特徴比較

ライフインベストシリーズは4種類あり、保障と保険期間に違いがあります。

| ライフインベスト プラス | ライフインベスト | ライフインベスト アドバンス | ライフインベスト ネクスト | |

|---|---|---|---|---|

| 保障削減期間 | なし | なし | あり※ | なし |

| 保険期間 | 満期まで | 満期まで | 満期まで | 終身 |

| 死亡保障 | ||||

| 三大疾病保障 | ||||

| 介護保障プラン | ||||

| 保険料払込免除特約 | なし | あり | なし | あり |

| ポイント | 三大疾病あり | 基本的な変額保険 | 持病がある人向け | 唯一の終身タイプ |

他のライフインベストシリーズについては、別記事で詳しく解説してますが、いずれも入る価値は薄いという本質は一緒です。

ライフインベストプラスの注意点

- 【注意点①】ライフインベストプラスは保険の皮を被った投資信託

- 【注意点②】三大疾病のリスク・必要性を確認しておこう

- 【注意点③】確定申告・住民税の申告が必要になる場合がある

【注意点①】ライフインベストプラスは保険の皮を被った投資信託

保険営業

保険営業投資初心者こそ、保険のほうが安心です!

保険営業

保険営業保険なので、NISA・iDeCoよりリスクが低いです!

このような案内は間違っているので、騙されないよう注意してください。

ライフインベストプラスは「保険の皮を被った割高な投資信託」で、個人で投資信託で運用するよりリスクが高いです。

| 概要 | ライフインベストプラス | 個人で投資信託へ投資 | |

|---|---|---|---|

| 信用リスク | 発行体の経営悪化・倒産により元本や利息支払いが滞る可能性 | あり | あり |

| 為替リスク (外国資産へ投資 した場合) | 為替により積立金が変動 | あり | あり |

| 金利変動リスク (債券ファンドの場合) | 債券の金利により積立金が変動 | あり | あり |

| 流動性リスク | 事件、事故、天災などの影響で取引が不可能になる可能性 | あり | あり |

| 価格変動リスク | 株式、債券、不動産などの価格が市場環境によって変動 | あり | あり |

| カントリーリスク | 投資対象国・地域でクーデター、規制変更などが原因で積立金が変動 | あり | あり |

| 早期解約リスク | 早期解約ペナルティーの有無 | あり | なし |

客観的にみてライフインベストプラスのほうが早期解約リスクがある分、個人で投資するよりリスクが高いです。

保険だから安心、元本割れしにくい、リスクが低いということはありません。

\NISAもOK!資産運用で保険を勧めないFPが投資をサポート!/

\相談後、平均貯金額+2万!全国どこでもカメラオフで気軽に相談

【注意点②】三大疾病のリスク・必要性を確認しておこう

働けないときの保障として、三大疾病保障に魅力を感じる人も多いですが、若年層ほどいらなかったという声は多いです。

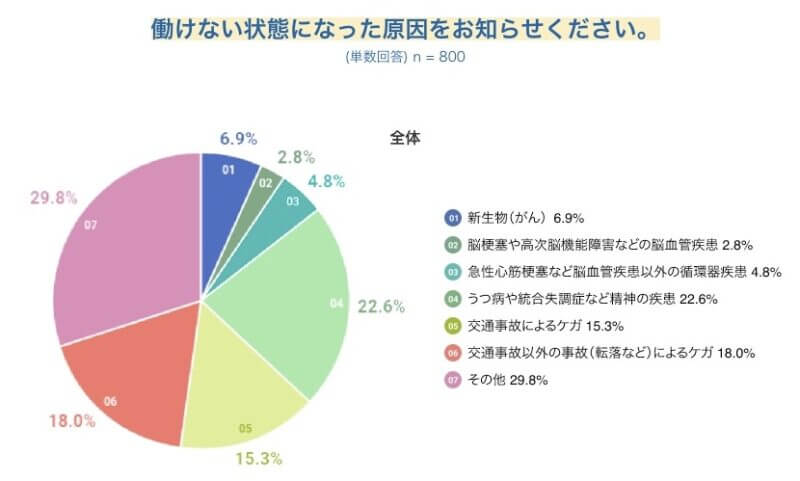

例えば、チューリッヒ生命が10日以上働けなくなった800名(全国20~65歳の男女を対象)のアンケート結果を元にすると、三大疾病で働けなくなるリスクはわずか14.5%しかありません。

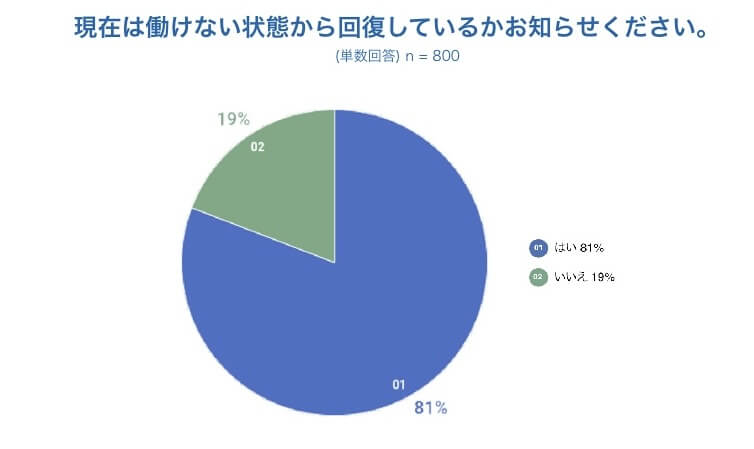

一時的に働けなくなったとしても、回復する可能性が高いならあえて保険料を払ってまで、運用効率を著しく下げる三大疾病保障をつける必要があるでしょうか。私はないと思います。

三大疾病はいつ・誰でも起こり得るリスクですが、保障を持たないでその分を積立したほうが、最終的にお金に困らなくなる可能性を上げてくれるのは間違いありません。

【注意点③】確定申告・住民税の申告が必要になる場合がある

受け取った解約約返戻金によって、確定申告か住民税の申告が必要になる場合があります。

一時所得税が掛からない範囲で減額・一部解約して積立金を取り崩せば、確定申告はいらないと言われるケースは多いです。

しかし、一時所得税が1円でもあるなら確定申告はいらなくても、住民税の申告が必要なる場合があります。

ライフインベストプラスで解約返戻金を受け取ったら、確定申告・住民税の申告が必要なのか必ず確認しましょう。

ポイント

ポイント課税されるのは嫌!申告は面倒!

それならNISAにすれば申告は何もいらない!

やめたほうがいい人

- 保障がいらない人

- NISA・iDeCoに興味がある人

- ライフインベストプラスに強いこだわりがない人

- 三大疾病・死亡リスクが低い60歳以下の人(特に若年層)

- ムダな手数料を払いたくない人

- 保険料を抑えて、手厚い保障に備えたい人

- 同じお金・時間を費やすなら、もっとお金が増えてほしい人

このような人は、ライフインベストプラスを含む、変額保険に入るのはやめたほうがいいです。

そもそも保険で投資するメリットや、保障効率が悪い保険にあえて入る意味もありません。

現実的に考えて、満期までに三大疾病・死亡保険金を受けとる可能性より、NISAで運用してライフインベストプラスの保険金額以上の積立金を、満期までに貯められる可能性のほうが高いです。

ムダの多い保険で、資産形成するのはやめましょう。

\マネーコーチの知識豊富なFPは貯蓄型保険の選択肢も与えてくれる!/

\相談後、平均貯金額+2万!全国どこでもカメラオフで気軽に相談/

デメリットを理解した上でライフインベストプラスに加入したい

- 保険営業の説明だけでは理解しきれなかった

- ライフインベストプラスの提案を受けたけど、難しくてよくわからなかった

- お金が増えると良い話すぎて不信感を感じて自分で調べようと思った

- NISAよりライフインベストプラスの方が良いと言われて担当者に疑問を持った

このブログを読んでいる人は、このように感じている人が多いと思います。

変額保険は複雑でわかりにくい保険なので、メリット・デメリットや自分に適不適かしっかり理解した上で入らないと、あとで後悔する可能性が高いです。

読者の方には、そうなって欲しくありません。

- 担当の保険営業の案内に疑問をもった

- 変額個人年金の案内がなく、変額有期保険の説明しか受けていない

- NISA・iDeCoと詳しく比較してから決めたい

- 保険に固執せず幅広い金融商品の中から最適な積立方法を知りたい

このように思うなら、知識豊富なFP担当!マネーコーチで無料相談がオススメです。

マネーコーチは厳しい審査基準をクリアした、保険・保険以外の金融商品も詳しい知識豊富なFPにスマホやタブレットで全国どこでもオンライン相談ができます。

特定の金融機関に属さない資産形成に精通したFPに無料相談できるので、最適な資産形成はなにか、変額保険・NISA・iDeCoなど保険以外の金融商品と詳しく比較しながら、あなたに最適なマネープランが見つかります。

金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

スマホやタブレットから全国どこでもオンライン相談ができて、押し売りは一切なしとホームページで公言しており、ノーリスクで相談できるので安心です。

家計相談サービス【マネーコーチ】まずは気軽に無料相談してみましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

保険と投資を分けて無駄なく備えたい人へのオススメ

投資と保険は分けたいと思っても実際のところ、

- 『投資というだけで難しそう…』

- 『何から始めたらいいのかわからない…』

- 『投資はやりたいけど出来るだけ損したくないな…』

このように思われる方も多いと思います。

私も以前は同じように考え、中々行動に移れずただ銀行貯金するだけでした。

ですが単純に貯金してもお金はふえません。

低金利時代で収入も上がりにくい今の時代こそ、『投資をすること』はあなたの10年、20年後の未来を大きく変えます。

- 投資に興味はあるけど何から手をつけて良いかわからない

- 早いうちから無駄なく将来に備えたい

- どんな投資方法があるか教えて欲しいし、何に注意すべきか知りたい

- 投資するなら損するリスクを少しでも減らしたい

- 家計負担を抑えたい

- 将来のお金の不安を解消したい

もし、あなたがこのように思うなら、日本ファイナンシャルアカデミーのお金の教養講座がオススメです。

なぜなら、日本ファイナンシャルアカデミーは設立20年超の老舗マネースクールであり、『金融商品販売目的』の他セミナーとは違い、金融商品販売は一切していません。

実際の受講者さんで貯金が苦手だった人も、ここでお金と投資の基礎を勉強して家計の無駄をなくすことに成功し、貯金0円の状態から2年以内に100万円以上の資産形成に成功した人も多くいます。

お金の教養講座は金融商品販売をされることもなく完全無料で参加できてリスクゼロです。

まずは気軽に受講してみましょう。

もしあなたがこれからお金や投資の知識を身につけ、投資を始めて行けば今抱えているお金の心配から解放された生活を送ることが出来ます。

ぜひこの機会にお金の勉強の第一歩としてをお金の教養講座自分の知りたい無料勉強会を受講してみましょう。

\40万人以上が受講した投資の初歩講座!参加者の9割が投資初心者/

\無理な勧誘一切なし!ビデオ受講は7日間好きな時に視聴可能/

公式サイト:https://www.f-academy.jp

まとめ

- ライフインベストプラスに入るべき理由がないので、オススメできない!

- かけすて保険以上の保険料を、保険関係費(手数料)として払うことになる。

- 保険は「かけすて保険」、投資は「NISA」にするだけで、ライフインベストプラスより優れた備えになる

- もし変額保険に入るなら、ライフインベストプラスではなく変額個人年金がおすすめ!

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 投資に最低限知識は必要!老舗マネースクールの一番人気「お金の教養講座」で基礎を学ぼう!

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/