- ユニットリンクを10年後に払済にした方が良いと勧められたけど…

- 払済予定でユニットリンクに入るべきなのか、NISAのほうがいいのかわからない…

- 本当にメリットがある運用方法なの!?

- あとで後悔したくない!誰か客観的情報を教えて!

「10年だけ頑張って保険料を払うだけ」「他の保険はここまで増えない」など、はなさく変額保険を払済にする前提で提案されるケースは多いです。

10年だけ頑張って保険料を払い、放置すればお金が増えるなら、何十年と保険料を払い続けるより魅力的に感じてしまいますよね。

実は、払済予定での契約にメリットは1つもなく無意味であることを、保険販売が目的の保険営業は教えてくれません。

そこでこの記事では、業歴14年現役FPとして2,000世帯以上の保険・資産形成などの「お金の悩み」を解決してきた筆者が、払済予定での契約について客観的情報を教えます。

最後まで読めば、ユニットリンクに払済予定で入る価値があるのかが分かり、あなたの大切なお金・時間をムダにしないで済みます。

- ユニットリンクに払済予定で入るのは、時間・お金のムダ遣い!やめたほうがいい!

- 払済で運用効率の最大化をしたい → 運用目的!保険に入る意味がない!

- 最初からNISAにしたほうが、確実に期待リターンが高い。

- 払済予定の契約をして喜ぶのは、儲けられる保険販売者だけ。

- 同じ時間・お金をNISAなど保険以外に使えば非課税の優遇も受けられ、高いリターンを期待できる。

- 顧客利益を考える知識豊富なFPは、このような提案をすることはありません。

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 投資するなら最低限の知識は必須!40万人以上が受講したお金の教養講座でプロから学ぼう

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\気軽にカメラオフ相談OK!相談後、貯金額平均+2万の実績!/公式サイト:https://m-coach.jp

ユニットリンクを10年後に払済予定で契約は意味がない理由

- 【理由①】払済予定 = 保障がいらない!保険に入る意味がない!

- 【理由②】最初からNISAにしたほうが、確実に期待リターンが高い

- 【理由③】シンプルにお金・時間のムダ遣い

【理由①】払済予定 = 保障がいらない!保険に入る意味がない!

10年後に払済予定にするということは、保障が減っても困らないということです。

保障がいらないなら、そもそも保険に入る意味がありません。

保障がいらない状況なのに、払済にするまでの間、保障料として「保険関係費」が保険料から引かれてしまうのはムダでしかないです。

もし保障がいらないのに、ユニットリンクを勧められているなら、違う相談窓口で相談しなおすことをオススメします。

≫【2025年最新版】現役FP厳選!顧客利益を優先してくれるFP相談窓口ランキング

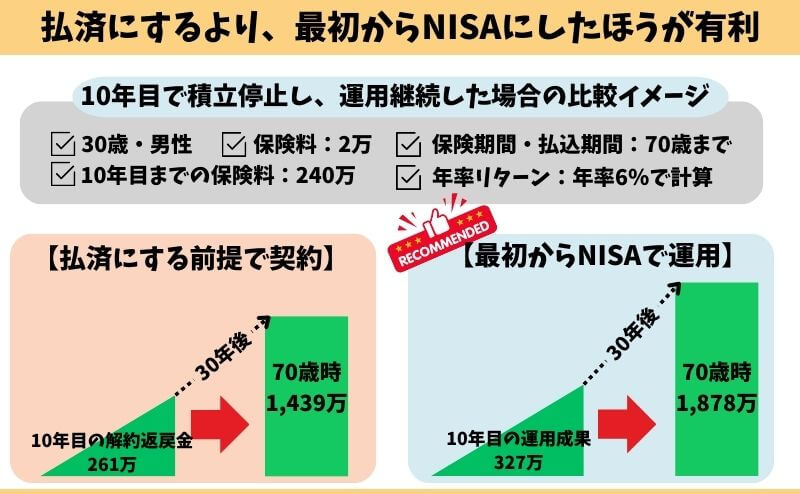

【理由②】最初からNISAにしたほうが、確実に期待リターンが高い

ユニットリンクに払済予定で入るくらいなら、最初からNISAにしたほうが期待リターンを高くできます。

NISAは変額保険より積立金から引かれる手数料が少なく、運用効率が良いからです。

さらにNISAは運用益に1円も課税されないので、実際の差額はもっと広がってしまいます。

「元本割れリスクを抑えたい」「少しでもお金が増えてほしい」と思うなら、最初からNISAにしたほうが良いです。

≫【投資先に迷う人向け】ユニットリンクを同等ファンドにNISAで投資する方法

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\気軽にカメラオフ相談OK!相談後、貯金額平均+2万の実績!/公式サイト:https://m-coach.jp

【理由③】シンプルにお金・時間の無駄遣いになってしまう

払済予定で保険に入ること自体が、お金・時間をムダにする行為です。

保障が必要なら「かけすて保険」のほうがコスパは高く、投資なら「NISA」のほうがお金が増える可能性が高いからです。

実は、保険と投資を分けるだけで、誰でもユニットリンクより有利な備えをすることができます。

お金・時間をムダにしたくないなら、ユニットリンクにこだわるのはやめたほうがいいです。

≫【NISA比較あり】ユニットリンクのひどい評判・デメリットを徹底解説!

≫【真実】貯蓄型保険で資産形成はやめたほうがいい理由・代替案を徹底解説!

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\気軽にカメラオフ相談OK!相談後、貯金額平均+2万の実績!/公式サイト:https://m-coach.jp

10年後に払済にするデメリット

- 【デメリット①】保障が減ってしまう

- 【デメリット②】余裕ができても、保険料払込を再開できない

- 【デメリット③】ドルコスト平均法が使えなくなる

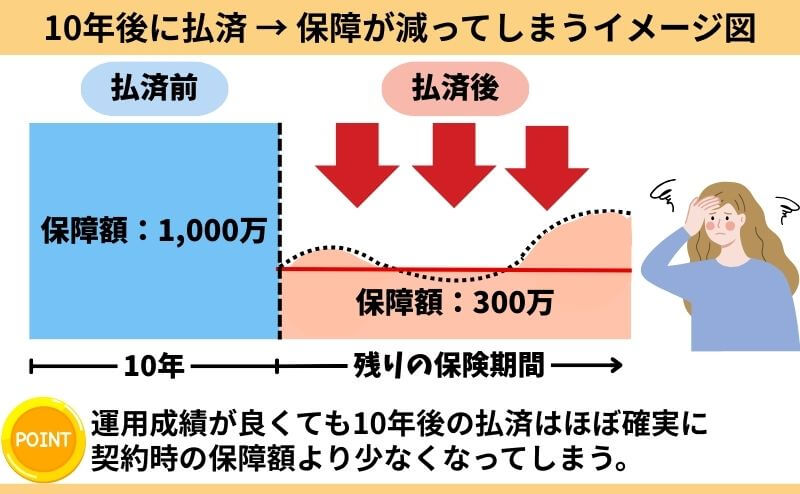

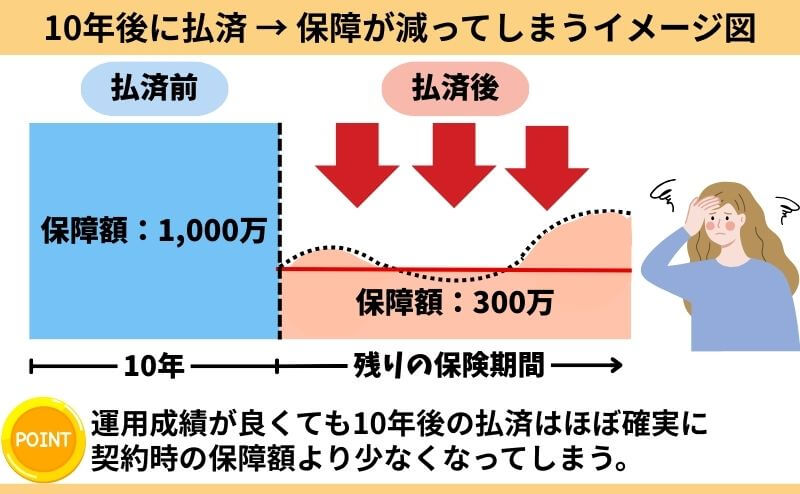

【デメリット①】保障が減ってしまう

払済にすると、契約時の保障額より少なくなってしまいます。

「払済 = 解約返戻金をもとに保障を一括購入」というイメージで、10年後の解約返戻金がよほど大きくないと、契約時の保障を買うことができないからです。

もし払済にして保障が減っても困らないなら、そもそも保険の必要性自体が低い可能性があります。

運用目的で考えているなら、払済予定で入るのはお金・時間をムダにするのでやめたほうがいいです。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\気軽にカメラオフ相談OK!相談後、貯金額平均+2万の実績!/公式サイト:https://m-coach.jp

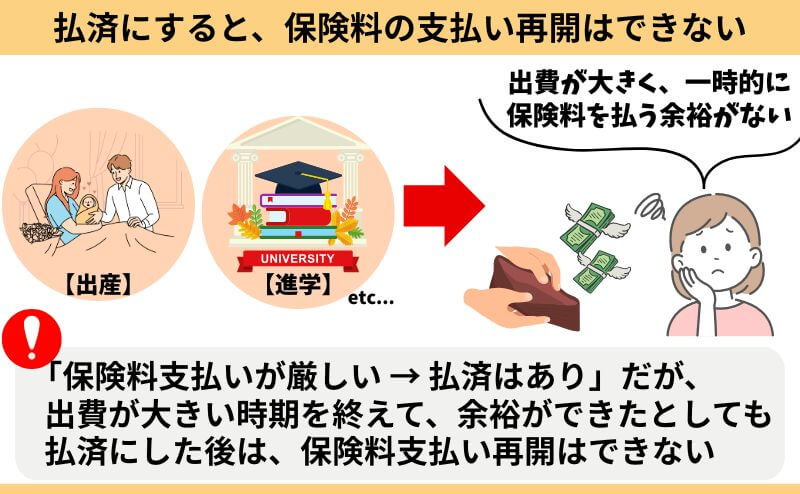

【デメリット②】余裕ができても、保険料払込を再開できない

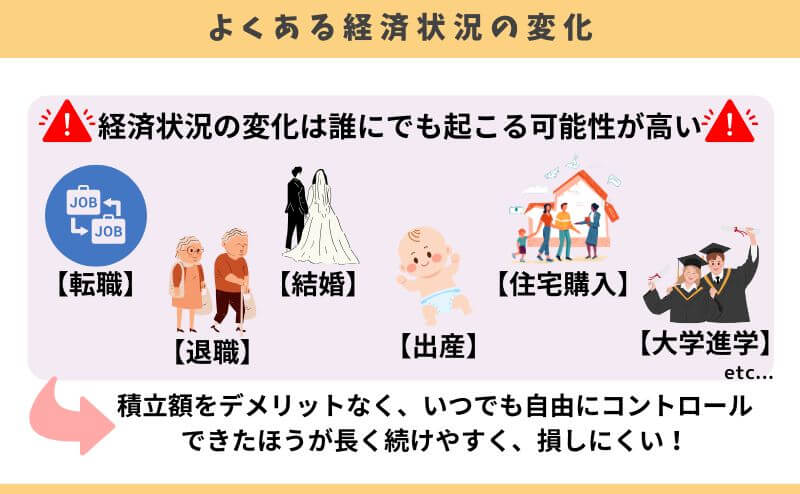

ライフステージによって経済状況や家計状況が変わり、お財布事情も変わっていきます。

ずっと保険料を払えると思い契約しても、保険料の支払いが厳しくなってしまう人は多いです。

たとえば、「結婚・出産」「子どもの進学」などで出費が大きく、一時的に保険料の支払いを止めたいと考えるケースは多いです。

払済にすれば、保険料の支払いがなくなり、保険を継続できるのは良いですが、保険料の払込を再開することができなくなります。

どんな状況でも、あなたの思い通りに積立の停止・再開をしたいなら、NISAなど保険以外で投資することをオススメします。

【デメリット③】ドルコスト平均法が使えなくなる

払済にしたら、保険料の支払いができなくなり『ドルコスト平均法』が使えなくなります。

最適な投資時期がいつなのかは、誰にもわかりません。投資を長く続けて、ドルコスト平均法で購入単価を平均化できれば、その分リスクを抑える効果を期待できます。

「ドルコスト平均法」は投資時期を考えなくてすむ投資方法

『ドルコスト平均法』は、値動きする株式・債券などを毎月定額で購入することで、購入単価が平均化されることを期待できる投資方法です。

この投資法は投資時期を考えず、早く始めて長く投資するだけなので、初心者でも始めやすいのが特徴です。

長く投資を続けて、購入単価を平均化していきたいなら、払済にしないほうがいいです。

メリット

- 【メリット①】運用効果アップ

- 【メリット②】解約せずに保険を続けられる

【メリット①】運用効果アップ

払済保険に変更すると、保険関係費(手数料)が少なくなり運用効果がアップします。

死亡保障が必要なくなり、運用だけしたい人にとってはメリットです。

ポイント

ポイント払済保険に変更すると運用継続できない変額保険もあるので要注意!

【メリット②】解約せずに保険を続けられる

「保険を続けたいけど、保険料の支払いが厳しい」そんなとき、払済にすれば解約しなくても保険を続けることができます。

しかし、解約して受けとれる「解約返戻金」をNISAに移し替えたほうが、運用効率を高くできるので運用目的の人向きです。

払済にして解約せず保険を続けられるのは良いですが、続けるメリットがないなら潔く解約してしまうのも、実は有効な方法です。

\解約後に最適なプランは?知識豊富なFPは保険以外の選択肢も教えてくれる!/

\気軽にカメラオフ相談OK!相談後、貯金額平均+2万の実績!

保険料支払いが厳しいけど保険は続けたい → 払済はあり

保険料の支払いが厳しいけど、保険を継続したいなら払済は有効な選択肢です。

しかし、払済にすると保障が減ってしまうのと、運用効率だけ考えればNISAに移し替えたほうが期待リターンは高いです。

実は、客観的にみて払済にしてまで、ユニットリンクを続けるメリットはないので、払済・解約どっちか判断できないなら知識豊富なFPに相談がオススメです。

≫【2025年最新版】現役FP厳選!顧客利益を優先してくれるFP相談窓口ランキング

≫ユニットリンクの10年未満で解約について詳しくはこちら

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\気軽にカメラオフ相談OK!相談後、貯金額平均+2万の実績!/公式サイト:https://m-coach.jp

NISAと比較!10年後に払済予定で入るメリットがない!

10年後の運用成果を同じ年率リターンで比べると、ユニットリンクの運用成果はNISAに大きく劣ります。

ユニットリンクは保険料から「保険関係費」などの手数料が引かれており、運用効率が悪いからです。

- 対象:30歳(男性)

- 保険料:20,000円

- 保険期間・払込期間:70歳まで

| 死亡保険金 | 契約10年後 払込総額 | 契約10年後 年率3%の場合 (返戻率) | 契約10年後 年率6%の場合 (返戻率) | |

|---|---|---|---|---|

| ①ユニットリンク | 1,339万 | 240万 | 213万 (89%) | 249万 (104%) |

| ②NISA | ー | 240万 | 279万 (116%) | 328万 (137%) |

| 差額(①−②) | 1,339万 | ー | ▲66万 (▲27.4%) | ▲79万 (▲32.5%) |

「10年後に払済 → 運用効率を最大化」というイメージなら、最初からNISAで投資したほうがムダなく投資できるのは、数字を比べれば明らかです。

ユニットリンクに10年後に払済予定で入るメリットがないことを、知識豊富なFPならしっかり教えてくれます。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\気軽にカメラオフ相談OK!相談後、貯金額平均+2万の実績!/公式サイト:https://m-coach.jp

保障が必要なら「かけすて保険」のほうが合理的

保障が必要なら、ユニットリンクより「かけすて保険」のほうが合理的です。

かけすて保険なら保険料が安いので家計負担を抑えつつ、大きな保障を持てるので、万が一のとき家族を路頭に迷わせずに済むからです。

もしあなたが10年後に払済にして保障が減っても困らないと考えるなら、ユニットリンクではなく最初からNISAで運用するほうがムダがないのでオススメです。

≫【真実】保険で資産形成はやめたほうがいい具体的な理由はこちら

≫衝撃!ユニットリンクの実質利回りは低い!具体的なシュミレーションはこちら

≫お金に困らない備えをしたいなら必見!保険屋ほど保険以外で備えている

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\気軽にカメラオフ相談OK!相談後、貯金額平均+2万の実績!/公式サイト:https://m-coach.jp

余剰資金を使って入るのはやめたほうがいい

余剰資金を使って、払済予定の契約を勧められるケースは多いです。

しかし、余剰資金を使ってユニットリンクに払済予定で入るくらいなら、保険以外で一括運用したほうが、ムダな手数料を払わずに運用効率を最大化できます。

<運用効率の違いイメージ>

(例)余剰資金500万を10年運用した場合

・ユニットリンク(10年後、払済予定で契約)

保険料:毎年50万 × 10年 = 500万 → 10年後の解約返戻金(年率6%):600万

・投資信託で500万を一括運用 → 10年後の解約返戻金(年率6%):895万

どちらで運用するとしても、「運用資産が値動きしても、最終的に右肩あがりで増えていく」という前提で投資するはずです。

それなら、最初から一括で運用したほうが、余剰資金すべてを一気に運用できるので、期待リターンを高くできます。

- 銀行にお金を眠られておくのはもったいない

- 銀行金利は0.2%以下、さらに税金まで引かれてしまう

- 10年以内で使う予定のないお金を、変額保険に預け替えるだけ

- 保険に預け替えるだけで、保障が得られる(相続税の非課税枠も使える)

- 10年かけて預け替えれば、リスクを分散できる

- 年率10%以上で運用できている(運用レポートを見せられる)

このようなセールストークで、変額保険を払済予定で提案するのは「保険営業都合」なので要注意です。

ちなみに、変額保険で運用するなら「変額個人年金 SOVANI」のほうが、運用方法にこだわりがないなら、運用のために保険に入る意味がないのでNISAのほうがオススメです。

ポイント

ポイントドル建一時払保険を提案されるケースも多いが、こちらも資産運用として入るメリットは薄いので注意!

FPぶっちゃけ:払済予定の契約で喜ぶのは販売者だけ

払済予定の契約をして喜ぶのは、あなたを担当している保険営業・保険代理店だけです。

払済予定の提案は「10年頑張るだけ」「払済後の追加投資はできない」ことで、払えるうちに払いたいという心理が働き、高い保険料で契約してもらいやすいからです。

<ユニットリンクの販売手数料イメージ>

・保険料:2万/月 → 販売手数料:20万〜24万

・保険料:3万/月 → 販売手数料:30万〜36万

・保険料:5万/月 → 販売手数料:50万〜60万

・保険料:10万/月 → 販売手数料:100万〜120万

※保険期間や保険代理店によって販売手数料は異なる!

実は、変額保険販売は保険営業・代理店の収入の柱となっており、「変額保険の契約を取れる・取れない」で業績が大きく左右されるほどです。

しかし、相談者からすれば、ユーザーメリットが大きい方法を提案してくれるのが一番であり、販売者サイドの事情での提案は迷惑でしかありません。

客観的にみて、ユニットリンクに払済予定で入るのはお金・時間のムダなので、オススメできないです。

≫【2025年最新版】現役FP厳選!顧客利益を優先してくれるFP相談窓口ランキング

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\気軽にカメラオフ相談OK!相談後、貯金額平均+2万の実績!/公式サイト:https://m-coach.jp

ユニットリンクを10年後に払済予定での契約がオススメな人

払済にする前提で、ユニットリンクに入るのがオススメな人はいません。

なぜなら保障・運用どちらをとってもメリットがなく、お金・時間をムダにするだけだからです。

払済予定で問題ないなら、保障がいらない状況である可能性が高いです。

それなら最初から、NISAで運用したほうが確実に経済合理性が高いことを、保険以外の知識が豊富なFPに相談すれば教えてくれます。

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\気軽にカメラオフ相談OK!相談後、貯金額平均+2万の実績!/

ユニットリンクを払済にする注意点

- 払済にできない可能性がある

- 「保険料支払いが厳しい人向けの制度」払済は保険を続けるための最終手段

- 払済予定なら「保険料払込免除」をつけるのはもったいない

払済にできない可能性がある

払済にするには、払済後に一定以上の保障額にならないといけません。

運用成績が悪く、解約返戻金が十分にない場合、払済にできない可能性があるので注意したほうが良いです。

「保険料支払いが厳しい人向けの制度」払済は保険を続けるための最終手段

払済は「保険料支払いが厳しい人が、保険を続けるため」にある選択肢の一つです。

保険は「契約」なので、契約時に決めた条件を最後まで続ける前提で入るものであることを理解しておきましょう。

払済予定なら「保険料払込免除」をつけるのはもったいない

払済にする予定なら、保険料払込免除特約をつけるメリットはほとんどありません。

払済にするまでの期間しか保障が効かず、10年で払済予定なら10年間の保障にしかならないからです。

「保険料払込免除がある」という理由だけで、ユニットリンクに入るメリットは薄いので気をつけましょう。

やめたほうがいい人

- 払済予定で考えていたすべての人

- 投資・運用目的で、ユニットリンクを検討中の人

- 保障がいらない人

- 自由に積立の停止・再開や、積立額を増やす・減らす・スポット入金したい人

- 運用方法にこだわりがない人

- まとまったお金(余剰資金)で入ろうとしていた人

- ムダな手数料を払いたくない人

- NISAに興味がある人、すでに初めている人

このような人は、ユニットリンクを払済予定で入るのはやめたほうがいいです。

それでも変額保険に入りたいなら、「変額個人年金SOVANI」にすれば、契約から一定期間経つと積立の停止・再開などが自由にできるのでオススメです。

あとで後悔したくないなら、たとえ面倒でも視野を広げて、あなたに合った運用方法を選んだほうがいいです。

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\気軽にカメラオフ相談OK!相談後、貯金額平均+2万の実績!/

ムダなく投資をしたい人へ

ユニットリンクを払済保険に変更前提で入ることを考えている人は、

- 将来お金に困りたくない

- 収入が上がりにくいので、投資で資産を増やしたい

と考えているケースが多いです。

しかし、投資目的でユニットリンクに入るのは無駄な手数料を払うことになってしまうので、資産形成の遠回りになります。

自分で投資を始めた方が良いと思ってはみたものの、

- 『投資というだけで難しそう…』

- 『何から始めたらいいのかわからない…』

- 『投資はやりたいけど出来るだけ損したくないな…』

このように思う人が多いです。

私も以前は同じように考え、中々行動に移れずただ銀行貯金するだけでした。

ですが単純に貯金してもお金はふえません。

低金利時代で収入も上がりにくい今の時代こそ、『投資をすること』はあなたの10年、20年後の未来を大きく変えます。

- 無駄なく将来に備えたい

- 自分に合った投資方法や資産配分を知りたい

- 投資するなら損するリスクを少しでも減らしたい

- 家計負担を抑えたい

- 将来のお金の不安を解消したい

もしあなたがこの様に思ったなら、日本ファイナンシャルアカデミーが主催する金融初心者向けのマネーセミナーお金の教養講座に無料参加がオススメです。

なぜなら、日本ファイナンシャルアカデミーは設立20年超の老舗マネースクールであり、『金融商品販売目的』の他セミナーとは違い、金融商品販売は一切しません。

実際の受講者さんで貯金が苦手だった人も、ここでお金と投資の基礎を勉強して家計の無駄をなくすことに成功し、貯金0円の状態から2年以内に100万円以上の資産形成に成功した人も多くいます。

お金の教養講座は金融商品販売をされることもなく完全無料で参加できてリスクゼロです。

まずは気軽に受講してみましょう。

もしあなたがこれからお金や投資の知識を身につけ、投資を始めて行けば今抱えているお金の心配から解放された生活を送れることでしょう。

ぜひこの機会にお金の勉強の第一歩として、お金の教養講座で自分の知りたい無料勉強会を受講してみましょう。

\累計47万人以上が受講した大人気無料セミナー!参加者9割が初心者!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

ユニットリンクにこだわりなし!ムダなく備えたい人へ

- 子供がまだ小さいし、死亡保険は必要…

- ユニットリンクで死亡保険を考えていたから、掛捨て生命保険を探そうと思うけど…

- 掛捨て生命保険もたくさんあるし、どれを選べば良いかわからない…

ユニットリンク以外で投資を考えるとなると、このように思う人は多いです。

どんな保険に入る場合でも、出来れば無駄な保険には入りたくないと誰もが思うでしょうし、読者の方には保険で公開や損をしてほしくありません。

もし、ユニットリンクの相談をしているとき、

- 担当の保険営業の案内に疑問をもった

- 変額個人年金の案内がなく、変額有期保険の説明しか受けていない

- NISA・iDeCoと詳しい説明がなかった

- 保険と投資を分けた方が、変額保険より良い備えが出来る事実を教えてくれなかった

このように思うなら、知識豊富なFP担当!マネーコーチで無料相談がオススメです。

マネーコーチは厳しい審査基準をクリアした、保険・保険以外の金融商品も詳しい知識豊富なFPにスマホやタブレットで全国どこでもオンライン相談ができます。

特定の金融機関に属さない資産形成に精通したFPに無料相談できるので、最適な資産形成はなにか、変額保険・NISA・iDeCoなど保険以外の金融商品と詳しく比較しながら、あなたに最適なマネープランが見つかります。

金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

スマホやタブレットから全国どこでもオンライン相談ができて、押し売りは一切なしとホームページで公言しており、ノーリスクで相談できるので安心です。

家計相談サービス【マネーコーチ】まずは気軽に無料相談してみましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\気軽にカメラオフ相談OK!相談後、貯金額平均+2万の実績!/公式サイト:https://m-coach.jp

まとめ

- 契約10年後に払済にする前提で入るのは時間を浪費するだけで勿体無いからやめた方がいい

- 払済に変更すると、積立再開は出来ず追加投資の機会を失う

- 投資信託は長期積立・継続した方がリスクを抑えられリターンが安定するので、払済変更は積極的にすべきではない

- 「10年後に払済予定 = 運用目的」なので、最初からNISAにしたほうが無難

- ユニットリンクに入るなら、NISA、iDeCoに満額投資したあとでも遅くない

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 知識豊富なFPに相談すれば、NISA&かけすて保険で、ユニットリンクより優れた備えができることを教えてくれる!

- 投資信託以外の投資も知っておくと視野が広がる!お金の教養講座で知識を身につけよう!

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\気軽にカメラオフ相談OK!相談後、貯金額平均+2万の実績!/公式サイト:https://m-coach.jp