- ただ貯金してるだけはもったいないと、サニーガーデンEXを勧められた…

- 利率が高いし長く続ければ損しにくいっていうけど、デメリットはないのかな…

- ネット・SNS検索すると、ドル建て保険の評判すごく悪いし…

- 資産運用としてサニーガーデンEXはありなのか、誰か客観的な事実を教えて!

ただ貯金しているのはもったいないと、メットライフ生命のサニーガーデンEXを勧められるケースは多いです。

でもネット検索すると「後悔した」「やめたほうがいい」「情弱向け」など悪い評判が多く、「オススメ」と謳う企業サイトと評価が違いすぎて、何が本当なのか悩んでしまいます。

実はサニーガーデンEXは『資産運用』に特化した保険なので保障といえるものがなく、それならそもそも保険に入る意味がありません。

このブログの読者には、保険で損や後悔をしてほしくありません。

そこでこの記事では、業歴14年現役FPとして2,000世帯以上の保険・資産運用など「お金の悩み」を解決してきた筆者が、他では教えてくれないサニーガーデンEXの客観的真実を教えます。

最後まで読めば、この保険に入るべきかがわかり、お金と時間を無駄にしないですみます。

- 資産運用でサニーガーデンEXに入る理由がなく、特別メリットないのでお金がもったいない

- 同じお金・時間をかけるならNISAで同じような米国債投資、株式投資したほうが確実にお金は増える

- あなたの大切な時間と労力を掛けて稼いだ大切なお金を、保険で無駄にしないで下さい。

- 保険以外の金融知識豊富なFPなら、保険は資産運用に向いてないので勧めない

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 投資するなら最低限の知識は必須!40万人以上が受講した無料セミナーお金の教養講座でプロから学ぼう

\NISAサポートあり!知識豊富なFPは保険以外の運用方法も教えてくれる!/

\気軽にカメラオフ相談OK!相談後の貯金額平均+2万の実績!/

サニーガーデンはどんな保険?

サニーガーデンEXは、まとまったお金を米国債で資産運用する『運用目的』で作られた保険です。

コースは3つあり、

- 定期受取コース : 毎年配当金のように、運用益を受け取れる

- 積立金増加コース : 運用益も含めて運用してもらう

- 目標設定付定期支払いコース : 毎年運用益を受け取りつつ、運用原資が目標額に達したら自動で利益確定

いずれかを契約時に選びます。

もし死亡したら、払込保険料相当額が返ってくるだけなので『保障』とは言えず、運用してお金を増やすためだけの保険だと思って問題ないです。

ポイント

ポイント「保障がないなら保険で運用する必要ある?」と

相談者からよく言われます。

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OK!相談後の貯金額平均+2万の実績!/

サニーガーデンEXの特徴

- 【特徴①】保険料は200万から

- 【特徴②】運用通貨を米ドル・豪ドルから選ぶ

- 【特徴③】入るタイミングによって条件が変わる

- 【特徴④】積立利率は10年毎に改定

- 【特徴⑤】死亡保険金は払込保険料より増えない

- 【特徴⑥】3つのコースから選択

【特徴①】保険料は200万から

サニーガーデンEXは最低200万以上を一時払いできないと入れません。

保険料の支払いは契約時の一回のみなので、分割払い等も不可です。

【特徴②】運用通貨を米ドル・豪ドルから選ぶ

運用通貨を米ドル・豪ドルの2種類から選べます。

通貨により利率や為替リスクが異なるので、長期的に見て安心できる通貨を選びましょう。

なお、加入後の運用通貨の変更は出来ません。

ポイント

ポイント現状では米ドルの方が利率が高く、通貨の信用性も高いので人気!

【特徴③】入る時期によって契約条件が変わる

サニーガーデンEXは毎月1日・16日に新規加入者向けの積立利率を変えています。

入るタイミングによって、積立利率と為替相場は変わるので、契約条件も変わることを知っておきましょう。

ポイント

ポイント契約時の利率は10年間変わりません。

最新の積立利率は公式HPでチェック!

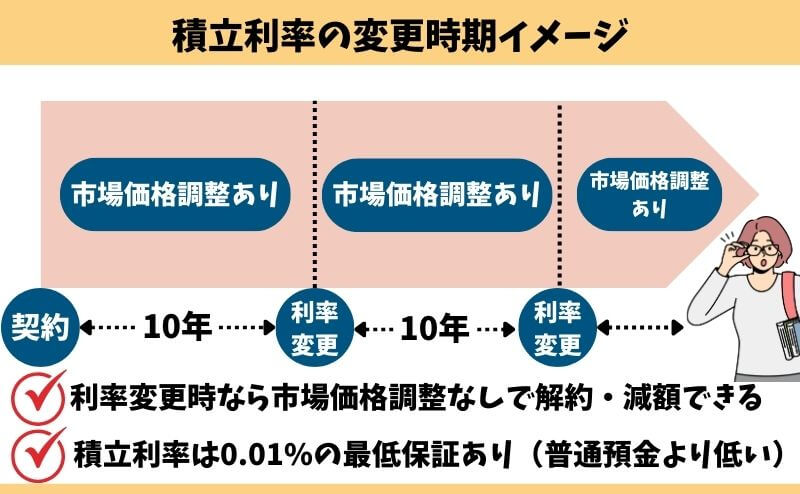

【特徴④】積立利率は10年毎に改定

契約時の積立利率は10年毎に変更されます。

変更基準のもとになるのは、10年米国債券の金利です。

積立利率が良くなるか、悪くなるかはその時にならないとわかりません。

ちなみに、積立利率0.01%は最低保証されていますが、利率が低すぎるので保証されている意味がないです。

【特徴⑤】死亡保険金は払込保険料より増えない

サニーガーデンEXは払込保険料以上の保障を期待できる保険ではありません。

なぜなら運用目的の保険なので、「払込保険料(ドルベース) = 死亡保険金」という仕組みだからです。

例えば保険料300万、契約時の為替150円だった場合、

20,000ドルが死亡時の為替の影響を受けて、遺族に還ってきます。

ポイント

ポイント死亡時の為替次第で、払込保険料を下回り元本割れする可能性もあります。

【特徴⑥】3つのコースから選択

どんな資産運用をしたいか、3つのコースから選択できます。

| コース | 特徴 | こんな人におすすめ |

|---|---|---|

| 積立金増加コース | 運用原資を引出すことなく運用 | 資産を増やしたい |

| 定期支払いコース | 毎年定期支払金を受取る | 毎年お小遣いのようにお金を受取りたい |

| 目標設定付 定期支払いコース | ・毎年定期支払金を受取る ・目標額に達したら自動的に 円建終身保険に移行し利益確定 | 毎年お金を受取りつつ 目標額に達したら運用をやめたい |

途中でコース変更はできません。

ポイント

ポイント積立金増加コースと定期支払いコースにする人が多いです。

サニーガーデンEXの評判が悪い理由・デメリット

- 【デメリット①】元本割れする可能性がある

- 【デメリット②】10年未満の解約は解約控除ペナルティがある

- 【デメリット③】市場価格調整がある

- 【デメリット④】「保険関係費」と「為替手数料」が高い

- 【デメリット⑤】理解せずに勧められるがまま入って後悔

- 【デメリット⑥】保険会社が倒産したら契約内容が変わる可能性がある

【デメリット①】元本割れする可能性がある

死亡保険金・解約返戻金に元本保証はありません。

為替リスクや市場金利を伴う保険なので、想定以上の円高になってしまったり、途中解約時の米国債券相場によっては元本割れする可能性があります。

ポイント

ポイントサニーガーデンEXは投資性商品。

元本割れしようと全責任はあなたにあります。

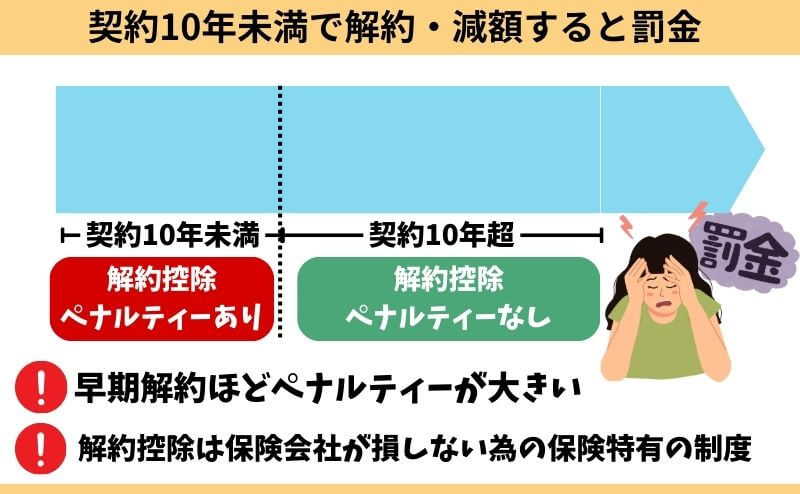

【デメリット②】10年未満の解約は解約控除ペナルティがある

契約10年未満で解約・減額すると『解約控除』というペナルティがあります。

加入年数に応じた『解約控除率』が解約返戻金から控除され、損する可能性が高くなります。

| 経過年数 | 解約控除率 |

|---|---|

| 1年未満 | 10% |

| 2年未満 | 9% |

| 3年未満 | 8% |

| 4年未満 | 7% |

| 5年未満 | 6% |

| 6年未満 | 5% |

| 7年未満 | 4% |

| 8年未満 | 3% |

| 9年未満 | 2% |

| 10年未満 | 1% |

| 10年以上 | なし |

この解約控除は、早期解約を抑制するための保険特有のデメリットであり、他の投資性商品にはありません。

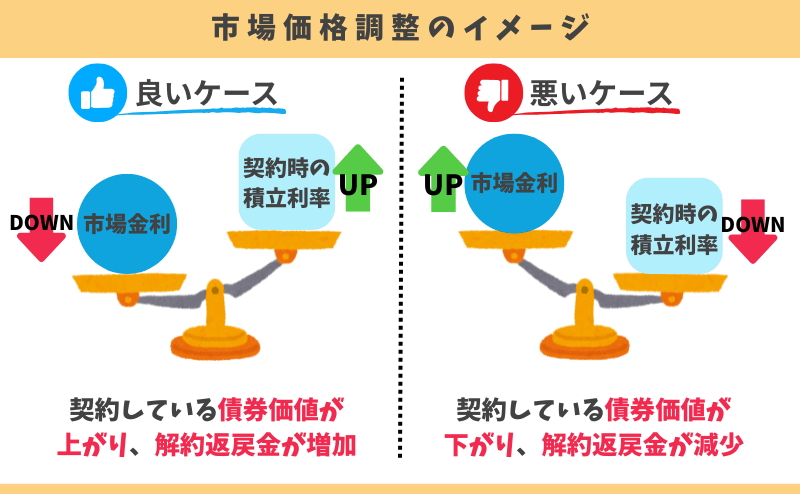

【デメリット③】市場価格調整がある

10年毎の積立利率が変わる時期以外での解約・減額は『市場価格調整』が掛かります。

途中解約時の「市場価格調整レート」はメットライフHPで確認できます。

ポイント

ポイント市場価格調整を気にせず解約するには、10年毎の積立利率変更時に解約するしかありません。

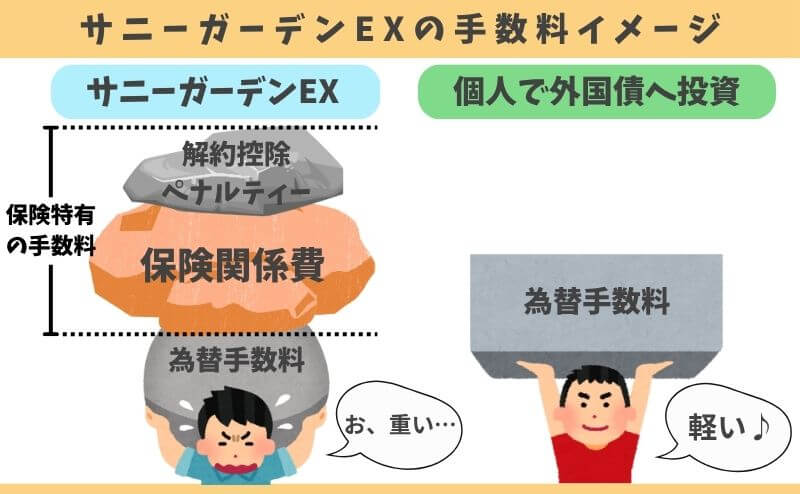

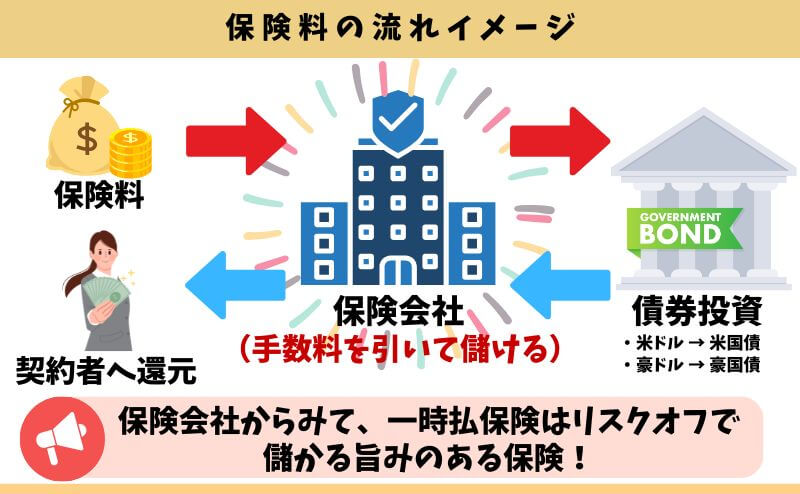

【デメリット④】「保険関係費」と「為替手数料」が高い

サニーガーデンEXは「運用効率の悪い運用商品」というひどい評判が多いです。

なぜなら、保険特有の手数料「保険関係費」が引かれたり、「為替手数料」が高く、運用に回る積立金が個人で投資するより少なくなってしまうからです。

| 主な手数料項目 | 手数料率 |

|---|---|

| 保険関係費 (契約締結費用・保障料など) | 最大1.05%を積立利率から引く |

| 災害死亡保障にかかる費用 | 年0.02%を積立利率から引く (円建終身保険に移行後) |

| 定期支払い特約の費用 | 手数料率の開示なく不明 |

| 為替手数料 | 円入金:0.5円/1ドル |

| 円支払:0.5円/1ドル | |

| 外貨入金手数料 | 0.25円/1ドル |

| 解約控除 (早期解約ペナルティー) | 最大10%を解約返戻金から引く |

運用してお金を増やしたいなら、あえて手数料が高い運用商品を選ぶメリットがありません。

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

【デメリット⑤】理解せずに勧められるがまま入って後悔

仕組みやリスクを理解せず勧められるがまま入ってしまい、あとで後悔する人は多いです。

特に運用を考えているのに、保険以外の運用方法を知らずに入るのは非常にもったいないです。

保険で運用する理由があるのか、他の運用商品と比較しないと、自分に合った運用方法を見つけることはできません。

\老舗マネースクールの一番人気講座!参加者9割が初心者!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

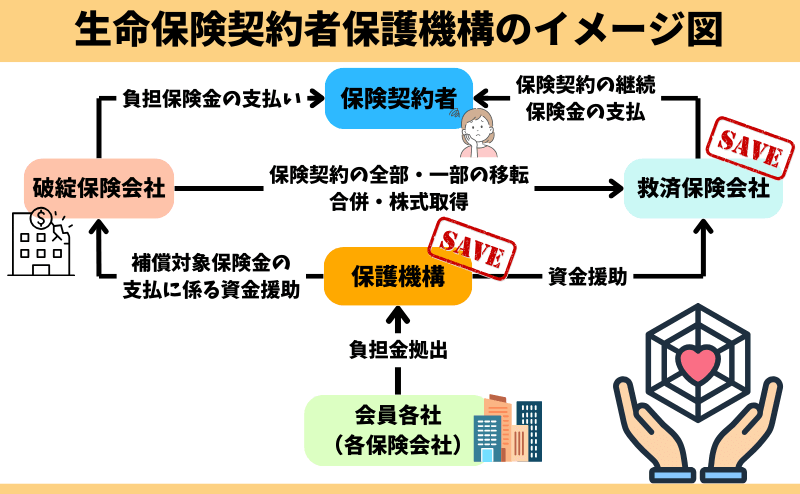

【デメリット⑥】保険会社が倒産したら契約内容が変わる可能性がある

もしメットライフが倒産したら、契約は存続できても契約内容が大きく変わる可能性があります。

2024年12月時点では生命保険契約者保護機構HP上で、予定利率3%以上を『高利率契約』と位置付けています。

ちなみに証券会社で米国債に投資すれば、証券会社が倒産しても運用資産に影響がでません。

なぜなら運用資産を分別管理(証券会社の資産と顧客の運用資産を分けて管理)しており、証券会社が倒産しても運用資産に影響がでない仕組みになっているからです。

ポイント

ポイント証券会社が倒産したら、違う証券会社が運用資産の管理を引き継ぐ。

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

為替が円安だけど入るべきか

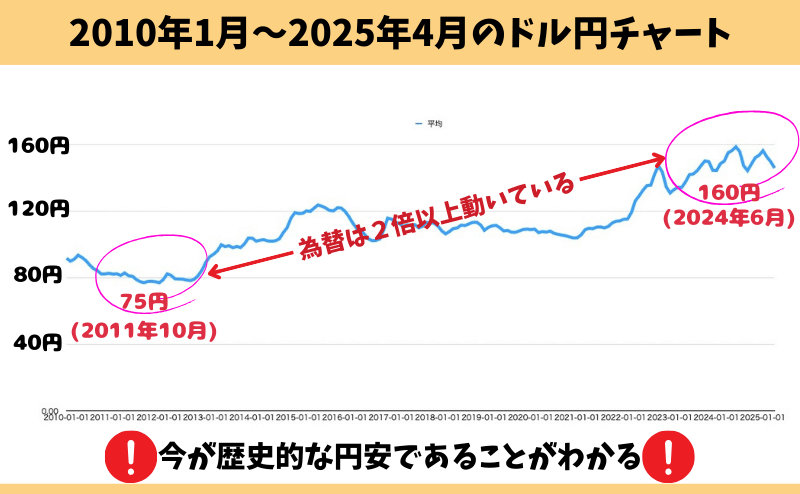

サニーガーデンEXの積立利率が高くても、為替が円安だと入るのは微妙です。

将来お金を受けとるときの為替次第で、運用成果の良し悪しが決まるからです。

- 一番の円高:75円(2011年10月)

- 一番の円安:160円(2024年6月)

もしあなたが2011年にドル購入し、今まで保有し続けていたなら価値が約2倍です。

しかし、2008年にドル購入していた場合、最大の円高である2011年を迎えた場合、約40%も元本割れを起こしています。

結局サニーガーデンEXは、ドル→円に戻す時の為替次第でよくも悪くもなってしまう仕組みで、将来の為替はどうなるかわかりません。

もし10年以上運用する前提でサニーガーデンEXを考えているなら、同じ期間NISAで株式投資した方が増える可能性が高いので、サニーガーデンEXに入るのはやめた方がいいです。

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

サニーガーデンEXのメリット

- 【メリット①】ドル資産が持てる

- 【メリット②】円建て保険と比べて利率が高い

- 【メリット③】健康状態関係なく入れる

【メリット①】ドル資産が持てる

保険料は外国債で運用されるので、サニーガーデンEXに入るということはドル・外国債を持つことになります。

日本円しか持っておらず、投資を全くしていない人にとって、通貨分散効果があるのはメリットです。

ポイント

ポイントNISAで人気の全世界株式に投資するだけで、47各国、37通貨に分散投資できる。

【メリット②】円建て保険と比べると利率が高い

円建て保険より、米国債券で運用されるサニーガーデンEXの方が積立利率が高いです。

円建て保険の積立利率は、日本国債の利率を基準にしており、米国債券の利率より低いからです。

利率が良いほうが、期待リターンも高く有利です。

ポイント

ポイント利率が高い代わりに為替リスクがあるので注意しましょう。

【メリット③】健康状態関係なく入れる

サニーガーデンEXは健康状態審査がなく、どんな健康状態の人でも入ることができます。

保障と呼べるものがなく、資産運用に特化した保険だからです。

例えば、ガンで治療中の人でも検討できます。

ポイント

ポイント入りやすいのはメリットだが、保障がないなら保険に入る意味がない。

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均+2万の実績/

サニーガーデンEXの実質利回りと損益分岐点を検証!

契約時と解約時で為替が変わらなければ、「積立利率=実質利回り」になりました。

しかし、サニーガーデンEXは積立金が50万円以上増えると一時所得税が課税されるので、実質利回りはもう少し落ちると考えましょう。

- 運用コース:積立金増加コース

- 為替:134.30円で固定

- 性別:男性

- 年齢;60歳

- 保険料:200万円 → 14,892米ドル

- 積立利率:3.63%(2023年4月16日〜4月30日の適用レート)

- 10年後の運用成果:21,272.02米ドル

| 為替レート | 円換算額(返戻率) | 実質利回り |

|---|---|---|

| 75円 (過去最大の円高) | 159万円(79%) | 年−2.26% |

| 85円 | 180万円(90%) | 年−1.04% |

| 90円 | 191万円(95%) | 年−0.45% |

| 94円 (損益分岐点) | 200万円(100%) | 年0% |

| 100円 | 212万円(106%) | 年0.58% |

| 【目安】110円 (平均レート) | 233万円(116%) | 年1.53% |

| 120円 | 255万円(127%) | 年2.45% |

| 130円 | 276万円(138%) | 年3.27% |

| 134.30円 (契約時のレート) | 285万円(142%) | 年3.6% |

| 140円 | 297万円(148%) | 年4.03% |

| 150円 | 319万円(159%) | 年4.77% |

将来の為替がどうなっているのか、誰にも予測はできません。

もし平均レート110円で考えた場合、実質利回りは年1,53%となり、為替リスクを負って貴重な10年という時間を費やした割に、リターンが物足りないです。

時間を掛けて運用するなら、NISAの方が手数料が安いので運用効率が良くなり期待リターンが高く、運用益へ課税されることもないので有利な資産運用ができるのはオススメです。

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

サニーガーデンEXは運用目的!それならNISAの方が増える可能性が高い!

サニーガーデンEXで使う予定のお金・時間をNISAで使ってあげた方が、期待リターンが高く、資産運用として合理的です。

保険で資産運用すると「保険関係費(手数料)」が掛かり、運用効率が悪くなるからです。

サニーガーデンEXと同じ米国債券で運用したければ、個人で投資もできるし、そうした方が余分な手数料を掛けずに済みます。

資産運用するなら、保険以外まで視野を広げて探してみるのがオススメです。

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均+2万の実績/

NISAで大人気『eMAXIS Slim全世界株式( オールカントリー)』と比較

SBI証券のNISA積立設定ランキング第1位『eMAXIS Slim全世界株式(オールカントリー)』で、200万円を運用したら10年、15年後はいくらになる可能性があるのか検証します。

eMAXIS Slim全世界株式(オールカントリー)は投資信託の王道ファンド

名前が表すように、この投資信託1つを購入するだけで全世界の優良企業に分散投資できます。

投資対象は日本を含む先進国と新興国の47か国です。

過去5年の年率リターンは21.31%(2025年8月末日時点のデータ)であり、でき過ぎな結果ではありますが、もし200万円を運用していたらたった5年で497万円になっています。

JPモルガン・アセット・マネジメントが2022年に公表した「今後10~15年の世界株式と先進国債券の期待リターン」より、全世界株式インデックスファンドの期待リターンは年率8.5%とされています。

当然これは、将来のリターンを保証する訳ではないですし、今後10年〜15年の間には大きく評価額が下落する年もあると思いますが、中長期的に運用すれば8.5%くらいのリターンを狙える可能性は大いにあります。

もし、200万円をeMAXIS Slim全世界株式(オールカントリー)に投資して、利回り8.5%で10年、15年間運用すると、

- 【eMAXIS Slim全世界株式(オールカントリー)で資産運用した場合】

という結果になります。

あくまで平均利回り8.5%というのはJPモルガン・アセット・マネジメントが公表している期待リターンです。

決して将来を約束するものではありませんが、サニーガーデンで運用するより、株式投資をした方が最終的なパフォーマンスが良くなる可能性が高いのは事実です

10年以上の長期投資をするなら株式投資の方が魅力的です。

ポイント

ポイント全世界株式への投資は47カ国の約3,000社、37カ国の通貨を持つことにもなり、サニーガーデン以上の分散効果もあります。

\NISAサポートあり!知識豊富なFPは保険以外の運用方法も教えてくれる!/

\気軽にカメラオフ相談OK!相談後の貯金額平均+2万の実績!/

【体験談】筆者のサニーガーデンの運用状況を公表!

2018年3月後半に余剰資金でサニーガーデン(定期支払い)に入り、2024年4月で6年1ヶ月が経ちました。

当時の筆者はまだNISAなどは一切やっておらず、保険以外の知識が疎かったので、サニーガーデンに魅力を感じて契約しました。

- 保険料:300万円

- 運用通貨:米ドル

- 為替:105.43円

- 積立利率:2.9%

- 定期支払い金:825.19ドル

契約してから、どんどん円安になった影響で定期支払金が増えています。

今までの定期支払金は6回で金額をぶっちゃけますと、

- 90,284円

- 91,034円

- 89,417円

- 99,567円

- 107,621円

- 124,545円

円安のおかげで計60万を受けとることが出来ました。

さらに、現時点の解約返戻金は395万円となっており、解約控除や市場価格調整が入っても95万円ほどの利益を解約するだけで得られます。

定期支払金も含めてると155万円の利益、実質利回りは年7%ほどという結果でした。(税金は考慮せず)

この結果は円安による影響が大きく、現時点での評価としては満足しています。

でも、当時eMAXIS Slim全世界株式(オールカントリー)に300万円を投資するという選択肢があれば、

と、より資産を増やすことが出来ていました。

客観的にみて、保険は資産運用に不向きです。

>最新の運用結果報告:サニーガーデンEXを7年7ヶ月続けた結果はこちら

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均+2万の実績/

【現役FPぶっちゃけ】資産運用ならNISAで株式投資の方が増える可能性が高いのでオススメ

長い目で見れば、株式投資した方が最終的に資産増加する可能性が高いのは、誰もが認める事実です。

若年層や20年超の長期運用ができる人なら、サニーガーデンより株式投資メインで考えた方が合理的です。

NISAで株式投資すれば、運用益を非課税にでき、将来の資産形成を最大限有利にしていくことが出来るので、使っていないなら積極的に活用しましょう。

ポイント

ポイント高齢の人ならリスク許容度が低いので債権での資産運用を検討しよう。

- 投資するなら最低限の知識がないと搾取され損します!

投資や資産運用をするなら、最低限の知識は必要不可欠です。

知識がないと、その投資・運用が妥当なのか、自分のリスク許容度を超えていないか判断できないからです。

自分のお金は自分で育て、守るしかありません。

もし、サニーガーデンの提案をされても即決せず立ち止まれたなら、この機会をチャンスに無料セミナーなどを活用してお金のプロに最低限の投資知識を教えてもらいましょう。

金融知識に自信がないなら、老舗マネースクール「日本ファイナンシャルアカデミー」の一番人気セミナーお金の教養講座の受講がオススメです。

\老舗マネースクールの一番人気講座を無料体験!投資初心者に優しい内容!/

\参加者9割が初心者!知識ゼロでも安心!/

公式サイト:https://www.f-academy.jp

サニーガーデンEXの過去の利率推移をチェック

定期支払いコースの「過去の積立利率」はどれくらいだったのかを検証しました。

| 【米ドル】 最低利率 | 【米ドル】 最高利率 | 【米ドル】 平均 | 【豪ドル】 最低利率 | 【豪ドル】 最高利率 | 【豪ドル】 平均 | |

|---|---|---|---|---|---|---|

| 2023年 (1月〜4月) | 3.62% | 4.3% | 3.98% (1月〜4月) | 2.81% | 3.45% | 3.13% (1月〜4月) |

| 2022年 | 1.49% | 4.38% | 3.21% | 0.84% | 3.47% | 2.48% |

| 2021年 | 0.9% | 1.68% | 1.34% | 0.32% | 1.06% | 0.72% |

| 2020年 | 0.76% | 1.81% | 1.11% | 0.29% | 0.79% | 0.45% |

| 2019年 | 1.44% | 2.85% | 2.14% | 0.39% | 1.62% | 0.97% |

| 2018年 | 2.20% | 2.9% | 2.65% | 1.73% | 2.55% | 2.01% |

| 2017年 | 1.31% | 2.05% | 1.51% | 1.9% | 2.43% | 2.16% |

| 2016年 | 0.7% | 1.52% | 1.09% | 1.2% | 2.18% | 1.58% |

| 2015年 (5月〜12月) | 1% | 1.6% | 1.4% (5月〜12月) | 1.45% | 2.05% | 1.86% (5月〜12月) |

| 全期間平均 | 1.49% | 2.56% | 2.04% | 1.21% | 2.17% | 1.7% |

ポイント

ポイント2018年以降は米ドルの積立利率の方が豪ドルを上回っており、これが米ドルを選ぶ人が多い理由です。

直近の予定利率はこちらをご覧ください。

サニーガーデンEXがおすすめな人

- どうしてもドル建て保険で運用したい人

- 個人で投資する自信がない人

- 面倒が嫌い!気軽に運用したい人

このような人なら、サニーガーデンEXを検討するのはありでしょう。

しかし、少しだけ頑張れば誰でも個人で投資はできるし、保険以外で運用したほうが積立金が増える可能性が高いです。

NISA開設〜売却まで無料サポートしてくれるFP相談窓口なら、面倒が嫌いな人や、個人で投資を始める自信がない人でもムダなく資産運用を始められます。

無理な営業も一切なく、オンラインで全国どこでも相談できるので気軽に相談しましょう。

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均+2万の実績/

やめたほうがいい人

このような人は、サニーガーデンEXなどの一時払いドル建て保険はやめたほうがいいです。

そもそも保険で運用するメリットも、保障がない保険に入る意味もありません。

ムダの多い保険での資産運用はやめましょう。

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均+2万の実績/

サニーガーデンEXの注意点

- 【注意点①】利益に課税される可能性がある

- 【注意点②】保障のために入る保険ではない

- 【注意点③】手数料が大きく取られる

- 【注意点④】定期支払いコースは確定申告が必要

【注意点①】利益に課税される可能性がある

どのコースを選んでも利益に対し課税される可能性があります。

| 【運用コース】 | 課税種類(死亡時以外) |

|---|---|

| 積立金増加コース | 一時所得税(解約時) |

| 定期支払いコース | 雑所得税 |

| 目標設定付定期支払いコース | ・雑所得税(定期支払い部分) ・一時所得税(解約時) |

ポイント

ポイント年金生活者だと、定期支払いが雑所得扱いになり国民年金保険料が値上がりすることもあり得るので要注意!

【注意点②】保障のために入る保険ではない

サニーガーデンEXは保障目的で入る保険ではなく、資産運用のために入る保険です。

そして『資産運用目的』なら保険以外で運用した方が、手数料が安いのでオススメです。

投資知識に自信がないなら、40万人以上が参加した老舗マネースクール「日本ファイナンシャルアカデミー」の「お金の教養講座」でお金のプロに投資基礎から教えてもらいましょう。

\40万人以上が受講した大人気セミナーを無料体験!資産運用の視野が広がる/

\参加者9割が初心者!知識ゼロでも安心!/

公式サイト:https://www.f-academy.jp

【注意点③】手数料が大きく取られる

保険で貯蓄や資産運用をする場合、保険料から手数料が引かれるので貯蓄効率・運用効率が悪くなります。

お金を貯める・増やすのに、わざわざ遠回りしたい人なんていません。

それを知った上で入るかどうか決めて下さい。

\NISAサポートあり!知識豊富なFPは保険以外の運用方法も教えてくれる!/

\カメラオフ相談OK!相談後の貯金額平均+2万!/

【注意点④】定期支払コースは確定申告が必要

一定以上の運用益があると、確定申告や住民税の申告が必要なケースがあります。

税金面で不安があるなら、加入前に税理士に相談しましょう。

ポイント

ポイントNISAなら運用益非課税なので、確定申告等の必要がないのは嬉しい。

デメリットを理解した上でサニーガーデンに入りたい

- 保険営業の説明だけでは理解しきれなかった

- サニーガーデンの提案を受けたけど、よく理解できなかった

- お金が増えると良い話すぎて、不信感があり自分で調べようと思った

このブログを読んでいる人は、このように感じている人が多いと思います。

サニーガーデンは市場価格調整や為替リスクなど複雑な仕組みなので、メリット・デメリットや自分に適不適かしっかり理解した上で入らないと、あとで後悔する可能性が高いです。

読者の方には、そうなって欲しくありません。

- 担当の保険営業の案内に疑問をもった

- サニーガーデン以外の一時払いドル建て保険の提案を受けていない

- NISAや個人向け米国債・社債などと詳しく比較してから決めたい

このように思うなら、知識豊富なFP担当!マネーコーチで無料相談がオススメです。

マネーコーチは厳しい審査基準をクリアした、保険・保険以外の金融商品も詳しい知識豊富なFPにスマホやタブレットで全国どこでもオンライン相談ができます。

特定の金融機関に属さない資産形成に精通したFPに無料相談できるので、最適な資産形成はなにか、変額保険・NISA・iDeCoなど保険以外の金融商品と詳しく比較しながら、あなたに最適なマネープランが見つかります。

金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

スマホやタブレットから全国どこでもオンライン相談ができて、押し売りは一切なしとホームページで公言しており、ノーリスクで相談できるので安心です。

家計相談サービス【マネーコーチ】まずは気軽に無料相談してみましょう。

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均+2万の実績/

保険以外で資産運用をしたい人へのおすすめ

保険以外で資産運用をしたいと思っても実際のところ、

- 『投資というだけで難しそう…』

- 『何から始めたらいいのかわからない…』

- 『投資はやりたいけど出来るだけ損したくないな…』

- 『自分の金融知識に自信がない…』

このように思われる方も多いと思います。

私も以前は同じように考え、中々行動に移れずただ銀行貯金するだけでした。

ですが銀行にお金を置いておくだけではふえません。

低金利時代で収入も上がりにくい、物価高騰もしている今の時代こそ、『投資をすること』はあなたの10年、20年後の未来を大きく変えます。

- 無駄なく将来に備えたい

- 自分に合った投資方法や資産配分を知りたい

- 投資するなら損するリスクを少しでも減らしたい

- 家計負担を抑えたい

- 将来のお金の不安を解消したい

もしあなたがこの様に思ったなら、日本ファイナンシャルアカデミーが主催する金融初心者向けのマネーセミナーお金の教養講座に無料参加がオススメです。

なぜなら日本ファイナンシャルアカデミーは設立20年超の老舗マネースクールで、『金融商品販売目的』の他セミナーとは違い、金融商品販売は一切しません。

実際に金融知識が全くない状態で参加した受講者さんも、ここでお金の基礎を勉強して

色々な投資方法を基礎から教えてくれるから視野が広がり、自分にあった資産運用が見つかった。

将来の漠然としていたお金の不安が解消された

無駄な保険料を払わないための選び方を学べた。

おかげで、保険料という人生における大きな支出を抑えられた。

など、保険になんとなく入る前に無料セミナーに参加して良かったという声を多く頂いています。

お金の教養講座は金融商品販売をされることもなく完全無料で参加できてリスクゼロです。

まずは気軽に受講してみましょう。

もしあなたがこれからお金や投資の知識を身につけ、投資を始めて行けば今抱えているお金の心配から解放された生活を送れることでしょう。

ぜひこの機会にお金の勉強の第一歩としてをお金の教養講座で自分の知りたい無料勉強会を受講してみましょう。

\老舗マネースクールの一番人気講座を無料体験!参加者9割が初心者!/

\完全中立なお金のプロが基礎から教える!資産運用の視野が広がる!/

公式サイト:https://www.f-academy.jp

まとめ

- サニーガーデンEXは運用目的の保険。10年、20年と運用するなら株式投資の方が合理的。

- 運用目的ならサニーガーデンEXに入る必要なし!時間が勿体無いです。

- 株式投資は中長期的に運用すれば、サニーガーデンより増える可能性が高い。

- サニーガーデンEXに入りたい、他の運用方法を知りたい…

- どうすべきかアドバイスが欲しいならFP無料相談すべき!セカンドオピニオンは必要不可欠!

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 投資信託以外の投資も知っておくと視野が広がる!お金の教養講座で基礎知識を身につけよう!

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\気軽にカメラオフ相談OK!相談後の貯金額平均+2万の実績!/