- 変額保険で資産形成を考えているけど自分に合っているのかわからない…

- 提案はされたものの保険営業の説明だけじゃ理解しきれなかった

- 金融知識に疎いし、一つの投資性金融商品として客観的にみて変額保険が良いものか判断できない

- NISAより優先して始めるべき?並行してやるべき?

- 自分だと判断できないから誰か客観的な意見を教えて!

変額保険は、未来の安定と豊かさをもたらす可能性を秘めた魅力的な選択ですが、投資の世界には他にも無数の選択肢が存在しますので視野を広げず変額保険だけで考えてしまうと後悔する可能性が高いです。

特に、変額保険と比較される日本のNISA制度はその一つで、多くの人々にとって変額保険よりも魅力的な選択かもしれません。

そこでこの記事では、業歴13年現役FPとして2,000世帯以上の家計・保険見直し相談を受けてきた筆者が、変額保険の概要をわかりやすく解説した上で、なぜ多くの専門家や賢い投資家がNISAを推奨するのかを解き明かします。

最後まで読めば、変額保険について保険営業と対等に話せるレベルの知識武装ができるようになり、あなたの資産形成にとって最良の選択は何か、その答えが見つかります。

- 変額保険のメリット・デメリット

- 客観的数値から変額保険とNISAどっちが良いのか

最適な資産形成プランを見つけたいなら、保険・NISAなどあらゆる金融商品をまとめて比較相談できるマネプロでFP相談がオススメです。

保険営業のカモにされたくない!老舗マネースクールの無料セミナーでお金のプロから投資基礎を学べるお金の教養講座で学ぼう!

\ 変額保険・NISAをまとめて比較相談すれば、あと後悔せずに済む!オンライン相談は全国どこでも対応! /

変額保険とは

変額保険とは「掛捨て保険」と「投資信託」を合体させた保険です。

毎月の保険料から「掛捨て保険」としての費用が差し引かれ、残った保険料が投資信託で運用されていきます。

最低保証されているもの、いないものは何かを把握しておきましょう。

| 保障 | 最低保証あり |

|---|---|

| 解約返戻金 (満期保険金) | 元本保証なし |

| 保険料 | 変動なし |

ポイント

ポイント実際、保障料や保険会社運営費などを「保険関係費」という手数料で表しています。

この保険関係費は積立金に一切反映されることはないので、実質的な掛捨て保険料を払っていると考えましょう。

終身型・有期型・年金の特徴と運用成果の違いを比較

特徴を比較

3種類をソニー生命の変額保険の特徴に置き換えて比較してみました。

| 変額保険の種類 | 死亡保障 | 保険期間 | 保険料払込の増減・ 中断・再開 | 解約控除 |

|---|---|---|---|---|

| 終身型 | あり | 終身 | できない | 10年未満あり |

| 有期型 | あり | 最長80歳まで | できない | 10年未満あり |

| 年金 | なし | 最長95歳まで | できる (所定の年数経過後) | 7年未満あり |

保障がないことを除いて「年金型」が最も自由度があり長く続けやすいことがわかります。

次に、変額保険3種類の男女別運用成果を比較検証してみましょう。

運用成果を比較(男性)

- 年齢;30歳

- 性別:男性

- 保険期間・保険料払込期間;70歳

- 保険料:2万円

- 保険会社:ソニー生命

| 変額保険の種類 | 死亡保障 | 保険料 | 累計保険料 | 70歳時点 年率3%の場合 | 70歳時点 年率6%の場合 |

|---|---|---|---|---|---|

| 終身型 | 1,190万円 | 20,146円 | 967万円 | 915万円 | 1,964万円 |

| 有期型 | 1,320万円 | 20,064円 | 963万円 | 1,320万円 | 2,781万円 |

| 年金 | なし | 20,000円 | 960万円 | 1,782万円 | 3,715万円 |

年金型が圧倒的に期待リターンが高いことがわかります。

死亡保障がない分、積立金から引かれる掛捨て保険料(保険関係費)が少ないからです。

逆に終身型と有期型は知らないうちに積立金から多くの掛捨て保険料を引かれていることになります。

年率6%の場合で実質的な掛捨て保険料となる保険関係費を年金型を基準に計算すると、有期型で934万円、終身型で1,751万円を掛捨てたのと一緒です。

これならシンプルに掛捨て保険で保障を備えた方が、保険関係費よりも確実に安いです。

運用成果を比較(女性)

- 年齢;30歳

- 性別:女性

- 保険期間・保険料払込期間;70歳

- 保険料:2万円

- 保険会社:ソニー生命

| 変額保険の種類 | 死亡保障 | 保険料 | 累計保険料 | 70歳時点 年率3%の場合 | 70歳時点 年率6%の場合 |

|---|---|---|---|---|---|

| 終身型 | 1,330万円 | 20,122円 | 965万円 | 931万円 | 1,977万円 |

| 有期型 | 1,380万円 | 20,051円 | 962万円 | 1,380万円 | 2,891万円 |

| 年金 | なし | 20,000円 | 960万円 | 1,782万円 | 3,715万円 |

女性の場合も年金型が圧倒的に期待リターンが高いことがわかりました。

こちらも年金型と有期型・終身型の運用成果の差額が保険関係費として保険会社に知らずに払うことになる実質的な掛捨て保険料です。

年率6%の場合で年金型を基準にすると少なくみて800万円以上の差額が出ており、これだけ運用成果に差が出ると将来設計も大きく影響されるでしょう。

変額保険とNISAはどっちがいい?特徴と運用成果の違いを比較

変額保険とNISAの特徴を比較

| 変額保険の種類 | 死亡保障 | 保険期間 | 運用益への課税 | 保険料払込の増減・ 中断・再開 | 解約控除 |

|---|---|---|---|---|---|

| NISA | なし | なし | 非課税 | できる | なし |

| 終身型 | あり | 終身 | 一時所得税 | できない | 10年未満あり |

| 有期型 | あり | 最長80歳まで | 一時所得税 | できない | 10年未満あり |

| 年金 | なし | 最長95歳まで | ・一時所得税 ・雑所得税 | できる (所定の年数経過後) | 7年未満あり |

NISAの一番の特徴は運用益への課税がされないことです。

また、非課税運用期間も無期限なので保険のようにいつまで積立金を払わなければいけない、積立金の調整がしずらいということがないので、長く続けやすい制度になっています。

運用成果を比較(男性)

- 年齢;30歳

- 性別:男性

- 保険期間・保険料払込期間;70歳

- 保険料:2万円

- 保険会社:ソニー生命

| 変額保険の種類 | 死亡保障 | 保険料 | 累計保険料 | 70歳時点 年率3%の場合 | 70歳時点 年率6%の場合 |

|---|---|---|---|---|---|

| NISA | なし | 20,000円 | 960万円 | 1,852万円 | 3,982万円 |

| 終身型 | 1,190万円 | 20,146円 | 967万円 | 915万円 | 1,964万円 |

| 有期型 | 1,320万円 | 20,064円 | 963万円 | 1,320万円 | 2,781万円 |

| 年金 | なし | 20,000円 | 960万円 | 1,782万円 | 3,715万円 |

NISAは保険関係費として掛捨て保険料が積立金から差し引かれないから、運用効率がよく変額保険より期待リターンが高いことが数値で比較するとわかります。

NISAはさらに運用益非課税だが、変額保険は運用益に課税されてしまう。

メリット

- 【メリット①】円建て保険とドル建て保険より増える可能性がある

- 【メリット②】手軽に投資を始められる

- 【メリット③】死亡保障には最低保証があり増える可能性もある

- 【メリット④】相続税対策になる

- 【メリット⑤】生命保険料控除が使える

【メリット①】円建て保険とドル建て保険より増える可能性がある

変額保険は円建て保険とドル建て保険よりも高いリスクを負う分、積立金が増える可能性があります。

でも、元本割れリスクを許容できて保険で積極的にお金を増やしたいという人にとってはメリットある保険と言えるでしょう。

【メリット②】手軽に投資を始められる

NISAやiDeCoは金融機関選定、口座開設、銘柄選定、積立設定など始めるまでにやらなければいけないことが多く、挫折してしまう人もいます。

面倒なことは嫌いだから手軽に投資を始めたい

NISAやiDeCoを始めたいけど、自分だけで始められる自信がない

このように考える人にとって変額保険は投資を始めるハードルが低く、手軽に始められるのがメリットです。

でも、NISAやiDeCoの方が資産形成に適しているのは誰もが認める事実です。

自分で始められないなら、知識豊富なFPが保険・NISAをまとめて案内できるマネプロで相談すればNISAを始めるサポートもしてくれるので、視野が広がりあなただけの最適なプランが見つかります。

オンライン相談もできて無理な勧誘一切ないので気軽に利用してみましょう。

\ 無料相談はリスクゼロであらゆるお金の悩みを解決できる!悩んでいる時間が勿体ない!/

【メリット③】死亡保障には最低保証があり増える可能性もある

死亡保障は最低保証されているので、運用成果に関わらず保険期間中はしっかり保障を備えることが出来ます。

また、もし運用成果が良ければ死亡保障額が増額されることもあります。

| 死亡保障 | 解約返戻金 (満期保険金) | |

|---|---|---|

| 最低保証 | あり | なし |

| 運用成果が良い場合 | 増加 | 増加 |

| 運用成果が悪い場合 | 変動なし | 減少 |

一回保険料を払って万一のことが起きても、死亡保障に最低保証があるからしっかり保険金を払ってくれます。

【メリット④】相続税対策になる

生命保険の死亡保険金を法定相続人が受け取る場合、「生命保険の相続税非課税枠」を基礎控除に加えて使えるので相続税対策に有効です。

- 「生命保険の相続税非課税枠」の具体例

-

法定相続人が3人(配偶者・子2人)だったら、

となり、死亡した人の相続財産が4,800万円までは相続税が課税されません。

これに加えて、「生命保険の相続税非課税枠」が使えます。

以上を合計すると、

となり、本来なら4,800万円までが非課税だったところ、6,300万円まで非課税範囲を拡大できます。

シンプルに相続税の支払いに充てるために入ることも出来ます。

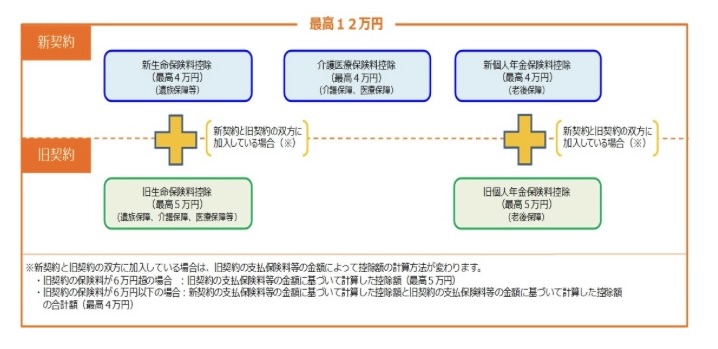

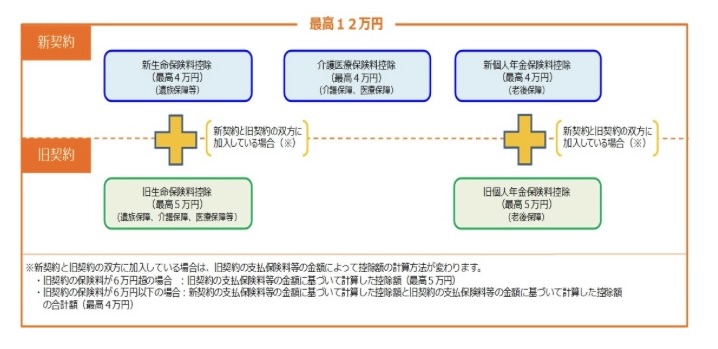

【メリット⑤】生命保険料控除が使える

支払った保険料を所得税や住民税の課税対象額から控除することができる生命保険料控除が使えるので、節税効果があります。

変額保険は「生命保険料控除」の区分となり、控除額には上限も設定されています。

具体的な控除限度額は以下の通りです。

| 年間の支払保険料 | 控除額 |

|---|---|

| 2万円以下 | 支払保険料の全額 |

| 2万円超 - 4万円以下 | 支払保険料 × 1/2 + 1,0000円 |

| 4万円超 - 8万円以下 | 支払保険料 × 1/4 + 2,0000円 |

| 8万円超 | 一律4万円 |

控除限度額は一律4万円!

しかし、控除額4万円が受け取れる訳ではないので勘違いしないようにしよう。

変額保険のデメリット

- 【デメリット①】積立金に元本保証はなく損することもある

- 【デメリット②】手数料として実質的な掛捨て保険料を払うことになる

- 【デメリット③】解約控除がある

- 【デメリット④】実質利回りが低い

【デメリット①】積立金に元本保証はなく損することもある

積立金に元本保証はなく損する可能性がある保険なので、元本割れを許容できない人は入るのをやめましょう。

特に注意すべきは、保障満期日に満期保険金を受取らなければいけない「有期型」です。

満期保険金を受取り時に、もしもリーマンショック級の経済ショックに見舞わてしまったら大損する可能性もあるからです。

変額保険など投資で損したくないなら、投資を始めること以上に将来の積立金の受け取り方(出口戦略)が非常に大事なので、自分で判断できないならFPに相談してアドバイスをもらいましょう。

\ 無料相談はリスクゼロであらゆるお金の悩みを解決できる!悩んでいる時間が勿体ない!/

【デメリット②】手数料として実質的な掛捨て保険料を払うことになる

変額保険は保険会社を通して投資するので、「保険関係費」として実質的な掛捨て保険料を払うことになります。

保障がいらない人や貯金・投資目的の人にとっては運用効率が悪くなってしまうので大きなデメリットです。

保険関係費は保険特有の手数料です。

いくら差し引かれるのかは運用成果に大きく影響するのに、手数料率はほとんど開示されていません。

【デメリット③】解約控除がある

早期解約すると解約返戻金から「解約控除」というペナルティを差し引かれてしまい損する可能性が高まります。

解約控除も保険特有のデメリットであり、NISAやiDeCoにはありません。

【デメリット④】実質利回りが低い

「終身型」と「有期型」の実質利回りは、保険会社表示の利回りより大幅に低いです。

具体的な数値を見てみましょう。

| 変額保険の種類 | 累計保険料 | 70歳時点 | |||

|---|---|---|---|---|---|

| 年率3%の場合 | (実質利回り) | 年率6%の場合 | (実質利回り) | ||

| 終身型 | 965万円 | 931万円 | 年率0.08% | 1,977万円 | 年率1.8% |

| 有期型 | 962万円 | 1,380万円 | 年率0.9% | 2,891万円 | 年率2.78% |

| 年金 | 960万円 | 2,043万円 | 年率1.9% | 4,897万円 | 年率4.15% |

客観的にみて実質利回りと保険会社表示の利回りには大きな乖離があります。

これは、実質的な掛捨て保険料となる保険関係費が積立金から差し引かれてしまっており、運用効率が悪いからです。

利回りがいくら良くても手数料が高ければ良い運用成果は期待し難い。

変額保険の運用実績は運用レポートでチェックできます!

各社変額保険の運用レポートを見れば、ファンドごとの投資先や直近や設定来の運用成績を確認できます。

「ソニー変額 運用レポート」のように商品名+運用レポートと検索すれば、いつでも誰でも調べることが可能です。

- アクサ生命 ユニットリンクの運用レポートはこちら

- ソニー生命 バリアブルライフの運用レポートはこちら

- 東京海上日動あんしん生命 マーケットリンクの運用レポートはこちら

- マニュライフ生命 こだわり変額保険の運用レポートはこちら

- メットライフ生命 ライフインベストの運用レポートはこちら

- ソニー生命 変額個人年金SOVANIの運用レポートはこちら

- SOMPOひまわり生命 将来のお守りの運用レポートはこちら

上記リンクからも各社運用レポートのページへ飛ぶことが出来ます。

どこがオススメ!?現役FPが選ぶ変額保険のランキングTOP3!

- 【第一位】ソニー生命 変額個人年金SOVANI

- 【第二位】T&Dフィナンシャル生命 ハイブリッドつみたてライフ

- 【第三位】アクサ生命 ユニットリンク

【第一位】ソニー生命 変額個人年金SOVANI

- 元本割れリスクを減らしたい

- 一番増える可能性が高い変額保険に入りたい

- 投資目的

- 積立・受取時期の自由度が高く、長期継続しやすい仕組みが良い

| 長期継続のしやすさ | [sbd_rate 4.0] |

| 投資先ファンド種類 | [sbd_rate 4.5] |

| 過去の実績 | [sbd_rate 3.5] |

| 総合評価 | [sbd_rate 4] |

ソニー生命の変額個人年金はNISA・iDeCoに最も近い変額保険です。

販売手数料の低さから保険営業から提案されないのが一番問題ですが、現役FPから見て変額保険の中では圧倒的に良い保険です。

- 死亡保障がない分、運用効果が高い

- 積立額が自由にコントロールができる

- 積立の中断・再開ができる

- ファンド(投資先)が16銘柄と豊富

- 保険料を一時払いで入ることができる

死亡保障がないことが不安なら、「変額個人年金 + 収入保障保険」で考えましょう。

収入保障保険は【2022年9月版】収入保障保険おすすめ5選をランキングで解説してます。

NISA・iDeCoを自分で始められないならオススメです。

\ 変額個人年金・NISAをまとめて比較できるFPに無料相談して最適なプランを見つけよう!/

【第二位】T&Dフィナンシャル生命 ハイブリットつみたてライフ(告知あり型)

- 変額保険に三大疾病保障をつけたい

- 積立の自由度が高く、長期継続しやすい仕組みが良い

- 変額保険でNASDAQ100に投資したい

| 長期継続のしやすさ | [sbd_rate 4.0] |

| 投資先ファンド種類 | [sbd_rate 3] |

| 過去の実績 | [sbd_rate 2.5] |

| 総合評価 | [sbd_rate 3.5] |

積立額の増減、中断・再開、ボーナス払いなど保険料払込方法の自由度が高い変額保険です。

死亡保険金は保険料に関係なく所定の範囲内で自由に設定することが出来ます。

- 保険料に関係なく死亡保険金を50万円にでき、運用効率を上げることが出来る

- 積立額が自由にコントロールができる

- 積立の中断・再開ができる

- ボーナス払いやスポット購入(一括購入)ができる

- 資産形成サポート特約(三大疾病保障)がある

死亡保険金を抑えて運用効率を上げるなら、T&D生命の変額保険ではなく変額個人年金に入った方が良いです。

\無駄なく将来の備えをしたいならFPに無料相談!保険・NISA・iDeCoから最適を一緒に考えてくれる!!/

【第三位】アクサ生命 ユニットリンク

- 介護保障付き変額保険に入りたい

- キャピタル・インターナショナル(株)が運用に携わる世界株式プラス型(アクティブ)に投資したい

- 販売実績が高い変額保険に入りたい

- 3000円以下で変額保険に入りたい(クレジット払い限定)

| 長期継続のしやすさ | [sbd_rate 3] |

| 投資先ファンド種類 | [sbd_rate 3.5] |

| 過去の実績 | [sbd_rate 4] |

| 総合評価 | [sbd_rate 3.5] |

変額保険で死亡保障と投資をセットで持つなら、ユニットリンクはバランスが良いです。

ユニットリンクは10年以上前から販売されており加入者も多く、保険相談すると提案される機会も非常に多いです。

- ファンド(投資先)に有名運用会社多数

- 三大疾病・七大疾病保険料払込免除特約がつけられる

- 介護保障を追加した『ユニットリンク介護』がある

- クレジットカード払いなら最低保険料がなく、少額から始められる

\ ユニットリンクに入ろうと思う…NISAも興味はある…それならFPにあなたの最適を教えてもらおう/

変額保険に入るのをやめたほうがいい人

- 個人で投資を始められる人

- 運用目的で保障がいらない人

- 投資するなら無駄な手数料を払いたくない人

- 合理的に投資したい人

- 資産形成の遠回りをしたくない人

変額保険はは積立金から引かれる手数料が高く運用効率が悪いです。

運用目的で投資を始めるなら、NISAやiDeCoなどを利用しましょう。

もし死亡保険がないと不安なら、必要最低限の期間だけ掛捨て保険に加入しましょう。

\ あらゆるお金の悩みはFPに無料相談して解決!オンライン相談は全国どこからでも相談できる /

変額保険が向いている人

- 色々考えたり、手続きするのが面倒

- 手軽に投資を始めたい

- 自分で投資を始める自信がない

自分で投資できず結局銀行貯金しかしないなら、変額保険に加入した方が良いです。

変額保険も長期継続すればNISAやiDeCoほどではないけど、ふえる可能性が高いからです。

ただし、変額保険に入るなら『変額個人年金』を必ず比較してください。

変額個人年金は積立金が増える可能性が高く、加入後一定期間を超えると積立額の増減、中断・再開、受取時期の変更が自由にできるからです。

もし【変額個人年金】の提案を受けていなければ、FP無料相談サービスで変額個人年金を比較しましょう。

\変額保険なら『変額個人年金』は比較必須!あとで後悔しない為にFPにセカンドオピニオンを受けよう /

デメリットを理解した上で変額保険に入りたい

- 保険営業の説明だけでは理解しきれなかった

- 変額保険の提案を受けたけど、難しくてよくわからなかった

- お金が増えると良い話すぎて不信感を感じて自分で調べようと思った

このブログを読んでいる人は、このように感じている人が多いと思います。

変額保険は非常に複雑な保険で、メリット・デメリットや自分に適不適かしっかり理解した上で入らないと、あとで後悔する可能性が高いです。

読者の方には、そうなって欲しくありません。

- 担当の保険営業の案内に疑問をもった

- 変額個人年金の案内がなく、変額有期保険の説明しか受けていない

- NISA・iDeCoと詳しく比較してから決めたい

- 保険に固執せず幅広い金融商品の中から最適な積立方法を知りたい

このように思うなら、東証グロース市場上場企業のブロードマインド(株)が運営する保険・資産運用・住宅ローンなど幅広い金融商品の無料相談サービス【マネプロ】でセカンドオピニオンを含めて相談することをオススメします。

マネプロは特定の金融機関に属さない、資産形成に精通したFPに相談できるので、最適な貯金方法は何か、変額保険・NISA・iDeCoなど保険以外の金融商品との違いを詳しく比較しながら、あなたにとって最適な保険と貯金方法が見つかるからです。

FPへの相談はあらゆるお金の悩みを相談可能で、保険だけじゃなく投資信託や住宅ローンなども加入までまとめて相談できます。

スマホやタブレットからどこでもオンライン相談できて、押し売りは一切なしとホームページで公言しているので安心して相談できます。

FPはお金の専門家なので金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

保険以外の金融商品もまとめてFPに無料相談できるマネプロで、まずは気軽に無料相談をしてみましょう!

\保険・貯金・NISA等お金の悩みはまとめてFPに無料相談で解決!オンライン相談は全国どこでも対応!/

無駄は嫌だ!保険と投資を別々にしたい!

投資と保険は分けたいと思っても実際のところ、

- 『投資というだけで難しそう…』

- 『何から始めたらいいのかわからない…』

- 『投資はやりたいけど出来るだけ損したくないな…』

このように思われる方も多いと思います。

私も以前は同じように考え、中々行動に移れずただ銀行貯金するだけでした。

ですが単純に貯金してもお金はふえません。

低金利時代で収入も上がりにくい今の時代こそ、『投資をすること』はあなたの10年、20年後の未来を大きく変えます。

- 早いうちから無駄なく将来に備えたい

- 自分に合った投資方法や資産配分を知りたい

- 投資するなら損するリスクを少しでも減らしたい

- 家計負担を抑えたい

- 将来のお金の不安を解消したい

もしあなたがこの様に思ったなら、日本ファイナンシャルアカデミーが主催する金融初心者向けのマネーセミナーお金の教養講座に無料参加がオススメです。

なぜなら、日本ファイナンシャルアカデミーは設立20年超の老舗マネースクールであり、『金融商品販売目的』の他セミナーとは違い、金融商品販売は一切せず完全中立な立場でお金が貯まりやすい家計管理術や投資基礎までプロから無料で学べます。

実際の受講者さんで貯金が苦手だった人も、ここでお金と投資の基礎を勉強して家計の無駄をなくすことに成功し、貯金0円の状態から2年以内に100万円以上の資産形成に成功した人も多くいます。

お金の教養講座は金融商品販売をされることもなく完全無料で参加できてリスクゼロです。

まずは気軽に受講してみましょう。

金融知識は将来自分に100%返ってきます。

もしあなたがこれからお金や投資の知識を身につけ、投資を始めて行けば今抱えているお金の心配から解放された生活を送れることでしょう。

ぜひこの機会にお金の勉強の第一歩としてをお金の教養講座で自分の知りたい無料勉強会を受講してみましょう。

\老舗マネースクールのお金のプロが教える金融知識のはじめの一歩!投資初心者に優しい内容!/