- 10年以上先に使うお金なら、ドル建て個人年金「つみたてねんきん2」が良いと勧められた…

- 高い積立利率を今なら固定できるから、契約する人が多いと言われたけど本当なのかな…

- 初心者なら保険で運用すればリスクがあっても安心といわれたけど、デメリットを知りたい…

- あとで後悔したくないから、誰か客観的な情報を教えて!

「銀行より有利」「利率が高い今がオススメ!」「喜ばれるので皆さんに必ず提案してます」と、つみたてねんきん2を提案されるケースが多いです。

しかしネット検索すると「後悔した」「やめたほうがいい」「情弱向け」など悪い評判が多く、「オススメ」と謳う企業サイトと評価が違いすぎて、何が本当なのか悩んでしまいます。

実は保険販売が仕事の保険営業・企業サイトから、つみたてねんきん2の客観的情報を得ることは難しいです。

このブログの読者には、保険で損・後悔をしてほしくありません。

そこでこの記事では、業歴14年現役FPとして2,000世帯以上の保険・運用相談を解決してきた筆者が、他では教えてくれないニッセイウェルス生命『つみたてねんきん2』の客観的真実を教えます。

最後まで読めば、この保険に入るべきかがわかり、あなたの大切なお金と時間を無駄にしないですみます。

- 「ドル建て個人年金」としてみれば悪くないが、「資産形成商品」としてみれば入る価値は薄い

- 同じお金・時間をかけるならNISAで同じような米国債投資、個人で生債券へ投資、株式投資など、保険以外で運用したほうが、ドル建て保険より確実にお金が増える

- あなたの大切な時間・労力を掛けて稼いだ大切なお金を、保険で無駄にしないで下さい。

- 類似商品「こだわり個人年金」と比較あり!本質は一緒でどっちもオススメできない

- 保険以外の金融知識豊富なFPなら、保険は資産形成に向いていないので勧めない

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 投資に最低限知識は必須!40万人以上が受講した無料セミナーお金の教養講座でプロから学ぼう!

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

「つみたてねんきん2」基本情報

- ニッセイウェルス・日本生命の違い

- 利率固定プランのほうが積立利率が低い

- 取扱範囲

ニッセイウェルス・日本生命の違い

ニッセイウェルス生命は、日本生命の完全子会社です。

| ニッセイウェルス生命 | 日本生命 | |

|---|---|---|

| 設立 | 1907年 (2018年日本生命と経営統合) | 1889年 |

| ソルベンシーマージン費率 | 760% | 970.8% |

| 格付け評価 (S&P) | A+ | A+ |

| 純資産 | 5兆7,123億円 | 9.4兆円 |

| 基礎利益 | 374億円 | 7,640億円 |

日本生命は個人・法人など包括的な保険商品を扱っているのに対し、ニッセイウェルス生命はシニアや富裕層をターゲットにした保険商品を扱っています。

その中でも「つみたてねんきん2」は販売窓口によって商品名が異なりますが、最も提案される確率の高い保険です。

・野村證券:ニッセイウェルス定額年金 外貨建・円積立型

・みずほ銀行・みずほ信託:みらいの笑顔

・三菱UFJ銀行:夢のつみたてねんきん

※すべて商品名を変えているだけで中身は「つみたてねんきん2」と一緒!

ニッセイウェルス生命の知名度は低いですが、安心できる保険会社と考えて問題ありません。

プランによって積立利率は違う

「利率固定プラン」と「利率連動プラン」があり、プランによって積立利率が違います。

| 特徴 | 積立利率※ | |

|---|---|---|

| 利率固定プラン | 契約時の利率を固定 | 米ドル:3.41% 豪ドル:3.49% |

| 利率連動プラン | ・契約時の利率は固定 ・解約時に債券相場によって解約返戻金を調整(市場価格調整) | 米ドル:4.26% 豪ドル:4.46% |

契約時の積立利率が高く、今後債券相場が下落して積立利率が下がっていくと考えるなら、利率連動プランのほうが市場価格調整を含めても増える可能性が高いです。

取扱範囲

つみたてねんきん2の取扱範囲は以下の通りです。

| 契約年齢 | 0歳〜70歳 |

|---|---|

| 指定通貨 | 米ドル・豪ドル |

| 最低保険料 | 月:2万〜 年:24万〜 |

| 払込期間 | 10年〜50年 |

| 市場価格調整 | あり (利率連動プランのみ) |

| 解約控除 | あり |

| 元本保証 | なし |

| 保険料の増額 | 不可 |

| 保険料の減額・中断・再開 | 可能※ |

プランによって市場価格調整があること、最低保険料が高いところを除けば、他社のドル建て個人年金と大きく違いはありません。

ポイント

ポイント他社ドル建て個人年金との違いは、記事内で解説!

デメリット

- 【デメリット①】保障がない

- 【デメリット②】保険関係費などの手数料が掛かる

- 【デメリット③】高利率契約は注意!保険会社が倒産したら契約内容が変わる可能性がある

- 【デメリット④】解約控除ペナルティーあり

- 【デメリット⑤】「利率変動プラン」は市場価格調整がある

- 【デメリット⑥】保険料を控除限度額に納められない

- 【デメリット⑦】「利率連動プラン」は年金を一時受取りできない

- 【デメリット⑧】元本保証なく、損する可能性がある

【デメリット①】保障がない

資産形成に特化しており、保障と言えるものがありません。

保障がないなら、保険に入る意味がないです。

ポイント

ポイント保険以外のほうが、資産形成に適している!

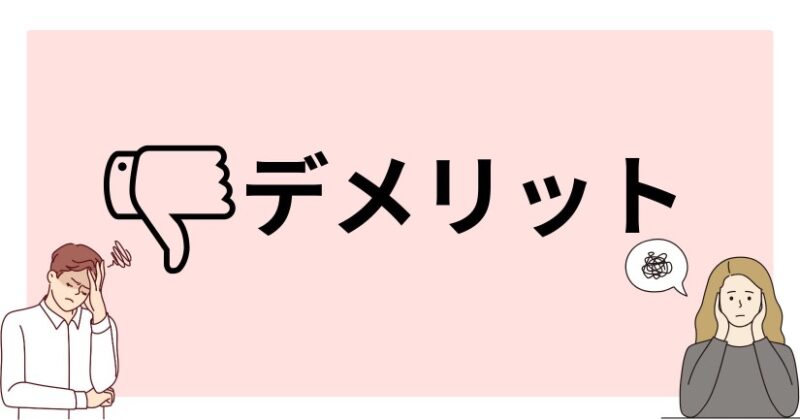

【デメリット②】保険関係費などの手数料が掛かる

保険特有の「保険関係費」などの手数料が掛かります。

| 商品名 | 手数料率 |

|---|---|

| 保険関係費 | 手数料率の開示なく不明 |

| 為替手数料 | 円入金:0.5円/1ドル |

| 円支払:0.5円/1ドル | |

| 年金管理手数料 | 年金額の1%を上限に毎年控除 |

NISAなど保険以外で投資すれば「保険関係費」なしで資産形成できます。それだけでかなり運用効率を高めることができる事実を、保険営業は教えてくれません。

ポイント

ポイント保険関係費はブラックボックス!手数料率を開示しないのは顧客に不親切!(他社で開示している保険あり)

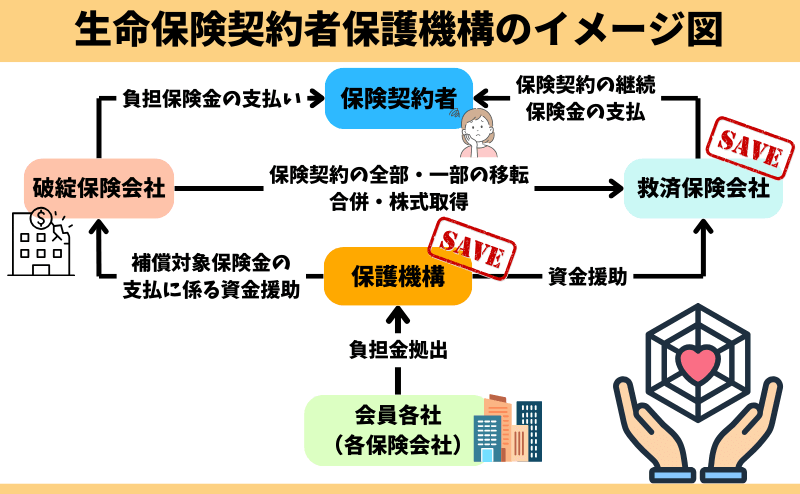

【デメリット③】高利率契約は注意!保険会社が倒産したら契約内容が変わる可能性がある

もしニッセイウェルス生命が倒産したら、契約は存続できても契約内容が大きく変わる可能性があります。

2026年2月時点では生命保険契約者保護機構HP上で、予定利率3%以上を『高利率契約』と位置付けています。

ちなみに証券会社で米国債・豪国債に投資すれば、証券会社が倒産しても運用資産に影響がでません。

なぜなら運用資産を分別管理(証券会社の資産と顧客の運用資産を分けて管理)しており、証券会社が倒産しても運用資産に影響がでない仕組みになっているからです。

ポイント

ポイント証券会社が倒産したら、違う証券会社が運用資産の管理を引き継ぐ。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

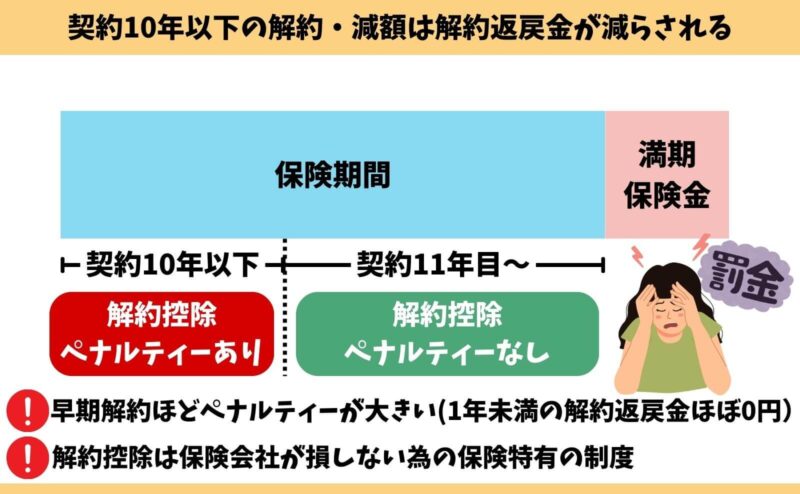

【デメリット④】解約控除ペナルティーあり

契約10年未満の解約・減額は『解約控除』というペナルティーがあり、解約払戻金が少なくされます。

早期解約ほどペナルティーが大きく、契約10年以上で解約控除は消滅します。

解約控除は保険特有のデメリットでNISAなど他の投資商品にはありません。

ポイント

ポイント早期解約はお金が戻ってこないと思っておきましょう。

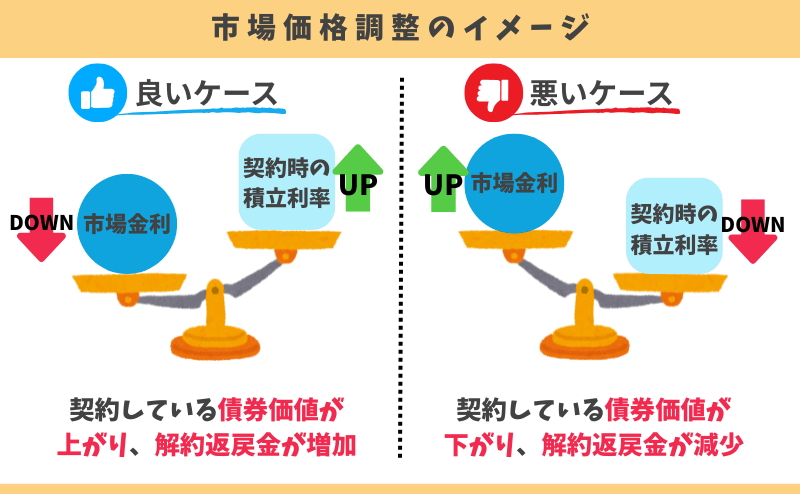

【デメリット⑤】「利率連動プラン」は市場価格調整がある

利率連動プランを契約40年未満で「解約・減額」すると、市場価格調整が掛かり解約返戻金が調整されます。

市場価格調整は積立利率が高いときに入ったほうが、解約返戻金の増加が見込めるので有利です。

しかし「ドルで解約返戻金が増加」しているだけで、「円で解約返戻金が増加」しているわけではありません。

為替が円高なら、たとえ市場価格調整が有利に働いても損する可能性があります。

ポイント

ポイント市場価格調整の調整幅は、契約年数が長くなるにつれ縮小していく!

【デメリット⑥】保険料を控除限度額に納められない

最低保険料が2万円なので、個人年金保険料控除を目的に入ろうと考えている人にとって、控除限度額以上の保険料を払わなければなりません。

(例)個人年金保険料控除を目的に入るイメージ

※控除限度額:年間保険料8万円以上で所得税4万円、住民税2.8万円を控除

・つみたてねんきん2:控除限度額より16万円も多く保険料を払わなければいけない

・他のドル建て個人年金:年間保険料8万円に近い設定で契約可能(浮いた保険料をNISAなど他に回せる)

控除目的で最低限入ろうとしているなら、つみたてねんきん2は控除限度額以上の保険料を払うことになるのを理解しておきましょう。

ポイント

ポイント年間保険料8万円を超えた部分は一切控除対象にならない。

【デメリット⑦】「利率連動プラン」は年金を一時受取りできない

利率連動プランは、積立金を年金受取りしかできません。

老後の収支は、その時にならないとわからない。

積立金の受取り方法を縛られたくないな。

積立金の受取り方の選択肢を増やしておきたいなら、利率固定プランを選びましょう。

【デメリット⑧】元本保証なく、損する可能性がある

この保険に元本保証はありません。

| タイミング | 元本割れリスク | |

|---|---|---|

| 米ドル・豪ドル | 契約40年未満での 途中解約・減額 | 為替・市場金利次第であり |

| 契約40年以上での 途中解約・減額 | 為替次第であり |

保険を通して外国債券へ投資するので、他の投資性商品と同じように元本割れリスクがあります。

ポイント

ポイントつみたてねんきん2は、投資性商品なのでリスクがある!

メリット

- 【メリット①】保険料の中断・再開ができる

- 【メリット②】通貨分散・資産分散効果を期待できる

- 【メリット③】円高なら年金受取りをしない設定ができる

- 【メリット④】個人年金保険料控除が使える

- 【メリット⑤】健康状態関係なく入れる

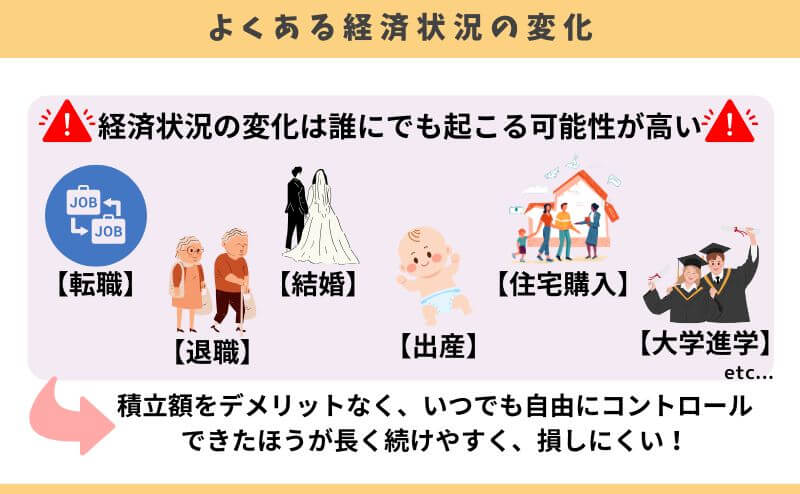

【メリット①】保険料の中断・再開ができる

契約10年以上すれば、保険料支払いの中断・再開が自由にできます。

保険料の中断・再開ができない保険だと、解約・減額しか保険料を調整する方法がありません。

契約してすぐ保険料の調整はできませんが、10年以上すれば長く続けやすくなるのはメリットです。

ポイント

ポイントNISAなど保険以外なら、積立額の増減・中断・再開がいつでもデメリットなくできて続けやすい。

【メリット②】通貨分散・資産分散効果を期待できる

つみたてねんきん2に入るということは、ドル・指定通貨の国債を持つことと同じです。

資産を日本円しか持っておらず、投資を全くしていない人にとって、通貨分散効果があります。

ポイント

ポイント2025年3月時点では通貨の信用度、利率が高い「米ドル」が人気

【メリット③】円高なら年金受取りをしない設定ができる

新為替ターゲット特約で設定した為替数値より円高なら、年金受取りを先延ばしにできます。

(例)為替数値を90円に設定した場合のイメージ

・年金1年目の為替が100円 → 年金受取り

・年金2年目の為替が88円 → 年金支払いなし

※先送りされた年金はいつでも引き出し可能

為替に関わらず、毎年必ず年金受取りをしなければならない状況の人には無意味ですが、少しでも損しないために円高のときに受け取らない選択をしたい人にとってはメリットです。

【メリット④】個人年金保険料控除が使える

年間保険料に応じた生命保険料控除が受けられ、保険料払込期間中は所得税を最大4万、住民税を最大2.8万を毎年控除できます。

保険料を払うことで所得税・住民税の節税効果があるのは嬉しいことです。しかし、大きな節税効果があるとはお世辞にも言えません。

老後の資産形成・控除目的で入るならiDeCo、控除より積立金を増やして将来のお金の悩みを解決したいなら、NISAなど保険以外のほうが合理的です。

ポイント

ポイント保険料控除はあくまでおまけ!控除目的で保険に入るのは保険料のムダ遣い。

【メリット⑤】健康状態関係なく入れる

契約時の健康状態は、一切問われません。

がんになってしまった人でも、糖尿病の人でも検討できます。

つみたてねんきん2の注意点

- 【注意点①】つみたてねんきん2は保険の皮を被った投資信託

- 【注意点②】学資保険の代わりはやめたほうがいい

- 【注意点③】NISA・iDeCoを必ず理解した上で入るか決めよう

【注意点①】つみたてねんきん2は保険の皮を被った投資信託

保険営業

保険営業投資初心者こそ、保険のほうが安心です!

保険営業

保険営業保険なので、NISA・iDeCoよりリスクが低いです!

このような案内は間違っているので、騙されないよう注意してください。

つみたてねんきん2の本質は「米国債で資産形成したい人向けの投資商品」で、為替リスク、金融市場リスクなど個人で運用する場合と基本的なリスクは一緒です。

| 概要 | つみたてねんきん2 | 個人で米国債へ投資 | |

|---|---|---|---|

| 信用リスク | 発行体の経営悪化・倒産により元本や利息支払いが滞る可能性 | あり | あり |

| 為替リスク | 為替により積立金が変動 | あり | あり |

| 金利変動リスク | 債券の金利により積立金が変動(途中売却時) | あり (利率連動プラン) | あり |

| 流動性リスク | 事件、事故、天災などの影響で取引が不可能になる可能性 | あり | あり |

| 早期解約リスク | 早期解約ペナルティーの有無 | あり | なし |

しかし、客観的にみて「つみたてねんきん2」のほうが早期解約リスクがあり、総合的にみて個人で米国債へ投資するよりリスクが高いです。

保険だから安心、元本割れしにくい、リスクが低いということはありません。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

【注意点②】学資保険の代わりはやめたほうがいい

教育費としてお金が大きく掛かる時期は「進学のタイミング」と明確です。

ドル建て個人年金を学資代わりにすると、お金が必要な時期の為替に大きく依存してしまうことになります。

積立利率が高くても、すべては積立金を受取るときの為替次第。

将来の為替は誰にも予測できない。(2010年〜2025年のたった15年間で、為替は75円〜160円と2倍以上動いている)

特に「ただ貯金しているより有利だから」と考え、ドル建て個人年金に集中投資しようとしているなら、やめたほうがいいです。

もし保険営業から保険以外の教育費準備について教えてもらっていないなら、一度冷静になりそれが最適解なのかFP相談窓口を利用して教えてもらいましょう。

≫【2025年最新版】現役FP厳選!顧客利益を考えてくれるFP相談窓口ランキングはこちら

≫学資保険代わりでドル建て保険はやめたほうがいい理由はこちら

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

【注意点③】NISA・iDeCoを必ず理解した上で入るか決めよう

保険にこだわりがないなら、運用益に税金が掛からないNISA・iDeCoを理解した上で「つみたてねんきん2」に入るかどうかを決めたほうが良いです。

| 手数料 | 運用期間 | 積立限度額 | 運用益への課税 | 積立額の増減 | 積立の中断・再開 | 途中引出し | |

|---|---|---|---|---|---|---|---|

| つみたてねんきん2 | 為替手数料 保険関係費 | 最長80歳まで | 月1〜40万まで | 一時所得 贈与税 | 不可 | 可能 ※1 | 解約すれば可能 |

| 変額個人年金 | 為替手数料 運用費用 保険関係費 | 最長95歳まで | なし | 一時所得 贈与税 | 可能 ※2 | 可能 ※3 | 解約すれば可能 |

| NISA | 運用費用 | 無期限 | 年360万まで | 運用益非課税 | 可能 | 可能 | 可能 |

| iDeCo | 新規加入手数料 運用費用 給付手数料 | 最長75歳まで | 年14.4万~81.6万まで | 退職所得控除 | 可能 | 可能 | 原則不可 |

もしあなたが保険での資産形成しか提案されていないなら、営利目的の保険営業か、保険以外の金融知識に乏しい担当です。

お金に困らない将来を手に入れたいなら、優秀なFPに相談すれば、保険以外の金融商品も含めて最適な資産形成を提案してくれるので、他で相談することをオススメします。

≫【2025年最新版】現役FP厳選!顧客利益を考えてくれるFP相談窓口ランキングはこちら

≫学資保険代わりでドル建て保険はやめたほうがいい理由はこちら

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

現役FPぶっちゃけ

- 【ぶっちゃけ①】保障がない → 保険に入る意味がない

- 【ぶっちゃけ②】米国債での運用なら、NISAでもできる

- 【ぶっちゃけ③】10年以上先に使うお金は、NISAで優良投資信託で積立したほうがいい

- 【ぶっちゃけ④】10年後に支払い中断する前提なら時間の無駄

- 【ぶっちゃけ⑤】古い個人年金を見直す提案は要注意!

【ぶっちゃけ①】保障がないなら保険に入る意味がない

保障がないのに、そもそも保険に入る必要があるでしょうか。

「餅は餅屋」という言葉のように、「保険は万が一に備えるもの」であり、資産運用するために入るものではありません。

FPとして客観的にみて、保障がない保険に入る意味がなく、やめたほうがいいです。

≫【FP暴露】必要な保険1選!保険の入りすぎをなくす方法についてはこちら

≫ほけんの窓口で騙された?カモにされない方法はこちら

【ぶっちゃけ②】米国債での運用なら、NISAでもできる

NISAを通して「iFree HOLD 米国国債(T-Zero2044)」に投資すれば、つみたてねんきん2の米ドルと同じように、米ドル・米国債で運用できます。

| つみたてねんきん2 | iFree HOLD 米国国債 (NISAで投資) | |

|---|---|---|

| 投資対象 | 米国債 | 米国債 |

| 最低投資額 | 20,000円〜 | 100円〜 |

| 運用益への課税 | 一時所得税 雑所得税 | 非課税 |

| 契約時手数料 | なし | なし |

| 手数料 | 保険関係費:手数料率不明 為替手数料:往復1円 年金管理手数料:積立金 × 1% | 運用費用:年0.1705% |

| 売買手数料 | なし | 不明 |

資産形成として客観的にみると、iFree HOLD 米国国債で運用したほうがユーザーメリットが高いです。

もしドル建て個人年金に興味があるなら、保険以外の運用方法まで視野を広げたほうが、確実に良い資産形成ができます。

≫NISA比較あり!小学生でもわかるドル建て保険の基本ついてはこちら

\iFree HOLD 米国国債やNISAも相談できるFP担当 !/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

【ぶっちゃけ③】10年以上先に使うお金は、NISAで優良投資信託で積立したほうがいい

長く運用できるなら、株式投資信託で運用したほうが、リスクがあっても積立金が増える可能性が高いです。

たとえば、SBI証券「NISA積立設定ランキング」で常に上位、優良投資信託と名高い『eMAXIS slim米国株式 S&P500インデックスファンド』で毎月1万円を積立した場合を検証します。

S&P500インデックスファンド一つだけで、米国優良企業500社にまるっと投資できる

S&P500インデックスファンドとは、アメリカの代表的な株価指数「S&P500」に連動する投資信託のこと。S&P500は、米国の優良企業500社(Apple、Google、Amazonなど)の株価を反映しており、経済成長とともに長期的に上昇してきた実績があります。

初心者でも始めやすく、長期的な資産形成に向いている投資商品として有名です。

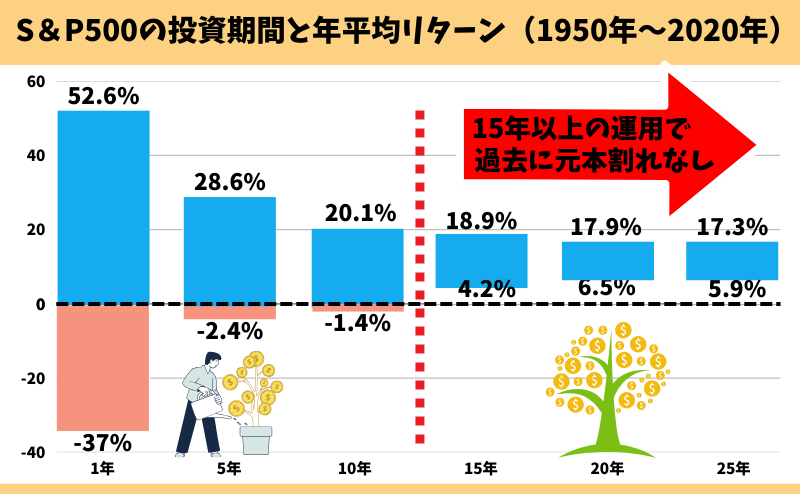

投資の名著『ウォール街のランダムウォーカー』によると、過去70年(1950年から2020年)でS&P500で15年以上運用していた人は、どの15年を切り取っても元本割れがなかったという客観的データがあります。

(例)1957年〜2024年末まで平均リターン「年率10.5%」で運用できた場合のイメージ

・毎月1万円を10年間積立:120万 → 210万(返戻率:175%)

・毎月1万円を15年間積立:180万 → 434万(返戻率:241%)

・毎月1万円を20年間積立:240万 → 810万(返戻率:337%)

・毎月1万円を30年間積立:360万 → 2,516万(返戻率:698%)

過去の実績であり、将来の運用成果を約束するものではありませんが、10年以上運用すれば元本割れする可能性が抑えられることを歴史が証明しています。

10年以上の長期運用ができるなら、S&P500インデックスファンドのような優良投資信託で運用するほうが、お金に困らない将来を手に入れられる可能性が高く、客観的にみてオススメです。

≫【2025年最新版】現役FP厳選!顧客利益を考えてくれるFP相談窓口ランキングはこちら

≫真実!貯蓄型保険で資産形成はやめたほうがいい理由はこちら

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

【ぶっちゃけ④】10年後に支払い中断する前提なら時間の無駄

10年後に保険料支払い中断する前提で入るのは、お金と時間をムダに浪費するだけなのでやめたほうがいいです。

NISAなど保険以外の資産形成にそのお金・時間を充てたほうが、長い目でみて「つみたてねんきん2」より積立金が増える可能性が高いです。

この入り方をして喜ぶのは、高い保険料契約で大きく儲けることができる保険営業くらいでしょう。

ポイント

ポイント支払い中断を前提にした話をされたなら、自己利益追求型の保険営業なので相談窓口を変えましょう。

【ぶっちゃけ⑤】古い個人年金を見直す提案は要注意!

保険営業

保険営業今の利率のほうが高いので、見直したほうが有利です。

保険営業

保険営業解約 → 一時払いドル建て保険に見直したほうがいいです。

このように、古い個人年金保険や貯蓄型保険の見直しを勧められるケースが急増しています。

しかし、より良いリターンを求めて見直すなら、保険にこだわる必要がありません。

解約するなら、NISAなど保険以外の運用に充てたほうが、将来的に積立金が増える可能性が遥かに高いです。

既に入っている個人年金保険や貯蓄型保険を解約するなら、もっとムダのない経済合理性の高い資産形成・運用がオススメです。

≫よく提案される保険①:メットライフ「ビーウィズユープラス2」はこちら

≫よく提案される保険②:メットライフ「サニーガーデンEX」はこちら

≫よく提案される保険③:第一フロンティア「プレミアプレゼント4」はこちら

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

類似商品「こだわり個人年金」と特徴比較

比較されることの多いマニュライフ生命「こだわり個人年金」より、つみたてねんきん2のほうが積立利率を固定できる強みがあります。

| つみたてねんきん2 | こだわり個人年金 | |

|---|---|---|

| 契約年齢 | 0歳〜70歳 | 0歳〜70歳 |

| 指定通貨 | 米ドル・豪ドル | 米ドル・豪ドル |

| 最低保険料 | 月:2万 年:24万 | 月:1万 年:12万 |

| 利率変動 | 利率固定プラン:なし 利率連動プラン:解約時のみあり | 毎月変動あり |

| 市場価格調整 | あり (利率連動プランのみ) | なし |

| 解約控除 | あり | あり |

| 元本保証 | なし | なし |

| 保険料の増額 | 不可 | 不可 |

| 保険料の減額 | 可能 | 可能 |

どちらも「ドル建て個人年金」としてみれば悪くない保険ですが、毎月2万以上を予定しており、積立利率が高い今なら「つみたてねんきん2」のほうがオススメです。

しかし、客観的にみて15年以上運用ができるなら、ローリスク・ローリターンのドル建て個人年金に集中投資するのは、積立金をもっと増やせる可能性を潰す行為になるので非常にもったいないのも事実です。

たとえば、ドル建て個人年金に入るとしても、他の投資方法も組み合わせたほうが効果は高くなる可能性が高いです。

(例)毎月の予算2万円で、他の投資方法を組み合わせたイメージ

・ドル建て個人年金 → 毎月1万、NISAで優良投資信託に投資 → 毎月1万

・ドル建て個人年金 → 毎月1.5万、NISAで優良投資信託に投資 → 毎月5,000円

・貯金 → 5,000円、NISAで優良投資信託に投資 → 毎月1.5万 etc

貯蓄型保険にこだわるより、保険以外の投資方法まで視野を広げたほうが、将来のお金の悩みを確実に解決できることを否定できる人はいないでしょう。

≫【2025年最新版】現役FP厳選!顧客利益を考えてくれるFP相談窓口ランキングはこちら

≫真実!貯蓄型保険で資産形成はやめたほうがいい理由はこちら

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

つみたてねんきん2がオススメな人

- どうしてもドル建て個人年金に入りたい

- 個人で投資する自信がない人

- 面倒が嫌い!気軽に運用したい人

- 個人年金保険料控除をどうしても使いたい人

このような人なら、つみたてねんきん2を検討するのはありでしょう。

しかし、少し頑張れば誰でも個人で投資はできるし、保険以外で運用したほうが積立金が増える可能性が高いです。

NISA開設〜売却まで無料サポートしてくれるFP相談窓口なら、面倒が嫌いな人や、個人で投資を始める自信がない人でもムダなく資産運用を始められます。

無理ない営業も一切なく、オンラインで全国どこでも相談できるので気軽に相談しましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

やめたほうがいい人

- ドル建て個人年金にこだわっていない人

- NISA・iDeCoに興味がある人

- 資産形成の遠回りをしたくない人

- ムダな手数料を払いたくない人

- 同じお金・時間を費やすなら、もっとお金が増えてほしい人

- 15年以上運用できる人

このような人は、つみたてねんきん2などのドル建て保険はやめたほうがいいです。

そもそも保険で運用するメリットも、保障がない保険に入る意味もありません。

ムダの多い保険での資産運用はやめましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

契約してしまったけど解約したい!どうすればいい?

- 申込8日以内ならクーリングオフ

- クーリングオフできないなら解約

申込8日以内ならクーリングオフ

クーリングオフ対象期間内なら、契約成立した後でもデメリットなく申込の取消しができます。

迷っていたり、保険以外で運用するなら一旦クーリングオフするのは有効な手段です。

ポイント

ポイントクーリングオフは公式WEBサイトから可能!

クーリングオフできないなら解約

クーリングオフ対象期間を過ぎているなら、解約しかできません。

しかし、たとえ一時的に損しても解約してNISAなど、保険以外で運用するなら早めに切り替えたほうが良いです。

ポイント

ポイント損した金額は勉強代と割り切ろう!

同じお金・時間を費やすなら、もっと期待リターンが高いほうがいい人へ

- 保険営業の説明だけでは理解しきれなかった

- つみたてねんきん2の提案を受けたけど、難しくてよくわからなかった

- お金が増えると良い話すぎて、不信感を感じて自分で調べようと思った

このブログを読んでいる人は、このように感じている人が多いと思います。

つみたてねんきん2は為替リスクや市場価格調整などがあり、一般的な保険商品より複雑な仕組みです。

メリット・デメリットや、自分に適しているのかしっかり理解してから入らないと、あとで後悔する可能性が高いです。

読者の方には、そうなって欲しくありません。

- 担当の保険営業の案内に疑問をもった

- つみたてねんきん2以外の保険や資産形成について、提案を受けていない

- 保険以外の運用商品について案内がなかった

- NISAや個人向け米国債・社債などと詳しく比較してから決めたい

このように思うなら、知識豊富なFP担当!マネーコーチで無料相談がオススメです。

マネーコーチは厳しい審査基準をクリアした、保険・保険以外の金融商品も詳しい知識豊富なFPにスマホやタブレットで全国どこでもオンライン相談ができます。

特定の金融機関に属さない資産形成に精通したFPに無料相談できるので、最適な資産形成はなにか、変額保険・NISA・iDeCoなど保険以外の金融商品と詳しく比較しながら、あなたに最適なマネープランが見つかります。

金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

スマホやタブレットから全国どこでもオンライン相談ができて、押し売りは一切なしとホームページで公言しており、ノーリスクで相談できるので安心です。

家計相談サービス【マネーコーチ】まずは気軽に無料相談してみましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

資産形成の知識に不安がある人へ

保険以外で資産運用をしたいと思っても実際のところ、

- 『投資というだけで難しそう…』

- 『何から始めたらいいのかわからない…』

- 『投資はやりたいけど出来るだけ損したくないな…』

- 『自分の金融知識に自信がない…』

このように思われる方も多いと思います。

私も以前は同じように考え、中々行動に移れずただ銀行貯金するだけでした。

ですが銀行にお金を置いておくだけではふえません。

低金利時代で収入も上がりにくい、物価高騰もしている今の時代こそ、『投資をすること』はあなたの10年、20年後の未来を大きく変えます。

- 無駄なく将来に備えたい

- 自分に合った投資方法や資産配分を知りたい

- 投資するなら損するリスクを少しでも減らしたい

- 家計負担を抑えたい

- 将来のお金の不安を解消したい

もしあなたがこの様に思ったなら、日本ファイナンシャルアカデミーが主催する金融初心者向けのマネーセミナーお金の教養講座に無料参加がオススメです。

なぜなら日本ファイナンシャルアカデミーは設立20年超の老舗マネースクールで、『金融商品販売目的』の他セミナーとは違い、金融商品販売は一切しません。

実際に金融知識が全くない状態で参加した受講者さんも、ここでお金の基礎を勉強して

色々な投資方法を基礎から教えてくれるから視野が広がり、自分にあった資産運用が見つかった。

将来の漠然としていたお金の不安が解消された

無駄な保険料を払わないための選び方を学べた。

おかげで、保険料という人生における大きな支出を抑えられた。

など、保険になんとなく入る前に無料セミナーに参加して良かったという声を多く頂いています。

お金の教養講座は金融商品販売をされることもなく完全無料で参加できてリスクゼロです。

まずは気軽に受講してみましょう。

もしあなたがこれからお金や投資の知識を身につけ、投資を始めて行けば今抱えているお金の心配から解放された生活を送れることでしょう。

ぜひこの機会にお金の勉強の第一歩としてをお金の教養講座で自分の知りたい無料勉強会を受講してみましょう。

\老舗マネースクールの完全中立なお金のプロが教えてくれる!参加者9割が初心者!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

まとめ

「ドル建て個人年金」としてみれば悪い保険ではないが、最低保険料2万円は地味に大きなデメリットです。

保障がなく、ローリスク・ローリターンなドル建て保険に毎月2万円以上を費やすより、運用益への課税が抑えられるNISA・iDeCoの投資限度額を優先的に埋めていったほうが、お金の不安は確実に解消できます。

時間とお金は有限です。たとえ面倒に感じても、あとで後悔や損をしないよう、資産形成を始める前に納得いく答えを見つけるために行動することをオススメします。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/