- 使わないお金は働けて増やしたほうがいいと、「しあわせ、ずっと4」を勧められた。

- 「投資初心者ほど保険のほうが安心」といわれたけど、なにかデメリットはないのかな…

- ネット・SNS検索すると、ドル建て保険の評判がすごく悪いし不安…

- あとで後悔したくない!「しあわせ、ずっと4」で資産運用はありなのか客観的情報を教えて!

「利率がいい今がチャンス」「お金を預け替えるだけで増やせる」など、銀行窓販で三井住友プライマリー生命の一時払保険「しあわせ、ずっと4」を勧められるケースは多いです。

しかし、一時払保険を調べると「後悔した」「やめたほうがいい」「情弱向け」などひどい評判が多く、「オススメ」と謳う企業サイトと評価が違いすぎて、何が本当なのか悩んでしまいます。

実は「しあわせ、ずっと4」は保険の皮を被った投資商品であり、資産運用なら保険以外で考えたほうが合理的であることを、保険販売が目的の保険営業・企業サイトは教えてくれません。

そこでこの記事では、業歴14年現役FPとして2,000世帯以上の保険・資産運用など「お金の悩み」を解決してきた筆者が、他では教えてくれない「しあわせ、ずっと4」の客観的情報を教えます。

最後まで読めば、この保険に入る価値があるのかがわかり、あなたの大切なお金・時間を無駄にしないですみます。

- 保障・運用の両面で「しあわせ、ずっと4」に入る価値はほとんどない!

- 同じお金・時間をNISAに費やしたほうが、期待リターンが高く、資産運用として無駄がない。

- あなたの貴重な時間と、汗水流して稼いだ大切なお金を、保険で無駄にしないで下さい。

- 保険以外の金融知識豊富なFPなら、保険は資産運用に向いていないので優先的に勧めません。

- 保険・運用・老後など「お金の悩み」は

知識豊富なFP担当!マネーコーチがオススメ!

- 投資するなら最低限の知識は必須!40万人以上が受講した無料セミナーお金の教養講座でプロから学ぼう

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

【要注意】しあわせ、ずっと4は保険の皮を被った投資商品!

保険営業

保険営業投資初心者こそ、保険のほうが安心です!

保険営業

保険営業保険なので、NISA・iDeCoよりリスクが低いです!

このような案内は間違っているので、騙されないよう注意してください。

なぜなら、「しあわせ、ずっと4」の本質は「まとまったお金で国債運用したい人向けの投資商品」であり、個人で債券投資する場合と基本的なリスクは一緒だからです。

| 概要 | しあわせ、ずっと4 | 個人で外国債へ投資 | |

|---|---|---|---|

| 信用リスク | 発行体の経営悪化・倒産により元本や利息支払いが滞る可能性 | あり | あり |

| 為替リスク | 為替により積立金が変動 | あり | あり |

| 金利変動リスク | 債券の金利により積立金が変動(途中売却時) | あり | あり |

| 流動性リスク | 事件、事故、天災などの影響で取引が不可能になる可能性 | あり | あり |

| 早期解約リスク | 早期解約ペナルティーの有無 | あり | なし |

様々なリスクを客観的にみると、「しあわせ、ずっと4」のほうが早期解約リスクで損する可能性があり、総合的にみて個人で資産運用するよりリスクが高いです。

もしあなたが「保険だから安心」「元本割れしにくい」「リスクが低い」という案内を受けているなら、保険以外の運用商品も公平に案内できる知識豊富なFPに相談しなおすことをオススメします。

\マネーコーチの知識豊富なFPは貯蓄型保険の選択肢も与えてくれる!/

\相談後、平均貯金額+2万!全国どこでもカメラオフで気軽に相談/

しあわせ、ずっと4の基本情報

- 保険料は100万から設定できる

- 運用通貨を米ドル・豪ドル・ユーロ・日本円から選ぶ

- 入るタイミングによって条件が変わる

- 積立利率は10年毎に改定

- 死亡保険金は払込保険料より増えない

- 2つのコースから選択

保険料は100万から設定できる

「しあわせ、ずっと4」は、最低100万以上を一時払いできないと入れません。

保険料の支払いは契約時の一回のみなので、分割払い等も不可です。

運用通貨を米ドル・豪ドル・ユーロ・日本円から選ぶ

運用通貨を米ドル・豪ドル・ユーロ・日本円の4種類から選べます。

加入後の運用通貨の変更は出来ません。

ポイント

ポイントユーロを選べるのは珍しいが、選ぶ人は少ない。

入る時期によって契約条件が変わる

「しあわせ、ずっと4」は契約する時期によって、新規契約者向けの積立利率を変えており、契約条件が変わります。

特に契約時の為替が契約内容に与える影響は大きく、たとえ積立利率が高くても円高になれば元本割れする可能性は十分あります。

ポイント

ポイント最新の積立利率は公式HPでチェック!

積立利率は定期的に変更

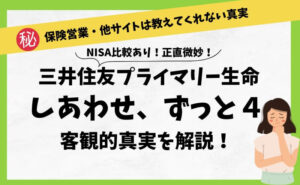

積立利率は契約プランによって、10年か20年毎に変更されます。

将来的に積立利率が良くなるか、悪くなるかはその時にならないとわかりません。

死亡保険金は払込保険料より増えない

「しあわせ、ずっと4」は、払込保険料以上の保障を期待できる保険ではありません。

なぜなら、持病があっても入れる資産運用に特化した保険なので、「払込保険料 = 死亡保険金」という仕組みだからです。

例えば運用通貨が米ドル、保険料300万、契約時の為替150円だった場合、

20,000米ドルが死亡時の為替の影響を受けて、遺族に還ってきます。

ポイント

ポイント死亡時の為替次第で、払込保険料を下回り元本割れする可能性もあります。

2つのコースから選択

どんな資産運用をしたいか、2つのコースから選択できます。

| コース | 概要 | こんな人におすすめ |

|---|---|---|

| 積立コース | 運用原資を引出すことなく運用 | 資産を増やしたい |

| 定期支払コース | 毎年定期支払金を受取る | 毎年お小遣いのようにお金を受取りたい |

途中でコース変更はできません。

ポイント

ポイント相談者ウケがいい「定期支払コース」を提案されるケースが多い。

「しあわせ、ずっと4」のデメリット・ひどい評判の理由

- 【デメリット①】保険なのに保障がない

- 【デメリット②】保険関係費が引かれ、個人投資より運用効率が悪い

- 【デメリット③】10年未満で解約・減額すると解約控除ペナルティー

- 【デメリット④】債券相場の影響を受ける市場価格調整が掛かる

- 【デメリット⑤】元本割れする可能性がある

- 【デメリット⑥】保険会社が倒産したら契約内容が変わる可能性がある

【デメリット①】保険なのに保障がない

「しあわせ、ずっと4」は資産運用に特化した保険であり、保障と言えるものがありません。

保障は本来、万が一のときに遺族が経済的困窮状態にならないために入るものであり、資産運用するためのものではないです。

ポイント

ポイント餅は餅屋!運用は運用に適した金融商品のほうが

合理的。

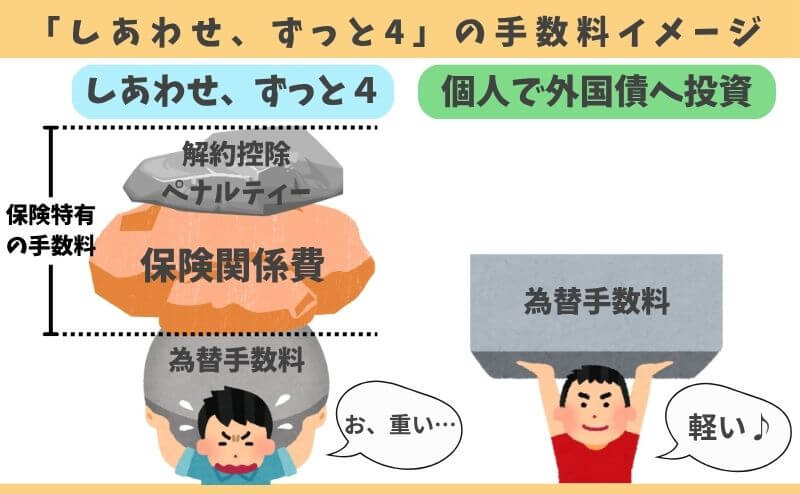

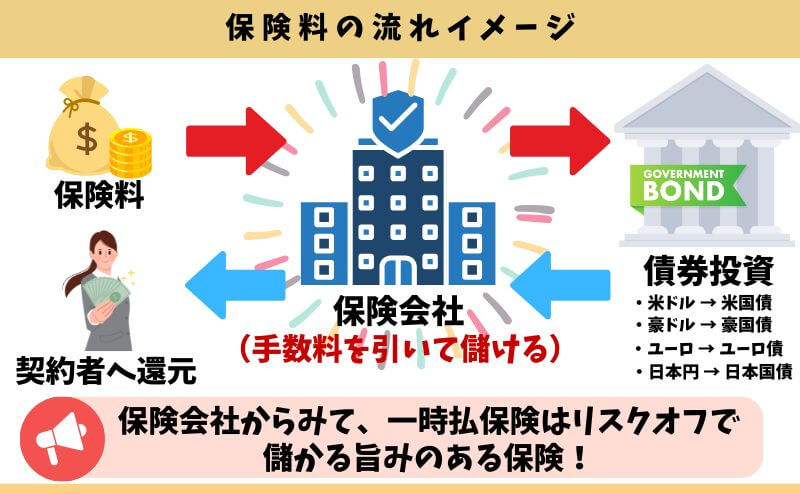

【デメリット②】保険関係費が引かれ、個人投資より運用効率が悪い

しあわせ、ずっと4は「運用効率の悪い運用商品」というひどい評判が多いです。

なぜなら、保険特有の手数料(保険関係費)が引かれたり、運用通貨を外貨にした場合の「為替手数料」が高く、運用に回る積立金が個人で投資するより少なくなってしまうからです。

| 主な手数料項目 | 手数料率 |

|---|---|

| 保険関係費 (契約締結費用・保障料など) | 手数料率の開示なく不明 |

| 為替手数料 | 円入金:0.5円/1ドル |

| 円支払:0.5円/1ドル | |

| 外貨入金手数料 | 0.25円/1ドル |

| 解約控除 (早期解約ペナルティー) | 最大6%を解約返戻金から引く |

運用してお金を増やしたいなら、あえて手数料が高い運用商品を選ぶメリットがありません。

\マネーコーチの知識豊富なFPは貯蓄型保険の選択肢も与えてくれる!/

\相談後、平均貯金額+2万!全国どこでもカメラオフで気軽に相談/

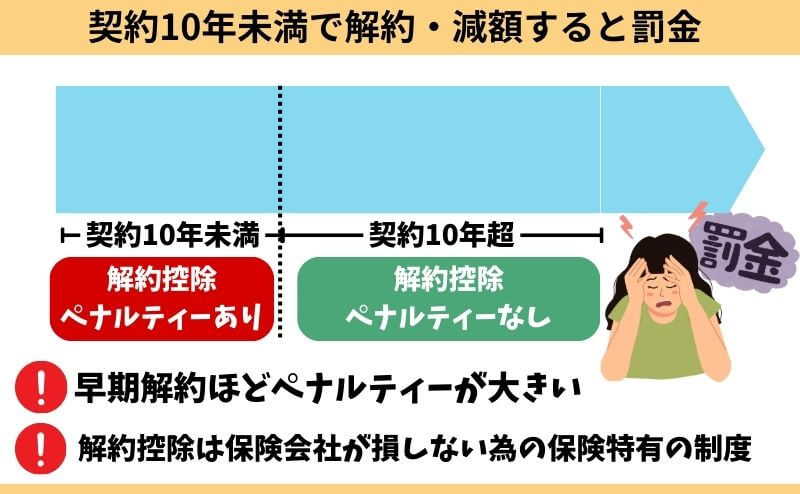

【デメリット③】10年未満で解約・減額すると解約控除ペナルティー

契約10年未満で解約・減額すると早期解約ペナルティーがあり、解約返戻金が少なくされます。

| 契約年数例 | 外貨の ペナルティー率 | 日本円の ペナルティー率 |

|---|---|---|

| 1年未満 | 6% | 3% |

| 3年未満 | 4.8% | 2.4% |

| 5年未満 | 3.6% | 1.8% |

| 7年未満 | 2.4% | 1.2% |

| 9年未満 | 1.2% | 0.6% |

| 10年未満 | 0.6% | 0.3% |

| 10年 以上 | なし | なし |

保険以外で運用すれば、急に資金が必要になったとしても、ペナルティーなしで積立金を引き出すことができます。

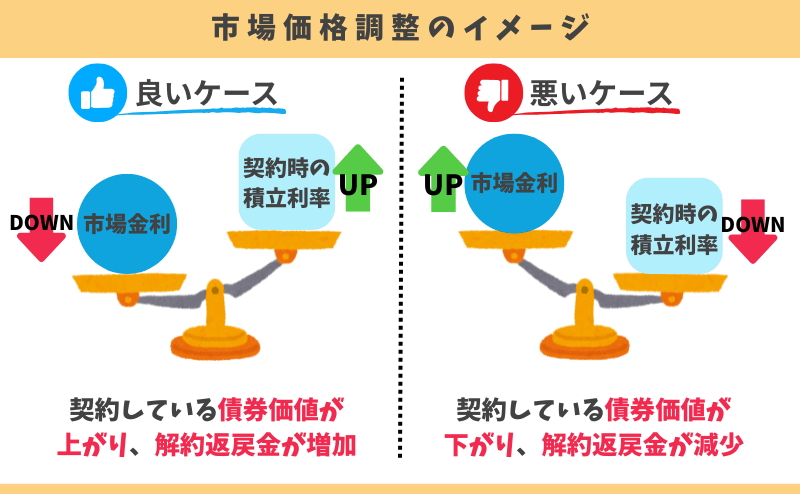

【デメリット④】債券相場の影響を受ける市場価格調整が掛かる

積立利率の変更日付以外で解約・減額すると、そのときの債券相場で解約返戻金が調整される「市場価格調整」が掛かります。

市場価格調整は積立利率が高いときに入ったほうが、解約返戻金の増加が見込めるので有利です。

しかし、運用通貨が外貨なら「外貨で解約返戻金が増加」しているだけで、「円で解約返戻金が増加」しているわけではありません。

もし円高なら、市場価格調整が有利に働いて「外貨で解約返戻金が増加」していても損する可能性があります。

ポイント

ポイント市場価格調整を利用して途中解約をする前提で入るのは、投資ではなく投機!あまりオススメできない。

【デメリット⑤】元本割れする可能性がある

「しあわせ、ずっと4」に、元本保証はありません。

| タイミング | 元本割れリスク | |

|---|---|---|

| 外貨 | 死亡時 | 為替次第であり |

| 解約・減額時 | 為替・市場金利・ 解約控除次第であり | |

| 日本円 | 死亡時 | なし |

| 解約・減額時 | 市場金利・ 解約控除次第であり |

たとえ外貨ベースの死亡給付金や10年後の解約返戻金が保証されていても、積立金が増えるか減るかはすべて為替頼みです。

(例)33,333ドル(500万÷為替150円)を積立利率4%で10年運用したイメージ

・10年後:49,333ドル

→為替101.35円以上なら元本割れなしだが、暴落で為替80円の円高だった場合、

・10年後の運用成果:394万(49,333ドル×為替80円)

保険を通して国債へ投資するので、他の投資性商品と同じように元本割れリスクがあります。

ポイント

ポイント将来の為替がどうなっているか誰にも予測できない。

損しても全責任はあなたが負う。

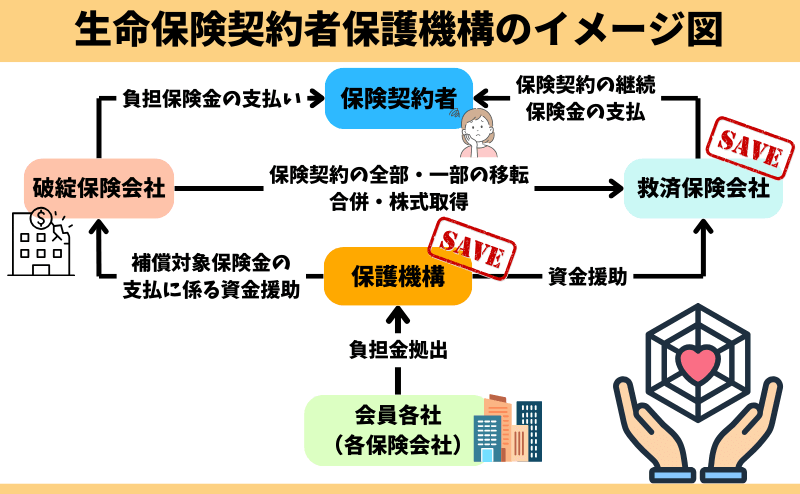

【デメリット⑥】保険会社が倒産したら契約内容が変わる可能性がある

高い積立利率で契約できた場合、もし三井住友プライマリー生命が倒産したら、契約は存続できても契約内容が大きく変わる可能性があります。

生命保険契約者保護機構HPでは、予定利率3%以上を『高利率契約』と位置付けています。(2025年8月時点)

ちなみに証券会社で外国債に投資すれば、証券会社が倒産しても運用資産に影響がでません。

なぜなら運用資産を分別管理(証券会社の資産と顧客の運用資産を分けて管理)しており、証券会社が倒産しても運用資産に影響がでない仕組みになっているからです。

ポイント

ポイント証券会社が倒産したら、違う証券会社が運用資産の管理を引き継ぐ。

保険のように、利率によって補償を分けることはない。

\マネーコーチの知識豊富なFPは貯蓄型保険の選択肢も与えてくれる!/

\相談後、平均貯金額+2万!全国どこでもカメラオフで気軽に相談/

メリット

- 【メリット①】通貨・資産分散効果が期待できる

- 【メリット②】円建て保険と比べて利率が高い

- 【メリット③】要介護2以上で介護年金に移行できる

- 【メリット④】健康状態関係なく入れる

- 【メリット⑤】生命保険の相続税非課税枠が使える

【メリット①】通貨・資産分散効果が期待できる

「しあわせ、ずっと4」に入るということは、外国通貨・外国債を持つことと同じです。

資産を日本円しか持っておらず、投資を全くしていない人にとって、通貨・資産分散効果があります。

ポイント

ポイント資産分散したいなら、NISAで人気の全世界株式インデックスファンドに投資するだけで、47各国、37通貨に分散可能!

【メリット②】普通預金・円建て保険と比べると利率が高い

普通預金や円建て保険より、「しあわせ、ずっと4」で運用したほうが高い利回りを期待できます。

利率が良いほうが、期待リターンも高く有利です。

ポイント

ポイント利率が高い代わりに、為替リスクがあり損する可能性があるので注意!

【メリット③】要介護2以上で介護年金に移行できる

介護年金移行特約をつければ、所定の条件に該当すると介護年金を受け取れます。

- 公的介護保険制度の要介護2以上と認定されること

- 契約日から1年以上経っていること

- 被保険者が95歳以下であること

介護保障がある精神的な安心感を得ることができるのはメリットですが、実は介護保障の必要性は低いです。

なぜなら、介護年金は「解約返戻金」をもとに支払われるだけで、自分のお財布から小出しにしているのと一緒だからです。

介護が心配なら、生前贈与や家族信託などを使えば、保険に頼らず備えられることを知っておきましょう。

【メリット④】健康状態関係なく入れる

「しあわせ、ずっと4」は健康状態審査がなく、持病があっても入ることができます。

例えば、一般的に保険加入が難しいガンや糖尿病の治療中でも検討できます。

しかし、入りやすいのはメリットですが、保障がないなら保険に入る意味がありません。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

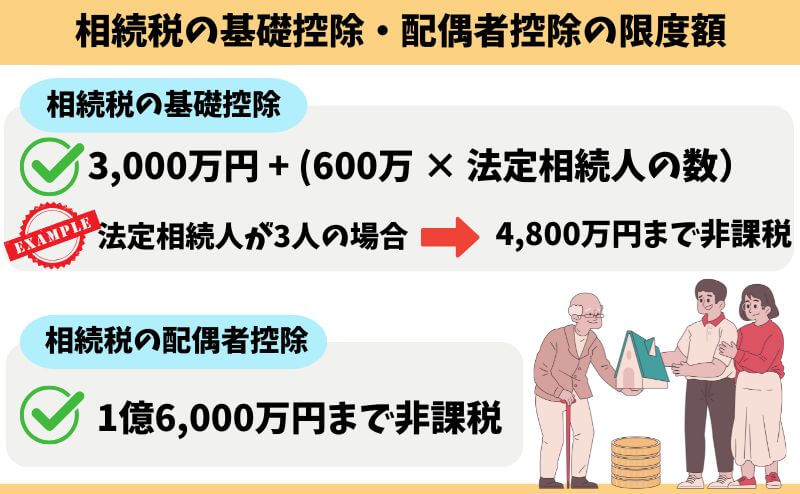

【メリット⑤】生命保険の相続税非課税枠が使える

死亡給付金は、「生命保険の相続税非課税枠」が使えるので、相続税対策に有効です。

(例)500万円 × 3人(妻・子2人)= 1,500万円

が、生命保険の相続税非課税限枠となり、基礎控除などに加えて使える。

しかし、相続税には「基礎控除」と「配偶者控除」があります。

基礎控除などで相続財産が納まるなら、わざわざ保険で相続税対策をする必要はありません。

もし相続税対策のために入るなら、保障が薄い保険より、保険料以上の保障がすぐ開始される保険を選んだほうが合理的です。

ポイント

ポイント生命保険の相続税非課税枠は「基礎控除」と「配偶者控除」に加えて使える!

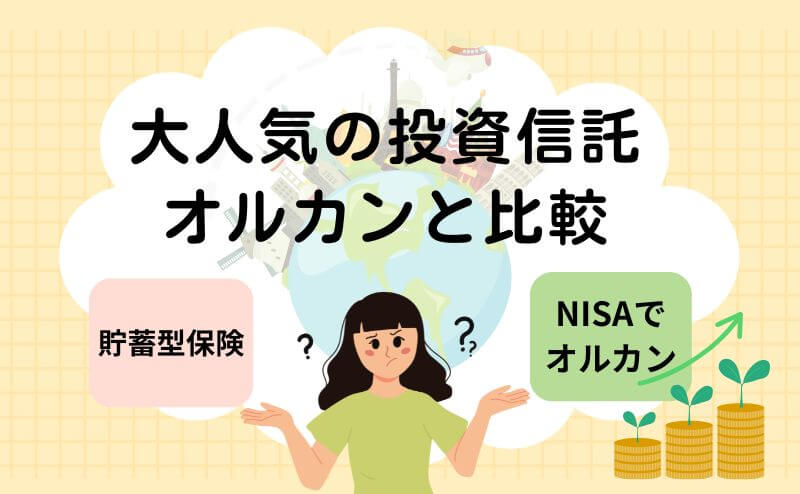

「しあわせ、ずっと4」は運用商品!それならNISAの方が増える可能性が高い!

「しあわせ、ずっと4」で使う予定のお金・時間をNISAに使ってあげたほうが、期待リターンが高く、資産運用として合理的です。

保険で資産運用すると「保険関係費(手数料)」が掛かり、運用効率が悪くなり、お金を増やす遠回りになってしまうからです。

「しあわせ、ずっと4」のように外国債で運用したければ、誰でも簡単に個人で投資ができてしまうので、そのほうが余分な手数料を引かれずに運用効率を最大化できます。

資産運用したいなら、保険以外まで視野を広げて探してみるのがオススメです。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

NISAで大人気『eMAXIS Slim全世界株式( オールカントリー)』と比較

SBI証券のNISA積立設定ランキング第1位『eMAXIS Slim全世界株式(オールカントリー)』で、200万円を運用したら10年、15年後はいくらになる可能性があるのか検証します。

eMAXIS Slim全世界株式(オールカントリー)は投資信託の王道ファンド

名前が表すように、この投資信託1つを購入するだけで全世界の優良企業に分散投資できます。

投資対象は日本を含む先進国と新興国の47か国です。

過去5年の年率リターンは21.31%(2025年8月末日時点のデータ)であり、でき過ぎな結果ではありますが、もし200万円を運用していたらたった5年で497万円になっています。

JPモルガン・アセット・マネジメントが2022年に公表した「今後10~15年の世界株式と先進国債券の期待リターン」より、全世界株式インデックスファンドの期待リターンは年率8.5%とされています。

当然これは、将来のリターンを保証する訳ではないですし、今後10年〜15年の間には大きく評価額が下落する年もあると思いますが、中長期的に運用すれば8.5%くらいのリターンを狙える可能性は大いにあります。

もし、200万円をeMAXIS Slim全世界株式(オールカントリー)に投資して、利回り8.5%で10年、15年間運用すると、

- 【eMAXIS Slim全世界株式(オールカントリー)で資産運用した場合】

という結果になります。

あくまで平均利回り8.5%というのはJPモルガン・アセット・マネジメントが公表している期待リターンです。

決して将来を約束するものではありませんが、「しあわせ、ずっと4」で運用するより、全世界株式インデックスファンドで運用したほうが、最終的なパフォーマンスが良くなる可能性が高いのは事実です

10年以上の長期投資をするなら、全世界株式インデックスファンドのような優良株式投資信託のほうが魅力的です。

ポイント

ポイント全世界株式へ投資するだけで47カ国の優良企業約3,000社、37カ国の通貨を持てるので、「しあわせ、ずっと4」以上の分散効果がある!

\NISAサポートあり!知識豊富なFPは保険以外の運用方法も教えてくれる!/

\気軽にカメラオフ相談OK!相談後の貯金額平均+2万の実績!/

「しあわせ、ずっと4」の注意点

- 【注意点①】「しあわせ、ずっと4」に入るなら最低3社は比較したほうがいい

- 【注意点②】利率が高くても円安なら微妙

- 【注意点③】理解せずに勧められるがまま契約 → 後悔する可能性大

- 【注意点④】利益に課税される可能性がある

- 【注意点⑤】保障のために入る保険ではない

- 【注意点⑥】手数料が大きく取られる

- 【注意点⑦】確定申告・住民税の申告が必要になる可能性がある

【注意点①】「しあわせ、ずっと4」に入るなら最低3社は比較したほうがいい

「しあわせ、ずっと4」と同じタイプの保険はたくさんあるので、同等条件で3社以上の比較をしたほうがいいです。

たとえ同じような仕組みでも、保険商品によって積立利率や手数料率が変わるので、具体的な数字で比べないと優劣をつけられないからです。

もし「しあわせ、ずっと4」に興味があるなら、少しでも良い条件の保険を選んだほうが良いので、同等条件で他社比較をしてから検討することをオススメします。

≫同等商品①!メットライフ「サニーガーデンEX」の解説記事はこちら

≫同等商品②:T&D生命「生涯プレミアムワールド5」の解説記事はこちら

≫同等商品③:定期支払い20年!ジブラルタ生命「積立利率更改型一時払終身」の解説記事はこちら

≫同等商品④:第一フロンティア生命「プレミアレシーブ2」の解説記事はこちら

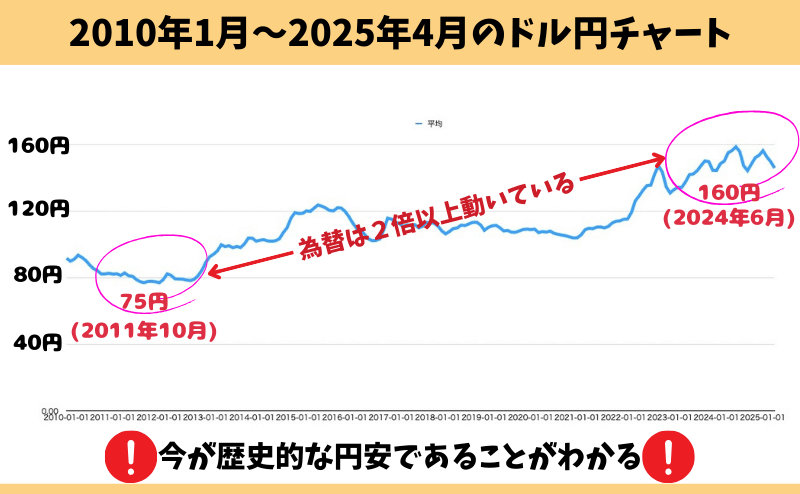

【注意点②】利率が高くても円安なら微妙

歴史的な円安のいま、客観的にみて入るのはあまりオススメできません。

以下のグラフを見ると2024年5月時点では155円を超えており、過去最大級の円安であることがわかります。

・最も円高:75.32円(2011年10月)

・最も円安:160円(2024年4月)

※2010年から2025年4月までの約15年間で、為替は2倍以上も変動しています。

将来の為替は誰にも予測できず、高い利率で入っても将来の為替次第で運用成果は大きくブレてしまいます。

もしあなたが10年以上の運用ができるなら、リスクは上がってもNISAで『全世界株式』や『S&P500』などの優良インデックスファンドで運用する方がオススメです。

為替だけじゃなく、株式の成長による運用益を期待できるので、債券運用より期待リターンが高いからです。

さらに運用益をすべて非課税にできるので、保険で運用するよりお金に困らない未来を手に入れられます。

【注意点③】理解せずに勧められるがまま契約 → 後悔する可能性大

仕組みやリスクを理解せず勧められるがまま入ってしまい、あとで後悔する人は多いです。

保険で運用する理由があるのか、他の運用商品と比較しないと、自分に合った運用方法を見つけることはできません。

【注意点④】利益に課税される可能性がある

どのコースを選んでも利益に対し課税される可能性があります。

| 【運用コース】 | 課税種類(死亡時以外) |

|---|---|

| 積立コース | 一時所得税(解約時) |

| 定期支払コース | 雑所得税 |

【注意点⑤】保障のために入る保険ではない

「しあわせ、ずっと4」は保障目的で入る保険ではなく、資産運用のために入る保険です。

そして『資産運用目的』なら保険以外で運用した方が、手数料を抑えつつ合理的な運用ができます。

そもそも、他にどんな運用方法があるか知らないと、視野が狭いなかで限られた選択肢しかなく、最適な運用方法を選ぶのは難しいです。

投資知識に自信がないなら、40万人以上が参加した老舗マネースクール「日本ファイナンシャルアカデミー」の「お金の教養講座」でお金のプロに投資基礎から教えてもらいましょう。

\投資初心者向けの優しい内容で安心!資産運用の視野が広がる!/

\参加者9割が初心者!知識ゼロでも安心!/

公式サイト:https://www.f-academy.jp

【注意点⑥】手数料が大きく取られる

保険で貯蓄や資産運用をする場合、保険料から手数料が引かれるので貯蓄効率・運用効率が悪くなります。

保険で資産運用をするのは、脚に重りをつけてマラソンを走るようなもの。

いずれゴールにたどり着けるかもしれませんが、無駄に疲れて時間がかかるので効率が悪い。

重りを外して、軽快に走る(保険以外の金融商品で運用する)ことで、より早く目標を達成できるのは誰の目からみても明らかです。

お金を貯める・増やすのに、わざわざ遠回りしたい人なんていません。

それを知った上で入るかどうか決めて下さい。

\NISAサポートあり!知識豊富なFPは保険以外の運用方法も教えてくれる!/

\気軽にカメラオフ相談OK!相談後の貯金額平均+2万の実績!/

【注意点⑦】確定申告・住民税の申告が必要になる可能性がある

一定以上の運用益があると、確定申告や住民税の申告が必要なケースがあります。

税金面で不安があるなら、加入前に税理士に相談しましょう。

ポイント

ポイントNISAなら運用益非課税なので、確定申告等の必要がないのは嬉しい。

【体験談】同等商品!筆者のサニーガーデンの運用状況を公表!

「しあわせ、ずっと4」と同等商品である、メットライフ生命「サニーガーデンEX(定期支払プラン)」を2018年に契約し、2024年で6年が経ちました。

当時の筆者はまだNISAなどは一切やっておらず、保険以外の知識が疎かったので、サニーガーデンに魅力を感じて契約しました。

- 保険料:300万

- 運用通貨:米ドル

- 契約時の為替:105.43円

- 積立利率:2.9%

- 定期支払金:825.19ドル/1年

契約してから、どんどん円安になった影響で定期支払金が増えています。

今までの定期支払金は6回で金額をぶっちゃけますと、

- 90,284円

- 91,034円

- 89,417円

- 99,567円

- 107,621円

- 124,545円

円安のおかげで計60万を受けとることが出来ました。

さらに、現時点の解約返戻金は395万円となっており、解約控除や市場価格調整が入っても95万円ほどの利益を解約するだけで得られます。

定期支払金も含めてると155万円の利益、実質利回りは年7%ほどという結果でした。(税金は考慮せず)

この結果は円安による影響が大きく、現時点での評価としては満足しています。

でも、当時eMAXIS Slim全世界株式(オールカントリー)に300万円を投資するという選択肢があれば、

と、より資産を増やすことが出来ていました。

客観的にみて、保険は資産運用に不向きです。

\NISAサポートあり!知識豊富なFPは保険以外の運用方法も教えてくれる!/

\気軽にカメラオフ相談OK!相談後の貯金額平均+2万の実績!/

現役FPぶっちゃけ!

- 【ぶっちゃけ①】保障がない → 保険に入る意味がない!

- 【ぶっちゃけ②】米国債での運用なら、NISAでもできる

- 【ぶっちゃけ③】10年以上運用できるなら、保険で資産運用は勿体無い

【ぶっちゃけ①】保障がない → 保険に入る意味がない!

保障がないのに、そもそも保険に入る必要があるでしょうか。

「餅は餅屋」という言葉のように、「保険は万が一に備えるもの」であり、資産運用するために入るものではありません。

FPとして客観的にみて、保障がない保険に入る意味がなく、やめたほうがいいです。

【ぶっちゃけ②】米国債での運用なら、NISAでもできる

NISAを通して「iFree HOLD 米国国債(T-Zero2044)」に投資すれば、「しあわせ、ずっと4」と同じ米国債で運用できます。

| しあわせ、ずっと4 (運用通貨:米ドル) | iFree HOLD 米国国債 (NISAで投資) | |

|---|---|---|

| 主な投資対象 | 米国債 | 米国債 |

| 最低投資額 | 100万円〜 | 100円〜 |

| 運用益への課税 | 一時所得税 雑所得税 | 非課税 |

| 契約時手数料 | なし | なし |

| 手数料 | 保険関係費:手数料率不明 為替手数料:往復1円/1ドル | 運用費用:年0.1705% |

| 売買手数料 | なし | 不明 |

資産運用として客観的にみると、iFree HOLD 米国国債で運用したほうがユーザーメリットが高いです。

もし「しあわせ、ずっと4」に興味があるなら、保険以外の運用方法まで視野を広げたほうが、確実に良い資産運用ができます。

\iFree HOLD 米国債・NISAも相談できるFP担当 !お金の悩みをすべて解決!/

\カメラオフ相談OK!相談後の貯金額平均+2万の実績!/

【ぶっちゃけ③】10年以上運用できるなら、保険で資産運用はもったいない

長く運用できるなら、株式投資信託で運用したほうが、リスクがあっても積立金が増える可能性が高いです。

たとえば、SBI証券「NISA積立設定ランキング」で常に上位、優良投資信託と名高い『eMAXIS slim米国株式 S&P500インデックスファンド』で10年運用した場合を検証します。

S&P500インデックスファンド一つだけで、米国優良企業500社にまるっと投資できる

S&P500インデックスファンドとは、アメリカの代表的な株価指数「S&P500」に連動する投資信託のこと。S&P500は、米国の優良企業500社(Apple、Google、Amazonなど)の株価を反映しており、経済成長とともに長期的に上昇してきた実績があります。

初心者でも始めやすく、長期的な資産形成に向いている投資商品として有名です。

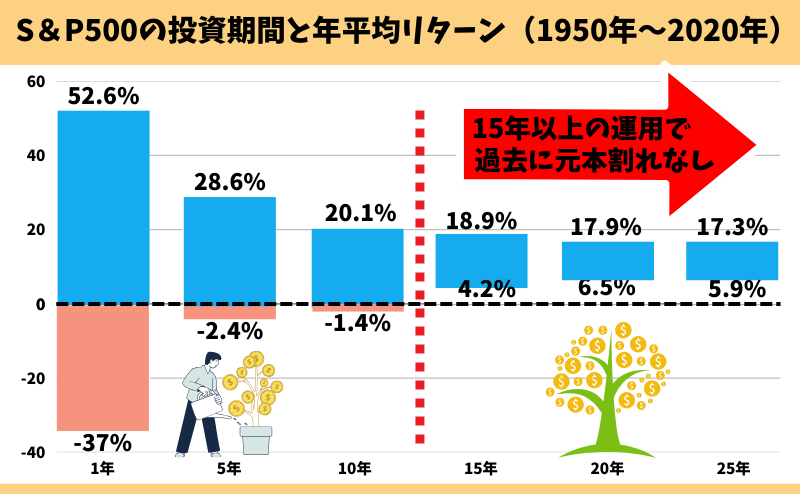

投資の名著『ウォール街のランダムウォーカー』によると、過去70年(1950年から2020年)でS&P500で15年以上運用していた人は、どの15年を切り取っても元本割れがなかったという客観的データがあります。

(例)1957年〜2024年末まで平均リターン「年率10.5%」で運用できた場合のイメージ

・500万円を10年間運用 → 1,357万円

・1,000万円を10年間運用 → 2,714万円

過去の実績であり、将来の運用成果を約束するものではありませんが、10年以上運用すれば元本割れする可能性が抑えられることを歴史が証明しています。

10年以上の長期運用ができるなら、S&P500インデックスファンドのような優良投資信託で運用するほうが、客観的にみてオススメです。

≫【2025年最新版】現役FP厳選!顧客利益を考えてくれるFP相談窓口ランキングはこちら

\マネーコーチの知識豊富なFPは保険以外の選択肢も与えてくれる!/

\相談後、平均貯金額+2万!全国どこでもカメラオフで気軽に相談/

なぜ?銀行窓口が「しあわせ、ずっと4」を勧めてくる理由

銀行窓口がNISAや低コストの優良投資信託ではなく「しあわせ、ずっと4」を勧めるのには理由があります。

実は、契約してもらう運用商品によって「販売手数料」は大きく異なり、保険の手数料率は投資信託など他の運用商品より利益率が高く、銀行が儲かるので勧めてくるのです。

しかし、お金を増やすために運用効率の悪い保険で資産運用する意味はなく、時間・お金がムダになるのでやめたほうがいいです。

銀行の儲けより、あなたにとって有利になる運用方法を選ぶことを優先し、保険営業のカモにならないよう気をつけましょう。

「しあわせ、ずっと4」がおすすめな人

- どうしても一時払保険で運用したい人

- 個人で投資する自信がない人

- 面倒が嫌い!気軽に運用したい人

このような人なら、「しあわせ、ずっと4」を検討するのはありです。

しかし、少しだけ頑張れば誰でも個人で投資はできるし、保険以外で運用したほうが積立金が増える可能性が高いのは誰も否定できない事実です。

NISA開設〜売却まで無料サポートしてくれるFP相談窓口なら、面倒が嫌いな人や、個人で投資を始める自信がない人でもムダなく資産運用を始められます。

無理な営業も一切なく、オンラインで全国どこでも相談できるので気軽に相談しましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

やめたほうがいい人

- 保障がいらない人

- 相続税対策のために保険に入りたい人

- 定期支払金にこだわりがなく、積立金が増えればいいと考える人

- ムダな手数料を払いたくない人

- 同じお金・時間を費やすなら、もっとお金が増えてほしい人

- 10年以上運用できる人

- 利率変更時に解約予定だが、為替次第で運用継続もありと考えている人

このような人は、「しあわせ、ずっと4」などの一時払いドル建て保険はやめたほうがいいです。

そもそも保険で運用するメリットも、保障がない保険に入る意味もありません。

ムダの多い保険での資産運用はやめましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

契約してしまったけど解約したい!どうすればいい?

- 申込8日以内ならクーリングオフ

- クーリングオフできないなら解約

申込8日以内ならクーリングオフ

クーリングオフ対象期間内なら、契約成立した後でもデメリットなく申込の取消しができます。

迷っていたり、保険以外で運用するなら一旦クーリングオフするのは有効な手段です。

ポイント

ポイント

クーリングオフできないなら解約

クーリングオフ対象期間を過ぎているなら、解約しかできません。

しかし、たとえ一時的に損しても解約してNISAなど、保険以外で運用するなら早めに切り替えたほうが良いです。

ポイント

ポイント損した金額は勉強代と割り切ろう!

デメリットを理解した上で「しあわせ、ずっと4」に入りたい

- 保険営業の説明だけでは理解しきれなかった

- 「しあわせ、ずっと4」の提案を受けたけど、よく理解できなかった

- お金が増えると良い話すぎて、不信感があり自分で調べようと思った

このブログを読んでいる人は、このように感じている人が多いと思います。

「しあわせ、ずっと4」は市場価格調整や為替リスクなど複雑でわかりにくい保険なので、メリット・デメリットや自分に適不適かしっかり理解した上で入らないと、あとで後悔する可能性が高いです。

読者の方には、そうなって欲しくありません。

- 担当の保険営業の案内に疑問をもった

- 「しあわせ、ずっと4」以外の一時払保険の提案を受けていない

- 保険以外の運用方法と、数字を使って具体的に比較してもらっていない

- 銀行の相談窓口以外で資産運用の相談をしていない

- NISAや個人向け米国債・社債などと詳しく比較してから決めたい

このように思うなら、知識豊富なFP担当!マネーコーチで無料相談がオススメです。

マネーコーチは厳しい審査基準をクリアした、保険・保険以外の金融商品も詳しい知識豊富なFPにスマホやタブレットで全国どこでもオンライン相談ができます。

特定の金融機関に属さない資産形成に精通したFPに無料相談できるので、最適な資産形成はなにか、変額保険・NISA・iDeCoなど保険以外の金融商品と詳しく比較しながら、あなたに最適なマネープランが見つかります。

金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

スマホやタブレットから全国どこでもオンライン相談ができて、押し売りは一切なしとホームページで公言しており、ノーリスクで相談できるので安心です。

家計相談サービス【マネーコーチ】まずは気軽に無料相談してみましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

保険以外で資産運用をしたい人へのおすすめ

保険以外で資産運用をしたいと思っても実際のところ、

- 『投資というだけで難しそう…』

- 『何から始めたらいいのかわからない…』

- 『投資はやりたいけど出来るだけ損したくないな…』

- 『自分の金融知識に自信がない…』

このように思われる方も多いと思います。

私も以前は同じように考え、中々行動に移れずただ銀行貯金するだけでした。

ですが銀行にお金を置いておくだけではふえません。

低金利時代で収入も上がりにくい、物価高騰もしている今の時代こそ、『投資をすること』はあなたの10年、20年後の未来を大きく変えます。

- 無駄なく将来に備えたい

- 自分に合った投資方法や資産配分を知りたい

- 投資するなら損するリスクを少しでも減らしたい

- 家計負担を抑えたい

- 将来のお金の不安を解消したい

もしあなたがこの様に思ったなら、日本ファイナンシャルアカデミーが主催する金融初心者向けのマネーセミナーお金の教養講座に無料参加がオススメです。

なぜなら日本ファイナンシャルアカデミーは設立20年超の老舗マネースクールで、『金融商品販売目的』の他セミナーとは違い、金融商品販売は一切しません。

実際に金融知識が全くない状態で参加した受講者さんも、ここでお金の基礎を勉強して

色々な投資方法を基礎から教えてくれるから視野が広がり、自分にあった資産運用が見つかった。

将来の漠然としていたお金の不安が解消された

無駄な保険料を払わないための選び方を学べた。

おかげで、保険料という人生における大きな支出を抑えられた。

など、保険になんとなく入る前に無料セミナーに参加して良かったという声を多く頂いています。

お金の教養講座は金融商品販売をされることもなく完全無料で参加できてリスクゼロです。

まずは気軽に受講してみましょう。

もしあなたがこれからお金や投資の知識を身につけ、投資を始めて行けば今抱えているお金の心配から解放された生活を送れることでしょう。

ぜひこの機会にお金の勉強の第一歩としてをお金の教養講座で自分の知りたい無料勉強会を受講してみましょう。

\老舗マネースクールの一番人気講座!参加者9割が初心者!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

文章が苦手な人向け!解説動画

保険会社は違いますが、「しあわせ、ずっと4」と同等商品の解説動画です。

まとめ

- 「しあわせ、ずっと4」は運用目的の保険。10年、20年と運用するなら株式投資の方が合理的。

- 運用目的なら「しあわせ、ずっと4」に入る必要なし!時間が勿体無いです。

- 株式投資は中長期的に運用すれば、「しあわせ、ずっと4」より増える可能性が高い。

- 後悔したくないなら、保険以外の運用方法も理解してから入るのがオススメ!

- どうすべきかアドバイスが欲しいならFP無料相談すべき!セカンドオピニオンは必要不可欠!

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 投資信託以外の投資も知っておくと視野が広がる!お金の教養講座で基礎知識を身につけよう!

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\気軽にカメラオフ相談OK!相談後、貯金額平均+2万の実績!/