- 円建て保険より利率が高いからとマニュライフのこだわり外貨終身を勧められているけど…

- ネット上の評判は悪いし、加入を後悔したという書き込みも多いのが気になる…

- 良い保険なのか自分で判断できないから、誰か「こだわり外貨終身」について客観的に教えて!!

想像以上の円安で保険料が上がり生活を圧迫。

こんなはずじゃなかったという問い合わせや、損しないというから入ったという苦情が多発しています。

円建て保険より利率が高いのは事実ですが、外貨建て保険は「苦情の多い保険」であり「販売手数料稼ぎに保険営業が売りたい保険」として有名ですので、しっかり理解しないで入ると大損する可能性もあります。

どんな人でも、保険で損や後悔をして欲しくありません。

そこでこの記事では業歴13年現役FPとして2,000世帯以上の相談を受けてきた筆者が、個人ブログにしか出来ない完全中立な立場で、こだわり外貨終身についてぶっちゃけ解説します。

最後まで読めば、この保険に入るべきかどうかがわかります。

- 客観的数値をもとに良い保険と言えるかどうか

- 入るメリットはあるのかどうか

- ドル建て保険・NISA・iDeCoの違い、優先順位

- こだわり外貨終身より良い備え方について

- 保険・貯金のことはリクルートが厳選した資産形成に特化したFPに相談がオススメです。

\ 全てのお金の悩みはNISA・投資信託など投資知識豊富なFPに無料相談して解決!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

こだわり外貨終身の口コミ・評判

口コミ

口コミ円高円安にブレても、その状態があと4年間続く事なんてほぼあり得ないから、入学の時為替率悪くても一部引き出して残りは良くなってから解約すれば良いって言われて成る程〜って思いました!

ドル建てもぜひ聞いてみてください👍✨

#X(旧Twitter)より

こだわり外貨終身解約できました!

契約前に知っていれば…ですが、今日が一番若い日の精神で前向きに行きます😊

#X(旧Twitter)より

利率が高いという評判は事実なのか検証

- 直近(2023年9月時点)の積立利率は高い

- 販売当初(2017年9月)から入っている人の積立利率を確認

直近(2023年9月時点)の積立利率は高い

マニュライフ生命の公式HPによると、2023年9月契約した場合の積立利率(初月)は米ドル4.51%、豪ドルは4.78%と高水準です。

米ドル・豪ドルともに利率が高いという評判は事実!

販売当初(2017年9月)から入っていた時の積立利率を確認

販売当初の2017年9月〜2023年9月まで入っていた場合の積立利率は、

米ドルが2.75%

豪ドルが3.05%

でした。直近の積立利率よりかなり低い理由は、積立利率が毎月変わる仕組みだからです。

積立利率が高いとき、低いときと波があっても、加入月数で平均化されていきます。

こだわり外貨終身における米ドルの過去最低利率は2020年9月の1.9%、過去最高利率は2022年12月の4.84%です。

直近3年間だけでも大きく変動していますが、積立利率は加入月数で平均化されるので良くも悪くも安定します。

こだわり外貨終身の返戻率は高いのかを比較検証

- 【検証①】【こだわり外貨終身】VS【円建て終身保険】

- 【検証②】【こだわり外貨終身】VS【他社外貨終身】

- 【検証③】【こだわり外貨終身】VS【NISA】

- 【検証④】【こだわり外貨終身】VS【NISA+掛捨て保険】どっちが優れているか

- 【結論】【NISA+掛捨て保険】が最も合理的!

- 年齢 : 30歳

- 性別 : 男性

- 払込期間:60歳まで

- 月額保険料 :94.50(14,007円)

- 為替レート : 148.23円(全期間固定して計算)

※一時所得税は計算に含みません※

【検証①】【こだわり外貨終身】VS【円建て終身保険】をシュミレーション

| 死亡保険金 | 保険料 | 保険料累計額 | 60歳時 解約返戻金 | 60歳時 解約返戻金 ※最低利率だった場合※ | |

|---|---|---|---|---|---|

| ①こだわり外貨終身 | 50,000米ドル (741万円) | 94,50米ドル (14,007円) | 34,020米ドル (504万円) | 60.966米ドル (903万円) ※年4.85%が30年間 継続した場合※ | 35,199米ドル (521万円) ※最低保証利率の年1.5%が30年間 継続した場合※ |

| ②オリックス ライズ (低解約返戻金型) | 650万円 | 14,131円 | 508万円 | 559万円 | 559万円 |

最低利率で推移した場合、こだわり外貨終身の解約返戻金は円建て保険より少なくなる可能性があります。

【検証②】【こだわり外貨終身】VS【他社外貨終身】をシュミレーション

| 利率変動の有無 | 死亡保険金 | 保険料 | 保険料累計額 | 60歳時 解約返戻金 (高い利率が継続した場合) | 60歳時 解約返戻金 (最低利率で推移した場合) | |

|---|---|---|---|---|---|---|

| ①こだわり外貨終身 | 利率変動型 (毎月) | 50,000米ドル (741万円) | 94,50米ドル (14,007円) | 34,020米ドル (504万円) | 60.966米ドル (903万円) ※年4.85%が30年間継続した場合※ | 35,199米ドル (521万円) ※最低保証利率の年1.5%が30年間 継続した場合※ |

| ②オリックス生命 USライズ (低解約返戻金型) | 利率変動なし | 77,000米ドル (1,141万円) | 95,48米ドル (14,153円) | 34,372米ドル (509万円) | 42,918米ドル (636万円) | 42,918米ドル (636万円) |

| ③メットライフ ドルスマートS (低解約返戻金型) | 利率変動型 (毎月) | 61,000米ドル (904万円) | 95.16米ドル (14,105円) | 34,257米ドル (507万円) | 43,399米ドル (643万円) ※年3.5%が30年間 継続した場合※ | 35,473米ドル (525万円) ※最低保証利率の年2.5%が30年間 継続した場合※ |

| ④メットライフ ドルスマートS | 利率変動型 (毎月) | 55,000米ドル (815万円) | 94.54米ドル (14,013円) | 34,034米ドル (504万円) | 41.989米ドル (726万円) ※年3.5%が30年間 継続した場合※ | 34,577米ドル (512万円) ※最低保証利率の年2.5%が30年間 継続した場合※ |

利率変動はしないが、オリックス生命のUSライズが最もバランス良い。

こだわり外貨終身は他社と比べて死亡保障が低いです。

【検証③】【こだわり外貨終身】VS【NISA】をシュミレーション

| 死亡保険金 | 保険料 | 保険料累計額 | 60歳時 解約返戻金 | |

|---|---|---|---|---|

| ①こだわり外貨終身 | 50,000米ドル (741万円) | 94,50米ドル (14,007円) | 34,020米ドル (504万円) | 60.966米ドル (903万円) ※年4.85%が30年間 継続した場合※ |

| ②NISA | ー | 14,007円 | 504万円 | 1,165万円 ※年率5%運用だった場合※ |

| 差額(①−②) | 50,000米ドル (741万円) | ー | ー | −262万円 |

こだわり外貨終身の販売当初からの利率平均は年2.75%なので、上記表より期待リターンはもっと低い!

それに対しNISAの年率5%は再現性のある数値です。

\ 全てのお金の悩みはNISA・投資信託など投資知識豊富なFPに無料相談して解決!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

【検証④】【こだわり外貨終身】VS【NISA+掛捨て保険】どっちが優れているか

| 死亡保険金 | 保険料 | 保険料累計額 | 60歳時 解約返戻金 | |

|---|---|---|---|---|

| ①オリックス生命 定期保険ブリッジ | 800万円 | 1,552円 | 56万円 | ー |

| ②つみたてNISA | ー | 12,455円 | 448万円 | 1,036万円 ※年率5%運用だった場合※ |

| 合算(①+②) | 800万円 | 14,007円 | ー | 【実質リターン】 980万 『1,036万−掛捨て保険料56万』 |

| こだわり外貨終身 | 50,000米ドル (741万円) | 94,50米ドル (14,007円) | 34,020米ドル (504万円) | 60.966米ドル (903万円) ※年4.85%が30年間 継続した場合※ |

【NISA+掛捨て保険】の方が保障も手厚く、期待リターンも高いので経済合理性が高い!もし、積立期間中に死亡した場合も【800万円+死亡時までの積立金評価額】が遺族に遺せます!

【結論】【NISA+掛捨て保険】が最も合理的!

こだわり外貨終身より【NISA+掛捨て保険】の方が、経済合理性が高いです。

さらに、NISAの運用益は全額非課税なのに対し、こだわり外貨終身は一時所得税が課税されてしまうので実質リターンはもっと減ります。

そもそも、こだわり外貨終身の期待リターンは高くて3%前後で考えた方が無難です。

2023年9月時点の利率、年4.85%はあくまで今だけのボーナス期間だと考えましょう。

【NISA+掛捨て保険】と【こだわり外貨終身】の具体的な比較をしていないなら、

保険以外の金融商品も扱えるFPに無料相談がオススメです!

\ 全てのお金の悩みはNISA・投資信託など投資知識豊富なFPに無料相談して解決!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

【後悔】筆者加入中の「ドル建て保険」と「NISA」の運用成果を比べてみた

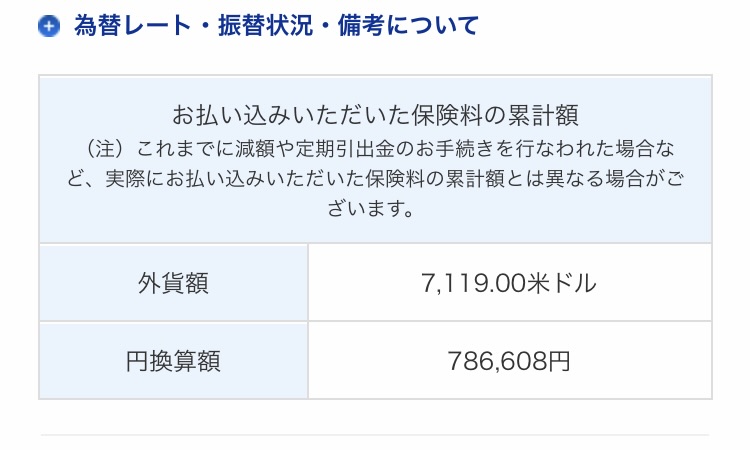

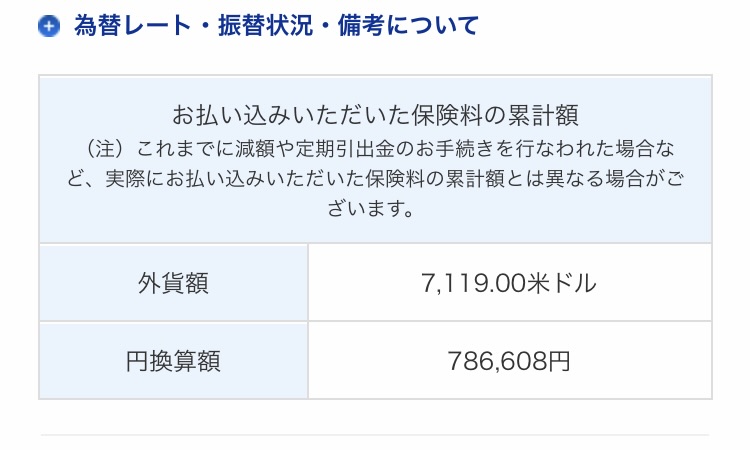

【加入歴11年8ヶ月】筆者のドル建て終身保険の払込保険料総額と平均為替レート

ドル建て保険を140ヶ月(11年8ヶ月)続けた結果

- 保険料:50.85米ドル×140ヶ月(11年8ヶ月)=払込累計7,119米ドル

- 累計保険料(日本円):786,608円(2023年9月時点)

- 平均為替レート:110.49円

私がドル建て保険をオススメしない理由は、私自身が金融知識ない状態の時に入ったドル建て終身保険(低解約返戻金型)とあとで始めたNISAを比較して運用成果に圧倒的な差があるからです。

結論として、NISAの方があとに始めたにも関わらず圧倒的に優秀な成果を収めており、同じ時間を保険以外で積立していたらと後悔しています。

11年以上ドル建て保険を続けた平均為替レートは110円ほどでした。

【円安の今解約するとどうなる?】ドル建て終身保険の解約返戻金と返戻率

- 解約返戻金:719,642円(2023年9月時点)

- 返戻率:91.4%

低解約返戻金型だから仕方ないが11年8ヶ月も時間を掛けていて、円安の今でも元本割れ状態!

【加入歴3年7ヶ月】筆者の「NISA」&「投資信託積立」の運用成果

NISAで43ヶ月(3年7ヶ月)の運用成果

- 累計積立額:1,866,923円※解約済は除く※

- 評価額:2,600,830円(2023年9月5日時点)

- 返戻率:139.3%(2023年9月5日時点)

3年7ヶ月間の利回りは19.6%!2023年9月時点の相場が良すぎるということもあるが、外貨建て保険とリターンを比較すると雲泥の差!同じ時間をかけるならNISAをオススメする理由は増える可能性が高いから!

\ 全てのお金の悩みはNISA・投資信託など投資知識豊富なFPに無料相談して解決!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

デメリット

- 【デメリット①】手数料が高い

- 【デメリット②】解約控除がある

- 【デメリット③】元本割れする可能性がある

- 【デメリット④】保険料が毎月変わり円安だと負担増加してしまう

- 【デメリット⑤】金融商品としての返戻率は低い

【デメリット①】手数料が高い

保険料から『為替手数料』と『保険関係費』と言われる、保険契約の締結・維持、死亡保障などに係る費用等が控除されるので、保険料は全額積立てられていません。

保険関係費は、具体的にいくら控除されているのかは一切開示されておらず、ブラックボックスとなっています。

保険関係費は保険特有の手数料で高いです。

【デメリット②】解約控除がある

契約10年以内で解約すると『解約控除』というペナルティがあります。

本来の解約返戻金からペナルティが差し引かれてしまうので、早期解約はデメリットです。

契約10年以上は『解約控除』が無くなります。

【デメリット③】元本割れする可能性がある

死亡保険金・解約返戻金は、受取り時の為替次第で元本割れする可能性があります。

もし、死亡保険金・解約返戻金をドル受取りするなら為替は関係ないです。

日本円での元本保証はありません!円高に大きく振れると大損する可能性もあり、全て自己責任です!

【デメリット④】保険料が毎月変わり円安だと負担増加してしまう

こだわり外貨終身の保険料は、為替の影響を受けるので毎月変動します。

- 為替による保険料変動のイメージ

-

『米ドル保険料は固定』されているのですが、米ドル保険料に為替が掛かり『毎月保険料が変動』します。

2023年9月現在、ドル円の為替は148円台をつけていますので、保険料100ドルなら日本円で14,800円までふえており家計圧迫を感じる世帯も多くなっています。

毎月変わらない保険料がいいならドル建て保険に入らない方がいい。

【デメリット⑤】金融商品としての返戻率は低い

円建て終身保険と比較して返戻率は高いのは事実ですが、金融商品として見ると返戻率は低いです。

こだわり外貨終身を貯金目的で考えていたなら、運用益へ税制優遇措置があるNISA・iDeCoを優先活用した方が無駄がなく将来に備えることが出来ます。

| 課税への 優遇措置 | 積立額 | 積立総額 | 60歳時 解約返戻金 (返戻率) | |

|---|---|---|---|---|

| ※こだわり外貨終身 | なし | 94.50ドル (14,007円) | 34,020米ドル (504万円) | 60.966米ドル (903万円) ※年4.85%が30年間 継続した場合※ |

| NISA | 運用益全額非課税 | 14,007円 | 504万円 | 1,165万円 ※① |

| iDeCo | ・退職所得控除 ・積立額全額所得控除 | 14,007円 | 504万円 | 1,165万円 ※① |

保険で貯金は保険営業の肥やしになるだけで、メリットはありません!

金融商品は保険以外にも無数にあるから、視野を広く持ちましょう!

\ 全てのお金の悩みはNISA・投資信託など投資知識豊富なFPに無料相談して解決!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

メリット

- 【メリット①】低解約返戻金型と比べて途中解約リスクが低い

- 【メリット②】利率変動型で将来の返戻率が高まる可能性がある

- 【メリット③】三大疾病保険料払込免除に該当すると解約返戻金が一気に増加する

- 【メリット④】非喫煙者なら保険料割引あり

- 【メリット⑤】米ドル・豪ドルを選択できる

【メリット①】低解約返戻金型と比べて途中解約リスクが低い

こだわり外貨終身は途中解約すると、払込保険料(ドル換算)の80%ほどの払戻しがあるのに対し、低解約返戻金型の他社外貨終身保険は60〜70%ほどの払戻しになってしまいます。

もし途中解約した時のことを考えると、こだわり外貨終身は払戻し率が高いです。

途中解約リスクが低いとはいえ、為替次第では大損する可能性がありますので要注意です。

【メリット②】利率変動型で将来の返戻率が高まる可能性がある

保険料は主に米国債券で運用されます。

米国債券の利率が高ければ、こだわり外貨終身の積立利率も上がり将来の返戻率が高くなります。

米国債券の利率が低くても、こだわり外貨終身は積立利率1.5%を最低保証。しかし実質利回りは1.5%より遥かに低いので要注意。

【メリット③】三大疾病保険料払込免除に該当すると解約返戻金が一気に増加する

三大疾病保険料払込免除特約をつけた場合、以下の状態に該当した以降の保険料払込はなくなります。

| 三大疾病の定義 | 該当条件 |

|---|---|

| 悪性新生物 | がん責任開始日以降に初めて がんと医師に診断確定 |

| 急性心筋梗塞 | 60日以上の労働の制限を必要とする状態が継続 |

| 脳卒中 | 60日以上の言語障害・運動失調等の 他覚的な神経学的後遺症が継続 |

さらに、解約返戻金が一気に増加するので、解約して三大疾病の治療費や収入補填に使うこともできます。

- 年齢:30歳

- 性別:男性

- 死亡保険金:50,000米ドル

- 払込期間:60歳払い

- 保険料:107米ドル

- 三大疾病保険料払込免除特約あり

- (例)15年後に悪性新生物と診断された場合

保険料払込免除後に解約返戻金を全額受け取ったら保険は終了です。その後に死亡しても1円も保障はありません。

死亡保障のためなのか、三大疾病のためなのか、貯金なのか、目的がブレるのが嫌ならそれぞれ分けて入ったほうが良いです。

【メリット④】非喫煙者なら保険料割引あり

過去1年以内に喫煙しておらず、契約時の喫煙検査をパスできれば「非喫煙者保険料率」が適用され、喫煙者より安い保険料で契約することが出来ます。

- 非喫煙者と喫煙者の保険料率の違い

-

■年齢:30歳 ■性別:男性 ■死亡保険金:50,000米ドル ■払込期間:60歳払い

【喫煙者保険料】103.50米ドル

【非喫煙者保険料】94.50米ドル

契約時が喫煙者なら、加入後に禁煙しても保険料率は変わりません。

【メリット⑤】米ドル・豪ドルを選択できる

運用通貨を『米ドル』『豪ドル』から選びます。

運用通貨によって、積立利率が異なります。

2023年9月現在では利率が高く、通貨信用度も高い『米ドル』を選ぶ人が多いです!

こだわり外貨終身に入らない方がいい人

- 貯金目的で考えている人

- NISA・iDeCoを始められる人

- 保障がいらない人

- 資産形成の遠回りしたくない人

こだわり外貨終身は積立金から引かれる手数料が高く、貯金として考えると効率が悪いです。

貯金目的で10年以上の積立期間で考えているなら、NISAやiDeCoなどを利用しましょう。

もし死亡保険がないと不安なら、必要最低限の期間だけ掛捨て保険に加入しましょう。

\ 全てのお金の悩みはNISA・投資信託など投資知識豊富なFPに無料相談して解決!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

こだわり外貨終身に入る前に知っておくべき注意点

- 【注意点①】過度な円安を想定した保険料設定をしておこう

- 【注意点②】貯蓄目的なら入らない方がいい

- 【注意点③】保険金・解約返戻金のドル受取は手数料が掛かる

【注意点①】過度な円安を想定した保険料設定をしておこう

こだわり外貨終身の保険料は、為替の影響で毎月変動します。

2022年のドル/円は一時1ドル150円を超え、こだわり外貨終身に入る前に想定していた円安を大きく超えてしまったという人は多いです。

円安が進むと、保険料が上がり生活が圧迫されてしまうケースもあるでしょう。

もし、こだわり外貨終身に入るなら、為替変動で保険料が大きく上がったり、経済状況の変化があったとしても、必ず最後まで継続できる無理のない保険料設定をするよう注意しましょう。

将来の為替は誰にも読めない。でも、長く継続するためにもっと円安に進んでも問題ない保険料に設定しましょう。

【注意点②】貯蓄目的なら入らない方がいい

こだわり外貨終身に入る理由が「貯蓄」なら、NISA・iDeCoを優先的に始めてください。

こだわり外貨終身と同じで元本保証はありませんが長期継続するほど元本割れリスクが減っていき、積立金が増える可能性が高くなる、国が推奨する制度です。

NISA・iDeCoをまだ知らない、詳しく知りたいならマネーセミナーでプロに教えてもらうか、FPに無料相談し教えてもらうのがオススメです。

\累計47万人以上が受講した大人気無料セミナー!お金の基礎を学んで将来への不安を解消!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

【注意点③】保険金・解約返戻金のドル受取は手数料が掛かる

為替相場や状況により、日本円で受取らずにドル受取りも出来ます。

でも、ドル受取りをすると「リフティングチャージ料」という手数料が掛かる可能性があります。

銀行により、必ずリフティングチャージ料の有無や手数料も異なりますので、ドル受取りをする場合は手数料が大きく掛からないように事前に調べるなど注意しましょう。

銀行で外貨口座を開設しないとドル受取りはできません。

こだわり外貨終身に入るべきか迷っている人へ

- 保険営業の説明だけでは理解しきれなかった

- ドル建て保険の提案を受けたけど、難しくてよくわからなかった

- 保障もあってお金が増えるなんて良い話すぎて不信感を感じて自分で調べようと思った

このブログを読んでいる人は、このように感じている人が多いと思います。

こだわり外貨終身など、ドル建て終身保険は複雑な保険なので、メリット・デメリットや自分に適不適かしっかり理解した上で入らないと、あとで後悔する可能性が高いです。

読者の方には、そうなって欲しくありません。

- 担当の保険営業の案内に疑問をもった

- ドル建て保険の説明しか受けていない

- NISA・iDeCoと詳しく比較してから決めたい

- 保険に固執せず幅広い金融商品の中から最適な積立方法を知りたい

このように思うなら、リクルート運営の保険チャンネルで資産形成に特化したFPに相談がオススメです。

無料FP相談サービス保険チャンネルはリクルートの厳しい審査基準をクリアし、相談内容にマッチしたFPにスマホやタブレットで全国どこでもオンライン相談ができます。

特定の金融機関に属さない資産形成に精通したFPに無料相談できるので、最適な資産形成はなにか、変額保険・NISA・iDeCoなど保険以外の金融商品と詳しく比較しながら、あなたに最適なマネープランが見つかります。

金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

スマホやタブレットから全国どこでもオンライン相談ができて、押し売りは一切なしとホームページで公言しており、ノーリスクで相談できるので安心です。

リクルート運営の保険チャンネルで、まずは気軽に無料相談してみましょう。

\業歴13年FPがオススメする相談窓口! 悩んでいる時間が勿体無い!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

保険と貯蓄を分けたい人へのおすすめ

保険と貯蓄を分けたいと思っても実際のところ、

このように思われる方も多いと思います。

- 『投資というだけで難しそう…』

- 『何から始めたらいいのかわからない…』

- 『投資はやりたいけど出来るだけ損したくないな…』

このように思われる方も多いと思います。

私も以前は同じように考え、中々行動に移れずただ銀行貯金するだけでした。

ですが単純に貯金してもお金はふえません。

低金利時代で収入も上がりにくい今の時代こそ、『投資をすること』はあなたの10年、20年後の未来を大きく変えます。

- 投資に興味はあるけど何から手をつけて良いかわからない

- 早いうちから無駄なく将来に備えたい

- どんな投資方法があるか教えて欲しいし、何に注意すべきか知りたい

- 投資するなら損するリスクを少しでも減らしたい

- 家計負担を抑えたい

- 将来のお金の不安を解消したい

もしあなたがこの様に思ったなら、日本ファイナンシャルアカデミーが主催する金融初心者向けのマネーセミナーお金の教養講座に無料参加がオススメです。

なぜなら、日本ファイナンシャルアカデミーは設立20年超の老舗マネースクールであり、『金融商品販売目的』の他セミナーとは違い、金融商品販売は一切せず完全中立な立場でお金が貯まりやすい家計管理術や投資基礎までプロから無料で学べます。

実際の受講者さんで貯金が苦手だった人も、ここでお金と投資の基礎を勉強して家計の無駄をなくすことに成功し、貯金0円の状態から2年以内に100万円以上の資産形成に成功した人も多くいます。

お金の教養講座は金融商品販売をされることもなく完全無料で参加できてリスクゼロです。

まずは気軽に受講してみましょう。

金融知識は将来自分に100%返ってきます。

もしあなたがこれからお金や投資の知識を身につけ、投資を始めて行けば今抱えているお金の心配から解放された生活を送れることでしょう。

ぜひこの機会にお金の勉強の第一歩としてをお金の教養講座で自分の知りたい無料勉強会を受講してみましょう。

\累計47万人以上が受講した大人気無料セミナー!お金の基礎を学んで将来への不安を解消!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

まとめ

- 保障も貯金もこだわり外貨終身に拘らなければ、もっと良い備え方はある!

- この保険じゃないと解決できない問題は何一つありません。

- 15年以上先に使うお金を貯めるならNISAの方がドル建て保険より圧倒的に増える可能性が高い。

- NISAを始めるのが不安ならFPに相談して悩みを解決!

- 保険・投資のことならリクルートが厳選した資産形成に特化したFPに相談がオススメ。

\業歴13年FPがオススメする相談窓口! 悩んでいる時間が勿体無い!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com