- 「万が一に備えつつ、お金を増やせる」と、プルデンシャルの変額保険を勧められた。

- ネット検索すると、変額保険の評判は悪く、入ったほうがいいのか迷っている…

- NISAやiDeCoよりも、変額保険を優先して始めるべきなのかわからない…

- あとで後悔したくない!プルデンシャルの変額保険について客観的情報を教えて!

ネット検索で変額保険を調べると悪い評判が多かったり、プルデンシャルの変額保険の情報が少なくて困っていませんか?

実は変額保険は類似商品のNISAや投資信託と比較しないで入ると高確率で後悔します。

老後の貯蓄や投資目的の人にとって、変額保険は無駄が多く資産形成の遠回りになってしまうからです。

私は大手保険代理店で14年間FPとして勤め、2,000世帯以上の保険・資産形成相談を受けてきましたが、変額保険を途中解約して大損してしまい、後悔している人をたくさん見てきました。

そこでこの記事では保険営業や他サイトでは教えられない、プルデンシャルの変額保険の客観的真実を教えます。

最後まで読めば、この保険の全貌をしっかり理解でき、あなたの目的に沿った保険なのかどうかがわかります。

- プルデンシャルの変額保険じゃないと解決できない悩みはなく、入る理由がない

- 保険は万が一の保障のために入るもので、資産形成や投資をするためのものではない

- 保障はかけすて、資産形成・投資はNISAにするだけで、変額保険以上の備えができる

- 保険で資産形成は、頑張って稼いだあなたのお金と一度しかない人生の貴重な時間が無駄になる

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 最近の円高、株安で焦っているなら投資知識が不足してます。

- 投資するなら最低限の知識は必須!40万人以上が受講した無料セミナーお金の教養講座でプロから学ぼう

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

ポイント

ポイント下の動画はユニットリンクですが、本質は一緒。

文字を読むのが面倒な方は、ぜひご覧ください。

プルデンシャルの変額保険の特徴

- 3種類の変額保険から選べる

- 投資先は6つだけ

- 大きなグループ会社の安心感

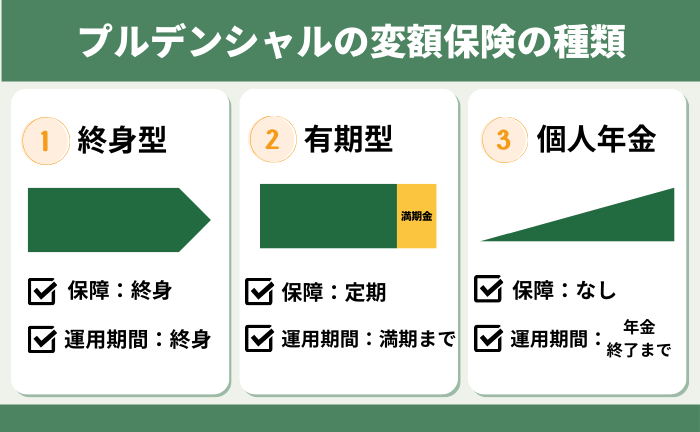

3種類の変額保険から選べる

プルデンシャルの変額保険はラインナップが豊富で、3種類から選べます。

目的に応じた変額保険を選べるのが特徴です。

でもほとんどの人が終身型と有期型の提案しかされません。

ポイント

ポイント変額個人年金は販売手数料が低いから提案しません。

投資先は6つだけ

プルデンシャルの変額保険で選べる投資先は6つだけです。

| 設定日 | 設置来利回り | |

|---|---|---|

| 総合型 | 1988年9月 | 年率3.21% |

| 債券型 | 1988年9月 | 年率2.62% |

| 株式型 | 1988年9月 | 年率2.82% |

| 米国債券型 | 1999年11月 | 年率4.48% |

| 米国株式型 | 1999年11月 | 年率8.15% |

| REIT型 | 2004年10月 | 年率6.74% |

投資信託のように投資先を自由に選べません。

変額保険の提案を受ける際、年率3%と年率6%の数字を使って案内されると思います。

でも2024年4月時点で、年率3%以上の利回りで運用できてるのはたった3つだけです。

大きなグループ会社の安心感

プルデンシャル生命はジブラルタ生命と同様、プルデンシャル・フィナンシャルのグループ会社の一つです。

| 創業 | 1987年10月 |

|---|---|

| 資本金 | 290億円 |

| 総資産 | 5兆9,302億円 |

| 保険料等収入 | 1兆4,330億円 |

| ソルベンシー・マージン比率 | 771.2% |

| 保有契約件数 | 450万件 |

財務状況も優れており安心感があります。

でも提案される機会の多い「変額保険」と「ドル建て保険」はデメリットも多く複雑な保険なので注意が必要です。

デメリット

- 【デメリット①】保険関係費が全く開示されてない

- 【デメリット②】契約10年以内は解約控除がある

- 【デメリット③】投資目的だと運用効率が悪い

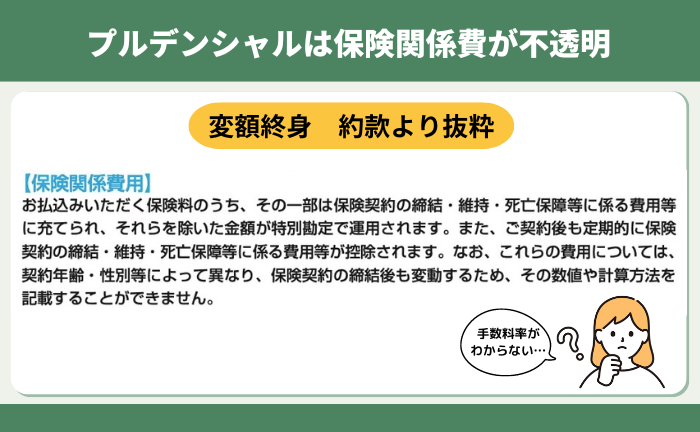

【デメリット①】保険関係費が全く開示されてない

保険料から引かれる「保険関係費(手数料)」の開示が一切なく不透明です。

手数料が運用成果に与える影響は大きく、手数料率がわからないのは顧客側にとってリスクです。

プルデンシャルの変額保険は保険関係費の開示が全くない唯一の保険会社なので、同じグループ会社のジブラルタ生命の変額保険で保険関係費(手数料)を参考にしましょう。

| 保険関係費の細目 | 手数料率 |

|---|---|

| ①保険契約の締結・維持および 保険料の収納に必要な費用 | 開示されていないので不明 |

| ②保険料払込免除に関する費用 | 【保険料払込免除ベーシック】 保険料に対して0.2%を控除 【保険料払込免除ワイド】 開示されていないので不明 |

| ③特別勘定の管理に必要な費用 | 積立金に対して年0.5%を控除 |

| ④基本保険金保障に関する費用 | 積立金に対して年0.25%を控除 |

| ⑤死亡保障などに必要な費用 | 保険料に対して0.1%〜0.2%を控除 |

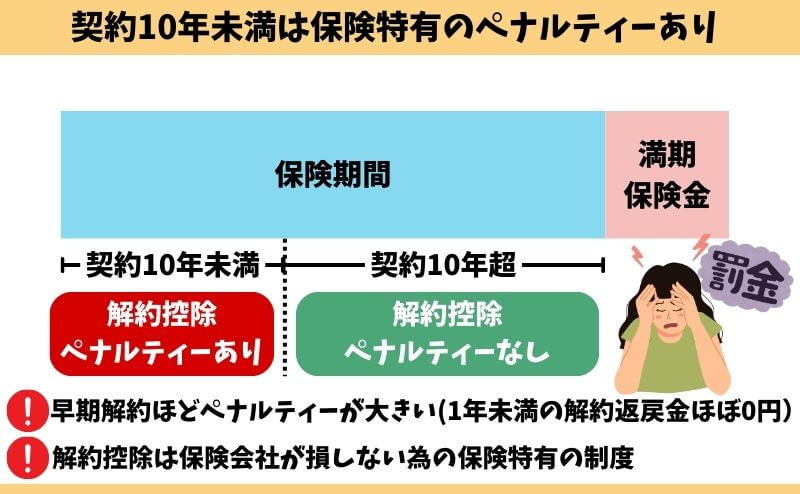

【デメリット②】契約10年以内は解約控除がある

契約10年以内の解約・減額・払済は『解約控除』というペナルティがあり、解約払戻金が少なくされます。

解約控除がある期間は運用成果がよくても元本割れを起こしているケースが多いです。

早期解約ほどペナルティが大きく、契約10年以上で解約控除は消滅します。

でも、もし解約を迷っているなら解約控除があるから解約しないのは機会損失につながります。

変額保険の解約で悩んでいるなら、解約のタイミングなど別記事で解説しています。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

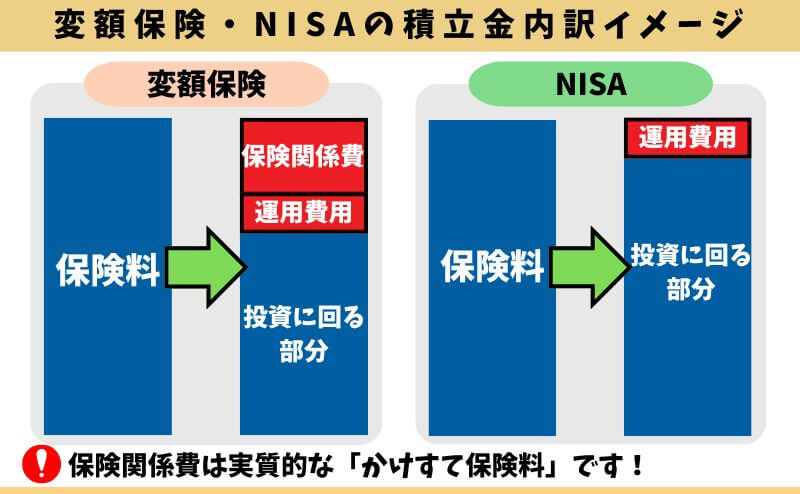

【デメリット③】投資目的だと運用効率が悪く、元本割れリスクも高い

老後や教育費など将来のための資産形成として変額保険を考えているなら、運用効率が悪いです。

運用費用の他に「保険関係費(手数料)」が掛かり、投資される積立金が少なくなるからです。

例えば保険料10,000円だとすると手数料3,000円、積立金7,000円のようなイメージで、掛捨て保険以上の手数料を引かれています。

投資されている積立金が少ないので、実は保険関係費がない投資信託やNISAと比べると元本割れリスクも高いです。

メリット

- 【メリット①】終身型の変額保険を選べる

- 【メリット②】一時払い変額終身保険がある

- 【メリット③】気軽に投資を始められる

【メリット①】終身型の変額保険を選べる

プルデンシャルなら終身型の変額保険を選べます。

他社の変額保険はほとんど「有期型」で、終身型を選べるのはプルデンシャル、ソニー生命、SOMPOひまわり生命しかありません。

有期型は解約返戻金をもとに終身保険へ切り替えはできますが、最初から終身型の変額保険と違い運用の継続はできなくなります。

有期型のように満期がなく、自分のタイミングで解約返戻金を引き出したいなら終身型が良いです。

【メリット②】一時払い変額終身保険がある

まとまったお金を運用したいなら、一時払い変額終身保険があります。

今後、投資先の相場が上がる前提で考えるなら、一時払い変額終身保険のほうが月・年払いの変額保険より積立金が増えます。

運用効率を考えると一時払い終身保険が良いです。

- 死亡したら月・年払いの方が死亡保険金を受け取るまでに払う保険料は少ない

- 運用効率を考えるなら一時払い変額個人年金か、そもそも保険以外の方が良い

【メリット③】気軽に投資を始められる

変額保険は保険契約するだけで気軽に投資を始められます。

投資信託やNISAのように金融機関選びから銘柄選定、積立設定までする必要はありません。

楽に投資ができる代わりに、保険会社へ保険関係費(手数料)を払うことになります。

でも客観的事実として、その面倒な設定を超えられた人が、変額保険に入るより多くの運用益を得ることができます。

もし保険に固執していないなら、投資信託やNISA開始までサポートしてくれるFP相談窓口でセカンドオピニオン含めて相談がオススメです。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

プルデンシャルの変額保険・NISA・iDeCoとの比較表

| 死亡保障 | 手数料 | 税制面 | 取扱商品 | 非課税投資枠 | 運用期間 | 途中引出し | |

|---|---|---|---|---|---|---|---|

| 変額保険 | あり | 運用費用 保険関係費 | 相続税 一時所得 贈与税 | 投資信託 ETF | なし | 満期まで (最長80歳まで) | 解約で可能 (10年以内は解約控除) |

| iDeCo | なし | 加入手数料 運用費用 給付手数料 | 退職所得控除 | 投資信託 定期預金 保険 | 年14.4万~81.6万限度 | 最長75歳まで | 原則不可 |

| NISA | なし | 運用費用 | 運用益非課税 | 投資信託 ETF | 年360万円まで | 無期限 | 可能 |

実は、変額保険は保障料として保険関係費(手数料)という実質的な掛捨て保険料を払っています。

変額保険で払う保険関係費はいくらなのか気になる人は、この記事内で具体的にシュミレーションしてますので最後まで読んでください。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

NISAと比較!変額保険の保険関係費はいくらかチェック!

プルデンシャルは公式HPやパンフレットに変額保険の参考保険料・リターンを掲載しておらず調べることができません。

あくまでイメージとして、同じグループ会社であるジブラルタ生命の変額保険(有期型)をもとに、NISAと比較して保険関係費がいくらかかるのかチェックします。

- 変額保険:ジブラルタ生命(有期型)

- 年齢 : 30歳

- 性別 : 男性

- 月額保険料 : 19,995円

- 保険期間・払込期間:65歳まで

- 保険料払込免除:Ⅰ型

※変額保険の運用益への課税は考慮していません

| 死亡保障 | 累計積立額 | 65歳時 年3%の場合 (返戻率) | 65歳時 年6%の場合 (返戻率) | |

|---|---|---|---|---|

| 変額保険 | 1,140万 | 839万 | 1,140万 (135%) | 2,177万 (259%) |

| NISA | ー | 839万 | 1,482万 (176%) | 2,848万 (339%) |

| 差額 | 1,140万 | ー | ▲342万 | ▲671万 |

運用成果の差額である342万(年率3%)、671万(年率6%)が保険関係費です。

- 342万(年率3%) → 8,142円を掛捨て(342万÷35年÷12ヶ月)

- 671万(年率6%) → 15,976円を掛捨て(671万÷35年÷12ヶ月)

変額保険は運用成果が良いと保険関係費も高くなります。

運用成果が良いと解約返戻金が死亡保障より多くなり、死亡したらどちらか多い方を保障として払わなければいけないので保障料が高くなるからです。

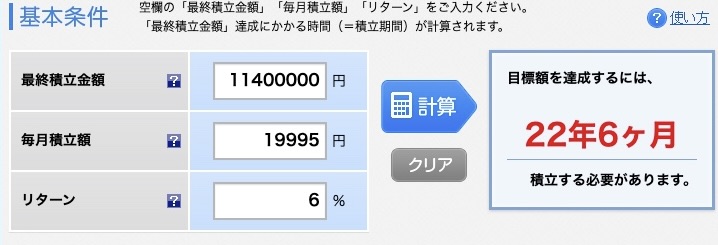

年率6%を想定!22年で変額保険の保障以上にお金が貯まる

保険営業から案内されることが多い年率6%を想定するなら、NISAで積立したほうが良いです。

理論上、22年あれば変額保険の保障以上の資産形成ができるからです。

もしあなたが23年以内に死亡するなら、変額保険の方が良いでしょう。

でも23年以内に死亡するなら、その間だけ掛捨て保険を手厚くした方が良いです。

しかし一般的に考えて、若年層ほど23年以内で死亡するリスクは低く、何もないことが多いです。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

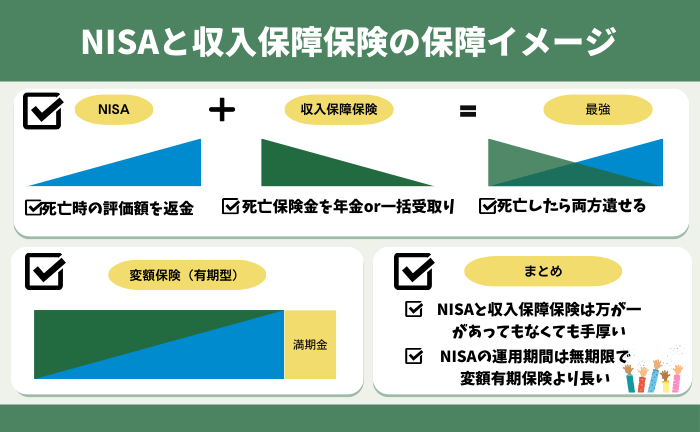

【FPぶっちゃけ】NISAと収入保障保険で変額保険以上の備えができる

NISAと収入保障保険なら、変額保険の上位互換にできます。

保障も手厚くなり、収入保障保険で掛捨て保険料を払うことを考慮しても総合的にみて変額保険より高い運用成果を期待できるからです。

例えば死亡してしまった場合、変額保険は死亡保険金しか受け取れませんが、NISAと収入保障保険なら両方受け取れるので保障が手厚いです。

「NISAと収入保障保険」と「変額保険」の具体的な数値比較はこちら

- 変額保険:ジブラルタ生命(有期型)

- 収入保障保険:FWD生命

- 年齢 : 30歳

- 性別 : 男性

- 月額保険料 : 19,995円

- 保険期間・払込期間:65歳まで

- 保険料払込免除:Ⅰ型

※変額保険の運用益への課税は考慮していません

| 死亡保障 | 保険料 | 払込累計 | 65歳時 年3%の場合 (返戻率) | 65歳時 年6%の場合 (返戻率) | |

|---|---|---|---|---|---|

| ①収入保障 | 月額5万 (契約時2,100万) | 【掛捨て】 1,141円 | 【掛捨て】 48万円 | ー | ー |

| ②NISA | なし | 【積立】 18,854円 | 【積立】 791万 | 1,398万(176%) | 2,686万 (339%) |

| ①+②合算 | 2,400万 | 19,995円 | 839万 | 1,350万(160%) 『1,398万 − 掛捨て48万』 | 2,638万(314%) 『2,686万 − 掛捨て48万』 |

| 変額保険 | 1,140万 | 19,995円 | 839万 | 1,140万 (135%) | 2,177万 (259%) |

- 収入保障保険+NISAの組み合わせは変額保険より保障が手厚く、期待リターンも高い。

- もし死亡した場合、変額保険は1,140万円の死亡保障だけ。

- 組み合わせの場合、「死亡保険金+死亡時のNISA評価額」となり、遺族に大きくお金を遺せます。

- 10年後に死亡、年率6%だったなら1,808万円(保険:1,500万 + NISA:308万)

- 20年後に死亡、年率6%だったなら1,771万円(保険:900万 + NISA:871万)

- 収入保障保険+NISAの組み合わせは変額保険より保障が手厚く、期待リターンも高いです。

面倒に感じるかもしれませんが、保険と投資を分けるべきと言われる理由がこれです。

口コミ・評判・評価をチェック

アクサ生命、メットライフ生命、プルデンシャル生命、あんしん生命

— 損する生命保険を暴露 (@hoken__kaiyaku) June 1, 2023

この辺りの変額保険は確実に全部外れ

今すぐ見直した方がいいです。

ダイエット関係なくてすみません。夫に俺が全部払うからと無理やりプルデンシャルの終身型変額保険に私と息子名義で加入させられて1ヶ月。引き落としが出来てなく再入会するから2万円振り込んでと言われ、そもそも話が違うし、私NISAもiDeCoもやってるから変額保険は要らないし。5歳の息子に終身型も

— ささみちゃん🐓@ダイエット記録 (@_miyatanmen) April 7, 2022

私は、学資保険じゃないんですけどプルデンシャルの10年で払い切る変額保険に、子どもの名前でも入ってます。

— mo koto(トモコ) 🎁👍🐴💋🍚 (@UhCyDKSc1gLXfNp) July 28, 2023

年齢が低いうちに入ると、すごく良いみたいなので☺️米国株式とか米国債券とか夢がありますよね。

10年前プルデンシャルで加入したドル建ての保険が増えていると説明があった。

— 損する生命保険を暴露 (@hoken__kaiyaku) June 20, 2023

→追加で変額保険を提案された。

→言われるがままに変額保険に加入。

→結果

ドル建て保険は円安のお陰で増えている。ドルとしては実際元本割れ。

変額保険は手数料が高過ぎて、凄く増えにくい。

プルデンシャルの変額保険はやめた方がいい人

- 個人で投資を始められる人

- 運用目的で保障がいらない人

- 投資するなら無駄な手数料を払いたくない人

- 保障がいらない人

- 合理的に投資したい人

- 資産形成の遠回りをしたくない人

このような人はプルデンシャル生命の変額保険はやめた方が良いです。

変額保険はデメリットが多いし、変額保険じゃないと解決できない問題がそもそもないからです。

変額保険に拘らずに保険と投資を分けた方が経済合理性が高く、無駄な保険料を払わずにすみます。

人生一度しかないので、貴重な時間とお金を無断にしないでください。

プルデンシャルの変額保険がオススメな人

- 色々考えたり、手続きするのが面倒

- 手軽に投資を始めたい

- ジブラルタの変額保険以外で投資は考えない

- 自分で投資を始める自信がない

このような人はプルデンシャルの変額保険に入るのはありです。

ただ貯金するだけなら、変額保険で投資した方が積立金が増える可能性が高いからです。

もし入るなら『変額個人年金』が保険関係費が安く、最も増える可能性が高い変額保険なので保障がなくても必ず比較してください。

もし変額個人年金の提案を受けていなければ、知識豊富なFPに相談して変額個人年金を比較しましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

プルデンシャルの変額保険を解約してNISAに切り替えたい

もしプルデンシャルの変額保険に入っているけど、NISAに切り替えたいなら今すぐ解約もありです。

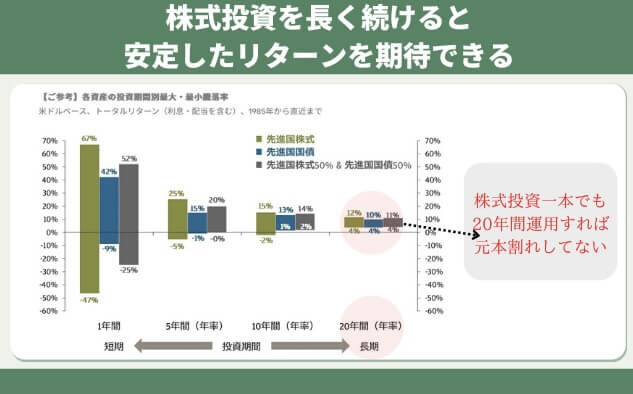

積立投資は時間をかけるほどリスクを抑えて、リターンを安定させられるので長い目でみてNISAの方が有利だからです。

一時的に大きく損しても解約後に長く積立できれば、NISAなら運用益非課税だし損失以上に積立金が増える可能性もあります。

将来のために必要な損切りもあるので、解約するなら良い勉強代として割り切りましょう。

解約のタイミングについて気になる人は、別記事で詳しく解説してます。

≫本当に必要な保険1選はこちら

≫変額保険の解約タイミングについて詳しくはこちら

デメリットを理解した上でプルデンシャルの変額保険に加入したい

- 保険営業の説明だけでは理解しきれなかった

- 変額保険の提案を受けたけど、難しくてよくわからなかった

- お金が増えると良い話すぎて不信感を感じて自分で調べようと思った

このブログを読んでいる人は、このように感じている人が多いと思います。

変額保険は非常に複雑な保険で、メリット・デメリットや自分に適不適かしっかり理解した上で入らないと、あとで後悔する可能性が高いです。

読者の方には、そうなって欲しくありません。

- 担当の保険営業の案内に疑問をもった

- 変額個人年金の案内がなく、変額有期保険の説明しか受けていない

- NISA・iDeCoと詳しく比較してから決めたい

- 保険に固執せず幅広い金融商品の中から最適な積立方法を知りたい

このように思うなら、知識豊富なFP担当!マネーコーチで無料相談がオススメです。

マネーコーチは厳しい審査基準をクリアした、保険・保険以外の金融商品も詳しい知識豊富なFPにスマホやタブレットで全国どこでもオンライン相談ができます。

特定の金融機関に属さない資産形成に精通したFPに無料相談できるので、最適な資産形成はなにか、変額保険・NISA・iDeCoなど保険以外の金融商品と詳しく比較しながら、あなたに最適なマネープランが見つかります。

金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

スマホやタブレットから全国どこでもオンライン相談ができて、押し売りは一切なしとホームページで公言しており、ノーリスクで相談できるので安心です。

家計相談サービス【マネーコーチ】まずは気軽に無料相談してみましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

保険と投資を分けたい人へのおすすめ

投資と保険は分けたいと思っても実際のところ、

- 『投資というだけで難しそう…』

- 『何から始めたらいいのかわからない…』

- 『投資はやりたいけど出来るだけ損したくないな…』

このように思われる方も多いと思います。

私も以前は同じように考え、中々行動に移れずただ銀行貯金するだけでした。

ですが単純に貯金してもお金はふえません。

低金利時代で収入も上がりにくい今の時代こそ、『投資をすること』はあなたの10年、20年後の未来を大きく変えます。

- 早いうちから無駄なく将来に備えたい

- 自分に合った投資方法や資産配分を知りたい

- 投資するなら損するリスクを少しでも減らしたい

- 家計負担を抑えたい

- 将来のお金の不安を解消したい

もしあなたがこの様に思ったなら、日本ファイナンシャルアカデミーが主催する金融初心者向けのマネーセミナーお金の教養講座に無料参加がオススメです。

なぜなら、日本ファイナンシャルアカデミーは設立20年超の老舗マネースクールであり、『金融商品販売目的』の他セミナーとは違い、金融商品販売は一切ありません。

実際の受講者さんで貯金が苦手だった人も、ここでお金と投資の基礎を勉強して家計の無駄をなくすことに成功し、貯金0円の状態から2年以内に100万円以上の資産形成に成功した人も多くいます。

お金の教養講座は金融商品販売をされることもなく完全無料で参加できてリスクゼロです。

まずは気軽に受講してみましょう。

もしあなたがこれからお金や投資の知識を身につけ、投資を始めて行けば今抱えているお金の心配から解放された生活を送れることでしょう。

ぜひこの機会にお金の勉強の第一歩としてをお金の教養講座で自分の知りたい無料勉強会を受講してみましょう。

\40万人以上が受講した投資の初歩講座!参加者の9割が投資初心者/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

まとめ

- プルデンシャルの変額保険じゃないと解決できない問題はありません。

- NISA・iDeCoを始められないなら変額保険に入る価値はあるが、プルデンシャルじゃなくていい

- もし変額保険に入るなら、変額個人年金がおすすめ!

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- NISAと掛捨て保険を組合せれば、変額保険より良い備えが出来ます。

- 投資信託以外の投資も知っておくと視野が広がる!お金の教養講座で知識を身につけよう!

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

ポイント

ポイント下の動画はユニットリンクですが、本質は変額保険なので一緒。

文字を読むのが面倒な方は、ぜひご覧ください。