銀行に貯金しているだけではもったいないと、一時払いドル建て保険で資産運用すべきか迷っていませんか?

この記事では業歴14年現役FPとして2,000世帯以上の保険・資産運用などの「お金の悩み」を解決してきた筆者が、

一時払いドル建て保険に入るのを即決せず、立ち止まれたあなたのために、その保険が本当に目的に沿った最適なものなのかを教えます。

最後まで読めば、一時払いドル建て保険に入るべきかを自分で判断できます。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

なぜ一時払いドル建て保険を検討しているのか

一時払いドル建て保険を検討中の人は、こんな人が多いです。

- お金を増やしたい

- 低金利の銀行に貯金しているだけはもったいない

- 退職金など臨時収入が入った

- 投資をやったことないが、興味があった

- 担当にオススメされた

- 家族や友人の付き合い、オススメされた

食品や衣服など身の回りの様々なものの物価が上昇する中、将来お金で困らないよう、今のうちに貯金を運用に回してお金を増やしたいと思うのは自然なことです。

確かに低金利時代の今、少しでも利率がよく、増えそうなところに資産を置いてお金を増やしたいと誰もが思います。

しかし保険は本来「万が一のときに保障を備えるもの」であり「資産運用するもの」ではありません。

実は、保険は資産運用に不向きで、マラソンを下駄で走るようなもので、お金を増やす遠回りになってしまいます。

ポイント

ポイント資産運用は保険以外でもできます。

視野が狭くなっていませんか?

一時払いドル建て保険で解決したい問題・叶えたい未来

- 老後のためにお金を増やして生活費に使えるようにしたい

- 教育費として今あるお金を増やしたい

- 目的はないけど、お金を増やしたい

- 精神的な安心感を得られるから

- インフレ対策として

- FIREを目指したい

一時払いドル建て保険で叶えたい未来・解決したい問題は様々ですが、根本的な部分は

『生きているうちにお金を増やして使うため』

であることがほとんどで、それなら「100%資産運用」として、一時払いドル建て保険を考えていることになります。

ちなみに資産運用に詳しい、金融知識豊富なFPほど、保険で資産運用を勧めることはしません。

ポイント

ポイント保険なのに万が一というより、資産運用の切り口で保険営業や銀行窓販で提案されることが多い。

保険の資産運用は長期である前提!それなら保険以外のほうが増える

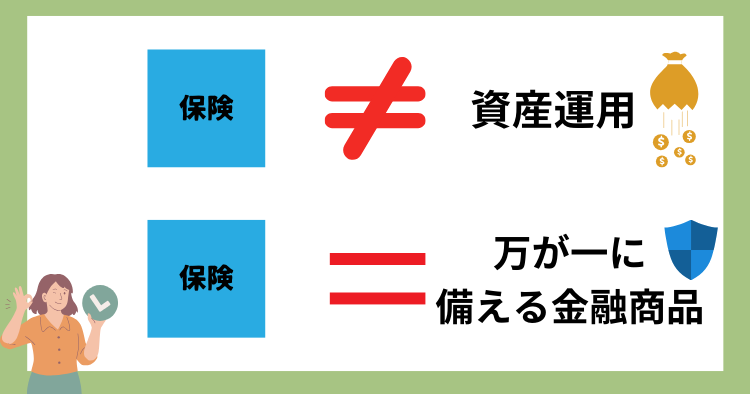

一時払いドル建て保険は、長期の資産運用を前提にした商品設計になっています。

契約から一定期間、解約控除や市場価格調整があるので途中解約しづらく、ほとんどの人が為替しか影響しない「利率更新時」に解約することを考えます。

| 想定される最低継続期間 | 主な商品名 |

|---|---|

| 10年 | サニーガーデンEX プレミアレシーブ2 |

| 15年 | Jロードグローバル3 |

| 20年 | ビーウィズユープラス2 |

| 30年 | プレミアプレゼント3 プレミアプレゼント4 |

もし10年の資産運用としてサニーガーデンEXなどに入ったとしても、10年後の為替次第ではさらに10年継続することも考えているなら、20年以上運用できる状況ということです。

あなたが長期運用できるなら、保険じゃないほうがほぼ確実に増えるので、現役FPとして一時払いドル建て保険はオススメできません。

同じ時間をかけるなら、保険じゃなくていい

現役FPとして顧客の資産・運用効率の最大化を目指すなら、

保険での資産運用は選択肢に入りません。

- 保障がいらない人でも保険料から保障料が引かれるので、運用効率が悪い

- 保険特有の保険関係費(手数料)が高く、一部開示なしで不透明

- 資金拘束・縛りがきつい(解約控除・市場価格調整)

保険での資産運用は、実は効率が悪くデメリットが多いです。

同じ時間・お金を投資信託やNISAで株式投資信託で運用した方が、はるかにお金が増えます。

ポイント

ポイント保険営業や銀行窓販は、保険販売が仕事。

保険や手数料が高い投資信託しか勧めないので注意。

15年後、20年後はどっちの未来を手に入れたい?

例えば1,000万円を15年、20年かけて、運用するとします。

運用商品は『住友生命のJロードグローバル3 告知なしプラン』と、

株式投資信託で大人気『eMAXIS Slim全世界株式(通称:オルカン)』を、投資信託の平均リターン年5%と、このファンドの期待リターン年8.5%で見てみましょう。

eMAXIS Slim全世界株式(通称:オルカン)とはNISAで一番人気の投資信託

これたった1つに投資するだけで、日本を含む47カ国の先進国、新興国の企業2,757社に分散投資できます。

JPモルガン・アセット・マネジメントが2022年に公表した「今後10~15年の世界株式と先進国債券の期待リターン」より、全世界株式の期待リターンは年率8.5%とされています。

直近5年は、なんと年率14.22%です。

| 運用期間 | 15年 | 20年 |

|---|---|---|

| Jロードグローバル3 | 1,554万 | 1,764万 |

| eMAXIS Slim全世界株式① (年率5%) | 2,078万 | 2,653万 |

| eMAXIS Slim全世界株式② (年率8.5%) | 3,399万 | 5,112万 |

15年、20年後、どっちの未来を手に入れたいですか?

私だったら、保険を選ぶことはないでしょう。

ちなみに投資信託だと運用益を20%引かれてしまいますが、それでも一時払いドル建て保険より増えます。

ムダなく資産運用したければ、NISAを通してeMAXIS Slim全世界株式に投資すれば、運用益非課税なので1円も税金が掛からず、確定申告も不要です。

ポイント

ポイントNISAは投資信託を入れる箱。

投資信託など投資商品をNISAの箱に入れて運用すれば、運用益非課税にできる。

NISAのメリット

NISAの最大の利点は、運用益が非課税になることです。

通常、投資の運用益は、その20%程度が税金として徴収されますが、NISAではこの税金が免除されます。

さらにNISAを利用することで、ドル建て保険のように不透明な手数料体系に悩まされることなく、シンプルでわかりやすい資産運用が可能です。

たとえ100万円でも、NISAを通して積立投資を長期間続けるだけで、手数料が低く、税金もかからないため、ドル建て保険より確実に資産を増やすことができます。

株式投資で資産運用を早く始めるだけで、お金の心配がない未来に近づく

投資信託での積立は、雪だるまを作るようなものです。

早く始めて、長く続けるほど雪だるまは大きく、頑丈になります。

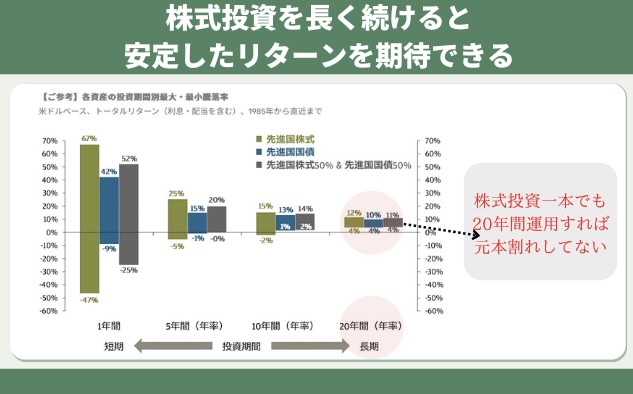

たとえNISAで株式メインの投資信託に投資しても、時間を掛ければ元本割れリスクを抑えて、安定した高いリターンを期待できることを歴史が証明しています。

一般的に「20年以上」投資できるなら、株式メインの優良投資信託へ投資すれば、再現性高く資産を1.5倍以上増やすことができるでしょう。。

綺麗ごと抜きに、人生においてお金があって困ることはありません。

少しでも早く合理的な資産運用を始めることで、あなたの将来のお金の悩みは間違いなく解決できるし、お金があればあえて保険に頼る必要もなくなります。

実際にどうやってNISAを始めればいいの?

NISAを利用するのはたった3ステップのみで、すごく簡単です。

操作が簡単で、管理画面も見やすいSBI証券、楽天証券がおすすめです。

ネット型証券会社なので、自宅にいながらNISA口座開設をWEB完結できます。

ポイント

ポイント銀行や対面証券会社でもNISA口座開設できますが、

手数料高い投資先を勧誘されるので、あまりお勧めできません。

投資信託の王道「全世界株式(オルカン)インデックスファンド」「S&P500インデックスファンド」などがおすすめです。

有名なのは「eMAXIS Slimシリーズ」で、何に投資すればいいかわからないなら

「eMAXIS Slim全世界株式インデックスファンド」

「eMAXIS Slim米国株式S&P500インデックスファンド」

を選びましょう。

もちろん他に自分で投資したいファンドがあれば、そちらを選んでも大丈夫です。

運用したい資金を証券口座に入れましょう。

ポイント

ポイント入金もすべてWEBからできます。

運用する金額は保険と違い、いつでも自由に調整できるので、無理ない範囲で投資して長く継続しましょう。

理論上は一気にまとまったお金を投資した方が、高いリターンを期待できますが、恐さを感じたり、慣れてから投資額を増やしたいなら少額からスタートで問題ありません。

ポイント

ポイントNISAを通して運用するなら年間360万円まで!

- NISA口座開設がうまくいかず、挫折してしまう人がいる

- 投資先をどう選べば良いかわからず、NISA口座開設してそのまま何もしない人もいる

- NISAには保障がないので、どうすれば良いかわからない

このようなケースで、NISAを始めるまで時間が掛かった、NISAを始めるのを諦めたという声を意外とよく聞きます。

確かにわからないことを手探りで始めるのは、想像以上にストレスが掛かるものです。

それなら、NISA口座開設までサポートしてくれるFPに相談すれば、NISAを始めることも、保険のことも解決できるのでおすすめです。

無料FP相談は敷居が高いイメージがあるかもしれませんが、マネーコーチはその常識を覆します。

保険やお金の相談をしたいけど重い腰が上がらない…そんな人に特にオススメです。

オンライン相談のみですが全国どこでも相談でき、カメラオフOKなので身支度せず気軽に相談できるFP相談窓口No.1。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

現役世代の公的年金はGPIFにより株式投資されている

公的年金の積立金を運用・管理している世界最大の投資期間、GPIF(年金積立金管理運用独立行政法人)も、長期の株式投資を取り入れています。

過去リーマンショックやITバブル崩壊、コロナショックなど大きな経済ショックでの株価暴落は何度もありますが、長期的にみれば株価は右肩上がりです。

今後も株式は長期的にみてほぼ確実に成長すると考えられており、公的機関も投資しています。

GPIFの2001年から2024年までの運用成績は年率4.47%、手堅い成果です。

公的年金なのでリスクを抑えた運用をせねばならず、今は債券50%、株式50%で運用しているためです。

収益率の詳細を見ると、外国株式が年9,94%と他を牽引しています。

しかし、もしあなたが

今後、世界の人口は今以上に絶対に増えない!

今以上に生活が便利になることはない!

と考えるなら、株式の値上がりは期待できないので、株式投資はやめたほうが良いです。

資産運用は保険以外のほうがオススメ

保険は資産運用のためにある訳ではありません。

もちろん保障が必要なら保険に入るべきですが、少しの相続税対策効果を除き、一時払いドル建て保険ではなく収入保障保険などの掛捨て型のほうが無駄なく手厚い保障が持てます。

15年、20年以上の運用期間で考えられるなら、NISAで株式投資信託メインで運用するのがオススメです。

ファイナンシャルプランナーに相談して、あなたに最適な資産運用をしよう

「NISAなど保険以外で運用した方がいいのは分かったけど、他にも最適な方法があるのでは?」

と疑問に思う方もいるかもしれません。

それなら、ファイナンシャルプランナー(FP)に相談することをおすすめします。

FPは、あなたのライフプランや資産状況を踏まえて、保険に固執しない最適な資産運用法を提案してくれます。

また、保険の見直しや投資の選択肢についてもアドバイスをしてくれるため、自分一人で悩まずにプロの意見を参考にすることが可能です。

FPへの相談を通じて、無駄な保険料を払い続けることを避け、効率よく資産を増やすための一歩を踏み出しましょう。

無料FP相談は敷居が高いイメージがあるかもしれませんが、マネーコーチはその常識を覆します。

保険やお金の相談をしたいけど重い腰が上がらない…そんな人に特にオススメです。

オンライン相談のみですが全国どこでも相談でき、カメラオフOKなので身支度せず気軽に相談できるFP相談窓口No.1。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/