- 変額保険と投資信託の具体的な違いがわからない…

- 変額保険の方が払う税金が少なくなる上、保障もあるからいいっていうけど本当かな…

- 誰か客観的に変額保険と投資信託の違いを教えて!

変額保険のほうが投資信託より良いと勧められて、ポジショントークじゃないかと疑問に感じていませんか?

保険営業は保険販売が仕事なので、例え投資信託の方が優れていても変額保険のメリットを強調してきます。

実は変額保険と投資信託の違いを正しく説明できない保険営業は多いです。

私は大手保険代理店で13年間FPとして勤め、2,000世帯以上の保険・資産形成相談を受けてきましたが、変額保険と投資信託の違いすら案内されず変額保険に入って後悔した人をたくさん見てきました。

そこでこの記事では現役FPである筆者が変額保険と投資信託の違いについて客観的な事実を教えます。

この記事を読めば保険営業や他サイトでは得られない変額保険についての情報を知ることができます。

結論はどっちかなら投資信託を軸に考えたほうが良いです。

それだけで変額保険よりリスクを抑えてより良い備えができます。

- 変額保険と投資信託どっちが良いか

- 投資信託とNISAの違い

- 現役FPが教える他サイトでは教えてくれない変額保険より優れた備え方

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 最低限の投資知識は必須!40万人以上が受講した無料セミナーお金の教養講座でプロから学ぼう

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

変額保険と投資信託の違い比較表

| 変額保険 | 投資信託 | |

|---|---|---|

| 取扱い金融機関 | 保険会社 | 銀行・証券会社 |

| 開始前の審査 | あり (健康告知) | なし |

| 開始年齢 | 0歳〜 | 0歳〜 |

| 最低投資額 | 5,000円〜 (保険会社による) | 100円〜 (金融機関による) |

| 増減額・中断・再開 | 原則不可 | 可能 |

| 保障 | あり | なし |

| 投資銘柄数 | 最大13銘柄 (保険会社による) | 2,604銘柄※ (銀行・証券会社による) |

| 運用益への課税 | 一時所得税 贈与税 | 金融所得にかかる税金 |

| 確定申告・住民税の申告 | 必要 | 源泉徴収にすれば不要 |

| 損益通算 | 不可 | 可能 |

| 解約控除 | あり | なし |

変額保険と投資信託は保障の有無以外にも細かい違いがたくさんあります。

この比較表は特に重要な部分を抜粋したものですが、

『積立金の増減・中断・再開』『運用益への課税』『解約控除』の違いは必ず理解しておいて下さい。

もっと細かい違いは変額保険と投資信託のメリット・デメリットで解説します。

変額保険のメリット

- 【メリット①】保障がある

- 【メリット②】一般生命保険料控除が使える

- 【メリット③】相続税非課税枠が使える

【メリット①】保障がある

変額保険の最大のメリットは保障があることです。

保険なので万が一の時は運用成果に関係なく保険金を受け取れます。

もし契約してすぐ死亡しても死亡保険金があるので安心です。

投資信託と違い変額保険には保障があります。

【メリット②】一般生命保険料控除が使える

年間保険料に応じて一般生命保険料控除が使えます。

年末調整や確定申告をすれば所得税4万円、住民税2.8万円まで節税できます。

投資信託は掛金控除がないので、変額保険のメリットです。

【メリット③】相続税非課税枠が使える

死亡保険金は生命保険の相続税非課税枠が使えます。

基礎控除に加えて使えるので相続税対策に有効です。

(例)500万円 × 3人(妻・子2人)= 1,500万円が生命保険の相続税非課税。

投資信託はこのような相続税の優遇はありません。

変額保険のデメリット

- 【デメリット①】運用効率が悪い

- 【デメリット②】解約控除がある

- 【デメリット③】健康状態によって入れない

- 【デメリット④】投資銘柄が限られる

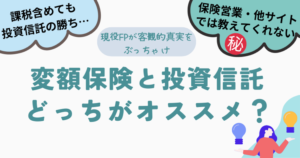

【デメリット①】運用効率が悪い

変額保険は運用効率が悪いので期待リターンが低くなります。

保険料から『保険関係費(手数料)』が引かれ、投資される積立金が少ないからです。

投資信託は保険関係費がないので、投資される積立金が変額保険より多く運用効率が高いです。

【デメリット②】解約控除がある

契約から一定期間内に解約・減額をすると解約控除というペナルティが掛かります。

本来の解約返戻金が解約控除によって少なくされるので、損するリスクが高くなります。

解約控除は保険特有のデメリットで、投資信託にはありません。

【デメリット③】健康状態によって入れない

変額保険は健康状態によって入ることができません。

健康状態が悪いと保険会社は保険金を払うリスクが高くなってしまうからです。

ほとんどの変額保険は5年以内の傷病歴を問われる

- 直近3ヶ月以内の医師の診察・検査・治療・投薬の有無

- 直近5年以内の入院・手術の有無

- 直近5年以内に初診から終診までの間が7日以上に渡った医師の診察・検査・治療・投薬の有無

- 直近2年以内の健康診断で再検査以上の指摘の有無

- がん罹患歴の有無

- 障害の有無

告知事項は保険会社によって異なりますし、保障がない変額保険なら告知がいらないケースもあります。

審査基準も保険会社によって全く違うので、今の健康状態で入れるか不安なら調べてもらいましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/

【デメリット④】投資銘柄が限られる

変額保険によって投資できる銘柄が限られます。

投資信託のように幅広い銘柄に自由に投資できません。

| 投資銘柄数 | |

|---|---|

| ユニットリンク | 13銘柄 |

| 投資信託 | 5,700銘柄 |

大人気銘柄『米国株式S&P500インデックスファンド』や『全世界株式インデックスファンド』に投資したくても、投資できない変額保険がほとんどです。

投資信託のメリット

- 【メリット①】資金拘束されない

- 【メリット②】繰越控除できる

- 【メリット③】長く運用しながらお金を使える

【メリット①】資金拘束されない

投資信託は積立額の増減・中断・再開が自由です。

変額保険の保険料のように『固定費』ではないので、生活が苦しければ自由に積立ペースを調整できます。

投資は長く続けるほど元本割れリスクを抑えられる投資法です。

長い目でみて投資信託の方が続けやすいです。

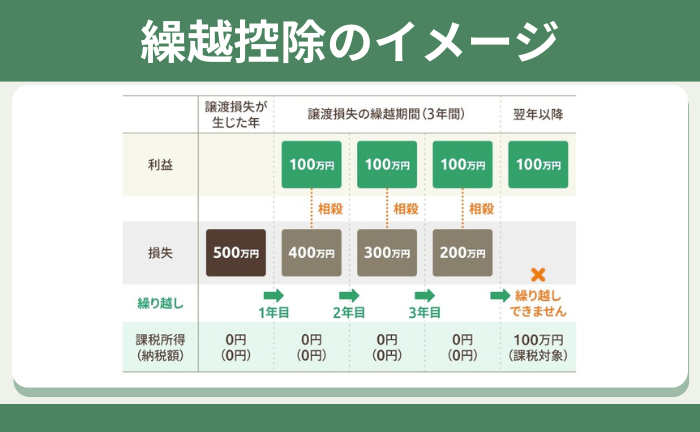

【メリット②】繰越控除ができる

株式投資信託で損したなら、確定申告をすることで翌年以後3年間で損した分を繰越控除できます。

損した状態で積立金を引き出したら使える制度です。

積立金を引き出さない状態で運用成果がマイナスになっているだけでは使えません。

【メリット③】長く運用しながらお金を使える

投資信託は資産寿命を延ばす「定率取崩し」や「定額取崩し」が自由にできます。

変額保険のように満期がないからです。

- 【定率取崩し】:定期的に資産残高の○%を取崩して使い、残りは運用継続させておく

- 【定額取崩し】:定期的に資産残高から定額○円を取崩して使い、残りは運用継続させておく

運用したお金の引き出し方次第で、資産寿命は短くも長くもなります。

例えば60歳で3,000万円の運用資産を全額引出して使った場合、取崩して使った場合だと、全額引出して使った場合の方が資産が早く枯渇します。

- ①運用資産を全額引き出し、毎月10万円使った場合

- ②運用資産のうち毎月10万円を取り崩し、残りは運用を継続した場合(年率5%計算)

運用資産を全額引出して全額すぐ使わなければいけない状況を除き、資産寿命を延ばしながらお金を使う人が多いです。

運用資産のお金の使い方だけで、人生は大きく変わります。

FP相談ならお金を使うフェーズの出口戦略もしっかり教えてくれるので、聞いてないなら相談しましょう。

投資信託のデメリット

- 【デメリット①】対面窓口で始めると損しやすい

- 【デメリット②】運用益に20%課税される

【デメリット①】対面窓口で始めると損しやすい

銀行・証券会社の対面窓口で投資信託を始めると損しやすいです。

担当者は営業なので、運用費用が高く販売者手数料が高い投資先を勧められるケースが多いからです。

最低限の投資知識がないと保険も投資も搾取される側になってしまいます。

自分の大切なお金は自分しか守れないので、そのためには最低限の投資知識はつけた方がいいです。

\老舗マネースクールの完全中立なお金のプロが教えてくれる!参加者9割が初心者!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

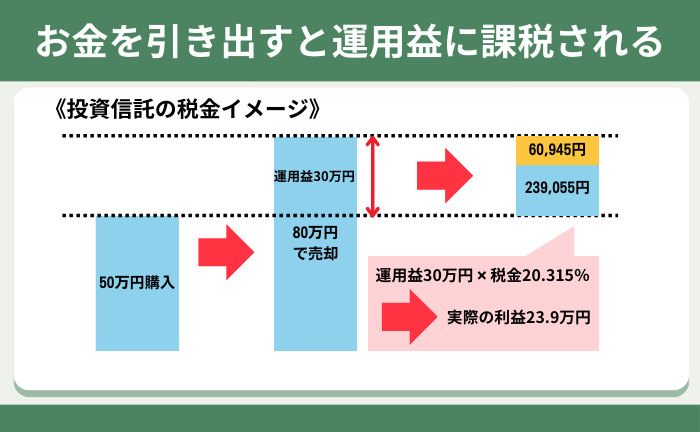

【デメリット②】運用益に20%課税される

お金を引き出すときに運用益に対して20%課税されます。

資産運用で得た利子所得は原則として課税対象だからです。

変額保険は同じように20%課税ではなく運用益に対して『一時所得税』が課税されます。

変額保険と投資信託の運用成果を比較!

同じ年率リターンだった場合、変額保険より投資信託のほうがリターンが高いです。

変額保険は保険料から『保険関係費(手数料)』が引かれており、投資されている積立金が少ないからです。

- 変額保険:ユニットリンク

- 年齢 : 30歳

- 性別 : 男性

- 月額保険料 : 2万円

- 保険期間・払込期間:70歳まで

※運用益への課税は考慮してません※

| 死亡保障 | 払込累計 | 70歳時 年3%の場合 (返戻率) | 70歳時 年6%の場合 (返戻率) | |

|---|---|---|---|---|

| ユニットリンク | 1,402万 | 960万 | 1,402万 (146%) | 3,053万 (318%) |

| 投資信託 | ー | 960万 | 1,852万 (193%) | 3,983万 (415%) |

| 差額 | 1,402万 | ー | −450万 | −930万 |

投資信託はお金を引き出すとき、運用益に20%課税されます。

- 年率3%の課税額は181万(1,852万 – 960万 × 20.315%)となり差額は269万

- 年率6%の課税額は614万(3,983万 – 960万 × 20.315%)となり差額は316万

課税を考慮しても変額保険より増えます。

変額保険は一時所得税が課税され、差額はもう少し広がることを考えると投資信託の方が良いです。

投資信託とNISAの違い比較表

NISAを通して投資信託をすれば、運用益を非課税にできます。

投資信託と比べて損益通算ができないことや年齢制限もありますが、運用益非課税の恩恵はかなり大きいです。

| 投資信託 | NISA | |

|---|---|---|

| 取扱い金融機関 | 銀行・証券会社 | 銀行・証券会社 |

| 開始前の審査 | なし | あり (1人1口座の為) |

| 開始年齢 | 0歳〜 | 18歳〜 |

| 最低投資額 | 100円〜 (金融機関による) | 100円〜 (金融機関による) |

| 増減額・中断・再開 | 可能 | 可能 |

| 保障 | なし | なし |

| 投資銘柄数 | 5,700銘柄 (2023年12月時点) | 金融機関により異なる |

| 運用益への課税 | 利子所得税 | 非課税 |

| 確定申告・住民税の申告 | 源泉徴収にすれば不要 | 不要 |

| 損益通算 | 可能 | 不可 |

| 解約控除 | なし | なし |

投資信託を始めようと思っていて、NISAをやっていないならNISAから始めることをオススメします。

同じ投資信託をするなら、運用益非課税のほうがメリットが大きいからです。

保障が必要なら収入保障保険に入れば完璧!

保障があるという理由だけで変額保険を選ぶのはもったいないです。

保障が必要なら収入保障保険に必要最低限入れば万が一があっても完璧な備えができます。

変額保険で払う『保険関係費(手数料)』より、収入保障保険の掛捨て保険料の方が安いケースが多いです。

投資信託は変額保険以上の運用成果を見込めます。

投資信託と収入保障保険を併用すれば、掛捨て保険料を含めても保障・運用ともに変額保険の上位互換になります。

ポイント

ポイント万が一のことがあったら変額保険は死亡保障のみ。

投資信託と収入保障保険は死亡保障と死亡時までの積立金の両方を

遺せます。

投資信託がオススメな人

- 保障がいらない人

- 投資目的で変額保険を考えていた人

- ストレスなく自分のペースで投資したい人

- 無駄な保険料を払いたくない人

- NISAを限度額まで使い切っている人

このような人は変額保険より投資信託がオススメです。

特に独身者や子なし夫婦など保障の必要性が低いのに投資目的で変額保険を考えているなら、お金と時間がもったいないのでやめたほうがいいです。

もし投資信託をする予定でNISAをやっていないなら、運用益非課税にできるNISAから始めましょう。

変額保険がオススメな人

- 貯蓄型保険で相続税対策をしたい人

- 保険以外で投資をしない人

- NISAを限度額まで使い切っている人

このような人は変額保険がオススメです。

特に保険以外で投資を考えないなら、変額保険に入って投資した方がただ貯金しているだけよりお金が増える可能性が高いです。

でも投資信託やNISAの方が変額保険より効果的に投資できるのは事実なので、もし興味があるならFPに相談してみましょう。

相談窓口によっては投資信託・NISAを投資開始から売却までサポートしてくれるので安心です。

変額保険と投資信託の併用はありか?

変額保険と投資信託の併用に意味はないです。

そもそも投資信託の方が課税されることを考慮しても期待リターンが高く、保障が必要なら収入保障保険に入れば変額保険以上の保障を持てるからです。

変額保険を少額で入っても、保障額は低いし投資信託以上の運用成果を期待できません。

併用するくらいなら投資信託の積立額を上げるか、収入保障保険の保障額を上げてあげましょう。

【ぶっちゃけ】投資信託の方がオススメ

現役FPから客観的にみて変額保険より投資信託の方がオススメです。

変額保険のメリットは『保険に入っている安心感を得られる』以外ないからです。

偏った意見に感じるかもしれませんが、変額保険と投資信託どっちかと言われたら投資信託の方が優れている事実は比較をみても明らかです。

この事実は保険営業や他サイトでは変額保険販売ができなくなるので教えてくれません。

筆者としては変額保険に入ってもらった方が販売手数料が高く儲かるので嬉しいですが、どっちが『顧客利益優先』かを考えたら間違いなく投資信託です。

まとめ

- 変額保険より投資信託がオススメ

- 投資信託するなら運用益非課税になるNISAから始めよう

- 保障が必要なら収入保障保険に入れば完璧

- 変額保険と投資信託の併用に意味はないのでやめたほうがいい

- 『投資信託(NISA)と収入保障保険』は保障・運用面ともに変額保険の上位互換になる

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 最低限の投資知識は必須!40万人以上が受講した無料セミナーお金の教養講座でプロから学ぼう

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後の貯金額平均2万アップの実績!/