- 銀行や保険営業から第一フロンティア生命のプレミアカレンシー3を勧められた…

- 高い利率は魅力的だけど、為替が円安の今、本当に入るべきなのかわからない…

- 資産運用はしたいと思うけど、プレミアカレンシー3に入るべきなのか誰か教えて!

銀行の普通預金にお金を置いておくよりプレミアカレンシー3での米ドル・豪ドルで運用した方が高利回りを狙えるのは事実です.。

でも、「増えると聞いて入ったのに元本割れした」「こんなにリスクが多いなんて聞いてない」と加入を後悔する声が多いです。

実際、ドル建て保険は金融庁から【特別注意喚起】が出されるほど苦情・トラブルが多い保険なので、なんとなく良さそうというだけで入ってしまうのは危険です。

そこでこの記事では、業歴13年現役FPとして2,000世帯以上の家計・保険見直し相談を受けてきた筆者が、完全中立な立場でプレミアカレンシー3についてありのままを徹底解説します。

最後まで読めば、この保険に入るべきかがわかります。

- 保険での資産運用は手数料が高いのでやめたほうがいいこと

- 客観的数値からNISAなど保険以外での運用がオススメな理由

- なぜ保険屋以外の金融リテラシー高い人や優良FPはプレミアカレンシー3を勧めない理由

- 保険・資産運用の悩みはリクルートが厳選した知識豊富なFPに相談がオススメ。

\ 全てのお金の悩みはNISA・投資信託など投資知識豊富なFPに無料相談して解決!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

5つの特徴

- 【特徴①】資産運用目的の保険

- 【特徴②】基本プラン・満期重視プランから選択

- 【特徴③】運用通貨を選択

- 【特徴④】運用期間と受取期間を選択

- 【特徴⑤】死亡保障はない

【特徴①】資産運用目的の保険

プレミアカレンシー3は資産運用に特化した保険で、保険なのに保障がありません。

もしあなたがこの保険を良いと感じたなら、資産運用を考えており保障はいらないということです。

それなら、NISAなど保険以外の運用商品と比較してからプレミアカレンシー3に入るかどうかを決めましょう。

ポイント

ポイント保険は保障に備えるもの。

運用を保険でやる必要はないです。

【特徴②】基本プラン・満期重視プランから選択

満期重視プランはリスクを負うことで、満期時のリターンを高くできます。

でも満期までの期間が長いと、その間で死亡・解約した場合は元本割れします。

| 概要 | |

|---|---|

| 基本プラン | 死亡給付金は年々増加、解約返戻金は相場により一時払い保険料を上回ることもある |

| 満期重視プラン 【死亡給付金額割合100%】 | 死亡給付金・解約返戻金が一時払い保険料を超えることがないが、満期まで待てば基本プランより増える |

| 満期重視プラン 【死亡給付金額割合50%】 | 死亡給付金・解約返戻金が一時払い保険料の50%となるが、満期まで待てば基本プランと死亡給付金割合100%より増える |

どのプランが良いかはあなたのリスク許容度、資産状況や考え方によって最適解が決まります。

もし自分で判断できなければ、リクルート運営する保険チャンネルで資産運用に特化したFPで相談しましょう。

\ 全てのお金の悩みはNISA・投資信託など投資知識豊富なFPに無料相談して解決!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

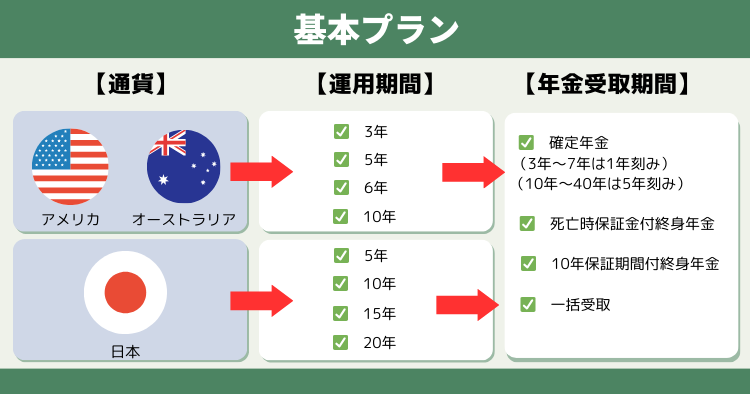

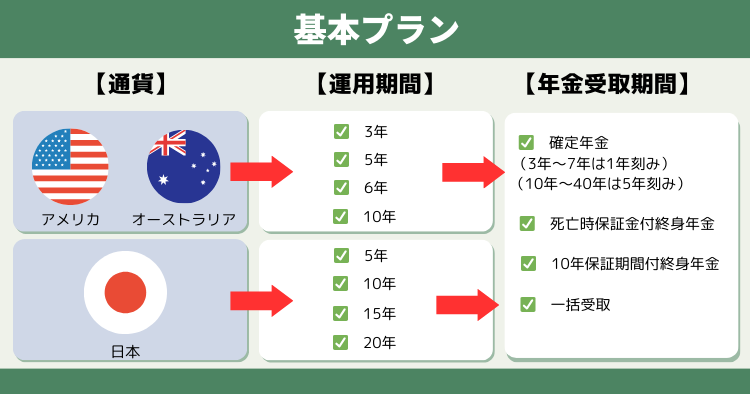

【特徴③】運用通貨を選択

運用通貨は3種類あり、それぞれ積立利率は違います。

- 日本円

- 米ドル

- 豪ドル

2024年5月現在では積立利率が最も高い「米ドル」を選ぶ人が多いです。

【特徴④】運用期間と受取期間を選択

米ドル・豪ドルなら運用期間10年が人気です。

もし運用期間を10年以下にするなら、個人向け米国債や社債の方が利回りが高いのでこの保険に入るのはやめた方がいいです。

【特徴⑤】死亡保障はない

他の一時払い保険のように、死亡保障を備えるタイプの保険ではありません。

運用期間中に死亡すると、死亡保険金ではなく『死亡給付金』として運用されていたお金が遺族に払われます。

米ドル・豪ドルの『死亡給付金』に元本保証はありません。

そもそも保障がいらないなら保険に入る必要性がないし、入った時点で高い手数料が引かれるのは運用面で大きなデメリットです。

死亡給付金は預かったお金を返すだけで『保障』ではありません。

それなら保険じゃなくても一緒です。

今の利率は高い?過去利率をチェック

販売スタートから2024年5月までの『運用期間10年』の利率をまとめみると、2024年5月時点の利率は4.96%と高いのは事実です。

| 最低利率 | 最高利率 | 平均 | |

|---|---|---|---|

| 過去平均 | 2.4% | 3.6% | 3% |

| 2024年 (1月〜5月) | 4.32% | 4.96% | 4.5% (1月〜5月) |

| 2023年 | 4.04% | 5.37% | 4.5% |

| 2022年 | 1.98% | 4.81% | 3.59% |

| 2021年 | 1.35% | 2.11% | 1.80% |

| 2020年 | 1.15% | 2.15% | 1.54% |

| 2019年 (10月〜12月) | 2.12% | 2.25% | 2.17% |

プレミアカレンシー3の口コミ・評判

リアルな声が多いSNS上では「保険料から引かれる手数料が高い」などネガティブな意見が多いです。

ただ、口コミは全て鵜呑みにせず自分自身で入る価値がある保険なのかを見極めましょう。

一時払い時に6%もの手数料引かれてからの運用スタート。解約返戻金も長く持てば増えるとは限らずよく分からない動き。ほんと、こんなもの買った4.5年前の自分が恥ずかしい。外貨建「個人年金保険」は、絶対買っちゃダメ。特に円安の今買ったらほぼ確実に元本割れ。 #プレミアカレンシー

— ウケイ:資産形成をスロー&サステナブルに (@ukei_site) September 17, 2022

正月、実家に帰ったら母がM銀行でプレミアカレンシーなる外貨建て保険契約してて笑った。

— わたぱぱ 🐶養分 (@watapapa_invest) January 2, 2020

クソ商品だなこれ… pic.twitter.com/Xb7IhWhOrp

母親が勧められるがままドル建て保険のプレミアカレンシーに入金してきたらしい。

— 果物パラダイス (@fruit2_paradise) February 8, 2024

アメリカもそろそろ利下げかって言われてて円安も今がピークでは?って時に、ドル建て保険勧めてくるの本当悪どい

バイトから帰ったら親が「プレミアカレンシー」という商品を銀行窓口で勧誘されたらしく入ろうとしてるんだけどどうなの?めちゃ良い商品でお金増えるらしい!話聞いてもわかんないけどそんな良い事あるの?

— 地獄銀行@23卒 (@gigoku_gigoku) February 14, 2023

プレミアカレンシー3を勧められたんやけど、色々自分でも調べてみないとあかん。わりと面倒やな、お金儲けって。

— リコ (@ftdyq803) September 4, 2023

これかなり面白い。10年以内に死ぬと(相続人が)損するけど、生き残れば米国債よりも増えるドル建て保険。長生き保険。実際どれくらい増えるのか知りたい。

— マネーライター鵜修羅 (@ushura) February 6, 2020

プレミアカレンシー3 積立利率変動型個人年金保険(19)(通貨指定型) | 商品一覧 | 第一フロンティア生命 https://t.co/CHuFtTOnPb

明後日からレート変更だし、今日円高になったから、プレミアカレンシー3米ドル10年に入金だん😇ドル建てで1.5倍になる。子供の留学資金一部になるかなぁと願いを込めて💓10年後為替どうなってるかねぇー。ボーナスの使い道が渋くなったな😇欲しかったトリニティピアスはまた今度だ、、、✋😭

— ぱら (@ManLiveInChina) December 14, 2022

為替が円安だけど入るべきか

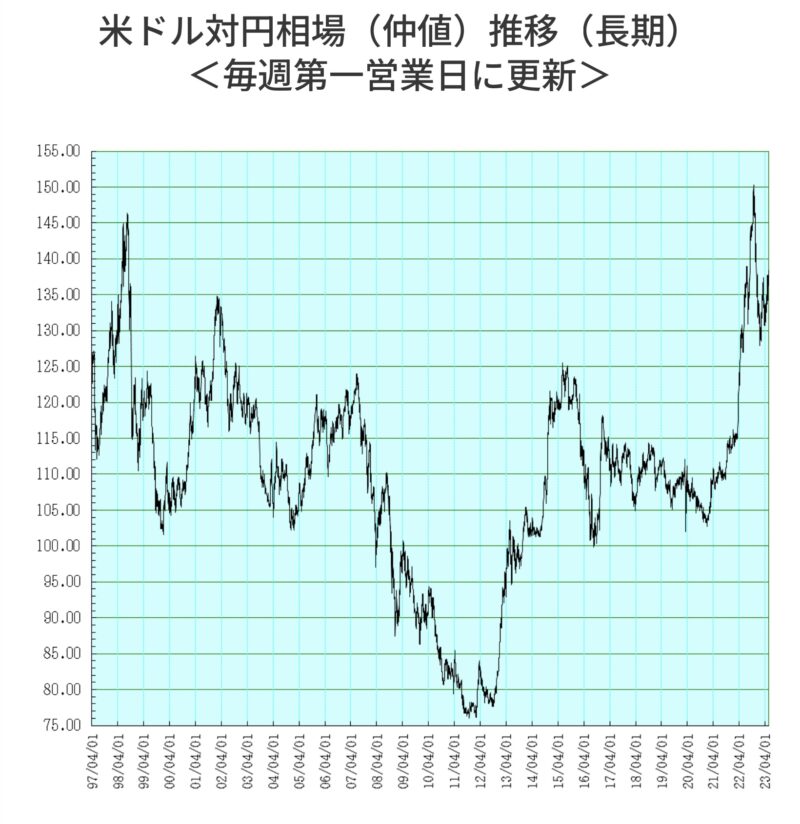

利率が良くても加入時が円安、受け取る時が円高なら為替によって利益は大きく目減りしてしまうので、入るのはあまりオススメできません。

以下のグラフを見ると2024年5月時点では155円を超えており、過去最大級の円安であることがわかります。

将来の為替は誰にも予測できず、高い利率で入っても将来の為替次第で運用成果は大きくブレてしまいます。

-

最も円高:75.32円(2011年10月)

最も円安:160円(2024年4月)

2011年10月から2024年5月までの11年間での為替差は2倍以上も変動しています。

プレミアカレンシー3は主にローリスク・ローリターンな運用方法です。

もし10年以上運用できるなら、リスクは上がりますがNISAで全世界株式や米国株式などで運用した方が期待リターンが高く、運用益非課税の恩恵も受けられるので合理的でしょう。

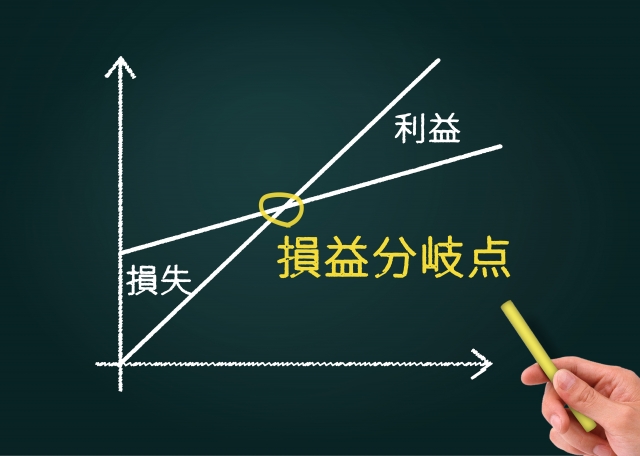

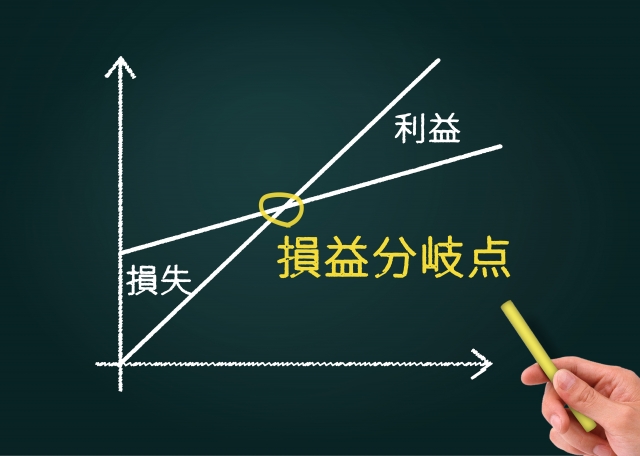

【損益分岐点】どれくらいの円高で元本割れを起こす?

検証条件をもとにすると、98.55円以上の円高にならなければ元本割れしません。

ちなみ、過去27年間の平均レートは110.32円です。

平均レートで考えると10年後は500万円 → 558万円(111%)となります。

- 年齢 : 60歳

- 性別 : 男性

- 通貨・運用期間:米ドル・10年

- 一時払い保険料 : 500万円 → 35,615米ドル(為替レート140.39円)

- 積立利率 : 4.19%(2023年5月16日〜5月31日の適用利率)

- 10年後の年金原資:50,737米ドル

※一時所得税は計算に含みません※

| 為替レート | 10年後に50,737ドルを 一括受取した場合(返戻率) |

|---|---|

| 75円 (過去一番の円高) | 380万円(76%) |

| 85円 | 431万円(86%) |

| 90円 | 456万円(91%) |

| 98.55円 (損益分岐点) | 500万円(100%) |

| 100円 | 507万円(101%) |

| 108円 | 547万円(109%) |

| 110円 (平均レート) | 558万円(111%) |

| 120円 | 608万円(121%) |

| 130円 | 659万円(131%) |

| 140円 | 710万円(142%) |

| 150円 | 761万円(152%) |

\業歴13年FPがオススメする相談窓口! 運用で悩んでいる時間が勿体無い!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

NISAで大人気『eMAXIS Slim米国株式( S&P500)』と比較

米国を代表する指数であるS&P500指数は、過去20年間の平均利回りが7.5%、直近10年間の平均利回り14.7%と資産運用に適しており、全投資家に大人気な投資先です。

eMAXIS Slim米国株式(S&P500)はアメリカの主要500銘柄の株価指数に連動する投資信託であり、アメリカ株式市場の動向を反映する。

S&P500指数の過去平均利回りは7.5%(2023年10月時点の直近30年間の平均利回り9.8%)で、同様のリターンを期待できます。

手数料が安く、投資しやすいファンドで楽天証券やSBI証券の積立設定件数で一番人気。

NISAで非課税投資もできます。

もし、500万円をeMAXIS Slim米国株式(S&P500)に投資して、利回り7.5%で10年間・20年間運用すると

- 【S&P500で資産運用した場合】

- 【プレミアカレンシー3で運用した場合】

これだけ運用成果に差が出る可能性があります。

10年間で300万円も多く増えていたら、あなたの人生はより豊かになりお金に困らない人生に近づけるでしょう。

ただし、あくまでS&P500の平均利回り7.5%というのは過去の実績で、将来を約束するものではありません。

でも、プレミアカレンシー3より、NISAでeMAXIS Slim米国株式(S&P500)のような優良投資信託にNISAを通して運用した方が、運用益非課税になり期待リターンが高いのは事実で将来のお金の不安の解消に適しています。

資産運用を考えているなら、プレミアカレンシー3に入るのは時間が勿体ないです。

保険屋以外の金融リテラシーが高い人や優良FPが「保険と投資は分けた方がいい」と言う理由はこの客観的事実を知っているからです。

あなたの人生の10年もの時間は、他に変えることができない貴重なものです。

もしこのような案内を受けていないとしたら、リクルート運営する保険チャンネルで資産運用に特化したFPにセカンドオピニオンや無料FP相談がオススメです。

米国株投資はプレミアカレンシー3と同様、通貨分散効果があります。

\業歴13年FPがオススメする相談窓口! 運用で悩んでいる時間が勿体無い!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

4つのメリット

- 【メリット①】年金開始前なら受取期間・通貨の変更ができる

- 【メリット②】通貨分散効果がある

- 【メリット③】運用期間の更新が何度でもできる

- 【メリット④】年金開始年齢を繰延べできる

【メリット①】年金開始前なら受取期間・通貨の変更ができる

年金受取開始前なら、契約時に決めた受取期間と通貨を変えることができます。

でも、年金受取開始した後の変更はできません。

【メリット②】通貨分散効果がある

米ドル・豪ドルを選べば、ドル資産を持つことと同じです。

日本円しか持っておらず投資を全くしていない人にとって、通貨分散効果があります。

2024年5月時点で最も人気なのは通貨の信用度、現状の利率が高い米ドルです。

【メリット③】運用期間の更新が何度でもできる

すぐにお金を受取らなくてもよければ運用期間の延長ができます。

運用期間の延長は被保険者年齢が95歳を超えない限り何度でも延長でき、長く運用していくことも可能です。

(例)契約時の運用期間:10年

→ 10年経過後、運用期間3年で更新

→ 3年経過後、運用期間5年で更新

→ 5年経過後、年金受取開始

このように運用期間を再度選び直して更新することもできます。

【メリット④】年金開始を先送りできる

年金開始年齢に達した時の為替相場が思わしくなければ、年金開始を先送りできます。

年金開始の先送りは通貨によって異なります。

- 米ドル・豪ドル:最長3年先送りできる

- 円:最長1年先送りできる

円高になっていて無理に年金を受取る必要がない状況なら、年金開始の先送りをしましょう。

4つのデメリット

- 【デメリット①】為替リスクがある

- 【デメリット②】年金開始後は為替リスクをコントロールできない

- 【デメリット③】手数料が高い

- 【デメリット④】途中解約は市場価格調整が入る

【デメリット①】為替リスクがある

「米ドル」「豪ドル」は為替リスクを負うことになり、為替相場によって元本割れすることもあります。

人気の米ドルをみても過去27年で75円〜160円と2倍以上も為替変動があり、2024年5月現在は歴史的な円安です。

年金受取時に円高なら思っていたような運用成果にならない可能性があることを許容しなければいけません。

【デメリット②】年金開始後は為替リスクをコントロールできない

年金受取開始すると為替リスクをコントロールできなくなります。

毎年の年金受取時期の為替によって受け取れる年金額が自動的に決まってしまうからです。

(例)年金額:5000ドルの場合

・1年目 為替140円 → 70万円

・2年目 為替100円 → 50万円

・3年目 為替80円 → 40万円

・4年目 為替110円 → 55万円

※年金受取開始後は、為替レート判定日の相場によって年金額は増減します※

年金開始前なら受取り時期の先送りをして為替リスクを少しはコントロールできますが、年金受取開始したらもう何もできません。

円高でも年金を受取らないといけません。

他の金融商品と違い、お金の受取り方法に柔軟性がないです。

【デメリット③】手数料が高い

ネット上の口コミで散見されるように手数料が高いので、資産運用したい人にとって大きなデメリットです。

なぜなら、保険料から引かれる手数料が高いほどマイナススタートになり運用として不利ですし、手数料が低い運用商品より元本割れリスクが高くなります。

手数料は主に「契約時手数料」「為替手数料」「年金管理手数料」の3つです。

- 《手数料①》契約時手数料

-

運用期間・通貨に応じた契約時手数料を保険料から引きます。

以下、選ぶケースが多い米ドルと豪ドルの手数料です。

運用期間 手数料 3年 2.5% 5年 3.5% 6年 4% 10年 5.5% プレミアカレンシー3 パンフレットより出典 具体例(例)保険料1,000万円、運用期間10年、米ドルの契約時手数料

契約時しただけで55万円も取られてしまう。

運用でお金を増やしたいのに、運用開始前に大きく手数料を取られてしまうのは大きなデメリットです。

《手数料②》為替手数料-

米ドル・豪ドルで運用する場合、保険料を日本円で支払うと為替手数料が掛かります。

手数料 「保険料円貨入金特約」のおける為替レート TTM+50銭(0.5円) 「円貨支払特約」のおける為替レート TTM-50銭(0.5円) プレミアカレンシー3 パンフレットより出典 - 《手数料③》年金管理手数料

-

年金受取開始したら毎年取られる手数料です。

手数料 年金管理費 受取年金額に対して0.4%

(円貨で年金を受取る場合は最大0.3%)プレミアカレンシー3 パンフレットより出典 具体例(例)年金額5,000米ドルを受取る場合

年金管理手数料として20米ドルも取られてしまう。

【デメリット④】途中解約は市場価格調整が入る

途中解約・減額すると市場価格調整が掛かり、その時の債券相場の影響を受けてしまいます。

「積立利率」と「解約時の市場金利」の差によって解約返戻金を調整する制度です。

- 積立利率より「市場価格調整レート」の方が高い → 解約返戻金が減少

- 積立利率より「市場価格調整レート」の方が低い → 解約返戻金が増加

利率が高くても入るのをオススメできない人

- 保障がいらない人

- 既に貯蓄型保険に入っている人

- NISAに興味がある人

- 30年後に解約予定で考えていた人

- 20年以上の運用期間をとれる人

- 60歳未満の若年層

このような人はNISAメインで運用した方が期待リターンが高く、無駄な手数料を引かれることがないので元本割れリスクも低いです。

リスクは上がりますが長い目で見ればNISAなど保険以外で運用した方が資産増加する可能性が高いでしょう。

特に若年層や20年超の運用ができる人なら、プレミアカレンシー3に入るのはやめて、NISAメインで考える方が合理的です。

- 【NISA:eMAXIS Slim 米国株式(S&P500)で運用】

- 【プレミアカレンシー3で運用】

NISAは税制面でも優れており運用益は全額非課税なので、資産運用を最大限有利にしてくれるお得な制度です。

まだ使っていない、NISAをやっているけど投資枠が余っているなら優先的に使いましょう。

プレミアカレンシー3は運用成果がよければ課税、確定申告も必要。NISAは課税されないし確定申告も要らなくて楽ですね。

投資や資産運用をするなら、最低限の知識は必要不可欠です。

知識がないと、その投資・運用が妥当なのか、自分のリスク許容度を超えていないか判断できないからです。

自分のお金は自分で育て、守るしかありません。

もし、プレミアカレンシー3の提案をされても即決せず立ち止まれたなら、この機会をチャンスにお金の教養講座などの無料セミナーなどを活用してお金のプロに投資基礎から教えてもらうことがオススメです。

\お金の不安は金融知識をつければ大きく解消できます!/

入る前に知っておくべき注意点

- NISAのような『定率取崩し』と『定額取崩し』がしずらい

- 保険料の払い過ぎは要注意!

- 目的を明確に!運用目的なら入る意味がない

NISAのような『定率取崩し』と『定額取崩し』がしずらい

- 【定率取崩し】:定期的に資産残高の○%を取崩して使い、残りは運用継続させておく

- 【定額取崩し】:定期的に資産残高から定額○円を取崩して使い、残りは運用継続させておく

資産運用したお金を使うとき(出口戦略)は超重要で、お金の使い方によって資産寿命が短くも長くもなります。

例えば、3,000万円の運用資産があり毎月10万円を取り崩すとします。

- ①運用資産を全額引き出し、毎月10万円使った場合の資産寿命

- ②運用資産のうち毎月10万円を取り崩し、残りは資産運用を継続した場合の資産寿命(年率5%計算)

一般的に、運用資産を全額一気に受取ってすぐ使わなければならないケースは少なく、『定率取崩し』か『定額取崩し』をして、資産寿命を延ばしながらお金を使う人が多いです。

資産残高を一定の比率・金額で少しずつ取り崩していくので、取り崩していない部分は運用継続されます。

そのため、複利効果を最大限活かしながら運用してきたお金を使うことが出来ます。

プレミアカレンシー3は、

- 解約返戻金を希望額ピッタリ引出しできない

- 途中解約・減額は「市場価格調整」が掛かる

- 年金受取開始したら毎年受け取るしかない

以上の理由から、NISAなど保険以外の金融商品と比べて『定率取崩し』・『定額引出し』がし難く、資産寿命が短くなってしまいます。

資産運用したお金の使い方次第であなたの人生は大きく変わります。

保険料の払い過ぎは要注意!

資金的な余裕があって入るとしても、過度な保険料にしないほうがいいです。

プレミアカレンシー3に資産の大部分を使って全力投球で入るくらいなら、NISAなど他の運用商品と組み合わせて入った方がリスク分散にもなります。

もちろん、リスクを許容できるなら高いリターンが狙える運用商品に一点集中した方が、最も運用効果は高いのは事実です。

でも、プレミアカレンシー3にその価値はありません。

目的を明確に!運用目的なら入る意味がない

プレミアカレンシー3は『資産運用』に特化した保険です。

しかし契約しただけで高い手数料を引かれてしまうのは、資産増加を目指している人にとってデメリットです。

そもそも『保険』は万が一の保障を備えるものであり、『運用』するものではありません。

お金を増やしたいなら保険以外で資産運用すべきです。

『貯蓄型保険』で損している人はたくさんいます。

保険に貯蓄性を求めない方がシンプルでわかりやすいです。

【現役FPぶっちゃけ】保険以外で運用した方が資産形成として合理的

20年以上の運用期間で考えられるなら、NISAなど保険以外で運用した方が資産運用として合理的です。

NISAで何に投資すればいいかわからないなら、全世界株式や米国株式(S&P500)で優良企業数百社に分散投資してもらえば個別株よりリスクを抑えつつ、保険より高いリターンを期待できます。

株式投資は怖いならバランス型(株式&債券)でも、プレミアカレンシー3より期待リターンは高いです。

運用目的で保険に入るのは時間とお金がもったいないので、おすすめ出来ません。

\業歴13年FPがオススメする相談窓口! 運用で悩んでいる時間が勿体無い!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

デメリットを理解した上でプレミアカレンシー3に入りたい

- 保険営業の説明だけでは理解しきれなかった

- プレミアカレンシー3の提案を受けたけど、難しくてよくわからなかった

- お金が増えると良い話すぎて不信感を感じて自分で調べようと思った

このブログを読んでいる人は、このように感じている人が多いと思います。

プレミアカレンシー3は市場価格調整や為替リスクなど複雑な仕組みがあり、メリット・デメリットや自分に適不適かしっかり理解した上で入らないと、あとで後悔する可能性が高いです。

読者の方には、そうなって欲しくありません。

- 担当の保険営業の案内に疑問をもった

- プレミアカレンシー3以外の一時払いドル建て保険の提案を受けていない

- NISAや個人向け米国債・社債などと詳しく比較してから決めたい

このように思うなら、リクルート運営する保険チャンネルで資産運用に特化したFPに相談がオススメです。

無料FP相談サービス保険チャンネルはリクルートの厳しい審査基準をクリアし、相談内容にマッチしたFPにスマホやタブレットで全国どこでもオンライン相談ができます。

特定の金融機関に属さない資産形成に精通したFPに無料相談できるので、最適な資産形成はなにか、変額保険・NISA・iDeCoなど保険以外の金融商品と詳しく比較しながら、あなたに最適なマネープランが見つかります。

金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

スマホやタブレットから全国どこでもオンライン相談ができて、押し売りは一切なしとホームページで公言しており、ノーリスクで相談できるので安心です。

リクルート運営の保険チャンネルで、まずは気軽に無料相談してみましょう。

\業歴13年FPがオススメする相談窓口! 運用で悩んでいる時間が勿体無い!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

NISA・iDeCoなど保険以外で投資をしたい人へ

保険以外で投資した方が良いと分かっていても実際のところ、

- 『投資というだけで難しそう…』

- 『何から始めたらいいのかわからない…』

- 『投資はやりたいけど出来るだけ損したくないな…』

このように思われる方も多いと思います。

私も以前は同じように考え、中々行動に移れずただ銀行貯金するだけでした。

ですが単純に貯金してもお金はふえません。

低金利時代で収入も上がりにくい今の時代こそ、『投資をすること』はあなたの10年、20年後の未来を大きく変えます。

もしあなたがこの様に思ったなら、日本ファイナンシャルアカデミーが主催する金融初心者向けのマネーセミナーお金の教養講座に無料参加がオススメです。

なぜなら、日本ファイナンシャルアカデミーは設立20年超の老舗マネースクールであり、『金融商品販売目的』の他セミナーとは違い、金融商品販売は一切せず完全中立な立場でお金が貯まりやすい家計管理術や投資基礎までプロから無料で学べます。

実際の受講者さんで貯金が苦手だった人も、ここでお金と投資の基礎を勉強して家計の無駄をなくすことに成功し、貯金0円の状態から2年以内に100万円以上の資産形成に成功した人も多くいます。

お金の教養講座は金融商品販売をされることもなく完全無料で参加できてリスクゼロです。

まずは気軽に受講してみましょう。

金融知識は将来自分に100%返ってきます。

もしあなたがこれからお金や投資の知識を身につけ、投資を始めて行けば今抱えているお金の心配から解放された生活を送れることでしょう。

ぜひこの機会にお金の勉強の第一歩としてをお金の教養講座で自分の知りたい無料勉強会を受講してみましょう。

\47万人以上が受講した老舗マネースクールの大人気講座!投資基礎から丁寧に解説!

まとめ

- 運用目的なら手数料が大きく掛かる保険での運用は時間の無駄。

- この保険を考えるのは保障がいらない人、それなら保険に入る必要はないです。

- 同じ時間・金額をNISAなど保険以外の運用商品に費やした方が増える可能性が高いのでおすすめです。

- 途中解約は市場価格調整と為替リスクを伴い、元本割れする可能性があります。

- 2024年5月時点ではかなりの円安なので、将来円高なら元本割れする可能性も覚悟しておこう。

- もし入るなら、投資信託やNISAなど他の金融商品と比較してから決めよう。

- プレミアカレンシー3に入りたい、他の運用方法を知りたい…

- どうすべきかアドバイスが欲しいならFP無料相談すべき!セカンドオピニオンは必要不可欠!

- リクルートが厳選した資産運用に特化したFPに相談がオススメです。

- 金融知識をつけたい、自分で判断できるようになりたい…

- それなら延べ47万人が受講したお金の教養講座で知識を身につけよう!

\業歴13年FPがオススメする相談窓口! 運用で悩んでいる時間が勿体無い!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com