- 「保障があって、お金も増える」と、富国生命「グッとアップ」を勧められた。

- ほとんどリスクがないというけど、何か隠れたデメリットはないのかな…

- あとで後悔したくない!グッとアップについて客観的情報を教えて!

「返戻率140%以上も期待できる」「銀行にお金を眠らせておくのはもったいない」など、富国生命の一時払い終身保険「グッとアップ」を提案されるケースは多いです。

保障が選べて、ほぼリスクなしで銀行より確実にお金が増えると言われたら、魅力的に感じてしまいますよね。

実は、保障・運用のどちらをとっても「グッとアップ」に入るメリットがほとんどないことを、保険販売目的の保険営業・企業サイトは教えてくれません。

そこでこの記事では、業歴14年現役FPとして2,000世帯以上の保険・運用など「お金の悩み」を解決してきた筆者が、あとで後悔しないよう、グッとアップについて客観的情報を教えます。

最後まで読めば、この保険に入る価値があるかが分かり、あなたの大切なお金・時間をムダにしないですみます。

- 保障といえるものがなく、利回りが低い!入る価値がある保険とは言えない

- 相続税対策など、この保険が必要な人はかなり限定的

- 15年以上の運用ができる → NISAで優良投資信託に投資したほうが、期待リターンが高くオススメ

- 退職金を受けとった人は、格好のターゲットなので特に注意!

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 運用に最低限知識は必須!40万人以上が受講!無料セミナーお金の教養講座でプロから学ぼう!

- 【よく一緒に読まれている記事】保険or投資の判断基準!資産運用で一時払い終身保険を選ぶべき人とは?

\マネーコーチの知識豊富なFPは保険以外の選択肢も案内!NISAサポートあり!/

\相談後の平均貯金額+2万!全国どこでも気軽にカメラオフ相談/

富国生命「グッとアップ」の基本情報

- 【要注意】グッとアップは保険の皮を被った投資商品

- 資産運用に特化!保障がない!

- 4つのお金の受取り方法がある

【要注意】グッとアップは保険の皮を被った投資商品

保険営業

保険営業投資初心者こそ、保険のほうが安心です!

保険営業

保険営業保険なので、NISA・iDeCoよりリスクが低いです!

このような案内は間違っているので、騙されないよう注意してください。

グッとアップは「債券でお金を増やしたい人向けの投資商品」であり、個人向け国債で運用する場合と基本的なリスクは一緒です。

しかし、グッとアップは早期解約すると損します。早期解約しても損することがない個人向け国債より、少しリスクが高いです。

保険だから安心、元本割れしにくい、リスクが低いということはありません。損してもすべて自己責任なら、より合理的な資産運用をしたいと誰もが思うのは必然です。

\マネーコーチの知識豊富なFPは保険以外の選択肢も案内!NISAサポートあり!/

\相談後の平均貯金額+2万!全国どこでも気軽にカメラオフ相談/

資産運用に特化!保障がない!

グッとアップはまとまったお金を運用することに特化しており、保険なのに保障と言えるものがありません。

死亡保険金額は、あなたの支払った保険料と同額になる仕組みです。それなら自分でお金を持っていても、大きく変わらないと考える人もいます。

保険最大の特徴である「保障」がないなら、あえて保険に入る意味があるのか疑問に感じる人が多いです。

ポイント

ポイント資産運用なら保険以外のほうが確実に有利!

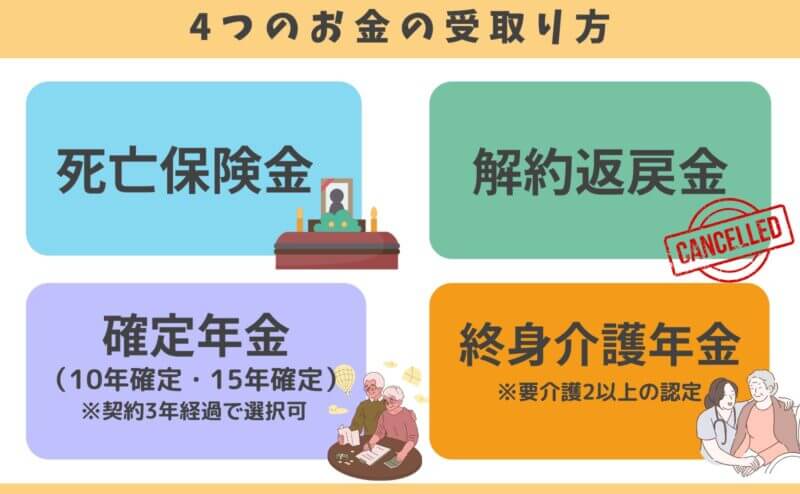

4つのお金の受取り方法がある

グッとアップは、お金の受取り方法を4つから選べます。

デメリット

- 【デメリット①】保障と言えるものがない

- 【デメリット②】保険関係費(手数料)が引かれる

- 【デメリット③】早期解約・減額すると損する

- 【デメリット④】運用商品として見ると利率が低い

【デメリット①】保障と言えるものがない

グッとアップは資産運用に特化しており、保障と言えるものがありません。

保障がないなら、あえて保険に入る意味があるでしょうか?私はないと思います。資産運用なら、「資産運用に適した金融商品」が良いです。

≫やめたほうがいい!保険で資産運用しないほうがいい具体的理由

【デメリット②】保険関係費(手数料)が引かれる

保険契約に係る諸費用、保険会社の運営費用などの「保険関係費(手数料)」が保険料から引かれます。

保険以外で運用すれば、保険関係費は掛かりません。

【デメリット③】早期解約・減額すると損する

契約して数年経たないと、解約返戻金が払込保険料以上になりません。

たとえば、契約して1年未満で解約・減額したら、保険料から「保険関係費(手数料)」が引かれてしまっており、元本割れを起こします。

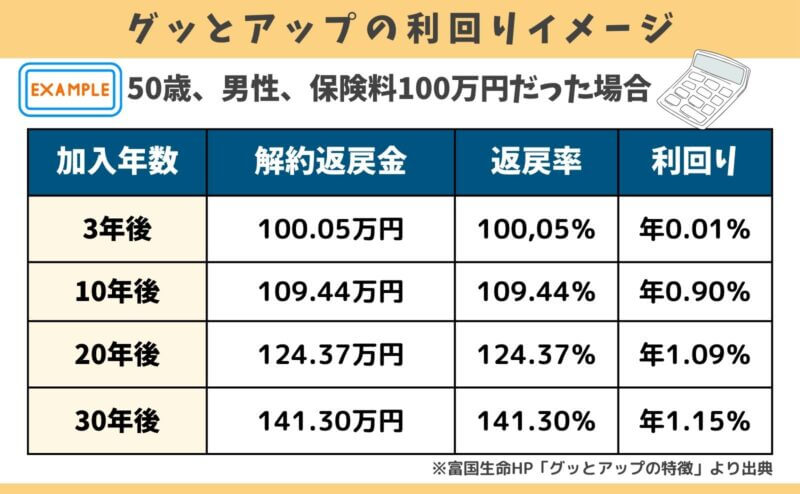

【デメリット④】運用商品として見ると利率が低い

予定利率1.5%は「円建て一時払い終身保険」として高水準ですが、運用商品としてみると利率が低いです。

たとえば、グッドアップで30年もの時間を費やした場合、利回りはたった年1.15%です。

加入年数が短いほど、利回りが低くなってしまいます。

メリット

- 【メリット①】利率固定の「円建て一時払い終身保険」として予定利率が高い

- 【メリット②】相続税対策に使える

- 【メリット③】受取人を指定してお金を遺せる

- 【メリット④】生命保険料控除が使える(初年度のみ)

- 【メリット⑤】健康状態が悪くても入れる

【メリット①】利率固定の「円建て一時払い終身保険」として予定利率が高い

グッとアップの予定利率は、「利率固定されている円建て一時払い終身保険」の中では優位性があります。

【予定利率イメージ(2025年5月時点)】

・富国生命 グッとアップ:年1.50%

・明治安田生命 エブリバディ:1.33%(18歳〜75歳、契約日から10年間の予定利率)

・住友生命 終身保険(一時払い):1.30%

しかし、保険を15年以上続ける予定なら、定期的に予定利率が変更される、円建て一時払い終身保険のほうが現時点の予定利率が高いです。

一度保険に入ってしばらく解約しないなら、他社比較をしっかりすれば「グッとアップ」より優れた保険が見つかる可能性が高いので、必ず比較しましょう。

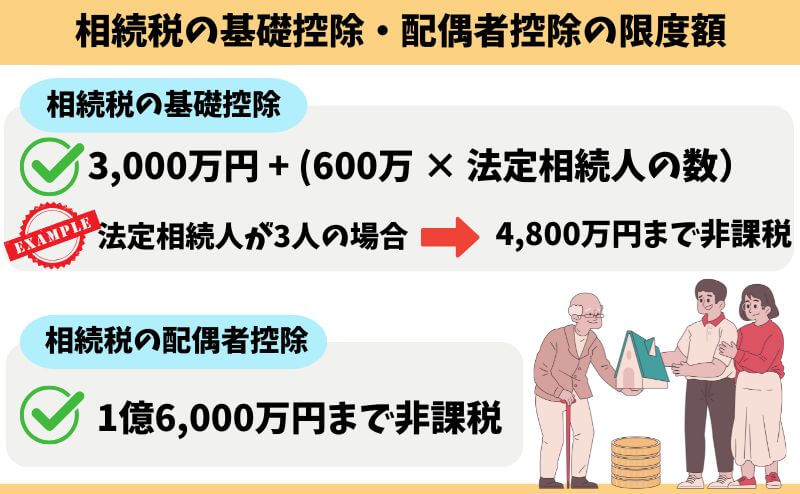

【メリット②】相続税対策に使える

が、生命保険の相続税非課税限枠となり、基礎控除などに加えて使える。

しかし、相続税には「基礎控除」と「配偶者控除」があります。

基礎控除などで相続財産が納まるなら、わざわざ保険で相続税対策をする必要はありません。

【メリット③】受取人を指定してお金を遺せる

グッとアップの死亡保険金は、受取人を指定してお金を渡せます。

たとえば、家族の中が悪く、なるべく相続財産で揉めるリスクを減らしたい。そんなとき、あらかじめ死亡保険金の受取人を指定しておけば、「誰に」「いくら」お金を残すか決めておくことが可能です。

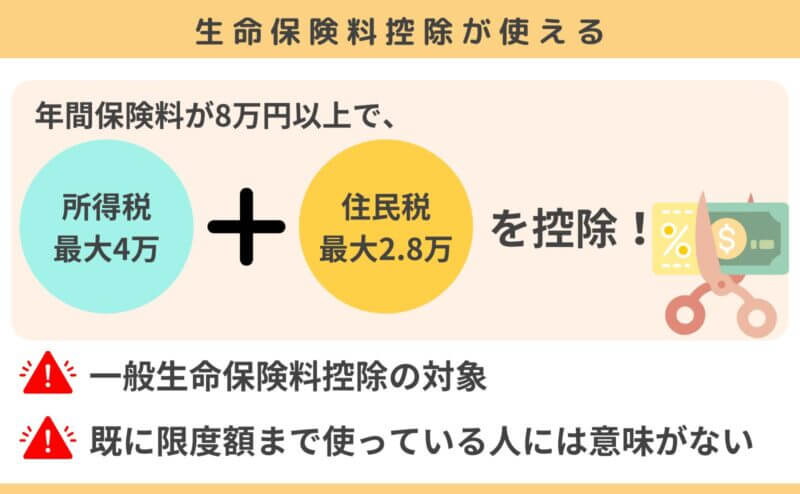

【メリット④】生命保険料控除が使える(初年度のみ)

グッとアップに入った初年度だけ、生命保険料控除が使えます。

【メリット⑤】健康状態が悪くても入れる

契約時の健康状態は、一切問われません。

契約5年未満の保障がなく、保険会社からすると多額の保険金を支払うリスクが低いからです。

比較検証!

- 【比較①】他社の円建て一時払保険より予定利率・保障効率が悪い

- 【比較②】相続税対策・保障目的で入る価値はない

- 【比較③】利回り低すぎ!運用目的で入る価値はない

【比較①】他社の円建て一時払保険より予定利率・保障効率が悪い

「グッとアップ」に強いこだわりがないなら、他社の同等商品に入ったほうが予定利率が高く、保障効率が良くなる可能性が高いです。

| 予定利率 | 保障効率 イメージ | |

|---|---|---|

| グッとアップ | 1.5% | 1倍 (年々増加) |

| ビーウィズユープラス2 (告知あり) | 2.9% | 1.7倍 |

| プレミアプレゼント4 | 2.4% | 1.5倍 |

たとえば、「グッとアップ」と「ビーウィズユープラス2」で、保険料500万を払った場合の保障効率を比べると、保障額に最大350万以上もの差がでます。

| 経過年数 | グッとアップの 保障額 | ビーウィズユープラス2 (告知あり)の保障額 |

|---|---|---|

| 1年目 | 500万 | 850万 |

| 5年目 | 510万 | 850万 |

| 10年目 | 545万 | 850万 |

| 20年目 | 620万 | 850万 |

| 30年目 | 705万 | 850万 |

保険は本来「万が一のとき、家族が経済的な困窮状態になるのを防ぐため」に入るものであり、運用のために入るものではありません。

同じお金を払うなら、保障効率の良い保険を選んだほうが確実に合理的なのは、誰の目から見ても明らかです。

もし「グッとアップ」のような一時払終身保険に入るなら、知識豊富なFPに相談すれば保険以外の選択肢も含めて最適なプランを見つけられるのでオススメです。

≫【2025年最新版】現役FP厳選!顧客利益を優先してくれるFP相談窓口ランキング

【比較②】相続税対策・保障目的で入る価値はない

相続税対策や保障目的で考えているなら、グッとアップは入る価値がない保険です。

「死亡保険金 = 保険料相当額」となり、払った保険料に対する保障効率が悪すぎます。特に保障目的で一時払い終身保険に入るなら、もっと保障効率の良い保険を選んだほうが合理的です。

- 年齢:50歳

- 性別:男性

- 保険料:100万

- 比較対象:プレミアプレゼント4(米ドル)

| 死亡保険金イメージ | |

|---|---|

| グッとアップ | 100万 |

| プレミアプレゼント4 (告知なし) | 30,000ドル (450万) |

たとえ保障抑制期間や為替リスクがあったとしても、グッとアップより保障効率が良い一時払い終身保険はたくさんあります。

せっかく高い保険料を払うなら、保険料に対して大きな保障が持てる保険を選ぶほうがオススメです。

【比較③】利回り低すぎ!運用目的で入る価値はない

長く運用できる人ほど、この保険に入る価値はありません。

利回りが低く、運用している間に利回りを上回る物価上昇が起きていたら、運用資産が目減りするリスクを抱えることになるからです。

- 年齢:50歳

- 性別:男性

- 保険料:100万

- 比較対象:NISAで全世界株式インデックスファンドに投資

| グッとアップ | NISA | |

|---|---|---|

| 10年後 (返戻率) | 109万 (109%) | 162万 (162%) |

| 20年後 (返戻率) | 124万 (124%) | 265万 (265%) |

| 30年後 (返戻率) | 141万 (141%) | 432万 (432%) |

グッとアップを30年続けても、利回りはたった年1.1%ほどしかありません。

普通預金よりは良いのは事実ですが、最近の物価上昇率を考えるとグッとアップの利回りが物価上昇率を下回り、30年後のお金の価値が目減りしている可能性は十分あります。

長く運用できる人ほど、グッとアップで資産運用するのはお金と時間がもったいないです。

現役FPぶっちゃけ!

- 【ぶっちゃけ①】保障・運用どちらをとっても入る価値なし

- 【ぶっちゃけ②】運用目的なら保険以外で考えたほうがいい

- 【ぶっちゃけ③】介護終身年金はやめたほうがいい

- 【ぶっちゃけ④】遺産を渡す人を指定したいなら、遺言書が有効

- 【ぶっちゃけ⑤】15年以上の運用ができるなら、NISAがオススメ

【ぶっちゃけ①】保障・運用どちらをとっても入る価値なし

客観的にみて、グッとアップに入る理由がありません。

他社なら、同種の保険で保険料以上の保障が持てるものもありますし、長く運用できる人ほどこの保険で資産運用のために時間を溶かすのはもったいないです。

15年以上の運用ができるなら、NISAで全世界株式インデックスファンドなどの優良投資信託のほうが遥かに期待リターンが高いです。

\NISAもOK!資産運用で保険を勧めないFPが投資をサポート!/

\相談後、平均貯金額+2万!全国どこでもカメラオフで気軽に相談

【ぶっちゃけ②】運用目的なら保険以外で考えたほうがいい

保障をなくし、長期資産運用に特化させた保険ですが、利回りが低すぎます。

同じお金・時間をNISAなど、保険以外の運用に当てたほうが合理的です。

【ぶっちゃけ③】介護終身年金はやめたほうがいい

一般的に介護状態が長く続き、多くの保険金を受け取れる可能性は低いです。

ちなみに、生命保険文化センター「生命保険に関する全国実態調査(2021年3月度)」によると、介護状態の平均期間は、約5年1ヶ月です。

そこまで介護状態が長く続かないなら、あえて介護終身年金を選ぶ必要性があるでしょうか。

介護状態になったら解約して自由に解約返戻金を使ったほうが、「お金の使い方」に縛りがなく使い勝手が良いです。

【ぶっちゃけ④】遺産を渡す人を指定したいなら、遺言書が有効

相続財産を「誰に」「いくら」渡したいかを、遺言書でも自由に指定できます。

遺言書は法務局で預かってもらえる(1通:3,900円)ので、紛失や改ざんの心配がなく、確実に遺言の内容を実現できます。

グッとアップで保険料から引かれる手数料より安く、遺族の争いを防げる有効な「争族対策」です。もし遺言書を法務局に預けるなら、必ず家族に伝えておきましょう。

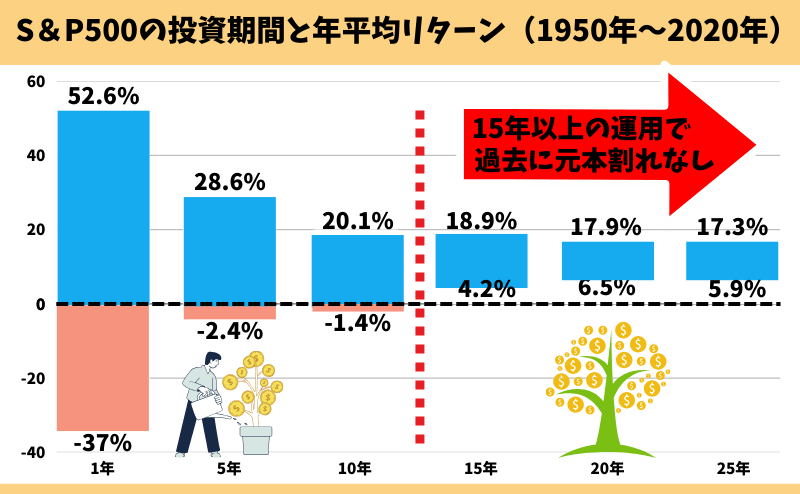

【ぶっちゃけ⑤】15年以上の運用ができるなら、NISAがオススメ

長く運用できるなら、株式投資信託で運用したほうが、リスクがあっても積立金が増える可能性が高いです。

たとえば、SBI証券「NISA積立設定ランキング」で常に上位、優良投資信託と名高い『eMAXIS slim米国株式 S&P500インデックスファンド』で100万円を運用した場合を検証します。

S&P500インデックスファンド一つだけで、米国優良企業500社にまるっと投資できる

S&P500インデックスファンドとは、アメリカの代表的な株価指数「S&P500」に連動する投資信託のこと。S&P500は、米国の優良企業500社(Apple、Google、Amazonなど)の株価を反映しており、経済成長とともに長期的に上昇してきた実績があります。

初心者でも始めやすく、長期的な資産形成に向いている投資商品として有名です。

投資の名著『ウォール街のランダムウォーカー』によると、過去70年(1950年から2020年)でS&P500で15年以上運用していた人は、「どの15年を切り取っても元本割れがなかった」という客観的データがあります。

(例)100万円を、1957年〜2024年末まで平均リターン「年率10.5%」で運用できた場合のイメージ

・1年後:110万(返戻率:110%)

・5年後:164万(返戻率:164%)

・10年後:271万(返戻率:271%)

・15年後:447万(返戻率:447%)

・20年後:736万(返戻率:736%)

・30年後:1,999万(返戻率:1,999%)

あくまで過去の実績であり、将来の運用成果を約束するものではありませんが、15年以上の運用をすれば「元本割れする可能性をかなり抑えられること」を歴史が証明しています。

長い運用ができるなら、S&P500インデックスファンドのような優良投資信託で運用するほうが、お金に困らない将来を手に入れられる可能性が高く、客観的にみてオススメです。

≫【2025年最新版】現役FP厳選!顧客利益を考えてくれるFP相談窓口ランキングはこちら

≫真実!貯蓄型保険で資産形成はやめたほうがいい理由はこちら

\NISAもOK!資産運用で保険を勧めないFPが投資をサポート!/

\相談後、平均貯金額+2万!全国どこでもカメラオフで気軽に相談

グッとアップを勧めてくる理由

グッとアップを勧められる主な理由は、販売者側が儲かる保険だからです。

- 新たに契約を取ると、保険営業に販売手数料が入る → 給与アップに繋がる

- 死亡保険金 = あなたの積立金!保険会社はノーリスクで運用益を中抜きできる

- 保障性なし!万が一のことがあっても保険会社の懐は痛まない

- 販売ノルマなど、販売者側の都合で勧めてくる

「銀行にお金を置いておくより有利」というのは事実ですが、それなら個人向け国債やNISAなど、保険以外の選択肢も含めて提案しないと辻褄が合いません。

グッとアップを勧めてくるのは、あなたにとって「良い保険だから」というよりも、販売者側が「売りたい」「儲かる」からという理由のほうが大きいです。

ポイント

ポイントたとえ「ノルマ」がなくても、契約を取らないと保険営業として働くのが難しくなるのが実情。

グッとアップがオススメな人

- 相続税対策として入りたい

- 遺族がお金で揉めないように、受取人を指定してお金を渡したい

- リスクが低く、シンプルでわかりやすい一時払い終身保険に入りたい

- 普通預金より少し利回りが良く、リスクが低い運用先を探している

- NISAなど保険以外で運用できる自信がない

このように考えるなら、グッとアップは有効な選択肢といえます。

しかし、運用目的なら少し頑張れば誰でも個人で投資はできるし、保険以外で運用したほうが積立金が増える可能性が高いです。

複数の保険会社を取り扱い、NISA開設〜売却まで無料サポートしてくれるFP相談窓口なら、面倒が嫌いな人や、個人で投資を始める自信がない人でもムダなく資産運用を始められます。

無理な営業も一切なく、オンラインで全国どこでも相談できるので気軽に相談しましょう。

\マネーコーチの知識豊富なFPは保険以外の選択肢も案内!NISAサポートあり!/

\相談後の平均貯金額+2万!全国どこでも気軽にカメラオフ相談/

やめたほうがいい人

- 保障がいらない人

- 相続税対策のために保険に入りたい

- ムダな手数料を払いたくない

- 同じお金・時間を費やすなら、もっとお金が増えてほしい

- 15年以上運用できる人

- 資産運用方法にこだわりがない人

- NISA・iDeCoをやっていない・限度額まで使っていない人(家族分含む)

このような人は、グッとアップを含む、保険で資産運用をするのはやめたほうがいいです。

そもそも保険で運用するメリットも、保障がない保険に入る意味もありません。

ムダが多い、保険での資産運用はやめましょう。

\マネーコーチの知識豊富なFPは保険以外の選択肢も案内!NISAサポートあり!/

\相談後の平均貯金額+2万!全国どこでも気軽にカメラオフ相談/

嫌味がないグッとアップの断り方

たくさん商談をしたから、今からだと断りにくい…

断りたいけど、どう伝えたら良いかわからない…

グッとアップに入るのをやめようと思っても、保険営業との関係性や、たくさん話を聞いた後だと断りにくさを感じる人も多いです。

しかし、「相手に悪いから」「断りにくいから」という理由ですると、あとで後悔や損をする可能性が高くなってしまいます。

もしあなたが、保険営業に対して嫌味にならない断り方を模索しているなら、

- 大きなお金なので、親族に相談してから決めたい。

- 家族から保険は追加しなくていいと言われたから、一旦入るのをやめたい。

- 急遽、他でお金が必要になりそうだから、落ち着いてから考えたい。

- 同じような保険と比較してから決めたい。

このように伝えた上で、「この保険について聞きたくなったら、こちらから連絡する」と言いましょう。

納得しないものや、もっと好条件の保険があるかもしれないのに、なんとなくでこの保険にお金を使うのはもったいないです。

断るのが苦手な人も多くいますが、大きなムダ遣いをしたくないなら、うまく言い訳をして断る勇気も必要です。

契約してしまったけど解約したい!対処方法を紹介!

- 申込8日以内ならクーリングオフ

- クーリングオフできないなら解約

申込8日以内ならクーリングオフ

クーリングオフ対象期間内なら、契約成立した後でもデメリットなく申込の取消しができます。

迷っていたり、保険以外で運用するなら一旦クーリングオフするのは有効な手段です。

ポイント

ポイントクーリングオフは公式WEBサイトから可能!

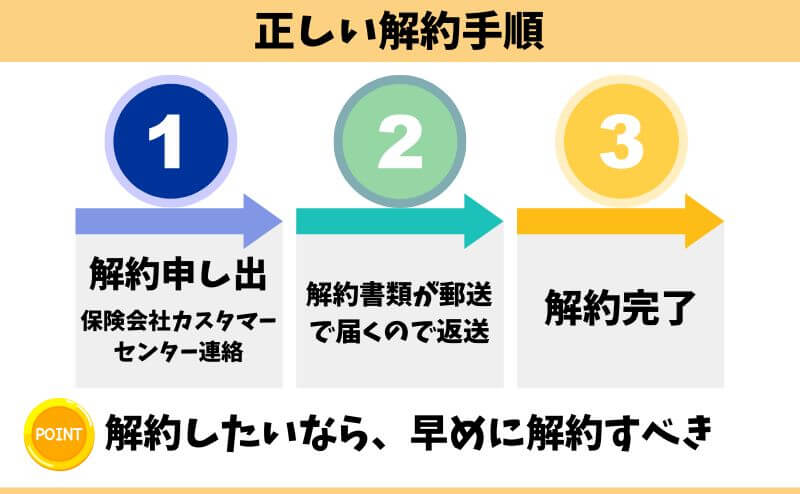

クーリングオフできないなら解約

クーリングオフ対象期間を過ぎているなら、解約しかできません。

しかし、一時的に損しても解約して、NISAなどの保険以外で運用するなら、早めに切り替えたほうが良いです。損してしまったとしても、未来に向けての勉強代と割り切りましょう。

同じお金・時間を費やすなら、もっと期待リターンが高いほうがいい人へ

- 保険営業の説明だけでは理解しきれなかった

- グッとアップの提案を受けたけど、いまいちピンとこなかった

- お金が増えると良い話すぎて、不信感を感じて自分で調べようと思った

このブログを読んでいる人は、このように感じている人が多いと思います。

メリットやデメリット、自分に適しているのかしっかり理解してから入らないと、あとで後悔する可能性が高いです。

読者の方には、そうなって欲しくありません。

- 担当の保険営業の案内に疑問をもった

- グッとアップ以外の保険提案を受けていない

- 保険以外の運用商品について案内がなかった

- NISAや個人向け国債・社債などと詳しく比較してから決めたい

このように思うなら、知識豊富なFP担当!マネーコーチで無料相談がオススメです。

マネーコーチは厳しい審査基準をクリアした、保険・保険以外の金融商品も詳しい知識豊富なFPにスマホやタブレットで全国どこでもオンライン相談ができます。

特定の金融機関に属さない資産形成に精通したFPに無料相談できるので、最適な資産形成はなにか、変額保険・NISA・iDeCoなど保険以外の金融商品と詳しく比較しながら、あなたに最適なマネープランが見つかります。

金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

スマホやタブレットから全国どこでもオンライン相談ができて、押し売りは一切なしとホームページで公言しており、ノーリスクで相談できるので安心です。

家計相談サービス【マネーコーチ】まずは気軽に無料相談してみましょう。

\NISAサポートあり!知識豊富なFPは保険以外の選択肢も教えてくれる!/

\カメラオフ相談OK!相談後、平均積立額+2万の実績!/

資産運用の知識に不安がある人へ

保険以外で資産運用をしたいと思っても実際のところ、

- 『投資というだけで難しそう…』

- 『何から始めたらいいのかわからない…』

- 『投資はやりたいけど出来るだけ損したくないな…』

- 『自分の金融知識に自信がない…』

このように思われる方も多いと思います。

私も以前は同じように考え、中々行動に移れずただ普通預金にお金を置いておくだけでした。ですが、それではお金がふえません。

低金利時代で収入も上がりにくい、物価高騰もしている今の時代こそ、『投資をすること』はあなたの10年、20年後の未来を大きく変えます。

- 無駄なく将来に備えたい

- 自分に合った投資方法や資産配分を知りたい

- 投資するなら損するリスクを少しでも減らしたい

- 家計負担を抑えたい

- 将来のお金の不安を解消したい

もしあなたがこの様に思ったなら、日本ファイナンシャルアカデミーが主催する金融初心者向けのマネーセミナーお金の教養講座に無料参加がオススメです。

なぜなら日本ファイナンシャルアカデミーは設立20年超の老舗マネースクールで、『金融商品販売目的』の他セミナーとは違い、金融商品販売は一切しません。

実際に金融知識が全くない状態で参加した受講者さんも、ここでお金の基礎を勉強して

色々な投資方法を基礎から教えてくれるから視野が広がり、自分にあった資産運用が見つかった。

将来の漠然としていたお金の不安が解消された

無駄な保険料を払わないための選び方を学べた。

おかげで、保険料という人生における大きな支出を抑えられた。

など、保険になんとなく入る前に無料セミナーに参加して良かったという声を多く頂いています。

お金の教養講座は金融商品販売をされることもなく完全無料で参加できてリスクゼロです。

まずは気軽に受講してみましょう。

もしあなたがこれからお金や投資の知識を身につけ、投資を始めて行けば今抱えているお金の心配から解放された生活を送れることでしょう。

ぜひこの機会にお金の勉強の第一歩としてをお金の教養講座で自分の知りたい無料勉強会を受講してみましょう。

\老舗マネースクールの一番人気講座!参加者9割が初心者!/

\完全中立なお金のプロが基礎から教える!偏りない知識を学べる!/

公式サイト:https://www.f-academy.jp

まとめ

グッとアップは相続税対策と、受取人を指定し保険金として遺族にお金を渡したい人向けの一時払い終身保険です。

しかし、他社なら同条件でグッとアップ以上の保障が持てる可能性もあり、もし入るなら必ず3社以上、同条件で比較してから入ることをオススメします。

運用面では、銀行金利と比較されると魅力的に感じるかもしれませんが、客観的にみて運用としてこの保険に入る価値は薄いです。

この記事を見つけて、即決せずに立ち止まれたあなたなら、もっと良い選択ができると思います。

感情だけで保険を決めるのは危険なので、もし不安なら金融知識豊富なFP相談窓口でセカンドオピニオンを含め、相談がオススメです。

\保険以外の選択肢を教えてくれる知識豊富なFP担当!NISAサポートあり!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/