- 使わなかった保険料が還ってくるなら保険として成り立つのか疑問に思いませんか?

- ネットの口コミだと入る意味ないとか、評判が悪いけど掛け捨ては嫌だし…

- 誰か客観的に見てメディカルキットRに入った方が良いか教えて!

保障を持ちつつ老後に備えられて、メリットしかないと思いませんか?

実はメディフィットリターンは契約者にとってリスクが高く、見直しにくい保険です。

なぜなら時間を費やして積立しても最大5%しか増えず、還付金を受けとる頃に物価上昇していたらお金の価値が減ってしまうし、途中解約・死亡は損するからです。

私は大型保険代理店で13年間FPとして勤めており業界の裏側まで熟知していますが、メディフィットリターンに勧められるがまま入ったものの、意味ないと途中解約した人を数多く見てきました。

この記事では保険営業や他サイトからは得られないメディフィットリターンの客観的事実、無駄のない備えを教えます。

この記事を読むとメディフィットリターンより優れた備えをすることができます。

結論は貯蓄したいならNISA、医療保険が必要なら掛け捨てで備えれば良いだけです。

それだけでメディフィットリターンのデメリットを全て払拭しつつ、手厚い保障を持つことができます。

- メディカルフィットリターンに入る意味がないと言われる理由

- そんなの聞いてない!デメリット・弱点

- メディフィットリターンより優れた備え方

- 医療費への備えはリクルートが厳選した公的保障と医療保険に精通したFPに相談がオススメです。

\ 業歴13年現役FPが勧める保険に固執しない解決策を提示できるFP相談窓口/

\無理な勧誘一切なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

甘い罠に注意!メディフィットリターンは保険として無意味

貯金が苦手な人や保険料を掛け捨てるのはもったいないと考える人ほどメディフィットリターンは魅力的にうつかもしれませんが、冷静に考えれば保険の無意味がありません。

- 還付金の機能がタンス預金と変わらない

- 何十年掛けても最大5%しか積立金が増えない

- 保険会社が損しない仕組みだが顧客にとってリスクが高い

給付金を受け取ったら還付金から引かれてしまうなら、自分で貯金しているのと変わないどころか、途中で解約・死亡すると損するのでタンス預金よりリスクが高いです。

さらに、還付金受取りしたあとは掛け捨て保険に変わります。

掛け捨てが嫌で加入したのに、長生きするほど掛捨て保険料を払うことになるメディフィットリターンに入る意味はありません。

いずれ掛け捨てになるなら最初から掛捨て型医療保険で保険料を抑えて、貯金は保険以外で考えた方が合理的で無駄がないのでFPとしてオススメです。

特に若年層ほど長期間の積立ができるので、NISAで積立していけば老後のお金の問題や不安を大きく解決できます。

貯金が苦手な人でも家計管理さえしっかりできれば驚くほど簡単に貯金はできるので、家計管理や保険などお金の悩みを全て相談できるFP相談サービスの利用しましょう。

\ 業歴13年現役FPが勧める保険に固執しない解決策を提示できるFP相談窓口/

\無理な勧誘一切なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

【要注意】メディフィットリターンの弱点

- 【弱点①】途中解約・死亡すると大損してしまう

- 【弱点②】解約返戻金から給付金が引かれてしまう

- 【弱点③】還付金はインフレに弱い

- 【弱点④】掛け捨て保険料を払うことになる

- 【弱点⑤】見直さない前提の保険

【弱点①】途中解約・死亡すると大損してしまう

途中解約の解約返戻金と死亡時の死亡返還金は、平均して払込保険料の70%ほどしかありません。

具体的に、早期解約した場合の解約返戻金と死亡返還金をみてみましょう。

- 継続期間:1年目

- 払込保険料:35,940円

- 解約返戻金:6,881円(返戻率:19.1%)

- 死亡返還金:22,999円(返戻率:63.9%)

特に早期解約するほど大損してしまう仕組みです。

将来的に医療保険を見直す可能性があるなら掛捨て医療保険のほうが見直しやすく、合理的です。

【弱点②】解約返戻金・死亡返還金から給付金が引かれてしまう

解約返戻金と死亡返還金から入院・手術給付金を引かれてしまうので、まったく返金がないケースもあります。

解約返戻金をもとに具体的にみてみましょう。

- 払込保険料:30万円

- 解約までに受け取った給付金:15万円

- 解約返戻金:19万円

- 返金される金額:4万円(解約返戻金 19万円 − 給付金 15万)

このように、途中解約と死亡時までの入院・手術給付金は引かれてしまいます。

還付金から給付金が引かれるのを気にして、給付金請求を躊躇ってしまう人もいますが、それでは保険の意味がありません。

使いやすい、何かあったら遠慮なく給付金請求したいなら掛け捨てにした方がいいです。

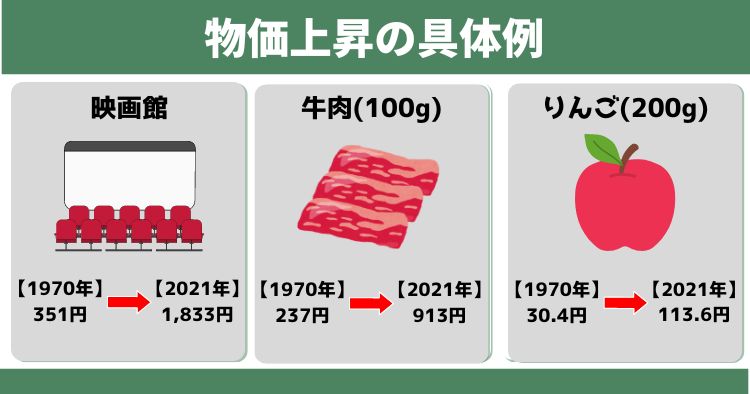

【弱点③】還付金はインフレに弱い

還付金は増えても5%までであり、物価上昇などのインフレリスクに対応できません。

物価上昇により将来的なお金の価値が目減りしている可能性が高いです。

メディフィットリターンで長期積立するくらいなら、NISAで積立投資を同じ期間した方が増える可能性が高く、インフレ対策にもなります。

もちろんリスクはありますが、老後の資産形成として考えれば圧倒的にNISAがオススメです。

\ 業歴13年現役FPが勧める保険に固執しない解決策を提示できるFP相談窓口/

\無理な勧誘一切なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

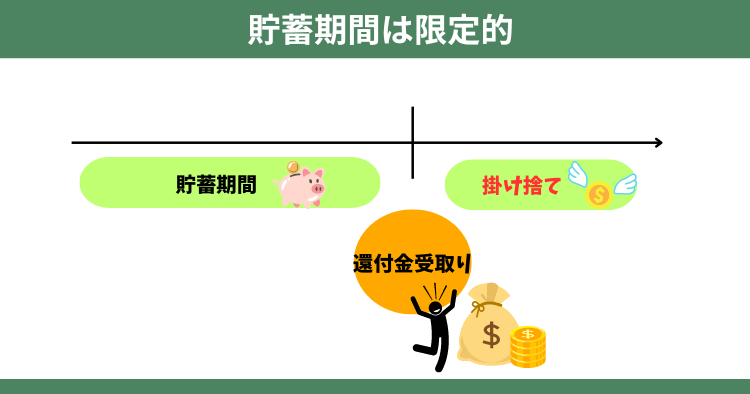

【弱点④】掛け捨て保険料を払うことになる

還付金を受けとったあとの保険料は全て掛け捨てになってしまいます。

また、掛け捨てになっても保険料は変わりません。

長く続けるほど掛け捨て保険料を払うことになり、長生きすると純粋な掛け捨て医療保険よりも多くの掛け捨て保険料を払う可能性があります。

メディフィットリターンは【期間限定の貯蓄型保険】と認識しておくべきです。

【弱点⑤】見直さない前提の保険

メディフィットリターンは還付金を受けとるまで続ける予定で入る保険です。

見直し前提で入るにはデメリットが大きすぎます。

- 「途中解約したら大損」

- 「見直しする可能性あるなら、最初から純粋な掛け捨て保険の方がお得」

- 「掛け捨て保険より保険料が高い」など、

貯蓄型医療保険は還付金を受取るまで続けて初めて効果があるので、メディフィットリターンは見直しにくい保険とも言えます。

メディフィットリターンは保険会社が儲かる保険

払った保険料が全額戻ってくるなら、保険会社にメリットはあるのか疑問に思う人も多いですが、メディフィットリターンの契約者数が増えるほど保険会社は儲かります。

保険会社目線で考えてみるメディフィットリターンを契約してもらうことにデメリットはありません。

- 保険料の一部を運用して儲けている

- 還付金の利息0円なので、運用益は保険会社の利益になる

- 還付金があることで途中解約リスクを抑制し、安定的な保険料収入と運用益が見込める

- 途中解約・死亡されても契約者に返金するのは払込保険料以下で済む

- 長く続けてくれれば掛け捨て保険になるので利益率が上がる

相談者が儲かる保険なら保険会社は損することになり、資金繰りは成り立たず倒産してしまいます。

保険会社や保険営業が儲かる保険を勧められるのは、営利目的なので仕方ありません。

SNS上の評判・口コミ

SNS上では、東京海上日動あんしん生命のメディカルキットRと比較する口コミが多く見られました。

【備忘録】100%リターン型医療保険の罠

— シークレット™ (@secret_222) October 27, 2023

①新メディフィットリターン:終身型の為、長生きすると損する。控除対象が「生命保険」になってしまう。

②メディカルKit R:終身型の為、長生きすると損する。控除対象が一部しか認められない。

結論:年末調整の控除対象にならないので無意味。

いま、あんしん生命メディカルKit Rとメディケア生命のメディフィットリターンを比較してます🥺!!

— 損サOL (@harna___) October 18, 2021

調べても中々出てこないのですが、貯蓄型の医療保険はこの2つしかないのでしょうか…

新メディフィットリターンの健康還付金減っちゃったけど、座ったり仰向けになるだけで痛くて生活に支障をきたすよりずっといいわ。

— ❁だいちゃん (@da15uke1t0) July 3, 2020

メディケア生命の新メディフィットリターンばりいいやん 65歳なったら払った保険料100%以上戻ってくるって経営いけてる?

— 💫 (@mendakokurage_) April 16, 2024

デメリット

- 【デメリット①】請求しずらい保険

- 【デメリット②】タンス預金と変わらず保険の意味がない

- 【デメリット③】特約保険料は掛け捨て

【デメリット①】請求しずらい保険

貯蓄も兼ねて入ったのに入院手術の請求したら還付金が減ってしまうので、給付金請求をしない人もいます。

果たしてそれは、医療保険に入った意味があるといるでしょうか…

そうなると保険の意味がないですし、それなら最初から貯金は貯金として管理したほうが良いです。

請求しやすい保険がいいなら、保険料が安い掛け捨てにしましょう。

【デメリット②】タンス預金と変わらず保険の意味がない

メディフィットリターンはタンス預金しているのと変わらないと言われています。

- 長い時間を費やして積立しても増えない

- 入院・手術給付金は積立金から引かれてしまう

途中解約・死亡したら損するので、タンス預金よりリスクが高いです。

そのため、メディフィットリターンに入るのは無意味と言われるのも無理ありません。

【デメリット③】特約保険料は掛け捨て

入院・手術保障に対しての保険料が貯蓄になり、それ以外の特約保険料は全て掛け捨てです。

自分好みに特約をつけて保障をカスタマイズできるのは良いですが、特約をつけた分だけ掛け捨て保険料を払うことになります。

メディフィットリターンに興味を持つ人は「保険料をかけ捨てるのが嫌」なはずなのに、なぜか特約をたくさん付ける人も多いです。

特約をたくさん付けるなら最初から掛け捨て保険に入った方が良い可能性が高いので、特約をつけたメディフィットリターンと掛け捨て保険を比較してから決めてください。

\ 業歴13年現役FPが勧める保険に固執しない解決策を提示できるFP相談窓口/

\無理な勧誘一切なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

メリット

- 【メリット①】数少ない貯蓄型医療保険

- 【メリット②】保険料控除が使える

- 【メリット③】特約種類が豊富

【メリット①】還付金を増やせる

還付金給付割合105%を選べば、還付金が増える唯一の貯蓄型医療保険です。

同じ仕組みの保険は、東京海上日動あんしん生命と楽天生命で取り扱いがありますが、還付金は1円も増えません。

貯蓄型医療保険に入るなら少しでも還付金を増やしたいと考えている人にはオススメです。

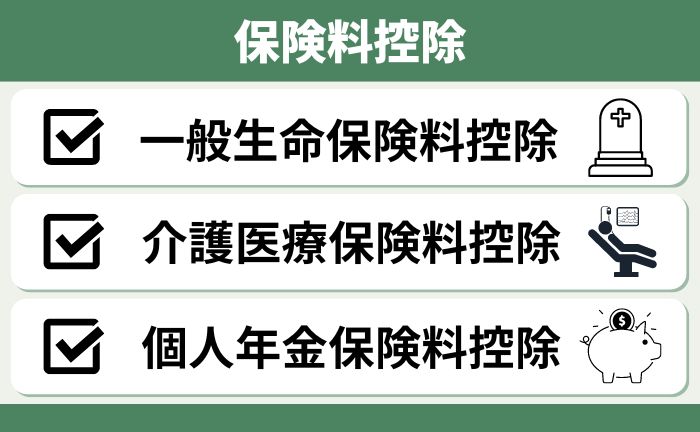

【メリット②】保険料控除が使える

生命保険料控除が使えるので所得税は最大4万円、住民税は最大2.8万円まで控除できます。

でも、メディフィットリターンは掛け捨て医療保険と違い『主契約』と『特約』それぞれ控除区分が異なってしまいます。

| 主契約(入院・手術) | 一般生命保険料控除 |

|---|---|

| 特約(その他) | 介護医療保険料控除 |

医療保険だからと言って全ての保険料が『介護医療保険料控除』にはなりません。

【メリット③】特約種類が豊富

他社と比べて特約種類が豊富なので、自分好みの保障にカスタマイズできる強みがあります。

- 特定3疾病入院無制限特則

- 先進医療・患者申出診療特約

- 入院一時給付特約

- 通院治療特約

- 8大生活習慣病入院特約

- 女性医療特約

- 特定女性疾病通院治療特約

- 薬剤治療特約

- 特定3疾病一時給付特約

- がん診断特約

- 損傷特約

- 継続入院・在宅療養収入サポート特約

ただし特約保険料は掛け捨てなので、たくさん特約を付けるならメディフィットリターンにする必要がありません。

それなら安い掛け捨て医療保険を探しましょう。

\ 業歴13年現役FPが勧める保険に固執しない解決策を提示できるFP相談窓口/

\無理な勧誘一切なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

【FPぶっちゃけ】保険営業が教えてくれない無駄のない医療費の備え方

- 【ぶっちゃけ①】医療費は貯金でカバーが最も無駄なく合理的

- 【ぶっちゃけ②】実費型補償とNISAで医療費の備えは万全

【ぶっちゃけ①】医療費は貯金でカバーが最も無駄なく合理的

保険は万が一の死亡時など『低確率・損失大』に備えるもので、医療費なら貯金でカバーした方が合理的です。

『高確率・損失大』が一番困りますが、そんな保険があれば請求が多過ぎて保険会社が潰れてしまうから保険で備えるのは無理です。

唯一、できる限りの貯金をして備えるのが最も現実的な備えとなるでしょう。

医療保険・がん保険は『低確率・損失小』に分類されるので、貯金でカバーするのが最善です。

| 保険種類 | カバーの仕方 |

|---|---|

| 医療保険 | 【低確率・損失小】 貯金でカバー |

| がん保険 | |

| 三大疾病保険 | |

| 生活習慣病保険 | |

| 就業不能保険 | 【低確率・損失大】 就業不能保険の給付条件は厳しい。 所得補償保険か貯金でカバー |

| 介護保険 | 【高確率・損失大】 介護保険で全てを補うのは難しい。 保険料に対し保障が薄い。 貯金でカバーが現実的 |

| 死亡保険 | 【低確率・損失大】 保険でカバー |

| 個人年金保険 | 入る必要なし。 NISA・iDeCoで備えよう。 |

| 学資保険 | 入る必要なし。 貯金とNISAを組み合わせて備えよう。 |

死んでしまう確率より『病気・ケガの確率』の方が高いのは事実ですが、公的保障・企業保障がしっかりあれば経済的に大きく困る人は少ないからです。

例えば、もし10日間入院してしまって経済的困窮し生活が立ち行かなくなることは考えにくいです。

それなら医療保険・がん保険に入らず、その分お金を貯めておき病気・ケガの時に使うと考えた方が無駄がありません。

\ 業歴13年現役FPが勧める保険に固執しない解決策を提示できるFP相談窓口/

\無理な勧誘一切なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

【ぶっちゃけ②】実費型補償とNISAで医療費の備えは万全

医療保険を考えるなら、実費型医療保険とNISAを組み合わせて考えれば最強の備えができます。

入院日数で給付されるものとは違い、実際に掛かった公的医療保険制度に基づく医療費を保障します。

実費型医療保険は高額療養費制度の適用前の3割負担部分の金額を保障します。

このケースでは自己負担9万円ですが、保障として30万円が給付される仕組みです。

どんな病気・ケガでも掛かった医療費を全てカバーする最も手厚い医療保険です。

実費型医療保険は10年更新タイプなのでずっと続けると保険料が上がってしまいます。

でも、お金が貯まるまでの間のつなぎとしての医療保障と考えるなら更新型はデメリットにならず、むしろ合理的な備えとして活用できます。

| 実費型医療保険 (AIG) | |

|---|---|

| 20歳 | 820円 |

| 30歳 | 1,600円 |

| 40歳 | 1,660円 |

| 50歳 | 2,500円 |

| 60歳 | 4,580円 |

実費型医療保険(AIG)は女性、フリープランで医療費120万の保険料

ある程度お金が貯まって医療費を貯金でカバーできるようになったら、実費型医療保険はかけ捨て保険なのでその時に解約しましょう。

続いて貯金もあわせて考えれば、将来の医療費だけでなくお金の不安も解消できます。

貯金は全てを銀行預金せずに、一部でもNISAを使えばお金が貯まるスピードを早めることができます。

NISA(少額投資非課税制度)は、株式や投資信託などの運用益が非課税になるお得な制度です。

通常、株式や投資信託から得られる配当金や売却益には約20%の税金がかかりますが、NISA口座を通じて得た利益は非課税となります。

投資信託の米国株式S&P500や全世界株式に積立投資する人は非常に多く、これら投資先は投資信託の一般的な期待リターン年3〜7%を再現性高く狙えるでしょう。

もし、NISAを通して米国株式S&P500や全世界株式に積立投資を毎月2万円、30年続けたとします。

銀行なら720万円が貯まるだけですが、NISAなら1,665万円(期待リターンの中央値5%で計算)になっており、これだけお金が貯まれば老後の医療費の心配のなくなるでしょう。

また、NISAは貯蓄型保険と違っていつでもお金を引き出し・増減額・中断ができるなど積立ペースが自由自在なので長く続けやすいのも特徴です。

実費型医療保険とNISAをあわせて備えていけば、最強の医療費への備えができるだけでなく、将来のお金の不安を解消できます。

\ 業歴13年現役FPが勧める保険に固執しない解決策を提示できるFP相談窓口/

\無理な勧誘一切なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

【平均寿命で計算】掛捨てとどっちがお得?

平均寿命まで医療保険に入り続けて給付金請求を一度もしなかった場合、メディフィットリターンは『生涯の掛捨て保険料』を節約できます。

- 性別:女性

- 還付金割合:100%

- 保障内容:主契約のみ

- 掛捨て:チューリッヒ 終身医療保険

- 平均寿命:87歳で計算

| 年齢 | 還付金受取り | チューリッヒの掛捨て保険料 | 保険料 | メディフィットリターンの 掛け捨て保険料 | 保険料 | 還付金 |

|---|---|---|---|---|---|---|

| 20歳 | 70歳 | 87万円 | 1,090円 | 48万円 | 2,370円 | 142万円 |

| 30歳 | 70歳 | 82万円 | 1,200円 | 61万円 | 2,995円 | 143万円 |

| 40歳 | 70歳 | 77万円 | 1,375円 | 68万円 | 3,375円 | 121万円 |

| 50歳 | 75歳 | 83万円 | 1,890円 | 64万円 | 4,445円 | 133万円 |

この比較は、あくまで給付金を一切受け取らなかった場合です。

低確率ですが入院・手術を繰り返し多額の給付金を受け取ったなら、掛捨て保険の方が掛捨て保険料を抑えられることもあります。

\ 業歴13年現役FPが勧める保険に固執しない解決策を提示できるFP相談窓口/

\無理な勧誘一切なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

客観的にみて医療保険は掛捨てがオススメ

比較検証から、若年層ほどメディフィットリターンなら掛捨て保険料を抑えられる可能性があるのは事実ですが、

客観的に考えれば毎月の保険料を抑えられる掛捨て保険の方がオススメです。

メディフィットリターンより安くできた保険料差額分をNISAで積立投資すれば、長い目でみてお得だからです。

20歳の女性が差額保険料を平均寿命である87歳までNISAで積立投資し続けて、年率5%運用だったケースを具体的に見てみましょう。

- メディフィットリターンの保険料:2,370円

- 掛捨て保険の保険料:1,090円

- 差額:1,280円

- 平均寿命(87歳までの差額):102万円

- 差額を平均寿命までNISAで運用(年率5%):838万円

メディフィットリターンで貯金と保険を同時に備えるより、分けて考えたほうが経済合理性が高いです。

差額の運用期間を70歳までにしても341万円になり、掛捨て保険料を差し引いてもメディフィットリターンよりお得な備えができるので、掛け捨て保険の方がオススメです。

\ 業歴13年現役FPが勧める保険に固執しない解決策を提示できるFP相談窓口/

\無理な勧誘一切なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

メディフィットリターンに入るのをやめたほうがいい人

- 還付金目的で検討している

- 保障も貯金も無駄なく備えたい

- いずれ保険を見直す可能性が高い

- 保険料控除目的で掛け捨てが嫌だから検討している

- 保険料をかけ捨てるのはもったいないという印象がある

- 入っておけばなんとなく安心だから検討している

このような人はメディフィットリターンに入るのをやめた方がいいです。

この保険じゃないと解決できない問題や悩みはありませんし、保険と貯金は分けた方が合理的だからです。

また、長く続けても物価上昇を考えれば金利がほぼ0%は大きなリスクですし、途中解約・死亡すると大損してしまうリスクも見逃せません。

無駄なく備えたいなら『安い掛け捨て保険』で保険料を抑えて、少しでも浮いた保険料があるならNISAで積立投資しましょう。

安い掛け捨て保険もNISAもまとめて相談できる無料FP相談を使えば、ワンストップで全てを解決できるのでオススメです。

\ 業歴13年現役FPが勧める保険に固執しない解決策を提示できるFP相談窓口/

\無理な勧誘一切なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

メディフィットリターンを解約して見直す場合の手順

大損しても今すぐ解約して、掛け捨て保険に見直す人もたくさんいます。

長い目でみれば早めに損切りして、NISAで積立した方が入院してもしなくてもお金に困らない未来を手に入れられるからです。

でも解約後になにかしらの医療保険に入るつもりなら、新しい医療保険に入ってからメディフィットリターンを解約しましょう。

健康状態によって、新しい医療保険に見直せない可能性があるからです。

医療保険を見直したいのに今の健康状態では見直せない、でも医療保険は入っておきたい。

その場合は、時間を空けて見直しするか、保険料が上がってしまいますが持病があっても入りやすい緩和型医療保険も比較してから決めましょう。

\ 業歴13年現役FPが勧める保険に固執しない解決策を提示できるFP相談窓口/

\無理な勧誘一切なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

もし入るなら還付金受取りは何歳がいい?

メディフィットリターンは掛け捨て保険料を払いたくない人が入る保険です。

それなら還付金受取り年齢を遅めにした方が掛け捨て保険料を抑えられます。

女性が平均寿命まで生きたと仮定して具体的にみてみましょう。

- 性別:女性

- 年齢:30歳

- 還付金割合:100%

- 保障内容:主契約のみ

- 平均寿命:87歳で計算

| 還付金受取り | 掛け捨て保険料 (平均寿命まで) | 保険料 | 還付金 |

|---|---|---|---|

| 60歳 | 91万円 | 2,810円 | 101万円 |

| 65歳 | 77万円 | 2,945円 | 123万円 |

| 70歳 | 61万円 | 2,995円 | 143万円 |

何のためにメディフィットリターンに入ったのかを考えると、掛け捨て保険料を抑えるための保険ですので還付金受取り年齢は遅めに設定しましょう。

\ 業歴13年現役FPが勧める保険に固執しない解決策を提示できるFP相談窓口/

\無理な勧誘一切なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

メディカルキットRとポイント比較

メディフィットリターンとメディカルキットRの特徴を比較すると、還付金割合105%を選べるのがメディフィットリターンの最大のメリットです。

| メディフィットリターン | メディカルキットR | |

|---|---|---|

| 契約年齢 | 0歳〜55歳 | 0歳〜60歳 |

| 還付金割合 | 100%・105% | 100% |

| 特約種類 | 12種類 | 15種類 |

| 保険料払込免除特約 | なし | あり |

大枠の特徴でみればメディカルキットRの方がよく見えますが、特約は保障内容に大きな差がでる部分があるので、必ず比較してください。

具体的に抗がん剤特約を参考に違いをみてみましょう。

- メディカルキットR:10年更新、支払い限度60ヶ月まで

- メディフィットリターン:終身保障、支払い限度なし

もし特約をつけるなら、細かい保障内容は全然違いますので必ず比較してください。

\ 業歴13年現役FPが勧める保険に固執しない解決策を提示できるFP相談窓口/

\無理な勧誘一切なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

無駄な保険に入りたくない人へ

保険と貯金を分けたいと思っても、

- 貯金が苦手

- どうすればしっかり貯金できるかわからない

- 医療保険が必要なのかわからない

- 掛け捨て型の医療保険の選び方がわからない

- NISAの始め方がわからない

このような人も多いと思います。

私も以前は同じように金融知識が全くなく、貯蓄型保険で貯金するだけでした。

ですがメディカルキットRで貯金してもお金はふえませんし、知識をつけるほど保険で貯金する合理性がないことに気づきます。

低金利時代で収入も上がりにくい今の時代こそ、『無駄な保険に入らないこと』『適切な家計管理』『投資すること』はあなたの10年、20年後の未来を大きく変えます。

- NISAに興味はあるけど始め方がわからない

- NISA以外の投資方法についても教えて欲しい

- 無駄な保険料を払いたくない

- 保険も貯金も何が自分にとって最適なのか客観的なアドバイスが欲しい

- 家計負担を抑えたい

- 悩みに対して保険以外の解決策を提示されていない

このように思うなら、リクルート運営が厳選したFPに相談できる保険チャンネルで相談がオススメです。

なぜなら、特定の金融機関に属さない知識豊富なFPが担当してくれ、保険営業にはできない中立的なアドバイスをしてくれます。

公的保障や企業保障、資産状況からあなたにとって医療保険は必要なのか、NISA・iDeCoなど保険以外の金融商品の案内を初心者にもわかるように案内してくれます。

保険だけじゃなく金融、税制、不動産、住宅ローン、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

スマホやタブレットから全国どこでもオンライン相談ができて、押し売りは一切なしとホームページで公言しており、ノーリスクで相談できるので安心です。

悩んでいる時間がもったいないので、まずは気軽に利用してみましょう。

\ 業歴13年現役FPが勧める保険に固執しない解決策を提示できるFP相談窓口/

\無理な勧誘一切なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

まとめ

- メディフィットリターンは決してお得な保険ではない

- タンス預金・銀行預金してるのと変わらず保険の意味がない

- 途中解約・死亡リスクや金利0%を考えると銀行預金よりリスクが高い

- 医療保険が必要なら掛け捨てがオススメ

- 還付金が受け取れるまでかなり時間を費やす、それならNISAで積立した方がインフレ対策にもなり合理的

- 医療費への備えはリクルートが厳選した公的保障と医療保険に精通したFPに相談がオススメです。

\ 業歴13年現役FPが勧める保険に固執しない解決策を提示できるFP相談窓口/

\無理な勧誘一切なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

コメント