- 入院したらお金が掛かると聞いて不安…

- 公的保障はいずれ改悪する可能性が高いと思う…

- 将来のため、家族のためにも医療保険くらい入っておいた方がいいと言われた…

医療費への漠然とした不安を感じ、医療保険を検討する人は多いです。

若ければ安く入れるし、それなら入っておこうと思いますよね。

しかし、入院したときの医療費目安、公的保障でどこまで守られているのかがわからないと、あなたにとっての医療保険の必要性を判断することは不可能です。

実は、医療費の備え方を保険営業に相談しても、医療保険の販売手数料は収益の柱の一つなので、「医療保険は必要」という結論にしかなりません。

そこでこの記事では、業歴13年現役FPとして2,000世帯以上の保険・資産形成の悩みを解決してきた筆者が、初心者でもわかるよう「医療保険がいる・いらない」の判断基準をぶっちゃけつつ教えます。

最後までしっかり読めば、医療費の正しい備え方がわかり、あなたの大切なお金・時間を大きく節約できます。

- 医療保険の役割は「公的保険の補完」でそれ以上でも以下でもない

- 公的保険、医療費目安を把握していれば、医療保険が必要な人はかなり限定的になる

- ほとんどの人は医療保険はいらない

- 医療費の3つの備え方

\ 金融知識あるFPは医療保険より合理的な医療費の備えを提案してくれる!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

あなたは既に保険に入り、保険料を払っている

日本は他国と違い「国民皆保険制度」なので、強制的に保険に入らされており、強制的に保険料を払っています。

しかし保険に入っているとはいえ、実感がない人がほとんどです。

「国民健康保険」か「健康保険」どちらかに加入済み

- 健康保険:主に会社員、公務員、その扶養家族が加入

- 国民健康保険:「健康保険」に入ることができない自営業、フリーランス、無職者などが加入

毎月高い保険料を知らないうちに払っているなら、最低限の内容は理解しておかないともったいないです。

医療費に対する保障は「健康保険」「国民健康保険」ともにほとんど一緒なので、具体的にみていきましょう。

ポイント

ポイント強制的な支払いなので保険に入っている感覚がない人は多いが、

実際「保険料」を毎月払い、あなたは既に「保険」に入っている事実。

医療費を抑えてくれる3つの公的保障!

- 【保障①】高額療養費制度(健康保険・国民健康保険)で医療費に上限があり安心

- 【保障②】付加給付(健康保険)でさらに医療費の上限は低くなる

- 【保障③】傷病手当金(健康保険)で働けないときも安心

【保障①】高額療養費制度(健康保険・国民健康保険)で医療費に上限があり安心

| 高額療養費の基本情報 | |

|---|---|

| 対象者 | 健康保険・国民健康保険の加入者 |

| 適用範囲 | 保険適用の医療費 |

| 適用外の医療費 | 自由診療など保険適用外の医療費 |

| 自己負担額目安 | ひと月9万円ほど (所得・年齢による) |

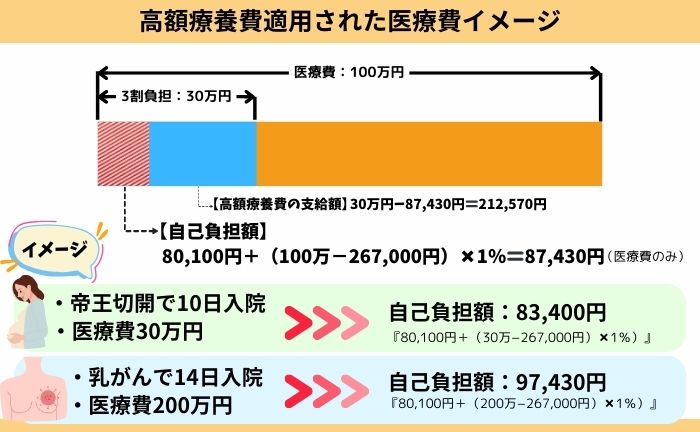

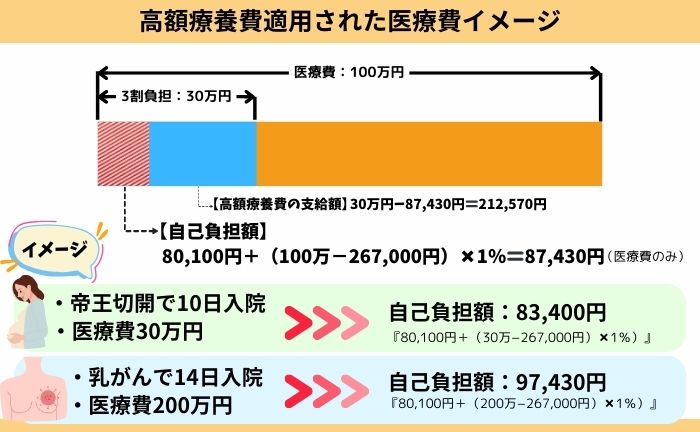

高額療養費により、例えひと月100万円の医療費がかかっても、自己負担額は9万円ほどになり、差額は公的保険が保障してくれます。

さらに過去12ヶ月以内に4回以上「高額療養費」の支給を受けると「多数該当」となり、自己負担額はもっと少なくなります。

あなたの上限額は?高額療養費の所得・年齢別の表を確認する

69歳以下の高額療養費制度表

| 【年収別適用区分】 | 医療費上限額 (ひと月) | 自己負担額 (医療費100万の場合) | 多数該当 |

|---|---|---|---|

| 1,160万〜 | 252,600円 + (医療費−842,000円)×1% | 254,180円 | 140,100円 |

| 770万〜 | 167,400円 + (医療費−558,000円)×1% | 171,820円 | 93,000円 |

| 370万〜 | 80,100円 + (医療費−267,000円)×1% | 87,430円 | 44,400円 |

| 370万未満 | 57,600円 | 57,600円 | 44,400円 |

| 住民税非課税者 (70歳未満のみ) | 35,400円 | 35,400円 | 24,600円 |

70歳以上の高額療養費制度表

| 【年収別適用区分】 | 医療費上限額 (ひと月) | 自己負担額 (医療費100万の場合) | 多数該当 |

|---|---|---|---|

| 1,160万〜 | 252,600円 + (医療費−842,000円)×1% | 254,180円 | 140,100円 |

| 770万〜 | 167,400円 + (医療費−558,000円)×1% | 171,820円 | 93,000円 |

| 370万〜 | 80,100円 + (医療費−267,000円)×1% | 87,430円 | 44,400円 |

| 156万〜370万 | 57,600円 (外来:18,000円) | 57,600円 | 44,400円 |

| Ⅱ住民税非課税者 | 24,600円 (外来:8,000円) | 24,600円 | ー |

| Ⅰ住民税非課税者 (年金収入80万以下) | 15,000円 (外来:8,000円) | 15,000円 | ー |

具体的に高額療養費が適用になった場合の、具体例を見ていきましょう。

- 高額療養費の世帯合算可能

- ひと月の上限額!月末入院などの月またぎになる可能性はある

- 多数該当になれば自己負担額はもっと減る

- 高額療養費を使うには申請必須(マイナ保険証なら申請免除)

- 年金暮らしとなる70歳以上は自己負担額が減り、ほとんど医療費が掛からない

ちなみに2024年11月、高額療養費の改正案(改悪)の具体的検討に入ったことがニュースになり

「今のうちに医療保険に入っておいた方がいい」

と不安を煽った営業をされるケースが多くなることが予想されます。

しかし、具体的な改正内容がわからないのに、民間医療保険が必要と判断できる訳ないので、騙されないよう注意しましょう。

大改悪する可能性はゼロではない。

でも国民の反発を考えると、一般的な所得区分の人の大改悪は考えにくい。

【保障②】付加給付(健康保険)でさらに医療費の上限は低くなる

| 付加給付の基本情報 | |

|---|---|

| 対象者 | 付加給付がある組合健保の加入者 |

| 適用範囲 | 保険適用の医療費 |

| 適用外の医療費 | 自由診療など保険適用外の医療費 |

| 自己負担額目安 | ひと月2〜3万円ほど (組合健保によって異なる) |

加入している健康保険に「付加給付」があれば、例えひと月100万円の医療費がかかっても、自己負担額は2〜3万円ほどになり、高額療養費の自己負担額より少なくなります。

「付加給付」の有無は、加入中の健康保険組合HPで検索すれば確認可能です。

付加給付があれば、大病してもひと月2〜3万円すむなら、医療費で経済的な生活破綻をする可能性は極めて低くなります。

もし月2〜3万円で経済的に大きく困るなら、家計改善するのが先!

保険料を払っている場合じゃない。

【保障③】傷病手当金(健康保険)で働けないときも安心

| 高額療養費の基本情報 | |

|---|---|

| 対象者 | 健康保険の加入者 |

| 適用条件 | 連続4日以上の休業 |

| 支給期間 | 1年6ヶ月まで |

- 休業中に給与や手当があると支給額は調整される

- 業務上のケガ・病気は対象外(労災保険で対象になるため)

- 「国民健康保険」の自営業、フリーランス等は対象外

会社員や公務員は働けないときの保障を既に備えており、この保障はどんな民間保険よりも手厚いです。

働けなくなったときに、傷病手当金があれば経済的に生活破綻するほど困らないなら、働けないときの保障を追加で備える必要はありません。

民間の医療保険は「医療費」の補填で入るもの。

働けないときの補填は基本できないし、しずらい。

「国民健康保険」の自営業やフリーランスなどが、傷病手当金のような保障を持つには民間保険(所得補償保険)に入るのが最もイメージとして近いです。

しかし補償されない免責期間や保険料を考えると、働けない時のためになるべく貯金しておく方が無難な備えとなるでしょう。

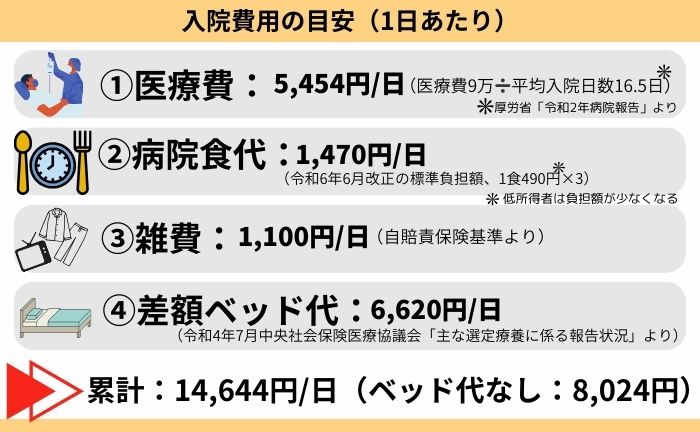

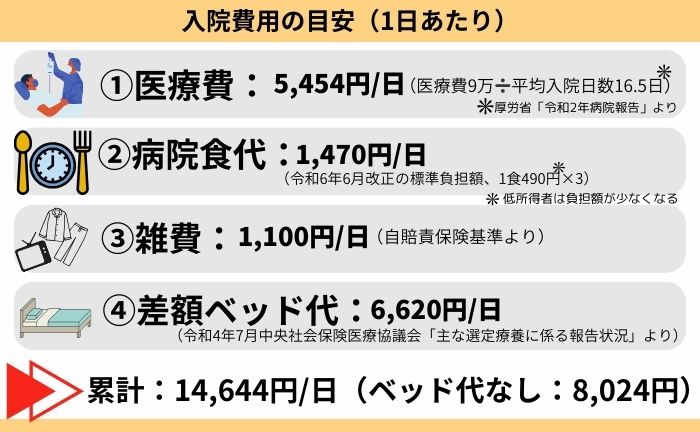

入院したら掛かる「4つの費用」目安は約24万円!

入院したらかかる費用は主に4つあります。

- 医療費

- 病院食代

- 雑費(TVカード代、パジャマ・ティッシュなど日用品等)

- 差額ベッド代(個室料)→ 希望した場合のみ

ほぼ確実にかかるのは、差額ベッド代を除いた部分です。

具体的にいくらかかるのか、一般的な所得の人を基準に見ていきます。

4つの費用がすべて掛かった場合、大きな金額に感じ、民間の医療保険に入ろうと考える人は多いです。

しかし、もし241,626円以上の貯金をあなたが持っていたら、医療保険にあえて入る必要はあるでしょうか?

貯金があれば入る必要ない!

これくらいなら貯金ですぐ貯まりそう!

このように答えます。

実は一般的な1回の入院費用の目安241,626円は、考え方によってもっと抑えることが可能です。

「医療費」だけなら9万円あれば十分!

最低限の医療費の備えとして、「医療費」だけカバーできていれば良いと考える人は多いです。

- 医療費:入院したら今の生活費にプラスして必ずかかるもの

- 病院食代:入院の有無関わらず毎日かかっている。金額的に少額!あえて保障する必要なし。

- 雑費(TVカード代、パジャマ・ティッシュなど日用品等):金額的に少額!あえて保障する必要なし。

- 差額ベッド代(個室料):厳密に考えれば贅沢費。贅沢したいがために保険をかける必要なし

医療費だけ備えられれば良いなら、高額療養費があるのでひと月9万円あれば十分です。

今9万円の出費があると経済的に困り、生活破綻してしまうなら、かなりまずい家計状況です。

早急な家計改善は急務で、医療保険に入っている場合じゃありません。

医療費だけ備えるなら、月8000円を貯金すれば1年後に9万円以上貯まり、最低限の医療費の備えができる。

【ケーススタディ】もし医療保険に入っていたら

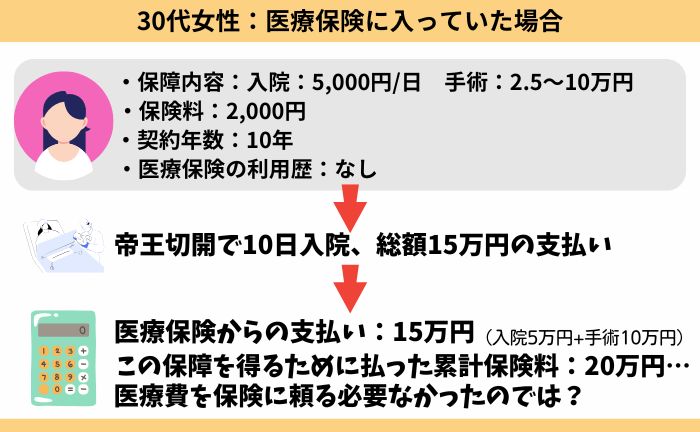

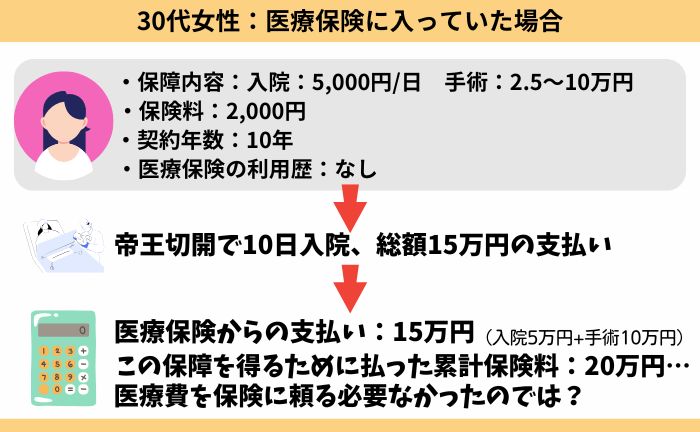

- 【ケース①】30代女性、帝王切開だった場合のイメージ

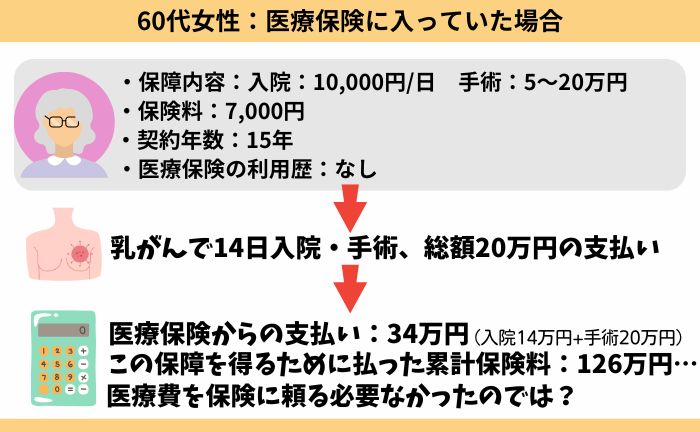

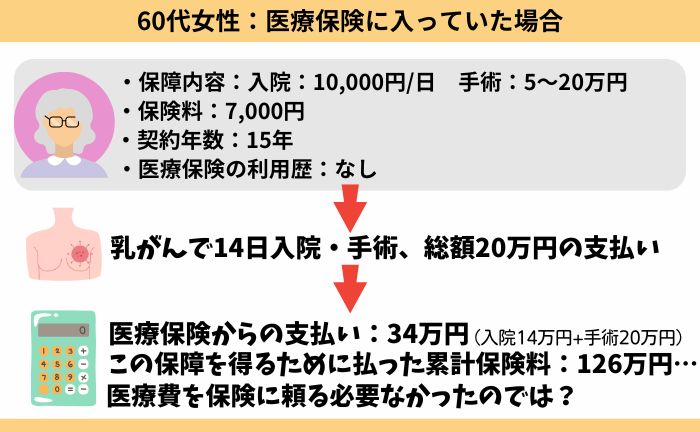

- 【ケース②】60代女性、乳がんだった場合のイメージ

【ケース①】30代女性、帝王切開だった場合のイメージ

客観的にみて、医療保険に入る価値はなかったと言えます。

医療保険の保障で、医療費をカバーできているので「入っていてよかった」と感じるかもしません。

しかし累計保険料に対しての保障効果を見ると、保障以上に保険料を多く払っています。

これなら、医療保険に入っていた価値は薄く、そもそも15万円ほどの支払いで経済的に困窮し、生活破綻しないなら、最初から入る意味がなかったと言えます。

「あったら助かる」と「なければ困る」は全然違う!

【ケース②】60代女性、乳がんだった場合のイメージ

たとえ癌でも、高額療養費のおかげで医療費が大きくかかることはありません。

この女性も、医療保険で医療費以上の給付金を受け取ることができているので、「入っていてよかった」と感じるでしょう。

しかし累計保険料に対しての保障効果は非常に薄く、入っていた意味はあったでしょうか。

そもそも医療費20万円の支払いで、経済的に困窮し生活破綻しないなら、最初から医療保険に入る必要はなかったと言えます。

将来もっと入院する可能性があるのは事実。

しかし、保険料以上の保障を受けられる可能性はほぼないのも事実。

「医療保険に入っていれば安心」という謎の空想

医療保険を正しく評価するには「支払い保険料に対し、どれくらいの保障を受けられるのか」を考える必要があります。

入院したときは「入っていてよかった」と思うでしょうが、一時の感情で判断できません。

一般的に、医療保険は保険会社が儲かる保険の一つであり、保険料以上の保障を受けられることはほとんどなく、「割の悪い投資」であることに間違いありません。

ムダな保険料を払いたくないなら、医療保険に入っていれば安心という空想は捨てて、費用対効果で考えましょう。

費用対効果が高いと感じ、入る価値があると数字で判断してから医療保険に入ろう!

3つの医療費の備え方

- 貯金で備える

- 収入の中で払う

- 医療保険で備える

貯金で備える

「貯金」は医療費の備えとして、最も現実的かつ合理的です。

医療保険で長く保険料を払うなら、その分を貯金していた方が、どんな状況でも医療費として使うことができるし、入院しなくてもムダになりません。

公的保障を考えれば、医療費で経済的に困窮し、生活破綻することは考えにくい。

それなら貯金でカバーすれば問題ありません。

「医療保険に入っている安心感」より「医療費として使える貯金」がある方が安心感が高い!

収入の中で払う

「医療費」を特別視せず、入院したら収入の中で払う人もいます。

あなたは風邪やインフルエンザに罹った時のためだけに、日頃から財布を分けて準備しているでしょうか。

ほとんどの人は食費や日用品と同じ感覚で、収入の中で払います。

収入が高い人ほど高額療養費の限度額は上がりますが、比例して支払い能力も高くなるので、無理に備えず収入の中で払うことができるならありです。

医療保険で備える

医療保険で医療費に備えることもできます。

しかし入院・手術しか原則保障されず、保険料はかけすてなので、入院しなければ何も残りません。

医療費への3つ備え方の中で、最も費用対効果が薄い!

医療保険が必要な人、入るのがオススメな人

- 貯金ができるまでの間だけ入りたい

- 医療費をすべて保険でカバーしたい

このように考えるなら、医療保険は必要と言えます。

貯金ができるまでの間だけ医療保険に入るなら、実費型医療保険で備えれば完璧です。

≫入院時の持ち出しゼロ!最強の実費医療保険!AIGみんなの健保についてはこちら

医療費をすべて保険でカバーするのは、保険料が高くなりすぎるのと、使い勝手が悪い(入院・手術しないと使えない)のであまり現実的ではありません。

しかし、この考えがあなたにとってベストと考えるなら、入るのは自由なので検討もありでしょう。

手厚い保障にすると保険料が高くなる。

その保険料を貯めた方が、確実にムダにならない!

ちなみに「貯金がないから」「貯金が苦手だから」を理由に医療保険を考える人もいます。

でも貯金がないなら保険料を払っている場合じゃないので、まず貯金した方がいいです。

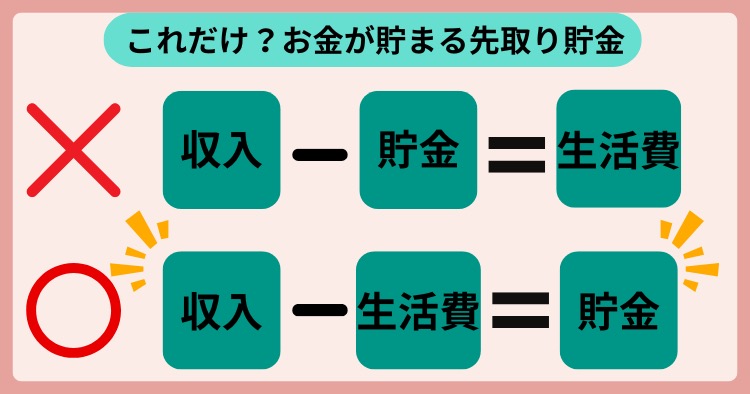

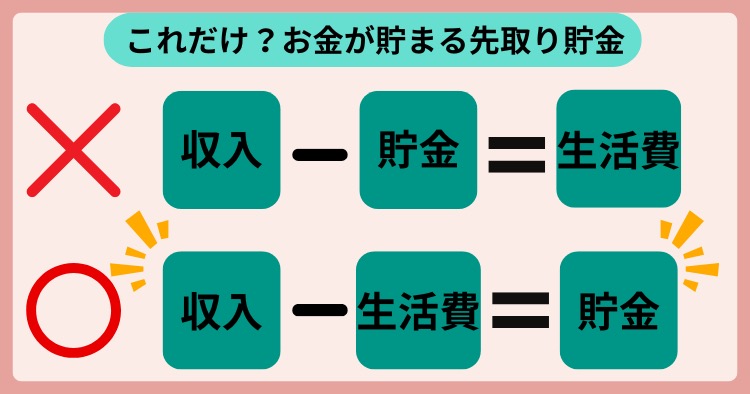

貯金が苦手でも、「先取り貯金」すれば簡単に貯金体質になれます。

もしあなたが貯金ゼロでも、先取り貯金でお金が貯まれば、はっきり言って医療保険はいりません。

公的保障の知識、金融知識あるFPは医療保険をおすすめしない

- 健康状態が悪くなると医療保険に入れなくなる!今のうちに入っておいた方がいい!

- いずれ入るなら、若いうちに入ったほうが保険料が安くオススメ!

- 将来的に公的保障は改悪する可能性があるから、医療保険に入っておいたほうがいい!

このように医療保険を営業されると、今のうちに入っておこうと思ってしまいますよね。

しかし、公的保障や医療保険の保障内容、保険料と保障の費用対効果を数字で客観的にみると、医療費の備えとして合理的とは言えません。

私もFPとして10年以上保険に携わっていますが、同僚や相談者さんで金融知識がある人ほど、医療保険に入っていないです。

- ムダな保険料を払いたくない

- 合理的に医療費の備えをしたい

- 公的保険と医療保険に入った場合を、数字で客観的にみてから医療保険の必要性を判断したい

- 保険営業の言いなりやカモになりたくない

- 大切なお金と時間を保険で浪費したくない

このように思うなら、リクルート運営!保険チャンネルで医療費・公的保障に詳しいFPに相談がオススメです。

無料FP相談サービス保険チャンネルは、リクルート厳選の相談内容にマッチした知識豊富なFPに、スマホ・タブレットから全国どこでもオンライン相談ができます。

特定の金融機関に属さない、幅広い金融知識を持ったFPに無料相談できるので、

- あなたにとって医療保険は必要なのか

- あなたの年収、状況で公的保障はどこまでカバーできているのか

- 医療保険にこだわらない医療費の備え方

- 効率よくお金を貯める方法

- NISA・iDeCoについて

など、保険に固執せずにあなたに最適なマネープランが見つかります。

金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

スマホやタブレットから全国どこでもオンライン相談ができて、押し売りは一切なしとホームページで公言しており、ノーリスクで相談できるので安心です。

リクルート運営!保険チャンネルで、まずは気軽に無料相談してみましょう。

\ 金融知識あるFPは医療保険より合理的な医療費の備えを提案してくれる!/

\無理な勧誘なし!オンライン相談は全国対応/

公式サイト:https://hokench.com

コメント