- 保険で資産運用を勧められたけど、良い話に聞こえすぎて逆に不信感や疑問を感じる…

- リスクなく保障があってお金も増やせるなんて、保険会社の経営は大丈夫なんだろうか…

- 保険以外の資産運用を勧めてはくれなかったし…

- 誰か保険で資産運用はオススメなのか、客観的事実を教えて!

保険での資産運用について色々調べてみたけど、サイトによって評価や意見が違いすぎて、何を信じていいかわからなくなってしまう人は多いです。

実は、保険販売に誘導したい保険営業や法人サイトから、保険を使った資産運用について中立的な情報を得ることはできません。

このブログの読者さんには、貴重な時間とお金を保険でムダにして欲しくありません。

そこでこの記事では、業歴13年現役FPとして2,000世帯以上の保険・資産運用相談を解決してきた筆者が、保険での資産運用について客観的真実を教えます。

最後まで読めば、保険が資産運用に向いているのかどうかがわかり、あなたの時間とお金を浪費せずにすみます。

- 保険は『万が一の経済的困窮に備えるのもの』で『資産形成・資産運用するもの』ではない

- 『餅は餅屋』という言葉の通り、資産形成ならNISAなど保険以外のほうが圧倒的にメリットが大きい

- 保障がいらないのに保険に入るのは無意味だし、時間とお金をムダにするだけ

- 認知症、介護状態が心配なら家族信託や生前贈与など、保険以外でも対策できるので保険に入る理由にならない

- 時間とお金を無駄にしたくない人が取るべき資産運用の優先順位も紹介

- 保険・投資の悩みは

知識豊富なFP担当!マネーコーチがオススメ!

- 投資するなら最低限の知識は必須!40万人以上が受講した無料セミナーお金の教養講座でプロから学ぼう

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

【結論・現役FPのアドバイス】保険で資産運用はやめたほうがいい

保険での資産運用は商品設計上、最低10年〜20年先に向けてお金を増やそうと考えている人向けです。

それなら同じ時間とお金を、NISAなど保険以外に使ってあげるだけで、はるかに運用効率が高くなります。

保険での資産運用の代名詞「一時払いドル建て終身保険」と、NISAやiDeCoを比較すると、NISAなどのほうがシンプルな仕組みでわかりやすく運用益非課税にできるのでユーザーメリットが大きいです。

| 死亡保障 | 手数料 | 税制面 | 非課税投資枠 | 解約控除 | 市場価格調整 | 運用期間 | 途中引出し | |

|---|---|---|---|---|---|---|---|---|

| ドル建て一時払い終身保険 | あり | 保険関係費 為替手数料 | 相続税 一時所得 贈与税 | なし | あり | あり | 無期限 | 解約すれば可能 |

| NISA | なし | 運用費用 | 運用益非課税 | 年360万限度 | なし | なし | 無期限 | 可能 |

| iDeCo | なし | 新規加入手数料 運用費用 給付手数料 | 退職所得控除 | 年14.4~81.6万限度 | なし | なし | 最長75歳まで | 原則不可 |

| 一時払い変額個人年金 | なし | 保険関係費 運用費用 | 相続税 一時所得 贈与税 | なし | あり | なし | 最長95歳まで | 可能 |

資産運用するなら保険より①NISA、②iDeCoの順に優先利用し、それでも資金が余っているなら保険で運用を検討しましょう。

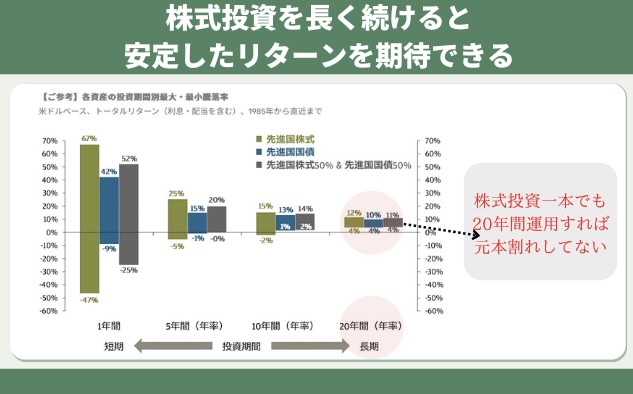

もしNISA、iDeCoで資産運用するなら、株式投資信託がオススメです。

株式投資信託はハイリスク・ハイリターンと言われていますが、長く続ければ元本割れリスクを抑えられ、保険以上のほぼ確実に保険以上にお金が増えます。

短期投資としては向いてませんが、保険で運用するように長期で考えられるならオススメです。

ポイント

ポイント金融知識があるFPなら、保険での資産運用を優先してオススメすることはありません。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

保険で資産運用するのは、お金を増やす遠回り

保険で資産運用をするのは、下駄を履いてマラソンを走るようなものです。

確かに前に進むことはできますが、走るのが遅く効率も悪いので、ゴールまでに時間がかかります。

ランニングシューズ(保険以外の運用商品)を履いて走ったほうが、効率よく早くゴールできるのは、誰が考えてもわかります。

同じゴール(お金を増やす)にたどり着くなら、ランニングシューズ(保険以外の運用商品)を選んでください。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

【投資初心者でも安心】保険以外で資産運用に適している投資方法まとめ

債券

債券投資とは、国や地方公共団体、企業などが発行する借用証書のようなものを購入する投資方法です。

証券会社・銀行・郵便局を通して投資できます。

- いつ・いくらになって返ってくるかが投資した時点で明確に決まっている

- 貯金より利回りがよく、増える可能性が高い

- 『積立投資』ではできず、まとまったお金での『資産運用』というイメージ」

- 定期的に配当金(利子)が受けとれるもの、受けとれないものがある

- 途中でも売却できる

- 比較的リスクが低く、ローリスク・ローリターンな投資方法

ポイント

ポイント債券での積立投資は、投資信託の債券ファンドなら可能。

| 向いている人 | やめたほうがいい人 |

|---|---|

| ○リスク許容度が低い人 ○貯金より少し増えればいいと考える人 ○既にある程度貯金があり、リスクを負ってお金を増やす必要がない人 ○十分な投資期間を取れない人 | ❌元本割れリスクを許容できない人(外国債の場合) |

投資信託

投資信託は、不特定多数の人から集めたお金の運用をプロにお任せする投資方法で、専門知識がない投資初心者でも手軽に分散投資ができる便利な金融商品です

証券会社・銀行・郵便局を通して投資できます。

- 複数の資産クラスがある(債券・株式・不動産など)

- 債券投資よりリスクが高いが、増える可能性がある

- お金が増えるかどうかは、選んだ銘柄の運用次第

- 銘柄によってはハイリスク・ハイリターン

- 積立投資・一括投資どちらも可能

- 少額から始めることができ、分散投資効果を期待できる

(例)100円を全世界株式インデックスファンドに投資 → 100円が全世界の優良企業2,650社に分散投資

| 向いている人 | やめたほうがいい人 |

|---|---|

| ○リスク許容度が高い人 ○貯金より少し増えればいいと考える人 ○最低で15年以上の運用期間を確保できる人 ○自分ではムリ!プロに運用を任せたい | ❌元本割れリスクを許容できない人 ❌短期間でお金を増やしたい人 |

NISA

NISAは個人投資家の資産形成を支援するための税制優遇制度です。

NISAは箱のようなイメージで、投資信託や株式などを『NISAという箱』に詰めて投資するだけで、増えたお金をすべて非課税にできます。

証券会社・銀行・郵便局を通して投資できます。

- 複数の資産クラスを(債券・株式・不動産など)購入可能

- 増えたお金(運用益)を非課税にできる

- 非課税運用期間は無期限

- 一人当たり年間360万、生涯1,800万まで投資可能(売却した投資枠は復活)

- 確定申告の必要なし

- 積立額のコントロールはデメリットなくいつでも自由

- 積立金はいつでも引き出せる

| 向いている人 | やめたほうがいい人 |

|---|---|

| ○効率よくお金を増やしたい人 ○増えたお金から税金を引かれたくない人 ○確定申告をしたくない人 ○投資信託や個別株式などで投資をしたい人 | ❌投資したい銘柄を、NISAを通して購入できない元本割れリスクを許容できない |

【超重要】投資方法の選び方

- 欲しい金額(ゴール)を設定する

- 投資金額と投資期間を考える

- 適した投資方法を選んで投資する

欲しい金額(ゴール)を設定する

資産運用を始めるなら『いくら増やしたいか(ゴール)』を明確に設定しましょう。

ゴールがないと最適な投資方法が選べないし、積立金を引き出すタイミングを見失うからです。

- (良い例)今ある1,000万円を老後のために2,000万円にしたい

- (良い例)今ある300万を教育費のために500万円にしたい

- (悪い例)なるべくお金を増やしたい

また、特にお金を増やす必要がないなら投資する必要がありません。

今1,000万円あり、目標は1,100万円。

普通に貯金してれば早めに達成できそう。

こういったケースは、普通に貯金してたほうがいいですよね。

目的は『何のために、いくら貯めたいのか』を明確にして、貯金しているだけで到達可能な金額なのかを考えましょう。

ポイント

ポイント投資はあなたの『目的達成』をするための、一つの手段に過ぎません。

目的によっては投資する必要がないです。

投資金額と投資期間を考える

『目的(ゴール)』を設定したら、『いま積立できる金額』と『いつまでにそのお金を貯めたいか』を考えてください。

- (良い例)無理なく投資できるのは1,000万、老後ために30年間で2,000万にしたい

- (良い例)無理なく投資できるのは300万、教育費ために18年間で500万にしたい

- (悪い例)今ある資金をすべて投資にまわしたい。10年くらいで3倍くらいしたいな。

漠然としてイメージだと、あなたの目的(ゴール)に投資が必要なのかわからないので、できるだけ具体的に設定しましょう。

ちなみに投資するにしても、最低6ヶ月以上の生活費は投資にまわさず貯金しておいたほうがいいです。

手元に貯金があれば、増えはしませんが急な出費など、いざという時に使えるので安心です。

適した投資方法を選んで投資する

『目的(ゴール)』と『投資できる金額・運用期間』がわかれば、最適な投資方法を逆算して考えられるようになります。

目的に沿った運用方法を選ばないのは、登山の準備をして海に行くようなものです。

ムダなだけだし、運用をしている途中で目的を見失い、損する可能性が高くなるだけなのでやめましょう。

ここからは、具体的な考え方のイメージを紹介します。

例①:投資できるのは1,000万、老後ために30年間で4,000万にしたい。積立も毎月3万円まで無理なくできる。

この場合、ゴールの4.000万円にするには、1,000万円をそのまま貯金していても到達できません。

また積立も追加でできることから、ゴールの4,000万円を30年間で貯める方法を2つ紹介します。

- 利回り4.73%を見込める投資先で運用する(運用だけで30年後に4,000万円達成)

- 手元の1,000万は貯金したまま、毎月3万を利回り6%が見込める投資先で運用(貯金1,000万と追加の積立投資で4,000万円達成)

1,000万円を運用しても、しなくてもゴールの4,000万円に到達するなら投資信託(平均リターン:年3〜7%)が合理的な運用方法といえるでしょう。

しかし、投資信託で運用するとしても必要な利回りから逆算して『株式投資信託』を含めないと、ゴールへの到達は厳しいです。

1,000万円だけ運用して4,000万円を目指すなら、債券ファンドだけだとゴールへの到達は厳しいですが、株式投資信託を組み合わせれば、十分到達できる可能性はあります。

また、1,000万円はそのまま貯金し、別で月3万円の積立をし3,000万円を貯めるために利回り6%を見込むなら『株式投資信託』一本で集中投資していけば、ゴールに到達できる可能性はあります。

しかし、その分リスクは高くなってしまうのはデメリットで、自分のリスク許容度(いくら損しても平気か)に合わせて運用方法を選びましょう。

ちなみにNISAを通して投資信託で運用すれば、運用益は非課税にできます。

ポイント

ポイント再現性が低い、到達不可能なゴール設定はやめましょう。

運用期間を伸ばして、再現性高く運用する人もいる。

例②:投資できるのは300万、教育費ために18年間で500万にしたい。積立も毎月1万円まで無理なくできる

この場合、ゴールの500万円を18年間で貯める方法を2つ紹介します。

- 利回り2.9%を見込める投資先で運用する(300万の運用だけで500万円達成)

- 貯金300万はそのまま、追加で毎月1万円貯金する(貯金と積立合わせて500万円達成)

この場合、300万円の運用で利回り2.9%を目指すなら債券(平均リターン:〜3%)か、投資信託(平均リターン:3〜7%)で『債券投資信託』や、株式と債券を含んだ『バランス型投資信託』で運用するのが合理的といえます。

また積立を組み合わせて考えれば、投資しなくてもゴールの500万円に到達できてしまいます。

あなたなら、どっちが良いでしょうか。

ちなみに教育費は『お金を使う時期』が明確に決まっている出費です。

教育費を運用に頼りすぎ『お金を使う時期』に大暴落にあってしまったら、投資なんてしなければよかったと誰もが思うことでしょう。

過去の運用成果は良くても、将来の相場がどうなっているかなんて、誰にもわかりません。

教育費のような『お金を使う時期』が決まっているものは、あまりリスクを冒さず貯めることをオススメします。

もし運用するとしても、300万すべてを運用せず少額に抑えるべきです。

ポイント

ポイントリーマンショックで株価は暴落前の半値ほどに、コロナショックでは暴落前から30%も下落。これが『お金を使う時期』におきたら大変。

金融リテラシーが高い人ほど保険で資産運用をしない理由

- 【理由①】運用効率が悪すぎる

- 【理由②】資産寿命が延ばしにくい

- 【理由③】保障が必要ないのに保険に入る意味がない

- 【理由④】税制優遇制度のメリットは大きい

【理由①】運用効率が悪すぎる

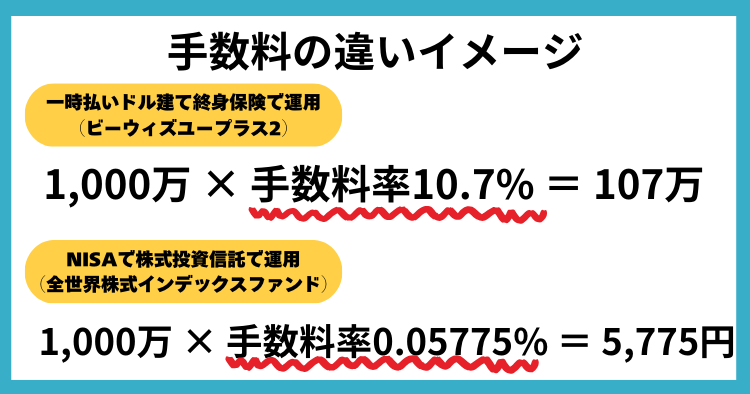

保険での資産運用は、保険料から契約時手数料や保障料などの「保険関係費」が引かれるので、運用効率が悪いです。

例えばメットライフ生命のビーウィズユープラス2は、契約しただけで保険料の8.2%〜10.7%の契約時手数料を引かれるのに対し、

NISAで「全世界株式インデックスファンド」で運用すれば、年0.05775%しか手数料が引かれずに運用できます。

もし1,000万円を運用するとしたら、保険だと手数料で107万引かれた893万円から運用開始されますが、NISAなら999.4万円から運用開始できます。

どっちで資産運用するほうが良いかと聞かれると、保険を選ぶ人はいません。

この事実を知っている人や、しっかり理解している人は保険で資産運用をしないです。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

【理由②】資産寿命が延ばしにくい

運用しているお金を一度に全額引き出して使うより、毎年必要な分だけ定額引出しや運用残高に対して定率引出しすれば、資産寿命が延ばせます。

全額引出したら運用が終わりますが、部分引出しすれば引出していないお金は運用され続けるからです。

例えば3,000万円を毎月10万円を取り崩すとします。

- ①全額引き出し、毎月10万円使った場合の資産寿命

- ②毎月10万円を取り崩し、残りは運用継続した場合の資産寿命(年率5%計算)

NISAなら大きな縛りや制約がないので、いつでも自由にお金を引き出せます。

資産運用で提案されることが多い一時払いドル建て終身保険は、途中解約して解約返戻金を受け取るときに市場価調整が入るので、NISAより部分引出しがし難いです。

特に老後のため、将来の生活費のためにお金を増やすなら、部分引出しがし易く資産寿命を延ばしやすい方がいいからです。

【理由③】保障が必要ないのに保険に入る意味がない

金融知識がある人なら、保障がいらないのに保険に入る意味がないことを理解しているので入りません。

資産運用を含めたどの貯蓄型保険でも、入ったら保険会社の運用費用や保障料などの保険関係費が運用原資から引かれてしまうからです。

保険と投資、保険と貯金は分けたほうがどちらも見直しやすく、無駄がない備えができます。

ポイント

ポイント正しい金融知識を持っている優秀FPは、保険で資産運用をオススメしません。

【理由④】税制優遇制度のメリットは大きい

一定額以上のお金が増えたら課税される保険より、増えたお金が全て非課税にできる制度を利用した方が、ユーザーメリットが大きいです。

| 税制面 | |

|---|---|

| 一時払いドル建て終身保険 | 相続税 一時所得 贈与税 |

| NISA | 運用益非課税 |

| iDeCo | 退職所得控除 |

| 一時払い変額個人年金 | 相続税 一時所得 贈与税 |

増えたお金に課税されない、NISAやiDeCoを優先して始める人は多です。

保険だと運用益に課税されるだけでなく、確定申告まで必要なので、面倒に感じます。

お金を使うときの面倒の少なさ、増やしたお金に税金を掛けられたくないならNISA・iDeCoから始めましょう。

ポイント

ポイント保険はお金を受け取ると、保険会社が税務署に知らせます。

隠すことはできません。

保険以外で投資するならNISAを使おう

保険以外で資産運用するならNISAを優先的に使うのがオススメです。

運用益非課税、運用資産はいつでも引き出しできる、確定申告いらないなどメリットが多く使い勝手が良いからです。

でも年間360万、生涯1,800万までの投資限度があるので大きな資産を一気に運用することができない点や、NISA口座開設までが面倒に感じるなどのデメリットもあります。

その点を除けば非常に使い勝手が良い制度ですし、面倒な手順を踏むだけで18歳以上なら誰でもお得なNISAという制度を使えるので使わない手はないです。

もし面倒ならNISA口座を作れる自信がないなら、NISAも案内できるFP相談窓口を利用すればスムーズに投資開始までサポートしてくれます。

NISAの相談だけでも無料ですし、無理な勧誘一切ないので使える便利な相談窓口は遠慮なく使いましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

NISAの投資先で迷うなら、王道ファンドで問題なし

NISAやiDeCoで資産運用したいと思っても、どれに投資すれば良いかわからないという人は多いです。

それなら、投資信託の王道ファンド「米国株式S&P500インデックスファンド」や「全世界株式インデックスファンド」でも問題ありません。

「世界一の経済大国、アメリカの上位500社に投資」

米国株式S&P500インデックスファンドは投資信託の王道!

米国の優良企業500社の株式にまとめて投資できる最も知名度が高い投資先の一つです。

「米国株式S&P500インデックスファンド」一つに投資するだけで500社以上に分散投資でき、米ドルを持つことになるので通貨分散効果も得られます。

過去20年間の平均利回りが7.5%、直近10年間の平均利回り14.7%と安定して好成績を抑めています。

「投信ブロガーが選ぶ! Fund of the Year 2022受賞」

全世界株式(オールカントリー)は投資信託の人気No.1ファンド

名前が表すように、このたった1つの投資信託を購入するだけで全世界の株式に分散投資できます。

投資対象は日本を含む先進国と新興国の47か国です。

通称『オルカン(オールカントリーの略)』と呼ばれ、「投信ブロガーが選ぶ! Fund of the Year 2022」でも圧倒的な支持を受けて1位を獲得しています。

過去3年間の年率リターン20.4%(2023年4月末日時点のデータ)であり、でき過ぎな結果ではありますが、この間200万円を運用していたらたった3年間で384万円になっています。

保険で使う予定だった時間とお金をこれらに充てるだけで、保険で資産運用するよりはるかにお金を増やせる可能性が高く、ムダのない運用ができます。

保険しか案内できない相談窓口だと、このような提案やアドバイスはされません。

もし保険以外の運用方法の具体的な提案をされていないなら、知識豊富なFPに相談がオススメです。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

認知症・介護状態が心配なら保険がいいと言われてもオススメできない

認知症・介護状態や死亡した時を考えたら保険で資産運用した方がいいと勧めれるケースは多いです。

確かに認知症や介護状態になった人の運用資産は原則本人以外が引き出すことはできないし、死亡したら運用資産を受け取れるまで時間が掛かります。

だから認知症・介護保障もあり、死亡保障もつく保険で資産運用するのは素晴らしい選択だと思うでしょう。

でも保障が手厚くなるだけ保険関係費として手数料が引かれ、運用効率が下がってしまいます。

- 保険以外で運用したいけど、認知症・介護状態でも困らないようにしたい

- 死亡した時に運用資産が凍結されても困らないよう資産配分を考えておきたい

- 運用効率を下げずに認知症・介護・死亡への対策ができないか知りたい

それなら家族信託や生前贈与などを含めて考えれば少しでも問題を解決できます。

具体的なプランは資産状況によって異なるので、知識豊富なFP担当!マネーコーチでライフプランシュミレーションをもとに最適なプランを提案してもらうのがオススメです。

家計相談サービス【マネーコーチ】は特定の金融機関に属さない資産運用に精通したFPに無料相談できます。

FPの質が高いので認知症・介護・死亡に備えての家族信託、生存贈与など、どんな時でも困らないマネープランを保険に偏ることなく解決策を提示してくれます。

保険しか扱えない相談窓口より、保険以外の金融商品もまとめて扱える相談窓口の方が問題解決能力が高いです。

もし無駄のない備えをしたいなら、家計相談サービス【マネーコーチ】で知識豊富なFPにセカンドオピニオンを受けましょう。

資産運用は早く始めて長く続けるほどリスクを抑えて安定したリターンを期待できます。

一度しかない人生の貴重な時間を費やすなら、無駄は極力避けましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

NISAを始めるポイント

金融機関はネット系証券会社を選ぼう

証券会社・銀行・郵便局でNISAを始めることができますが、対面窓口だと変な投資商品を勧められるケースが多いので注意が必要です。

もしNISAを始めるなら、ネット系証券会社のSBI証券、楽天証券がオススメです。

- ネット完結!非対面なので変な商品を売られる心配がない

- すべてスマホだけで手続き完結!操作もしやすく、画面も見やすいので初心者に優しい

- カード積立でポイントが貯まる(SBI証券はVポイント、楽天証券は楽天ポイント)

- 利用者が多く、身近な人も使っていることが多いので、困ったときに聞ける

まずはネット系証券会社でNISA口座を申し込みましょう。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/

投資銘柄は優良投資信託ひとつでも十分

NISAを始める準備が整ったものの、何に投資すべきか迷ってしまう人は多いです。

投資銘柄はたくさんあり、同じようなものも多いので、初心者からすると難しいですよね。

それなら王道中の王道『eMAXIS Slim 米国株式S&P500インデックスファンド』や『eMAXIS Slim 全世界株式インデックスファンド(オール・カントリー)』に投資するだけでも十分です。

これらどちらかに投資するだけでも、分散効果を得ながら、長い目でみれば積立金をしっかり増やせる可能性が高いです。

【懸念点】NISAの空口座は多い!サポート付きのFP相談を使おう

NISA口座を開設しているのに、投資をしていない状態の人が多いです。

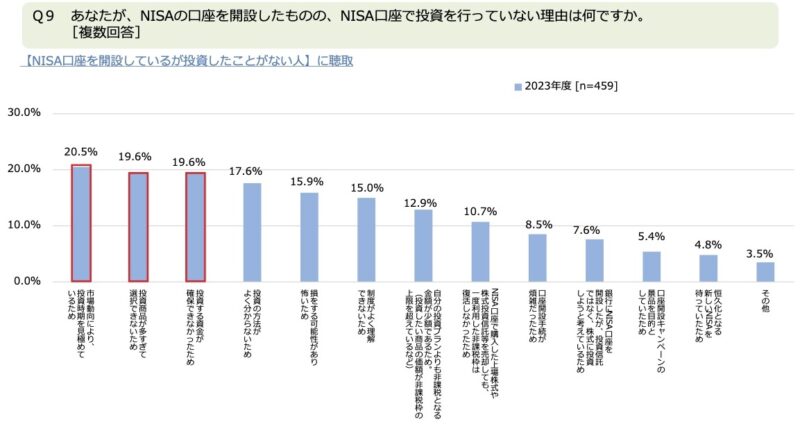

日本証券業協会の『NISA口座の開設・利用状況(5,000人アンケート・2024年2月上旬時点)によると、3人に1人がNISA口座を持っているが、2024年になってから投資をしていません。

- 【第1位】市場動向により、投資時期を見極めている

- 【第2位】投資商品が多すぎて選択できない

- 【第3位】投資する資金が確保できなかった

- 【第4位】投資の方法がよくわからない

- 【第5位】損をする可能性があり怖い

私の経験談ですが、このリサーチデータのように、NISA口座は持っているけど、何に投資すれば良いかわからず、口座をそのまま放置している相談者は意外と多いです。

せっかくNISA口座開設しても、始めなければ意味がありません。

積立投資は、時間をかけて雪だるまを作るようなものなので、早く始めて長続けるほど、雪だるまを大きく頑丈にできます。

NISAを始めたいけど自分にできるか不安…

わからないことだらけで、途中で挫折しそう…

なるべくスムーズにNISAを始めたい

もしあなたがこのように思うなら、NISA口座の開設、投資開始から売却までを相談・サポートしてくれるFP相談窓口の利用がおすすめです。

相談料は無料で、FP相談窓口を利用するだけで、つまづくことなくNISAを始めることができます。

もちろん、NISA以外の資産形成方法の相談もできるし、あなたが投資する必要性があるのか考えから整理できるのでオススメです。

一人で悩んでいても解決しないし、悩んでいる時間も運用できる時間をムダに浪費し、機会損失になるだけなのでもったいないです。

無理な押し売りもありませんし、あなたの将来のために、使えるものは使いましょう。

NISAサポートができるFP相談サービス

NISAサポートをしてくれるFP相談サービスは非常に少ないです。

なぜなら、NISAサポートをしても企業利益につながらないからです。

しかし、これらサービスをうまく使うだけでスムーズにNISAを開始でき、早く将来への備えができるので、気兼ねなく使いましょう。

FP相談は『保険相談窓口』と違い、固定費の見直しや家計管理など、あらゆるお金の相談もできるので、将来への漠然としたお金の悩みがある人ほど相談がオススメです。

\NISAサポートあり!知識豊富なFPは貯蓄型保険を勧めない!/

\カメラオフ相談OKで準備いらず!相談後、貯金額平均+2万の実績!/